中国经济网编者按:7月12日,北京通美晶体技术股份有限公司(以下简称“北京通美”)将首发上会,保荐机构为海通证券股份有限公司,保荐代表人为钟祝可、吴挺。北京通美拟于上交所科创板上市,计划公开发行股票数量不超过9,839.00万股,占公司发行后总股本的比例不低于10.00%。公司拟募集资金11.67亿元,分别用于砷化镓半导体材料项目、磷化铟(晶片)半导体材料项目、半导体材料研发项目、补充流动资金。

2018年至2021年,北京通美实现营业收入分别为49,028.00万元、46,222.68万元、58,317.04万元、85,734.52万元,主营业务收入分别为48,723.40万元、46,220.79万元、58,308.72万元、85,404.44万元。

报告期内,公司净利润分别为3,680.88万元、-2,806.35万元、6,027.42万元、9,403.45万元,归属于发行人股东的净利润分别为3,062.44万元、-3,338.90万元、4,822.19万元、9,458.76万元,扣除非经常性损益后归属于母公司股东净利润分别为2,475.75万元、-1,505.14万元、898.18万元、8,992.18万元。

报告期内,公司经营活动产生的现金流量净额分别为4,516.36万元、9,767.77万元、5,525.03万元、-1,953.44万元,销售商品、提供劳务收到的现金分别为54,764.31万元、47,919.12万元、50,991.64万元、69,849.60万元。

经计算,公司主营业务收现比分别为1.12、1.04、0.87、0.82,净现比分别为1.23、-3.48、0.92、-0.21。

公司控股股东AXT成立于1986年,持有公司85.51%的股权。公司控股股东AXT不存在实际控制人。因此,公司无实际控制人。

2018年至2021年,AXT均为公司第一大客户,销售金额分别为25,514.98万元、22,144.98万元、28,196.51万元、5,979.70万元。

2018年至2021年,北京通美研发费用分别为2,707.54万元、2,682.64万元、4,510.82万元和9,016.64万元,占营业收入比例分别为5.52%、5.80%、7.73%和10.52%。报告期内,可比公司的研发费用率均值分别为8.67%、6.31%、8.97%、10.02%。

2018年至2021年,北京通美应收账款余额分别为15,098.42万元、13,113.26万元、15,376.06万元和22,195.99万元,占营业收入比例分别为30.80%、28.37%、26.37%和25.89%。报告期内,公司应收账款周转率分别为2.62、3.28、4.09、4.56,可比上市公司应收账款周转率均值分别为15.95、16.88、8.28、7.29。

报告期内,公司应收票据账面余额分别为5,451.78万元、1,834.52万元、2,201.73万元、1,489.15万元,应收票据账面价值分别为5,444.34万元、1,820.67万元、2,186.30万元、1,479.17万元。

2019年至2021年,公司应收款项融资分别为1,522.26万元、2,985.42万元、6,188.39万元。

2018年至2021年,北京通美存货金额分别为27,803.61万元、26,929.21万元、29,919.80万元和40,103.45万元,呈逐年上升趋势。报告期内,公司存货周转率分别为1.48、1.36、1.52、1.60,可比上市公司存货周转率均值分别为3.95、3.58、2.80、2.33。

报告期内,北京通美及其子公司存在22项违法违规行为。

半导体材料科技企业拟科创板上市 募资11.67亿元 无实控人 董事长美国籍

北京通美是一家全球知名的半导体材料科技企业,主要从事磷化铟衬底、砷化镓衬底、锗衬底、PBN材料及其他高纯材料的研发、生产和销售。

公司的磷化铟衬底、砷化镓衬底、锗衬底产品可用于生产射频器件、光模块、LED(Mini LED及Micro LED)、激光器、探测器、传感器、太空太阳能电池等器件,在5G通信、数据中心、新一代显示、人工智能、无人驾驶、可穿戴设备、航天等领域具有广阔的应用空间。

截至招股说明书签署日,AXT持有公司85.51%的股权,为公司的控股股东。AXT通过公司股东大会行使股东权利;AXT的首席执行官、董事长MORRIS SHEN-SHIH YOUNG担任公司董事长,AXT向公司提名董事席位,并通过董事会、股东大会推进公司的全球发展及经营战略的实施。

持有AXT普通股股份数前五名的股东享有的表决权比例均低于10%,AXT股权结构分散。根据AXT《经重述注册证书》(Restated Certificate of Incorporation)、《第二次修订和重述的章程细则》(Second Amended and Restated Bylaws)及《美国AXT法律意见书》,AXT股东大会一般决议由出席股东表决权过半数同意通过,特殊决议由出席股东表决权三分之二以上同意通过;报告期内,AXT任何单一股东无法通过其可实际支配的股份表决权对AXT的股东大会决议产生决定性影响。

根据AXT《经重述注册证书》、《第二次修订和重述的章程细则》及《美国AXT法律意见书》,除需要AXT股东决议的事项外,AXT的最高决策机构为董事会,业务及日常事务均由董事会管理或负责,高管由董事会任命。出席董事会会议的每位董事享有一票表决权,且任何决议需经出席董事过半数同意通过。董事由董事会提名并在年度股东大会上由持有过半数表决权的股东选举产生。同时,董事会有权填补董事空缺及增加新的董事。报告期内,AXT不存在可以通过其可实际支配的股份表决权从而能够决定公司董事会半数以上成员选任的股东,任何单一股东均无法对董事会决议产生决定性影响。

综上所述,公司控股股东AXT不存在实际控制人。因此,公司无实际控制人。

北京通美董事长是MORRIS SHEN-SHIH YOUNG,任期2021.4.16-2024.4.15。

MORRIS SHEN-SHIH YOUNG,1945年出生,美国国籍,博士研究生学历。其本科毕业于台湾国立成功大学冶金工程系并获学士学位,后就读于美国雪城大学冶金工程系,并获得硕士学位,1975年在纽约大学取得博士学位,于1986年在美国创建AXT,现任AXT董事长兼首席执行官。2009年10月至2021年4月,任通美有限董事长;2021年4月至今,任公司董事长。

北京通美拟于上交所科创板上市,计划公开发行股票数量不超过9,839.00万股,占公司发行后总股本的比例不低于10.00%。本次发行的保荐机构为海通证券股份有限公司,保荐代表人为钟祝可、吴挺。

公司拟募集资金11.67亿元,其中36,688.73万元用于砷化镓半导体材料项目、18,118.98万元用于磷化铟(晶片)半导体材料项目、17,560.14万元用于半导体材料研发项目、44,320.88万元用于补充流动资金。

去年现金流为负

2018年至2021年,北京通美实现营业收入分别为49,028.00万元、46,222.68万元、58,317.04万元、85,734.52万元,主营业务收入分别为48,723.40万元、46,220.79万元、58,308.72万元、85,404.44万元。

报告期内,公司净利润分别为3,680.88万元、-2,806.35万元、6,027.42万元、9,403.45万元,归属于发行人股东的净利润分别为3,062.44万元、-3,338.90万元、4,822.19万元、9,458.76万元,扣除非经常性损益后归属于母公司股东净利润分别为2,475.75万元、-1,505.14万元、898.18万元、8,992.18万元。

报告期内,公司经营活动产生的现金流量净额分别为4,516.36万元、9,767.77万元、5,525.03万元、-1,953.44万元,销售商品、提供劳务收到的现金分别为54,764.31万元、47,919.12万元、50,991.64万元、69,849.60万元。

经计算,公司主营业务收现比分别为1.12、1.04、0.87、0.82,净现比分别为1.23、-3.48、0.92、-0.21。

控股股东是第一大客户

公司控股股东AXT成立于1986年,为NASDAQ上市公司。在公司本次筹划在科创板上市前,为AXT的全资子公司。

2018年至2021年,AXT均为公司第一大客户,销售金额分别为25,514.98万元、22,144.98万元、28,196.51万元、5,979.70万元。

去年研发费用9016.64万元

2018年至2021年,北京通美研发费用分别为2,707.54万元、2,682.64万元、4,510.82万元和9,016.64万元,占营业收入比例分别为5.52%、5.80%、7.73%和10.52%。

报告期内,公司研发费用中的职工薪酬分别为1,118.88万元、1,039.83万元、2,068.61万元和4,809.18万元,占研发费用的比例分别为41.32%、38.76%、45.86%和53.34%。

报告期内,可比公司的研发费用率均值分别为8.67%、6.31%、8.97%、10.02%。

去年末应收账款余额2.22亿元

2018年至2021年,北京通美应收账款余额分别为15,098.42万元、13,113.26万元、15,376.06万元和22,195.99万元,占营业收入比例分别为30.80%、28.37%、26.37%和25.89%。

报告期内,公司应收账款账面价值分别为15,003.00万元、12,979.93万元、15,236.60万元、21,863.45万元。

报告期内,公司应收账款周转率分别为2.62、3.28、4.09、4.56,可比上市公司应收账款周转率均值分别为15.95、16.88、8.28、7.29。

报告期内,公司应收票据账面余额分别为5,451.78万元、1,834.52万元、2,201.73万元、1,489.15万元,应收票据账面价值分别为5,444.34万元、1,820.67万元、2,186.30万元、1,479.17万元。

2019年至2021年,公司应收款项融资分别为1,522.26万元、2,985.42万元、6,188.39万元。

去年末存货4亿元

2018年至2021年,北京通美存货金额分别为27,803.61万元、26,929.21万元、29,919.80万元和40,103.45万元,呈逐年上升趋势。

招股书称,公司报告期内产量及规模逐年扩大,公司为保证生产有序进行,在产品及原材料整体有所增加所致。

报告期内,公司存货周转率分别为1.48、1.36、1.52、1.60,可比上市公司存货周转率均值分别为3.95、3.58、2.80、2.33。

22项违法违规行为

1、京公通行罚决字[2020]000074号显示,北京通美未在规定的时限内将购买的易制爆危险化学品的品种、数量以及流向信息报所在地县级人民政府公安机关备案罚款6,000元,处罚日期2020年4月17日。

2、京环境监察罚字[2018]5号显示,北京通美危险废物贮存铁桶未设置危险废物识别标志,罚款12,000元,处罚日期2019年1月21日。

3、通环监罚字[2018]第082号显示,北京通美危险废物贮存场所未设置危险废物识别标志,罚款20,000元,处罚日期2018年7月17日。

4、通环监罚字[2018]第104号显示,北京通美危险废物贮存场所地面遗撒少量废醋酸,罚款20,000元,处罚日期2018年7月17日。

5、通环监罚字[2020]第080号显示,北京通美未保证水污染物排放自动监测设施正常运行,罚款20,000元,处罚日期2020年6月1日。

6、(京通)应急(危化)罚﹝2021﹞004号显示,北京通美未按照应急救援预案定期组织演练,罚款10,000元,处罚日期2021年4月22日。

7、(京通)应急(危化)罚﹝2021﹞003号显示,北京通美未向从业人员通报事故隐患排查治理情况,罚款49,000元,处罚日期2021年3月17日。

8、(通)安监(监督)罚字[2018]第(011)号显示,北京通美高压配电室内有限空间缺少安全警示标志,罚款5,000元,处罚日期2018年3月30日。

9、(京通)应急(危化)罚[2019]第008号显示,北京通美未将危险化学品储存在专用仓库内,罚款69,000元,处罚日期2019年4月4日。

10、通(消)行罚决字(2021)100095号显示,北京通美该单位6号厂房西侧疏散通道内堆放控制柜,占用疏散通道净宽度的50%,且无法当场改正,罚款29,500元,处罚日期2021年6月14日。

11、通(消)行罚决字[2019]400039号显示,北京通美占用疏散通道,罚款20,000元,处罚日期2019年12月18日。

12、通公(消)行罚决字[2018]第0433号显示,北京通美疏散通道堵塞、消防安全标志未保持完好有效,罚款29,000元,处罚日期2018年10月22日。

13、喀住建罚决字[2018]第(017)号显示,朝阳博宇未批先建,罚款25,820元,处罚日期2018年6月29日。

14、喀住建罚决字[2019]第(017)号显示,朝阳通美未批先建,罚款20,000元,处罚日期2019年4月3日。

15、喀住建罚决字[2019]第(021)号显示,朝阳通美未批先建,罚款344,900元,处罚日期2019年4月3日。

16、喀住建罚决字[2020]第(41)号显示,朝阳金美未批先建,罚款115,041元,处罚日期2020年7月20日。

17、定国土资监字[2018]第069号显示,保定通美未经允许,擅自占用国有建设用地建设车间,责令退还926.65平方米/1.39亩非法占用的土地;罚款13,900元,处罚日期2018年6月28日。

18、定环罚[2019]80号显示,保定通美未依法取得排污许可证排放水污染物,罚款200,000元,处罚日期2019年5月14日。

19、津宝国税三简罚[2018]66号显示,天津博宇未按规定期限申报增值税并报送纳税资料,罚款200元,处罚日期2018年5月15日。

20、通一地税简税[2018]37号显示,北京博宇未按照规定期限办理纳税申报和报送纳税资料,罚款100元,处罚日期2018年7月3日。

21、京首关检违字[2021]0026号显示,南京金美对法定检验的进出口商品不予报检逃避进出口商品检验,罚款6,100元,处罚日期2021年12月2日。

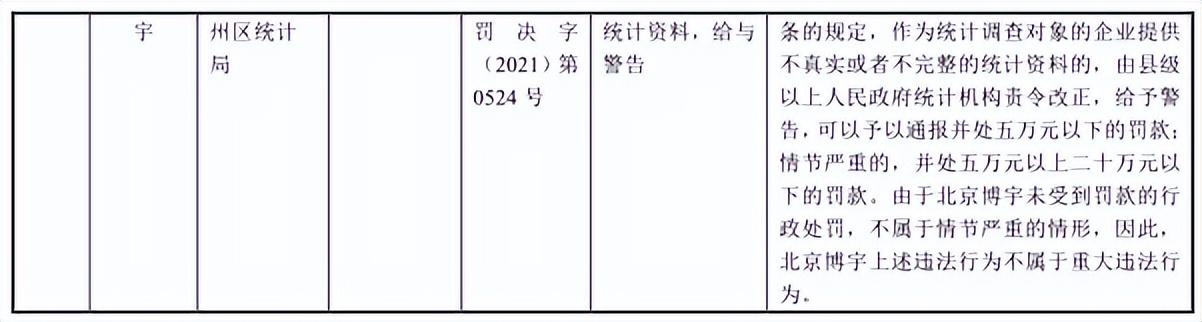

22、通统执简罚决字(2021)第0524号显示,北京博宇提供不真实的统计资料,给与警告,处罚日期2021年5月24日。

与AXT关系被上交所问询

上交所在问询中指出,根据申报材料,在业务重组前,发行人为AXT全资子公司,AXT从集团层面统一安排,由AXT作为境外销售的主体,AXT为发行人第一大客户,最近3年销售占比约为50%;2021年3月起,发行人通过美国通美向境外客户销售产品,AXT执行完2021年3月前签订的销售合同后,不再向外销售产品;化合物半导体材料产品需要经过客户认证后方可实现销售,认证周期需要三个月至一年或更长的时间,美国通美与AXT已完成业务及客户切换;截止2021年6月末,发行人共有20名销售人员。

上交所要求北京通美说明报告期内,公司通过AXT境外销售的具体情况,包括产品类型、货物流转及资金流转模式等,通过AXT实现销售收入占同类产品收入的比例,AXT在报告期各期末尚未对外销售的存货余额及期后去化情况;公司2021年1-6月对AXT销售的具体时间及原因,对AXT在报告期末应收账款的回款情况,与AXT在报告期后的交易情况;业务与客户切换的具体过程和实现方式,以表格形式列示公司产品在通过AXT销售的终端客户认证情况、进展及完成切换的依据,截止目前未完成认证或切换部分客户对公司生产经营的影响及解决措施,是否存在因客户切换和销售模式变更导致的未通过认证和客户流失的情形或风险;公司目前获客方式,销售人员较少的原因,重组完成后新拓展客户及销售收入实现情况,AXT在发行人获取客户和订单过程中的作用;AXT与公司其他客户交易情况、原因及合理性。

北京通美表示,报告期内,公司通过AXT境外销售的产品主要为磷化铟、砷化镓以及锗衬底。当公司接到AXT的采购订单后,公司将产品运输到订单中约定的交付地点时,产品的风险报酬/控制权已转移至AXT,公司就该商品享有现时收款权利,实现产品销售收入,AXT根据与公司的账期约定向公司支付货款。

2021年3月,公司完成了对境外销售业务的整合,通过美国通美向境外客户销售产品,AXT执行完在手订单之后,不再开展销售业务。

对于,AXT在公司获取客户和订单过程中的作用,北京通美称,2021年3月以前,公司半导体衬底材料外销主要通过AXT进行。2021年3月,公司完成了对境外销售业务的整合,通过美国通美承接了AXT的现有客户,基于集团内的业务调整,AXT在执行完2021年3月前签订的销售合同之后,不再开展销售业务。2021年3月后AXT销售人员已转化为公司员工,目前公司拥有独立、完整的销售团队,并独立对外开展业务。

募资七成补充流动资金被问询

根据招股说明书,公司本次拟募集资金约11.6亿元,其中8亿元用于补充流动资金。

上交所在首轮问询中要求公司说明募集资金大部分用于补充流动资金的原因和合理性。

北京通美表示,公司目前的货币资金余额主要用于日常的原材料和设备采购、备货、项目研发等相关支出、工程费、接受劳务及支付职工薪酬、税费等各项经营活动相关支出以及长期发展相关的各项支出。随着公司产能和收入规模的不断增加,公司用于原材料采购、研发支出、职工薪酬等方面的支出将进一步增加,亟需筹集更多资金满足流动资金需要。

本次发行拟募集8亿元用于补充流动资金,主要原因是一方面随着公司收入规模不断增长,公司对原材料采购需求相应增长,用于研发的支出及对项目的投入也不断增长,预计会产生流动资金投入需求;另一方面是市场快速发展,要求公司持续关注市场需求变化,拓展核心技术优势,公司未来仍有进一步研发投放新产品的需求,预计也会增加流动资金投入需求。此外,随着公司募投项目的逐渐投入及建设运营,且随着公司总体的业务规模不断提升,对营运资金的需求也进一步增加。

公司称,流动资金到位后,将为公司项目建设提供充裕的流动资金,避免公司因资本性支出的增加而面临现金流短缺的困境,满足公司长期发展的需要。同时,流动资金的增加有利于提高公司的抗风险能力,避免因原材料、产成品价格波动和汇率变动对企业持续经营能力造成严重不利影响,保证公司主营业务稳定。此外,为适应行业技术快速发展的趋势和产品性能不断升级的需要,公司将在未来持续进行生产线的技术改造和新产品研发,需要企业具备较强的资金实力。本次募集资金的运用有利于公司优化资本结构,增强抗风险能力,为公司业务持续发展提供资金支持,为公司未来发展战略的实施提供有力保障。

,