(1)MLCC是什么?

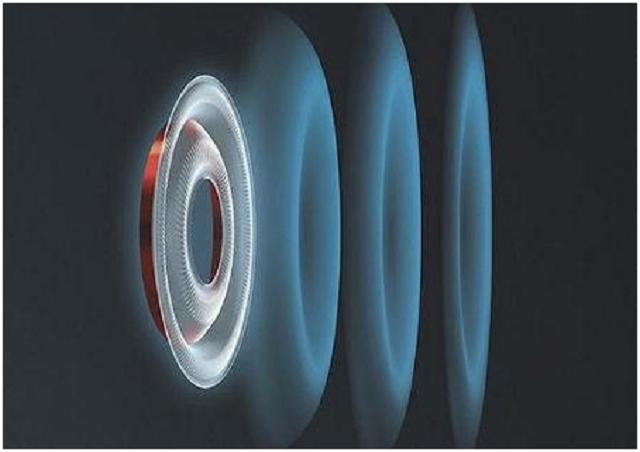

MLCC(Multi-layer Ceramic Capacitors),即层片式瓷介电容器,是由印好电极(内电极)的陶瓷介质膜片以错位的方式叠合起来, 经过一次性高温烧结形成陶瓷芯片,再在芯片的两端封上金属层(外电极),形成一个类似独石的结构体,也被称为独石电容器。

电容器是电子线路中必不可少的基础电子元件,属于被动元件中的电路类元器件,主要作用为电荷储存、交流滤波或旁路、切断或阻止直流、提供调谐及振荡等。几乎所有的电子设备中都需要规模化的配置。

(2)MLCC的分类与分类占比

电子元器件按电信号特征可分为主动与被动元器件,处于整个电子产业链的上游。

被动元件主要分为RCL(电阻、电容、电感)以及射频元器件,RCL约占被动元件总产值的近 90%,而电容产值占比达66%。

根据介质不同,电容器产品可分为陶瓷电容器、铝电解电容器、钽电解电容器和薄膜电容器等。陶瓷电容占据了最多的市场份额,约43%。

陶瓷电容器可分为单层陶瓷电容器和多层陶瓷电容器(MLCC)。而多层多层陶瓷电容器又可细分为引线式多层陶瓷电容器、片式多层陶瓷电容器和金属支架多层陶瓷电容器。

与其他种类的电容器相比,MLCC具有多种优良特性, MLCC在陶瓷电容市场占据约93%的份额。

(3)MLCC的发展方向

未来MLCC主要朝着微型化、高容量化、高频化、 高温化、高电压化方向发展。

目前主流的MLCC生产工艺有干式流延工艺、湿式印刷工艺、瓷胶移膜工艺三类。

湿式印刷工艺和瓷胶转移膜工艺因其制造工艺的先进性而备受关注,已逐步成为多层陶瓷电容器制造技术的发展趋势。

2. MLCC行业产业链MLCC产业链,上游为原材料制造环节,包含两类主要原材料,一类是陶瓷粉,陶瓷粉料主要原料是钛酸钡、氧化钛、钛酸镁等。另一类是构成内电极与外电极的镍、铜等金属粉体材料。

中游为MLCC制造环节。

下游则应用广泛,主要包括手机、音视频设备、PC、家电、汽车、工业和医疗等领域。

MLCC产品发展的核心驱动因素在于下游终端市场,目前已成为全球需求量最大,发展速度最快的被动元器件之一。

纵观过去被动元器件市场的发展,从 21 世纪初的家电市场到 PC 电脑的普及,手机进入智能机时代,再到新能源汽车和汽车电子化发展不断进步。每一轮的终端产品升级都带来了被动元器件市场需求走向高端化、精细化。

根据前瞻产业研究院数据, 消费电子领域对MLCC需求约占70%,手机设备需求占比38%,PC需求占比19%,车用备需求占比16%,音视频设备需求占比15%。

(1)手机行业对MLCC的需求

随着手机传输速度和功能的不断升级,所需要的MLCC数量也相应增加。

根据前瞻产业研究院数据,MLCC单机数量由2G的166个增加到4G的700个,预计到5G,单机MLCC用量将增加到1000个。

(2)5G基础建设对MLCC的需求

5G需要更密集的基站布置,基站数量远高于4G,导致MLCC需求攀升。

据工信部数据,2019年全国共建成5G基站超13万个,远高于规划数量,预计国内5G基站相对于预期会加快部署,带来MLCC需求显著的增长。

(3)物联网对MLCC的需求

物联网随着5G通信的到来,联网设备以及AR/VR&IOT等新场景应用对MLCC产生了大幅需求。

2018Q4-2019Q3,国内可穿戴设备以30%多的速度增长。预计2016-2020年,全球物联网终端设备年复合增长率高达34.26%。

(4)汽车电子对MLCC的需求

汽车的智能化使汽车电子需求强劲,每辆汽车使用MLCC数量不断增加。

根据前瞻网数据,2018年平均单车MLCC用量已经超过1000只,高端汽车的用量则达到 10000只/辆,且仍在继续增长。

(5)新能源汽车对MLCC的需求

新能源汽车的推广是车用MLCC需求增长的新动能。

我国新能源汽车2011-2018 年年均复合增长率超过100%。2018年新能源汽车销量增速 61.6%,产量达到127万辆。新能源汽车对MLCC使用数量方面将呈现显著增长。

根据KEMET提供的数据,特斯拉Modle3单车MLCC 用量约为9200只,Modle S 和 Modle X 的单车用量均在10000 只以上,相对于目前燃油车平均用量增加数倍之多。

单台汽车的MLCC的需求量显著高于单台智能手机的需求,市场前景广阔。

根据中国电子元件行业协会发布的数据,2018年全球MLCC市场规模约为157.5亿美元,到 2023年预计将达181.9亿美元,预计从2018到2023年复合年均增长率为2.9%。

2018年中国大陆MLCC行业市场规模约为434.2亿元,到2023年预计将达533.5亿元,预计从2018到2023年复合年均增长率达4.2%,中国MLCC的行业规模将不断扩大。

MLCC行业格局相对集中,技术和产能分布存在较为明显的地域性特征。

日系厂商主要生产小尺寸、高电容值的产品,技术含量很高。大陆厂商主要生产中大尺寸、低电容值的产品,技术含量相对较低。台系厂商位于二者之间。

第一梯队为日韩大厂,包括村田、三星电机、太阳诱电、TDK等。日系厂商占优势,在尖端高容量产品、陶瓷粉末技术及产能规模上领先其他国家和地区厂商,合计市占率超过40%。 代表厂商村田、三星电机,是行业龙头。

Ø 第二梯队为台湾厂商,具有一定的规模,技术水平落后于日本大厂,主要有国巨、华新科、禾伸堂等。代表厂商国巨位居全球第三。

Ø 第三梯队为大陆厂商,大陆厂商技术和规模相对落后,在逐步缩小差距过程中。主要代表厂商有风华高科、宇阳、微容、三环、火炬子等。大陆厂商目前话语权较弱,是行业的追随者。

贸易战中美国针对部分中国企业实施制裁,带来了国内MLCC产业升级的机会。

在下游客户订单增加叠加政策的推动,高端MLCC产品有望在技术上取得突破,加速国产化。

MLCC产品上游主要是瓷料、电极材料等原材料供应商,高端材料主要掌握在美国、日本和部分台湾公司手里。

终端客户将供应链转向国内,国内材料企业订单数量增加,产业转移将沿整条供应链进行,推动国内材料企业向高端化发展,进而推动高端材料行业国产替代。

7.MLCC产业进入提价周期(1)2009-2019Q1价格周期

2009-2016年,MLCC产业发展处于平稳阶段。

2017-2018M8 为上一轮涨价周期,。

2017年初,日本MLCC公司逐步退出中低规格领域的产能调整策略开启了超景气周期,带来了2017-2018年中国台湾、大陆MLCC 厂商的景气周期。

2019Q1行业库存高企,普通MLCC价格不断回落,进入跌价周期。

新增订单减少,库存增加,周转速度降低,价格回落,行业进入去库存阶段。

国巨单月营收达到最高值后开始环比持续下滑,到2018年底累计跌幅超过50%,产品毛利率和净利率不断下探。

(2)19Q3行业去库存阶段结束,价格重回上升周期

19Q4部分MLCC厂商库存已见底,存货天数已经低于一个月。

MLCC厂商订单量已持续三个季度上升,行业景气回暖,产能开始吃紧,去库存周期进入尾声。

2020年行业有望进入新一轮景气周期。 各大厂商新增产能投产时间普遍在2020年及以后,面对需求端的强劲增长,产能仍然吃紧。

(3)2020Q1,进入原厂提价周期,业绩高弹性

2020Q1行业进入原厂提价周期,行业趋势反转。

各大厂商已经历了近一年的去库存阶段,应对强劲增长的需求,产能吃紧,有些厂商已对 MLCC产品进行涨价且未来涨价趋势持续。涨价周期将为MLCC公司带来业绩的大幅上升。

下图为国巨公司2015年以来的毛利率和净利率变化,2018Q1-Q3净利润增速超过400%,2019Q3毛利率跌幅走缓,净利率开始反转。

MLCC涨价不及预期,价格因素存在不确定性;行业竞争加剧风险。

参考资料:

天风证券-电子制造:MLCC深度:提价加速,高端突破,军工成长,上游崛起

西南证券-电子:MLCC触底回暖,拟开启补库存新周期

财通证券-MLCC行业专题报告:短期行业回暖周期再度开启,长期看好需求增长和国产替代

(作者:投行大师兄研究团队成员 卞莹)

,