2012年,中国光伏产业发展进入“至暗”时刻。

2011年10月,德国最大的太阳能公司Solar World向美国商务部提交了一份专门针对75家中国光伏企业的“反倾销反补贴”调查申请。当时国内光伏企业不堪“双反”制裁,产能过剩,国内企业一片“哀鸿遍野”。

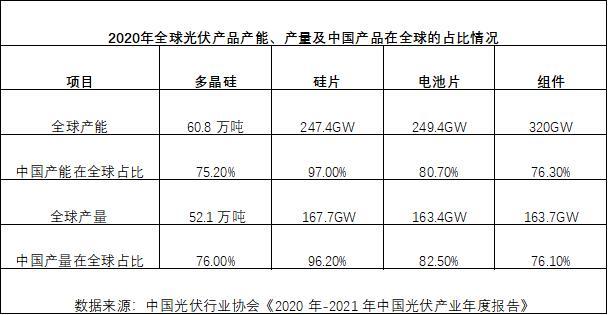

十年过去,中国光伏产业一路走来,终于迎来“高光”时刻。截至2021年,组件产量连续十五年居全球首位,多晶硅产量连续十一年居全球首位,新增装机容量连续九年居全球首位,累计装机容量连续七年居全球首位。

十年前的产业困境:“两头”在外

早期,中国光伏产业链的“两头”——上游硅材料和下游光伏发电市场都在海外,国内企业做的多是附加值较低的下游产品的生产制造。

当时,产业链上游的晶体硅材料主要为欧美和日本的传统七大厂商所垄断。

据第一财经记者了解,2008年美国的Hemlock Semiconductor和MEMC(现为SunEdison)、挪威的REC、德国的Wacker(瓦克)、日本的Tokuyama(德山)、三菱和住友等七大厂商的多晶硅材料供给量占全球供给量的70%以上。

为了摆脱“被牵着鼻子走”、议价能力和抗风险能力“双低”的困境,在二十世纪的后十年,中国光伏企业“苦练内功”,从技术和产能等各方面奋起直追。

光伏龙头企业隆基绿能(601012.SH)创始人兼总裁李振国在接受第一财经记者采访时表示:“2006年起,我们开始对技术路线进行深度分析,哪条技术路线拥有最低的成本?比如我们对比晶硅和薄膜、单晶和多晶的物理特性,对比聚光电池和常规晶硅电池的光电转化极限,最后结论是单晶的技术路线成本最低。经过计算我们发现,即使某些技术做到零成本,单晶依然具有优势,在清晰认识到这一点后,我们在技术路线上做出了改进。”

“2014年,我们介入产业链下游做电池和组件,那时候我们向下游多个组件厂沟通单晶技术路线,很多人不愿意接受。因此,考虑到技术、市场和未来的度电成本,我们只能自己去做组件。最开始没有建产能,只做了小规模的产线,主要由外面代工,最多时候有30多家给我们代工,包括电池也是外采的。但是这会出现很多问题,比如组件厂标准不一、质量不好把控等。我们自己做,无论是质量还是成本都更有优势,因此选择扩产。” 李振国表示。

2015年起,产业链“两头在外”的困境逐渐改善,转向“内外兼修”。

产业链上游多晶硅的产能逐渐向国内转移,我国对进口多晶硅的依赖度逐步降低。中国光伏行业协会CPIA数据显示,2015年,全球多晶硅产量为34.5万吨,中国产量占47.5%;2017年,我国多晶硅的产能和产量首次超过全球总量的一半;到2021年,全国多晶硅产量提升至67.1万吨,中国产量占比提升至75.3%。

下游市场方面,2013年我国新增装机容量10.95GW,首次超越德国成为全球第一大光伏应用市场,并在此后保持持续增长。2015年,中国新增光伏装机量15GW,同比增长41.5%,占全球新增装机量53GW的28.3%,连续三年位居全球新增光伏装机量第一。

行业“洗牌”

但是,产业的发展绝非一帆风顺。

中国光伏企业经历了欧美“双反”制裁等重重难关,光伏行业面临一次次的“洗牌”。

2011年起,欧美开展“双反”围追堵截,淘汰了一大批代工厂,国内光伏企业开始转型。

“2011~2012年的时候,美国先提出‘双反’然后欧盟跟进‘双反’制裁,当时很多声音觉得,金融危机后又遇到这个危机,中国光伏企业没办法生存了。”无锡萨科特新能源有限公司副总裁夏家喜在接受第一财经记者采访时表示,“事实上也确实有很多光伏企业破产退出。当时市场急速萎缩,需求减少,电池片一下子崩盘,原材料价格持续下降,出现‘买涨不买跌’的现象。当时的代工厂还是以人工为主,不像现在以自动化为主,一家普通的工厂都要两三百个工人,一方面没有足够的海外订单,再加上当时国内市场还没有打开,导致大批的代工厂只能关掉。”

东方日升(300118.SZ)的一位销售高管日前在接受第一财经记者采访时表示:“2013~2014年到2018~2019年的这段时间,我们国内的光伏企业的产能被迫往东南亚转移,一部分原因就是想要规避欧洲和美国的‘双反’制裁,保住欧盟市场。当时最早的尚德、英利、天合等企业就是最早一批去投资建厂的,但是海外建厂也面临很多政策风险。”

据第一财经记者了解,当时欧盟的“双反”制裁,对中国光伏产品征收反倾销税的计划涉及100多家光伏企业,税率的浮动范围在37%至68%之间,平均税率达47.6%。这个税率也意味着,中国光伏企业将完全丧失竞争优势,欧洲市场也对当时的中国光伏产业“关上大门”。

“当时国内很多光伏企业受到硅料价格突然暴跌的冲击,这些企业接订单的时候原材料价格很高,也签了长单。‘双反’制裁后需求暴跌,一下子跌掉三分之二的成本,这时候就算客户已经付了20%~30%的预付款也会选择干脆不要了,所以导致当时有很多订单砸在手里了。而早期光伏产业的特点是投资成本很高,包括光伏设备、人员等等,撑不下去只能将设备变卖,厂房关掉。” 夏家喜进一步告诉第一财经记者,“但是换句话说,欧美的这些围堵也练就了有竞争力的国内企业。其中,有技术的光伏企业靠补贴和扶持度过了最难的几年,发展到现在成为一体化大厂。”

2018年,“5·31政策”的颁布又给高速发展的中国光伏产业踩下一脚“急刹车”。业内认为,“5·31政策”比肩2008年金融危机和2013年欧美“双反”,称得上光伏产业的第三次危机。

所谓“5·31政策”,指的是2018年5月31日,发改委、财政部等部门联合下发《关于2018年光伏发电有关事项的通知》。文件要求,暂停下发2018年普通光伏电站指标,暂不安排2018年普通光伏电站建设规模,仅安排1000万千瓦左右的分布式光伏建设规模,各地在国家发文启动普通地面电站之前不得安排需国家补贴的普通地面电站,进一步降低光伏发电的补贴力度。

通威集团(600438.SH)董事局主席刘汉元公开表示,“5·31政策”的出台改变了光伏产业的很多发展预期,对实体制造业和股市都造成了严重影响,一个月左右的时间造成了约5000亿元的实体和虚拟的损失。

当时市场弥漫着对于需求的悲观预期,担心步德国后尘。据第一财经记者了解,2012年德国取消光伏补贴后装机容量经历“断崖式下跌”,从7.6GW跌至3.3GW。此后每年的新增装机徘徊在1GW至2GW的低位,规模缩减导致德国本土光伏生产企业在一到两年内陆续折戟沉沙。

受“5·31政策”影响,一大批落后产能被淘汰,新一轮行业“洗牌”到来。

“5·31政策”发布一个多月后,多家企业半停产或停产,各家光伏硅料龙头企业先后宣布降价,多家行业企业爆出欠薪或直接宣布破产。晶科能源(688223.SH)副总裁钱晶认为,“5·31政策”加速中上游“洗牌”,淘汰没有优势的产能,从而让产业集中度加大,中小型制造企业会寻求转型。另一方面,加速平价上网进程,摆脱了补贴滞后的影响因素。

公开数据显示,2018年,我国光伏新增装机容量同比下降18%,集中式同比下滑31%。而在此之前,截至2017年,我国新增光伏装机53GW,累计装机超过130GW,新增和累计装机容量均位居全球第一。

2018年下半年,欧盟宣布终止对华长达五年的光伏产品“双反”制裁,众多光伏企业将目标锁定海外市场,欧洲市场复苏。

近两年,在多国“碳中和”目标、清洁能源转型的推动下,光伏行业竞争日趋激烈。

“在光伏产业需求呈现出的确定性共识和能源转型的背景下,很多企业陆续推出了规模庞大的产能扩张计划,越来越多的行业外的企业涌入光伏行业,未来市场竞争将越发激烈。” 隆基绿能董秘认为,随着行业集中度快速提升,企业综合竞争力将成为核心问题和关注焦点。

扩大优势

近几年,“碳中和”的提出和俄乌冲突等影响给整个光伏产业带来了巨大的发展机遇。

2020年9月22日,在第七十五届联合国大会一般性辩论上,向世界作出实现“双碳”目标的中国承诺,“中国将提高国家自主贡献力度,采取更加有力的政策和措施,二氧化碳排放力争于2030年前达到峰值,努力争取2060年前实现碳中和。”

据能源与气候智库(ECIU)统计,截至2021年10月,全球已有132个国家和地区提出碳中和目标。

受政策和市场的驱动,国内光伏发电和装机量持续提升,发展再上“新台阶”。

国家能源局最新数据显示,2021年我国可再生能源新增装机1.34亿千瓦,占全国新增发电装机的76.1%。其中,光伏发电新增5488万千瓦,为历年以来年投产最多,占全国新增装机的31.1%,远远超过风电、水电、生物质发电等其他可再生能源的装机规模。细分来看,光伏电站装机2560万千瓦、分布式光伏装机2928万千瓦。

“近期大环境背景下,整体对于光伏的需求大幅增加,包括俄乌冲突导致的欧洲能源危机、1850年以来最热的一年让各国政府意识到遏制气候变化的迫切性、美国发布有史以来最大手笔的气候投资法案等。” 钱晶告诉第一财经记者。

在此背景下,通过产业技术的快速迭代,中国光伏企业扩大在全球产业内的“龙头”优势地位。

“光伏行业技术从P型向更高效的N型技术迭代‘拐点’已至,这种产业技术的新旧替代是规律也是进步的动力。” 钱晶向第一财经记者分析称,光伏装机需求越来越大,但可安装的面积越来越少;设备成本越来越低,但物流和人工成本越来越高。客户不仅想每一平方米能装更多瓦,还想每一瓦发得更多度电;不仅要发得多,还要衰减得少,就是长得美还要老得慢。

“全球的零碳转型、低碳发展已是大势所趋,光伏行业需要不断地修炼自身,持续创新发展,降本增效,产业上下协同发展,让光伏真正成为新型电力系统的主力军。”中国光伏行业协会名誉理事长王勃华公开表示。

值得注意的是,虽然在眼下中国光伏产业的发展优势尽显,但是大国之间在“绿色能源”上的博弈并未进入尾声。准确来说,中国光伏企业仍然面临着供应链的价格上涨和区域性贸易摩擦加剧的双重考验。

“在光伏产业大发展的预期下,我们看到现在供应链涨价的情况不叫‘内耗’,更准确来说是短期的产能调整和产业链的自我优化。现在市场上硅片和组件没有达到理想化的比例分配,这还是需要由市场去调节。等多晶硅料价格到顶了,变得不缺了,自然就回落了,只要政策不限制,价格迟早会降下来。” 李振国告诉第一财经记者。

光伏组件企业天合光能(688599.SH)相关负责人告诉第一财经记者:“一直以来我们都很重视海外市场,历年海外的收入占比会达到70%左右。作为一家光伏组件厂商,近几年我们也是采取了一系列努力来应对这种外部环境的变化和挑战。首先,前期在公司内部做好溯源准备工作,用IT技术做好溯源工作,保存相应票据,提供整体完备的证据来应对审查。”

“另外,我们在产能上做了一定的战略布局,目前在东南亚地区一比一筹建了硅片的产能,来应对未来可能发生的一些贸易风险。其实前期有很多我们中国的光伏组件企业去东南亚设厂,当时主要是因为美国可以豁免来自东南亚四国组件的关税。但是后来,因为美国方面认为我们产业链前端的硅片还是从国内运过去的,所以又把额外关税提上议程。当然,如果未来这部分东南亚的硅片产能不能直接对标到美国的话,我们也会应用于欧洲等其他市场。”该负责人称。

,