2022年是资管新规正式实施的元年,在年初全国信托工作会议上中国银保监会相关负责人明确提出新的信托分类,即按照资产管理信托、资产服务信托和慈善信托对信托业务进行划分。新的信托分类不仅是对“资管新规”文件精神的落实,更是对信托业务转型方向和监管思路的再次确认,对信托公司业务开展新一轮转型具有重要的指导性意义。

新信托分类开启信托业发展新阶段

业务新分类总体思路:严限融资功能,侧重投资服务

新分类以信托目的、信托成立方式、信托财产管理内容作为分类维度,将信托业务划分为资产管理信托、资产服务信托和公益/慈善信托三大类。分类的核心是在原有资产管理业务的基础上,更清晰地界定并突出信托业务作为受托服务机构的投资工具和服务职能。旨在引导信托公司立足受托人定位,回归资产管理和受托服务本源,以更加规范方式发挥信托制度优势和行业传统竞争优势,更高效地服务实体经济发展和人民美好生活需要,推动信托业高质量转型。

从分类框架来看,旨在进一步限制乃至叫停信托公司的融资功能,侧重鼓励信托公司开展回归受托本源的投资、服务类信托业务。可以预见,以净值化为主导的资产管理信托和资产服务信托将成为监管鼓励的主要业务类型。而未列入的“同业通道”“类永续债”“融资类业务”等则基本可以归为叫停清理类。据中国信托业协会最新发布的数据统计,截至2021年末,信托公司融资类业务规模为3.58万亿元。叠加目前未提及的同业通道、类永续债等传统信托业务,据业内人士预估,或将影响超三成的信托收入,为信托公司下一步转型带来巨大挑战。

资产管理信托:证券投资类将成主导业务

从定义上看,资产管理信托是站在资管新规角非标转标度,延续落实“资管新规”“净值化转型”等各项要求的具体举措。其概念与传统资金信托表述大部分重叠,业务实质仍旧是以追求财产保护增值为目的的私募管理工具。但要明显区别于为融资方创设融资工具并为其募集资金的私募投行服务,以与传统资金信托中的融资类信托相区别,进一步体现出监管对传统融资类信托将保持长期整改与压降的态度。下一步,传统融资类信托全面叫停几成定局。

未来资产管理业务将被分为固定收益类、权益类、商品及衍生品类、混合类四大类。从行业经营实践来看,信托公司开展商品及金融衍生品交易类业务不仅需满足一定资质要求,而且要求具备极其高超的专业能力和风控能力。目前行业仅有10余家信托机构具备相应资质,绝大部分信托公司尚无法开展此类业务。权益类业务中PE股权投资等业务要求具备行业研究能力和投资决策能力,而且通常需要较长的投资周期,难以满足大多投资者中短期投资收益需求。因此,整体来看,资产管理业务中以标准化、净值化、主动管理为核心、以投资股票、债券(包括一级市场、二级市场)等为重点、以固定收益类、混合类为体现形式的证券投资业务将成为信托公司现阶段最现实、最具实操性而监管部门也予以鼓励的主导业务方向。

资产服务信托:资产证券化、家族信托最具操作性

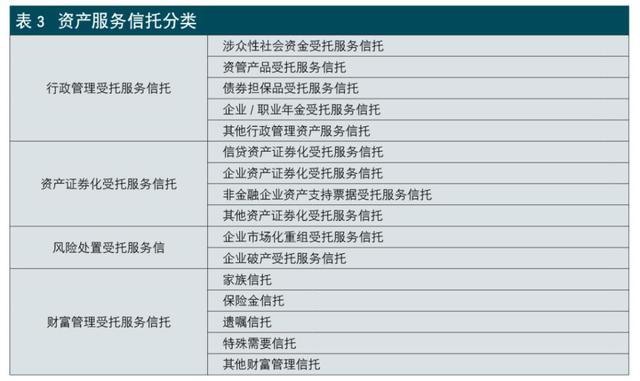

资产服务信托将细分为行政管理受托服务信托、资产证券化受托服务信托、风险处置受托服务信托和财富管理受托服务信托四大类及多项细分小类,进一步拓展了服务信托业务边界。具体分类如下:

从行业经营实践来看,上述资产服务信托中,除资产证券化和家族信托外,大多信托公司在行政管理受托服务信托、风险处置受托服务信托以及遗嘱信托、特殊服务信托等其他服务信托领域均仍处于初步探索阶段。同时部分业务,如行政管理受托服务信托中资管产品、企业/职业年金、涉众资金等,普遍受制于相关监管壁垒、条块分割和业务资质问题,展业限制颇多;遗嘱信托、特殊服务信托,也面临相关法律法规不配套、税收优惠政策等不健全问题,短期内难以形成信托公司新的业务支撑,需要相当时期的市场培育、资质积累和配套政策落地。

因此从业务实操纬度看,资产证券化信托和家族信托就成为目前信托公司有可能重点发展的主要业务。信托公司应继续发挥制度优势,进一步加大相关业务拓展力度,同时,积极探索研究资管产品信托、企业年金信托、涉众资金信托、遗嘱信托等服务信托切入模式,主动加快申请相关业务资质步伐,为未来相关业务展业、真正拓展信托服务边界奠定基础。

公益/慈善信托

慈善信托目前主要彰显社会责任功能,特别要更高效地服务人民美好生活需要。公益/慈善信托是信托最具服务本源的功能之一,也是“十四五”期间发挥第三次分配作用、助力实现共同富裕和服务人民美好生活的重要途径之一。资管新规出台以来,各类监管文件多次提及公益/慈善信托,并对其进行单独分类,均反映出监管对信托业务回归服务本源、践行责任担当的极度重视,也是信托公司本源转型的必然选择。从目前行业经营实践来看,大多信托公司开展此类信托业务仍以低收费、零收费和类捐赠等模式开展,主要为彰显社会责任功能,短期内上尚难以形成信托公司的主要利润来源。

新分类背景下信托公司转型方向与路径

投研能力引领下的证券投资业务

新分类背景下,主动发力、大力拓展以股票、债券(包括一级市场、二级市场)以及TOF/FOF为主要投向的主动管理型证券投资业务已成为信托公司转型发展的必然选择。然而,从行业经营实践来看,证券投资业务本已是红海市场,信托公司作为后来者,在行业内、外部均将面临激烈的竞争压力。

一方面,相较传统非标业务,此类业务对信托公司的主动管理、投研水平、资产配置、IT系统等能力均具有较高要求,需要较长时间的能力建设和较强的投研支撑,从而部分提前布局、具有较强专业能力的信托公司形成较大的领先优势。例如,在TOF/FOF等证券投资业务领域,截至2022年1月,已有48家信托公司布局TOF/FOF标品业务。2021年全年新增TOF/FOF规模约1386.91亿元,而其中较早涉足TOF/FOF的信托公司,如华润信托、外贸信托、中航信托、中信信托等,全年新增规模占行业的1/3左右,表现出明显的头部效应。另一方面,相较长期置身证券投资市场的基金公司、券商等机构,信托公司在投资能力、研究体系、经验积累、募资能力等方面均处于一定劣势,难以与其直接竞争。因此,未来各信托公司应充分利用好自身牌照的跨市场投资优势,围绕信托客户追求稳健收益、偏好低波动、低回撤等独特的资产配置需求,主动提升完善自身投研体系、投研能力、投研团队建设,尽早培育出独具自身特色的差异化证券投资产品和市场业务能力,以尽快在激烈的红海竞争中实现突围。

社会公信力引领下的家族信托

自资管新规出台以来,作为信托本源业务的家族信托已成为行业信托公司财富管理业务转型的布局重点。据统计,截至2021年9月,68家信托公司中已有59家开展了家族信托业务,家族信托存续规模约为3100亿元,连续6个季度上升。同时,据中信登数据统计,仅2022年1月,新增家族信托规模便达128.99亿,较上月增长33.54%。从目前信托公司经营实践来看,受财产登记制度、税收制度缺失等因素影响,大多家族信托信托财产仍以资金为主,信托目的以理财为主,资金投向多为信托公司固收类、证券类和股权投资类产品,对采购外部产品或通过资产组合进行大类资产配置管理方面的运用较少,非资金型的事务管理类家族信托则更是稀缺资源。

从新分类背景下家族信托的转型要求看,单纯以追求信托财产保值增值为主要信托目的,具有专户理财性质和资产管理属性的信托业务不属于家族信托。因此根据监管导向,未来家族信托的“增值财富”功能将逐渐弱化,而以“安全财富、和谐财富和久远财富”作为重要目标的财富规划、家族治理、子女教育、资产配置等非资金类、事务管理服务功能得以彰显。对信托公司而言,上述家族信托目的的实现需要全新的、全方位的能力培养。不仅需要极为专业的受托服务能力、资产配置能力、财富规划能力和投研支持能力,更需要较强的社会公信力作为业务开展前提。所以银行系信托公司依托银行股东的客户资源、财富资源以及资金渠道、社会公信力等资源禀赋,在开展家族信托方面最具竞争优势。据中国信托业协会相关调研问卷显示,信托公司的家族信托客户75.06%的客户来源于商业银行引荐。同时,在信托行业家族信托排名前5名的信托公司中,有4家为银行系信托机构。因此长期来看,借助银行股东资源禀赋或通过与商业银行私银业务合作等,全力提升建设自身社会公信力,将成为下一步各信托机构家族信托展业布局的重要路径。

资质资源引领下的资产证券化业务

资产证券业务是信托公司的本源业务之一。由于信托制度在财产独立性和风险隔离上的优势,信托计划成为资产证券化业务最适合的特殊目的载体。近年来,在监管鼓励、信托公司积极布局转型背景下,以信贷ABS、ABN和企业ABS为主流业务方向的资产证券化业务进入快速发展期。据统计,截至2021年,年内共有43家信托公司参与到资产证券化业务。参与项目规模约17173.67亿元,占总规模的60.03%,占据资产证券化市场的超半壁江山。然而,在目前信托主导的资产证券化业务链条中,仅12家信托公司获得银行间市场债券承销资格,2家信托公司获得交易所企业ABS管理人资格,其他大多信托公司仍主要承担收益微薄的SPV通道角色,无法作为主承销商和管理人角色主导项目发行。市场竞争激烈、盈利空间较小,信托公司的服务能力难以得到真正施展。

为充分发挥信托公司专业本源、优化服务能力,下一步,信托公司一方面应不断提升自身主动管理能力、积极申请业务资格、提升服务附加值,大力拓展全口径的ABS、ABN、MBS等业务机会;另一方面应主动挖掘证券化业务价值,发挥自身优势,将证券化业务从单纯的服务信托,拓展为资产管理业务、私募投行业务和服务信托的结合,进而实现全链条、全流程服务,构建信托公司主导型的高附加值的资产证券化产品模式。伴随信托公司债券承销资格以及受托管理人资格的放开,信托公司将充分发挥自身制度本源优势,在资产证券化蓝海中大有所为。

慈善信托形成盈利模式任重道远

自2016年《慈善法》出台以来,公益/慈善信托在我国进入快速发展期。截至2022年3月31日,全国备案慈善信托达843单,资金规模超40亿元,涉及领域包括扶贫济困、扶老、救孤、科教文卫、环保、抗击疫情、乡村振兴等多个领域,为助力实现共同富裕、服务人民美好生活做出重要贡献。信托公司在多年发展中也积累了较多业务经验和业务资源。然而,从业务成效来看,受制于当前公益/慈善信托设立多具有规模小、临时性、单次性以及配套制度缺失等问题,大多公益/慈善信托的业务模式仍停留于一次性输血阶段,以规模化、专业化、常态化为主导、以提升造血能力为核心的盈利模式尚未形成。

据统计,2022年一季度,新增公益/慈善信托中资金规模在十万级及以下的公益慈善信托单数占比超60%以上。因此,虽然公益/慈善信托成为信托行业新的业务支撑和盈利支撑在理论上具有切实可行性,但从目前配套制度和业务实践来看,短期内公益/慈善信托或将仍主要承担为信托公司践行社会责任、提升品牌形象和公司声誉等基础功能,尚难以为信托公司形成新的利润支撑。未来,随着相关政策的逐步出台,信托公司可通过逐步扩大慈善资金管理规模、不断提高公益/慈善信托造血能力、打造慈善品牌、探索公益/慈善信托常态化服务模式、构建慈善信托与家族信托嵌套模式等,积极探索并打造公益/慈善信托的受托盈利机制。

结语

2022年又是一个信托年。未来,伴随着资产管理信托、资产服务信托、公益/慈善信托三足鼎立新分类格局的形成,信托行业将正式进入新的发展阶段。信托公司应逐渐摆脱传统业务依赖,以现有标品、股权、资产证券化以及家族信托、慈善信托等业务经验为基础,通过进一步加强自身投研能力、主动管理能力、社会公信力以及科技服务能力等,逐步打造信托公司新的业务支撑体系和核心盈利模式。

(邢成为清华大学法学院金融与法律研究中心中心研究员,王楠单位为天津信托有限责任公司产品创新中心)

本文源自《当代金融家》杂志

,