看似比较简单的固定资产折旧账务处理,有的会计却被绕晕不明白错在何处。如果你不能正确区分会计折旧和税法规定折旧的区别,就可能会给自己的财会工作造成麻烦。小编从共享会计师“一对一清单”栏目选取林春山会计师的一个设备折旧相关问答案例分享给大家,供参考学习。

问:

我公司在2月份购买了一套生产设备300万元,支付佣金25万元,已一次性计入销售费用。这套生产设备已在当月投入使用了,预计净残值率5%,预计使用年限3年,按年限平均法计提折旧。请问下,这套生产设备在税务上和会计上分别要怎么入账及计提折旧呢?是否产生了税会差异?要怎么进行调增呢?

答:

中级会计师林春山回答道:

答:根据《中华人民共和国企业所得税法实施条例》(国务院令第512号)规定生产设备折旧期为10年,电子设备折旧为3年。从问题推测这套生产设备属于电子设备,可以按照3年折旧。为了便于理解,简单假设不考虑增值税,会计分录如下:

借:固定资产 300万

销售费用 25万

贷:银行存款 325万

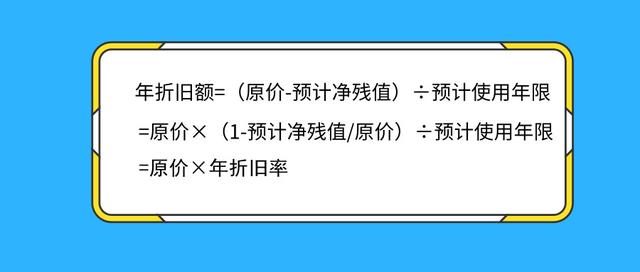

会计每月折旧: 300×(1-5%)/36=7.92万元

税法每月折旧:300×(1-5%)/60=4.75万元

会计年折旧=7.92×12=95.04万元

税法规定年折旧=4.75×12=57万元

会计计提年折旧:

借:制造费用 -折旧费 95.04万

贷:累计折旧 95.04万

税法规定计提年折旧:

借:制造费用 -折旧费 57万

贷:累计折旧 57万

会计处理和税法规定是要进行纳税调整,折旧产生的可抵扣暂时性差异确认为递延所得税资产。纳税所得调增:(95.04-57)×25%=9.51万元。

借:递延所得税资产 9.51万

贷:所得税费用 9.51万

小编:注意会计折旧与税法规定折旧的区别,这是菜鸟会计容易出现误区的地方。

以上林春山会计师答复不代表平台观点。

原创:共享会计师,专注于财税问题咨询解答。

,