“隔离1天补贴1000元,居家躺着赚钱。”“花九块九买个安心。”听起来是不是很动心?在新冠肺炎疫情背景下,一种俗称“隔离险”的保险产品,以保费低、保额高、易投保等作为营销卖点,在网络上不断升温,受到消费者青睐。“隔离险”真像宣传的那么靠谱吗?会不会暗藏风险?记者进行了调查。

“低保高赔”成为营销噱头

疫情之下,一些居民因为防控要求,需要居家隔离或者集中隔离。由于隔离风险的存在,“隔离险”的受关注度越来越高,有的第三方保险平台月均投保超过6万件。“隔离险来一份,人家被隔离是焦虑,你被隔离是赚钱。”“59元买的隔离险,居家隔离期间赔了2800元!”在不少社交平台上,都有此类与“隔离险”有关的信息推介。

互联网平台上推荐的“隔离险”,投保门槛较低,保费有的仅需9.9元,大多也只需数十元。保障时间方面,有的几十天,有的长达1年,被保险人在保险期间被隔离,可以每天获得几百元至1000元不等的赔偿。此类保险往往同时保障确诊、意外伤害等情况。在一些旅游出行平台上,乘客在购买机票或者火车票时也会被提醒是否购买“隔离险”。

业内人士表示,从本质上来看,市面上常见的“隔离险”都是一年期以内的意外险附加一定的隔离责任。

清华大学五道口金融学院中国保险与养老金研究中心研究总监朱俊生表示,疫情之下,保险公司能够根据消费者的需要开发相应的产品,具有积极意义。“隔离险”热销,是因为消费者保险意识越来越强,希望有更好的风险保障。

记者调查发现,随着销售规模不断扩大,“隔离险”产品出现了价格恶性竞争的苗头。你卖19.9元,我就卖9.9元,有的公司甚至推出了4元的产品。

免责条款“套路”深

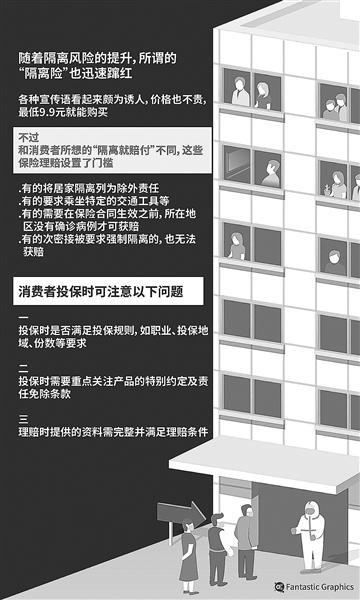

目前市面上的“隔离险”看起来很美,似乎被隔离了就能获赔,但实际情况是这样吗?记者在一些网络投诉平台上看到不少关于“隔离险”的投诉,其中理赔难以及购买机票、火车票被强行搭售等成为投诉重点。保险公司和一些营销人员在推销“隔离险”时,往往将“隔离获赔”作为最大卖点进行宣传,却对产品的各种限制条件淡化处理。

在腾讯微保平台上销售的大地产险的一款“隔离险”产品,其产品销售页面上“隔离200元/天”被用粗体大字标识,非常显眼,但一些“免责事项”字体却很小。仔细阅读这款产品的条款发现,被集中隔离但未自费支付隔离费用、居家隔离等情况都不在给付责任范围内。

一位保险公司人士告诉记者,在多地的防疫政策中,密接集中隔离是免费隔离,“隔离险”将免费隔离、居家隔离等列为免赔责任的话,意味着消费者投保了“隔离险”也无法获赔,保险就失去了意义。

市场上在售的“隔离险”大多在宣传时突出所谓低保费、高保额特点,理赔的种种限制条件却隐藏在销售页面“查看更多”下的《投保须知及声明》和《保险条款》中,消费者若不仔细查看,很容易忽视。

在一些消费者看来,“隔离险”的推出是好事,可以在疫情期间获得更多保障。但从产品宣传和理赔情况来看,一些保险公司有些走偏了,应该把心思更多花在做足保障和做好服务上。

专家建议强化监管

一些保险从业人员表示,保险公司从稳健经营出发为保险产品设置免责条款是可以理解的,但应按法律要求作出足以引起投保人注意的提示。如果在产品宣传销售时刻意淡化或隐藏免责条款,容易导致销售误导,引发理赔纠纷。“这是保险业的老问题了,该好好整顿一下了。”专家表示,保险公司在设置免责条款时,内容要细致准确,让消费者一看就懂。在投保流程设计上,无论是纸质保单还是手机投保,对需要重点提示的关键信息,要在显眼位置提示。

慧择寿险商品中心总经理王寅建议,消费者在购买保险产品时要认真查看保险条款,注重查看条款对被保险人的限定和要求,确保自己满足投保规则。同时,仔细阅读免责条款,有不明白的可以要求销售人员解释说明。

对于一些“隔离险”产品在定价方面出现的随意性,记者了解到,主要原因在于缺乏经验数据积累,精算定价基础不足。针对保险行业问题,近年来监管部门采取多项措施,重点之一就是严查产品开发设计严重缺乏经验数据基础,追求营销效果,炒噱头、蹭热点等。

受访人士表示,要强化监管,对行业在售的“隔离险”产品的合法合规情况进行全面核查清理,重点查处违法违规及严重侵害消费者合法权益的行为,引导保险公司回归保障本源,强化合规经营意识,提升产品开发管理水平。文/新华社

供图/视觉中国

,