不知道有多少准备买保险的人,一想到“拒赔”俩字儿,就只想大喊“退退退!”。

毕竟在保司那里,你会充分体会到什么叫做细节是魔鬼,

手把手叫你什么叫做“细节决定成败”。

如果你没好好看健康告知,想着滥竽充数,有个不小心,

结果就会这样:

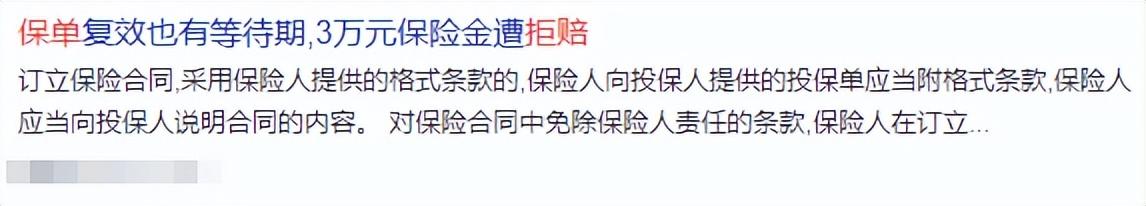

如果你因为忘记给保单缴费,导致保单中止,结果在复效后的等待期内出险,那你会这样:

简直是各种被拒赔,有苦没处说。

所以买保险真的是个细活,一个不注意,就会有被拒赔的风险;

今天就为大家盘点一些买保险时容易忽略的细节,做好这些,能大大降低被拒赔的概率。

一、健康告知-高血压未告知,理赔时血压高因为投保时未如实告知,和没看清免责条款最终导致被拒保,应该已经是老生常谈了。

在一起典型案例中,闫女士的丈夫李先生既吸烟又喝酒。

从几年前开始,李先生的身体就发出了警报:高血脂、动脉硬化、血压高还伴有偏头痛。

所以闫女士为丈夫投保了重大疾病保险,但对于投保单上询问李先生是否有饮酒、吸烟史,是否具有高血压等心血管疾病等问题,闫女士的回答都是“否”。

投保后不久,李先生因病入院治疗,病历中记载着他的各项疾病以及吸烟、饮酒史。

出院后,李先生向保险公司申请理赔,保险公司以不实告知为由解除保险合同并拒绝理赔。

看看,这事儿真能怪保司不给赔吗?

不仔细看健康告知,直接全填否,出险了那就是隐瞒既往病史,保险公司肯定不能当这冤大头啊!

所以说,保险真的不能乱买,特别是健康险这种,对个人身体健康状况都有一定的要求。保险公司通常会在投保前问询投保人的身体状况,过去是否患过某种疾病,或者是否理赔过。

这一步是为了筛选出那些高风险的患病人群,如果已经生病的人也来买保险,最终要么保险公司赔穿,大家的保单都赔不起,要么大家的保费都上涨,买保险就失去了意义。

李先生的案例也告诉我们,保险是有购买门槛的。

尤其是健康告知,一定要重视起来。

在过健康告知的时候,一定要逐字逐句的仔细看,

对于每一个病,如果感觉自己有或者很相似,千万不能硬买,一个疏忽大意,就容易给拒赔埋下伏笔。线上买可以走智能核保,拿捏不准就申请人工核保,线下买的话直接申请人工核保就行。

二、免责条款-无视免责试骗保,酒驾溺水拒理赔2016年,甘肃一火锅店老板王某驾驶汽车落入水库中,两天后,尸体被打捞上来。

王某生前和妻子焦某买了某巨额终身寿险附加各类意外保险,如果王某自驾出现意外身亡,能获得配额各项合计2400万元。

焦某向保险公司申请理赔,等到的却是一份“不予理赔”的通知书。

理由是“本次事故属于条款约定的责任免除情形”。

加上夫妻二人此前有大量负债,买多份大额保险,保险公司怀疑很有可能是一次骗保事件。

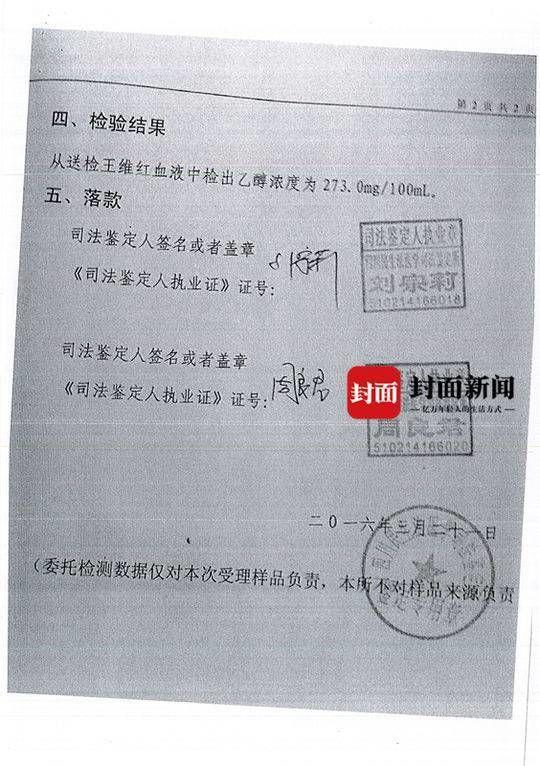

事故发生后,当地交警部门将王某的血液进行了送检,发现王某血液酒精含量达到了惊人的273.0mg/100ml。

根据我国相关法律法规的规定,驾驶员在驾驶时血液酒精含量达到80mg/100ml便可认定为醉驾,故警方得出结论“王某溺水死亡在自主意识支配下完成的,属于自杀”。

而醉驾和自杀属于保险合同中约定的免赔范畴,达不到理赔的条件。

最终保险公司还是不予理赔。

上述案例中所谓的责任免除条款,就是保险公司在保险合同里把某些情况下的出险,列为除外责任。

简单地说,就是指保险不保的部分。

根据江苏省保监会的数据,39%的拒赔,属于条款约定的除外责任,

保险公司一开始就会跟你明确约定好,我们只保哪些,哪些情况不赔。

比如重疾险的免责条款长这样:

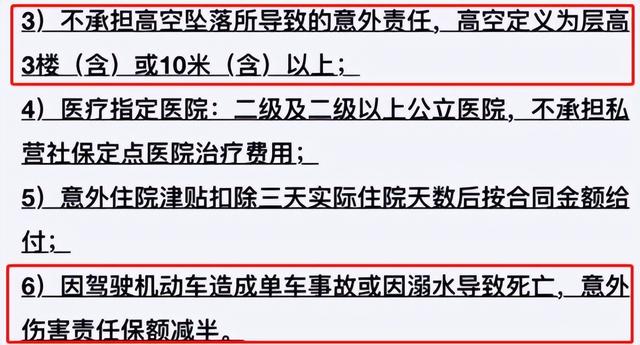

一般而言,免责条款主要是免责那些故意自杀、被投保人故意伤害来骗保的情形,又或者是被保人因为违法犯罪、战争核爆等问题导致的出险。本质上问题不大,主要是怕有些保险条款免责会有特例,比如有些意外险会写明3层或10米以上的高空坠落不赔;驾车溺水保额减半等等:

这种类型都需要特别注意一下,以免将来出险跟保司发生纠纷。

三、外借医保卡-好心外借医保卡,理赔反被好心坑医保借给其他人用估计在生活中挺常见的,尤其是一家人共用一张医保卡。

先不说这个行为违不违规,至少共用医保卡,会为保险后续的理赔埋下很多隐患。

2017年3月,黄先生投保了一份团体重大疾病险,在当年10月,他在医院检查出了甲状腺癌,于是向保险公司申请理赔。

但保司查询到他的医保卡在2012年至2014年有多次肺炎、支气管炎等住院记录,于是认为黄先生隐瞒病史,最终拒绝赔偿。

后来黄先生说,可能以前有亲戚用过他的医保卡,所以有了相关的医疗记录,结果被拒赔了。

借的时候是出于好心,谁知道自己的保险理赔时,反倒被当初的好心给坑了。

前面也说过了,本来健康险这种,对个人身体健康状况都有一定的要求,投保时也要求对健康状况如实告知。

那医疗记录上如果有病史的话,就是白纸黑字隐瞒病史的证据,保司只认这个。

更何况,把医保卡外借给其他人这个行为本来就是违法的。

万一真的因为外借医保卡,导致产生了不属于自己的医疗记录,最后被拒保、被拒赔,哪怕打官司闹上法庭,那也是有苦没法说。

你总不可能张嘴就给法官说“我的医保卡外借过,上面的病史不是我的”吧?

借给别人不行,但目前很多地方已经允许医保卡的家庭成员共济了。

一张医保卡最多可以绑定5个家人,仅限子女、配偶、父母,公公婆婆、岳父岳母以及其他亲戚是不行的。

像是在定点医疗机构就医,

或者在定点零售药店购买药品、医疗器械和医用耗材发生的由个人负担的费用,

以及探索用于家属参加城乡居民基本医保等个人缴费,都在共济的使用范围内。

但医保卡的家庭成员共济并不等于医保卡共用,该参保还是得照样参保。

所以像医保卡这种会产生医疗记录的东西,一定得慎重;

平时不要外借给别人,当然也不要借别人的医保卡来用,以免理赔时发生分歧。

四、保障期限-懒一时不续保,被拒赔悔一年这里的拒赔经常是因为,投保人没注意到保障期限以至于保单过期,责任中止(终止)。

像意外险、医疗险,由于保险期间都是1年,需要每年重新续保、投保,那问题就出在这里,忘记续保会导致保单终止。

或是寿险、重疾险这种长期险,有时候是因为懒得续保,有时候是直接忘了,导致保单中止;

结果在中间的这段时间出险了,直接就被拒赔了。

2008年5月,彭先生为自己投保了一份医疗险。

2009年10月底,刚刚出院回家的彭先生向保险公司提出索赔,要求对其三十多天的住院费用、医疗费用进行理赔,共计13308元。

不过,让他没有想到的是,保险公司拒绝赔偿,理由是彭先生未及时缴纳保险费,保单已经中止。

其实彭先生投保的该份医疗险需要每年续保、缴费,正常缴费时间为每年的5月20日。

而且2009年缴费日到期前,彭先生同样收到了保险公司寄送的缴费提醒单,不过粗心的他因为工作繁忙给忘记了。

这一拖便是好几个月,直到彭先生生病住院,保费仍然未缴,保单已然是中止状态了。

这里需要注意的是,保单中止并不等于保单终止。

保单中止比较常见于期限比较长的保险,比如寿险、重疾险等等,如果到了交保费的日期,在宽限期后还是没交上保费,那保单就会中止。

意思是合同还在,但中止期间要是发生了保险事故,保司是不会承担赔偿或给付保险金责任的。

之后只要投保人重新足额交纳保费,被中止的保单就能复效,也不需要繁琐的审核过程。

而保单终止意味着这份保险合同永久失效,重新投保会再次计算犹豫期。

比如意外险的保障期间就是一年,这一年过了之后如果没有续保的话,那这份保单就已经失效了,就是保单终止。

或者在保单中止后,两年内都没有申请复效,那保单也会终止,可以去保险公司办理退保手续,拿回保单的现金价值。

虽然保单中止和保单终止代表的合同状态不同,但这两种情况下出险,保司都是不会承担赔偿责任的。

另外还有一种情况也需要多加注意一下,就是在保障期限内出险,但保单失效后仍有相关费用,这时保司负不负责还要看情况。

比如医疗险,如果在保障期限内出险,那么在保险期间届满后的30天内产生的医疗费用仍旧可以被报销:

但时间太长的话就不行了。

比如今年出车祸骨折了,这时有保险是会赔的,

但后续没有续保保单失效,一年后才拆钢板,这时再产生医疗费用,保司就不会再管了。

所以,要记得每年检查保单、按时交纳保费。

实在没法缴费,可以跟保险公司申请利用保单的原有价值,去做保费的自动垫付,或者减额缴清等。

办理减额交清的手续非常简单。

只要向保险公司提出书面申请,并连同保单一起交至保险公司即可。

五、 申报材料-意外身亡火速土葬,材料无效飞速拒赔因为申报材料有问题最终导致被拒赔的案例也不在少数。

2014年初,王先生的公司为其投保了团体意外险,附加团体定期寿险,保障期限为1年。

2014年4月,王先生被其堂弟在村路旁的坝下发现,经村医检查,王先生瞳孔放大、心跳呼吸停止,人已死亡。

第二天上午王先生被土葬。

5月5日,村委会出具了死亡原因证明,公安局也同时出具了王先生的死亡证明信及死亡注销信息。

但当5月6日王先生的亲属向某保险公司提出索赔申请时,却被保司以“索赔单据不齐备或无效”为由拒赔。

王先生的亲属自然不认啊,保障期限内出险,村委会出具了死亡原因证明,还加盖了公安的公章,死亡证明和死亡注销信息也有,凭什么不赔?

于是一纸将保司告上法庭。

保司称:被保险人在理赔时应当提交相关材料,因王某死亡后没有进行尸检就土葬,导致现在死亡原因不明,所以拒赔。

也就是说,没有按照理赔流程提供材料,保险公司自然是无法接受理赔。

虽然最终法院还是判定保险公司应依法履约,按照合同进行赔付,王先生的家人也成功拿到了30万的赔偿金。

其实意外险这类的大额理赔,本身需要的证明材料就非常繁琐,相比其他险种确实要麻烦一点,毕竟保险公司要出钱,肯定得慎重。

就像意外死亡出险申请理赔金,首先要报案,一般需要医院、公安机关开具的证明才可以。

毕竟咱们是去拿钱的,不把证据给到位总归是不太好。

六、有效报案时间-投保心大一时瞒家人,报案时效已过拒理赔这种情况比较少见,但也需要注意一下。

2012年李先生为自己买了一份含有身故责任的重疾险,一直保到70岁。

可能是比较避讳死亡,也有可能觉得意外不会来的那么快,他生前从未跟家里人提过这份保险。

谁知天有不测风云,1年后李先生遭遇车祸,不幸身故。

因为家里人完全不知道这份保险的存在,于是直到8年后,2021年家里人在整理家中物件的时候,才发现了这份姗姗来迟的保单。

于是李先生的家人拿着保单和当年的死亡证明等材料向保司申请理赔,结果遭到了拒赔。

保司给出的理由是“未在有效报案时间内申请”,所以拒赔。

其实根据条款的规定,从李先生的家人得知他身故的消息后,需要在10日内通知保险公司进行报案。

一般来说,一个人因为意外造成死亡,但因为没有及时报案,保司不能确定事故的性质、原因、损失程度,那么保司就有权利拒赔。

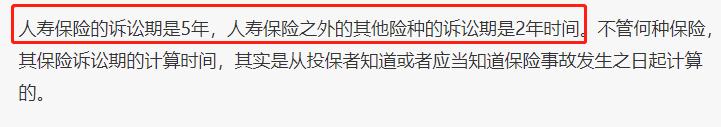

当然,如果任何保司的判定不合理,也可以提出诉讼,但是诉讼的有效期只有5年。

在这个案例中,李先生已经过世9年,甚至连诉讼期都已经过了,家属也只能接受这个结果。

另外要注意的是,不同险种的诉讼期不太相同,寿险产品的诉讼期有5年,而其他险种的诉讼期只有2年。

以及部分意外险产品对于猝死的报案时效要求会更短,比如48小时。

对上面的案例来说,其实应该有一部分责任是保单管理不当带来的,

为了防止这种拒赔情况出现,在买完保险后一定把这件事告诉自己信任的人;

而像是报案时间要求在48小时内的,在保险事故发生后就尽快通知保司,千万别拖。

七、 其他问题另外还有其他拒赔原因多多少少都和合同的条款相关。

像是在等待期内出险。

等待期,它指的是投保后的疾病观察期。

如果等待期内出险了,保险公司不赔,退还已交保费。

之前南京市的宓女士确诊肺癌,申请某保险公司的重大疾病保险时,

因为在等待免责期内确诊过肺部相关疾病,就被保险公司以等待期发病为由拒赔了。

保险公司会设置这样一个期限,目的性很强,就是为了防止带病投保,被骗保。

会存在这样一些人,从目前不正规渠道确诊疾病了,立马着手开始买保险,结果买完就赔。

于是乎,这就有了等待期。

等待期的设置,保险公司避免了骗保的风险,但是客观上也把一些真在等待期内生病出险的人拒之门外。

在这段时间内出险被拒赔,也实属无奈。

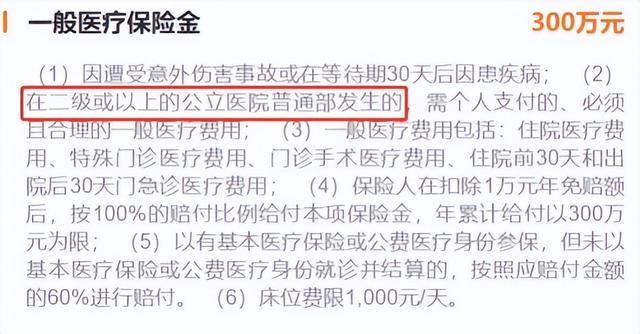

还有像未在合同规定的医院就医。

出险后,选择就医的医院不符合规定,也有可能会被拒赔。

通常,保险公司会在保险条款里规定就医医院的类别,例如必须是“二级或者二级以上的公立医院”等。

如果没在指定医院看病,也有可能会被保险公司拒赔。

又或者是保单签名时未亲自签名,最终导致保单无效,保司拒赔的。

总而言之,从上面几点来看,造成保险拒赔的“祸首”,不仅仅是行业的问题,还有我们消费者的问题。

绝大部分人对保险不够了解。

很多时候之所以被拒赔,原因出在我们自己身上,健康未如实告知、不属于理赔范围等等;

其实这些东西只要了解一点点,就可以避免拒赔的情况。

最后:

大家买保险都不容易,不管是意外险、医疗险、重疾险,还是储蓄险,最起码也得先“千挑万选”,花费巨多精力。

选定了几款后,还得再跟健康告知杠上,能过自然好,过不了又得再回到上一步去。

更别提重疾险、储蓄险这种需要花大价钱的,简直是金钱和精力的双重付出。

所以,要是因为一些细节的疏忽,导致未来不幸得了大病或遭遇意外,向保险公司理赔时被拒赔,想必没人会觉得心里好受。

那么,与其凭运气在理赔时听天由命,不如在买保险前,稍稍注意一下细节,认真看看可能有哪些情况是保险公司拒赔的,提前避免踩到这些坑。