最近,一只叫彩虹集团的股票成为资本市场最耀眼的明星,逻辑很奇葩,被俄罗斯能源断供的欧洲民众为了能过好即将到来的冬季,疯狂储备中国的取暖电器,彩虹集团是做电热毯的,因此被市场爆炒。

对于戎评来说,这是很熟悉的味道,这不就是俄乌战争和市场机会的共振么?

因为彩虹集团的投资机会是最符合戎评特色分析逻辑的了,我在9月23日的戎评知识星球里就提示了彩虹是俄乌战争受益股,到现在已狂涨60%。

其实,中国电热毯的被爆炒,牵出的是国际能源博弈的一出大棋。

所谓见微知著,宏观局势落在每个家庭和个人层面就是吃穿住行的日常。

随着俄乌战争的爆发,欧盟各国跟随美国制裁俄罗斯,在背后支援乌克兰,等于和俄罗斯成为死敌,俄罗斯只能通过掐住欧盟的能源脖子才能逼迫对手退让。

而欧洲各国为了应对能源危机,只能通过两个途径来缓解,一是寻找俄罗斯油气的替代品,比如美国LNG或从中东和非洲找能源;二是重开火电厂,寻找煤炭资源弥补能源短缺。

在这样的背景下,欧洲各国靠烧天然气发电和取暖的日常不再,如何过冬成为老百姓的难题,大家所能想到的只能是寻找经济实用的取暖神器,而这个是中国制造的优势。

用不起天然气供暖有两种选择:高级点的用热泵,实在不行只能电热毯了。

热泵是将空气中的热能收集泵入室内取暖,但一是前期建设成本过高,二是屋内做热泵需要对房屋大改,装修时间较长,一般为40-60天,现在做可能到11月甚至12月才能投入使用。随处可见即插即用的电热毯就成为了最优解。

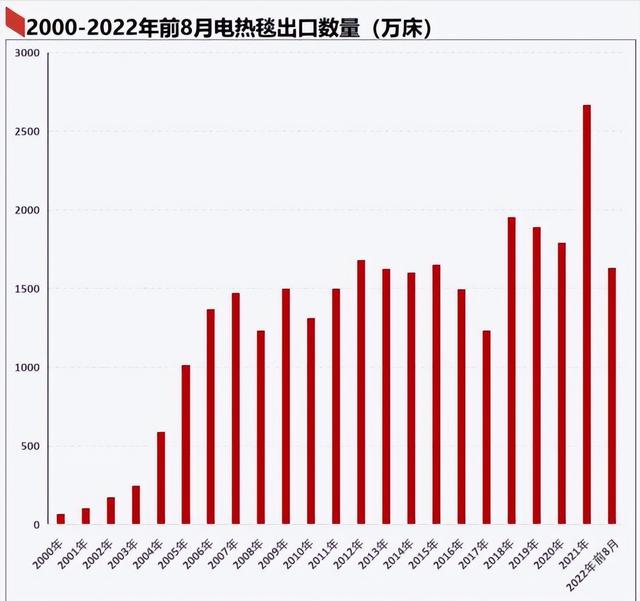

其实,中国企业早早地就向欧洲输送取暖电器了,有图有真相。

数据显示,电热毯在欧洲爆卖,仅今年7月,欧盟27国进口中国电热毯就高达129万条,环比增长近150%。

股市中与电热毯概念一样热炒的还有热泵概念股,只是物美价廉的电热毯似乎炒作逻辑更为纯正持久,这也是彩虹集团走得更远更强的原因。

当然,从目前国际时局来看,欧洲民众对电热毯的需求是短期爆炸性的,但长期需求并不足以支撑如此高的估值和股价,炒作退潮只是时间问题。

还有一个炒作方向值得大家注意......

那就是煤炭的投资机会。

新能源和旧能源在能源危机的笼罩下形成了同频共振,除了新能源持续表现,煤电成为传统能源中单刀救主的力量,在能源回补的浪潮中占据一席之地,这也成为煤炭受宠的主线逻辑。

现在俄乌战争下,俄罗斯对欧盟的能源供给受阻,煤电成为各国迫不得已恢复的主要能源品种,多个欧盟国家重开了火电厂。

在中国,干旱引起的水电供给不足加大了煤炭的需求,至少在今年冬季,全球电煤需求是急剧增长的。北溪管道被损坏,也减缓了天然气的供给,煤炭更被需要。

所以,在目前宏观背景下,热炒煤炭是必然的。

但从能源发展大趋势来看,新能源取代传统能源是必然的,现在的煤炭板块就像格雷厄姆所说的“烟蒂”股,只具备吸几口的价值。

戎评认为,煤炭只有中短线投机价值,没有长线投资价值。因为煤炭的能源回补角色意味着任务完成就会返回减碳化轨道,后面等世界风平浪静,产业链回归正常的时候,自然煤炭的去产能会被提上日程。

在今年四季度的周期内,煤炭股还具有投机价值。

爆炒电热毯和煤炭还不算奇葩,更奇葩的是下面这两个国家的经济自救思路。

下面戎评将从当今世界上经济调控“离经叛道”的两个国家说起,顺便聊一下这些反常的政策手段会对金融市场产生哪些影响,并兼论一下中国资本市场的投资机会。

土耳其一直是一个神奇的国度,经常不按常理出牌,它降息抗通胀的“壮举”可以说是经济界神一般的存在,如果试验成功,这几百年的经济学理论恐怕要重写。

这不,连发达国家英国也要学“土耳其经济学”来脱困了!英国可是经济学的发源地,包括亚当斯密、凯恩斯等经济学大牛都是英国人,而刚上任的英国首相特拉斯要向他们这些大神发起挑战了!

在高通胀背景下,一个国家的宏观政策,包括财政政策和货币政策,都应该紧缩以抗通胀,只有加息才能补偿消费者高通胀的损失,也只有征税(特别是对能源公司)才能抑制飙升的通胀,这是特拉斯之前的对手苏纳克的政策主张的核心。

但是,特拉斯为了讨好底层消费者,不惜违反经济学常识,主张用融资减税的方式来使英国经济脱困,尽管高通胀影响了民生,但是特拉斯认为,比遏制高通胀更重要的是,保持较高速度的经济增长,只有经济增长了,才能掩盖高通胀下的矛盾和弊端。

这和土耳其埃尔多安政府治理经济的办法如出一辙,与其在高通胀上下狠手,不如放飞自我把经济增长搞上去,至少还能保一头。如果经济能够高增长,即使面临“双高”的局面,也比陷入“滞胀”来得更好。

但是,英国真的能够通过类似土耳其的反常手段来拯救经济吗?

土耳其可是一个通胀常年失控的国家,民众对高通胀已经习以为常,也就是对高通胀有较大的容忍度,而且大家会采取应对物价飞涨的方法。

土耳其总统认为,过去解决通货膨胀的政策,会导致一个国家经济遭受重大打击。如果土耳其中央银行提高利率,必然会使出口减少,企业成本增加,整个国家经济发展面临严重危机。美国可以通过提高利率,掠夺其他国家的财富。土耳其政府无法通过提高利率,从根本上解决通货膨胀所带来的经济增长问题。

正因为如此,土耳其政府不能盲目借鉴美国等国家的做法,通过提高利率解决通货膨胀问题。土耳其要想摆脱困境,唯一的方法是,着眼于国际市场,增加出口。而要增加出口,就必须降低利率,提高土耳其产品在国际市场竞争能力。可以这样说,土耳其总统的所作所为,绝对不仅仅是为了解决国内的通货膨胀问题,而是要在动荡不安的国际经济市场环境中获取更多的利益。

但是英国人不一样,他们不仅历史上没有经历特别高水平的通胀,而且因为属于透支消费的发达国家,对通胀水平的敏感度是非常高的,稍有压力就会爆发抗议游行。铁路、电信、码头、邮政、律师……英国多个行业的工会近日宣布工人罢工。英国不断攀升的生活成本和停滞不前的工资水平被认为是推动此轮罢工潮的主要因素。

虽然特拉斯政府并没有直接以降息来刺激经济,但是大幅度减税基本等同于量化宽松,对通胀会形成直接刺激,特别是融资减税的话,是通过透支未来满足当下民众的需要,迟早是会出问题的。

最直接的表现,就是通胀螺旋上升,如果经济增长的速度跟不上通货膨胀上升的速度,那么,英国人会感觉到明显的消费品涨价压力,而收入增长是和经济增长挂钩的,收入跟不上甚至停滞,会进一步加剧普通民众对通胀的敏感度,整个社会随时可能爆发危机。

当下世界,我们已经习惯了传统的经济调控手段和投资分析方法,但大家有没有想过,如果一些国家不按常理出牌去调控经济,金融市场会出现什么样的变化呢?

英国在大幅减税政策的预期下,英镑兑美元汇率已经出现大幅贬值,贬值幅度跌至1985年以来的低点,已经逼近平价。

此次英镑下跌的直接诱因是英国首相特拉斯政府于上周五发布的新减税计划,引发外界对英国债务进一步扩大及通胀升级的担忧。

不少国际大行发表对英镑贬至平价的预测。野村证券认为,英镑兑美元将在11月底前就达到平价,然后继续下跌,最新预测目标价为0.975。摩根士丹利策略师也修订了英镑目标值预测,将年底目标定为1美元。

随着英国的经济环境恶化,英国政府为赤字融资将变得越来越困难,特拉斯的融资减税政策将会大打折扣。

土耳其和英国在宏观调控上的“离经叛道”可能会加剧两国金融市场的混乱,特别是英国作为全球金融中心之一,政府如此操作可能会让国际资本丧失对英国经济前景的信心。投资者将无从分析可能的投资机会,因为整个宏观经济作用金融市场的内在机理都在发生改变。

传统经济学认为,遏制高通胀就应该加息,应该收紧宏观政策,包括财政要勒紧裤腰带过紧日子,银行以提高利率补偿通胀对消费者购买力的损害等。

按照传统理论的认知,在经济周期中,经济衰退期,也就是低通胀低增长阶段,宏观政策应该放松刺激经济增长;

复苏期宏观政策保持佛系状态就行,这个时期也叫金发女孩经济,是经济周期中最美好的时光;

在经济过热期,也就是高通胀和高增长并行的阶段,宏观政策必须紧缩,比如加息,以遏制通胀和防止经济泡沫;

在经济滞胀期,也就是高通胀和经济下滑并行,这个时候宏观调控是无效的,收紧会危及经济增长,放松又会推高通胀,但政府必须作出抉择。

我们看到,土耳其和英国在经济滞胀的环境下,选择猛踩油门刺激经济增长,以抵消高通胀带来的负面影响。

这是经济学发展史上罕见的操作,如果能够解决问题,特别是英国如果能够试验成功,那么,整个经济学都要发生根本性变革,亚当·斯密、凯恩斯、萨缪尔森的棺材板都快盖不住了!

比起美股、欧股等成熟资本市场,中国的资本市场似乎更具特色。

十五年弹指一挥间,再次回到3000点,犹如黄粱一梦,多少市值灰飞烟灭,又有多少大牛涌起,虽然指数回到了原点,但是A股的造富运动从来没有停止,又有多少人真正敢在市场恐慌的时候捡果子吃呢!当前市场的下跌恰恰是捡便宜的机会。

大家都知道下个月中国会发生什么,这将是决定未来十年的历史性事件,说市场没有反应戎评是绝对不信的。各位可以翻看一下A股历史K线和重大事件的契合度有多高就知道了,大A已经处于大变局的前夜。

十一之后的重磅会议,将是历史性的时刻,必将成为中国资本市场的拐点性事件。大家还记得2012年之后的“改革牛”吗?A股蛰伏了这么长时间,是该一飞冲天的时候了。更何况,现在除了股市之外,并没有太多太好的投资渠道,楼市已经不具备长期增值的功能,而股市处于低位,估值也比较合理,如果能借重大事件完成筑底动作,后面的空间将不可想象。

,