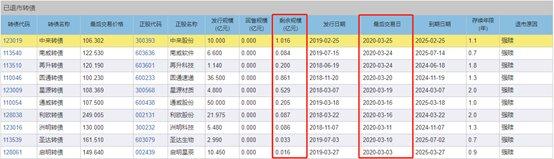

来源:同花顺

从上图可以看到2020年3月有十家上市公司发行的可转债发生了强赎,但是截止到最后交易日,还是有那么多的可转债投资者没有转股或者直接卖出,让上市公司以极低的价格赎回,白白损失,是有钱任性?还是太忙?真心替他们着急,这里单独拿出一个章节,来详细讲一讲可转债的强赎吧!

2020年3月,虽然股市暴跌但是却到了可转债的丰收期,很多转债都进入了强赎。

强赎,对于公司、投资者来说是双赢,公司股价上升,债主转股变股东,公司不用还钱。而投资者无论是转股,或卖出转债,都将获得至少 30% 的收益。

一、可转债的强制赎回条款

可转债的强赎条款,是指当正股股价满足一定条件时,公司有权以约定的价格(一般是面值 当年应记利息),赎回投资者手中的转债。

每一支可转债都有该条款,大部分是 130%(在上市时约定转股价的基础上涨 30%),少数是 120%。这是公司的权利,只要满足条件,公司便可使用该条款。

由于转债上市半年后才能转股,因此强赎的触发也有这个时间要求。

举例:圆通转债满足强赎条件时,便发布了如下公告:

公司股票自 2020年 1月 2 日至 2020年 2 月 20日连续 30个交易日内有15个交易日的收盘价格不低于圆通转债当期转股价格的 130%(13.95元/股),已触发圆通转债的赎回条件。公告意味着什么?

1、近期转债将被收回,投资者可选择:

(1)持有到期,按 100 当年利息获得本息

(2)卖出转债,按转债实际价获得现金

(3)转成股票,变股东

2、无论转债价格如何波动,哪怕跌破 100,公司也要按时、按价赎回。

3、转债价格的上限被确定。一直说可转债 " 上不封顶 ",一旦公告强赎,顶也就确定了。上市半年内不能强赎,这时 " 上不封顶 " 才存在。

二、哪些转债已满足强赎条件?

不少转债已经满足强赎的价格要求(130% 的转股价)。

万信转2、雨虹转债、长青转2、佳都转债、曙光转债已发布强赎公告,投资者请务必重视,提前卖出或者进行转股操作。

三、强赎期的转债如何操作?

130 元,对于大多数转债来说是一个很关键的价格。

对公司而言,只要天数满足了,就不用还钱了。为了顺利度过这个时段,公司甚至会发布利好消息,参与稳定股价。

对投资来说,丰收止盈的时间快到了。为避免转债按照面值价利息被强制收回,我们要么选择在二级市场卖转债,要么转股。

转债突破 130 元后,有的一飞冲天到了 200,有的在 130 左右震荡,有的跌回了 120。

会卖的才是师傅。我们应该如何操作让收益最大化呢?

复式高价折扣法

策略核心思想:当转债价格超过 130 元时,每天记录转债的最高价,当任意一天的收盘价低于最高价的 10 元或是 90% 时,全部或部分卖出手中的转债。

比如市场很强,那我就设置 130 元以上才卖出,收盘低于最高价 90% 时,卖出 30% 的策略。如果市场转弱,投资风格又比较保守,那也可选择收盘低于最高价 90% 清仓或破 130 直接清仓。

这种策略的最大优势是防止卖的过早错过收益,防止卖的太晚坐电梯。

缺点当然也很明显,永远不可能卖在最高点。

大家如果持有 130 以上的转债,可以用这个方法试试看!

本文由投资顾问林佳楣撰写

,