(报告出品方:中信证券)

格局持续优化,龙头盈利提升超预期行业格局继续整合,雅迪、爱玛占据 6 成份额。“新国标”制定以来,行业迅速出清, 全国 CR3 已经从 2017 年的 27%提升至 2021 年的 67%。2022 年以来,在电动两轮车总 需求继续提升的背景下,行业集中度继续保持上升,当年雅迪、爱玛合计市占率有望达到 6 成。2021 年行业内 9 家百万级企业的合计市占率为 86%。我们认为,行业已逐渐进入 格局集中的新阶段。

龙头企业带领产品升级,行业供给上移扩大品牌优势。“新国标”对电动两轮车质量、 性能有了更严格的要求,“一车一票”政策基本杜绝了作坊式企业不合规行为,这些政策 在成本端限制了尾部企业的野蛮生长,推动行业格局出清,集中度不断提高。而伴随行业 集中度提高,龙头企业资金优势不断扩大,进而积极研发推动产业升级,预计行业未来将 会持续向高端消费群体渗透,上移趋势一方面将吸引更多更高端的消费群体,另一方面提 升龙头企业的品牌效应和行业门槛,形成行业集中度提升、产业升级、龙头利好、行业进 一步集中的良性循环。

受益于产品结构优化,行业头部企业单车净利润提升超预期。7 月 13 日爱玛发布业 绩预增公告,1H22 实现归母净利润 6.90 亿元,同比 120%;7 月 14 日雅迪发布正面盈 利预告,1H22 净利润同比增速不低于 50%。行业两大龙头净利润均实现高速增长。据此 测算,雅迪 1H22 单车净利润约 150 元,爱玛 2Q22 单车净利润约 138 元,均实现同环比 大幅增长,超出此前市场预期。我们认为,除终端提价带来的盈利能力修复外,产品结构 整体升级是行业盈利能力提升的主要推动力。而通过媒体营销、渠道升级、性能提升等多 方面共同造就的品牌力提升,是行业整体进阶,从“低配”到“标配”的核心驱动。

行业公司 3 月以来股价表现良好,主要来自于业绩预期的提升,估值水平仍然不高。 复盘雅迪控股 2020 年 3 月到 2022 年 3 月股价:第一阶段,2020 年 3 月到 2021 年 1 月, 基于公司的快速渠道扩张和由此带来的业绩加速提升,叠加巨大市场预期差,公司股价快 速提升;

第二阶段,2021 年 1 月到 2022 年 3 月,刨除大盘因素,由于生产端大宗原材料 价格上涨,终端需求增速和企业盈利下滑,企业盈利能力增长空间受到质疑,股价回落, 在这一阶段完成上市的爱玛科技也因同样的原因估值持续下滑;2022 年 3 月以来,随着 产品结构优化顺利、原材料压力缓解,头部企业 ASP 和单车净利润同步提升,业绩预期 重回上升通道,在 7 月中旬业绩预告之后,估值开始有上移趋势。我们认为,一方面单车 净利润水平仍有进一步提升空间,另一方面头部企业纷纷开始出海&扩大产品品类,后续 业绩成长和估值提升仍有增长空间。

广宣持续投入,营销方案升级

持续广宣费用高投入奠定品牌溢价基础。2013 年以来,雅迪、爱玛等头部企业长期 保持高品牌营销投入力度,雅迪 9 年累计广宣费用达 23.08 亿元,年平均投入 2.56 亿元; 爱玛 6 年累计广宣费用达 9.84 亿元,年平均投入 1.64 亿元。多年深耕营销宣传带来品牌 知名度的正反馈,根据权威评级机构 Chnbrand 发布的 2022 年中国电动两轮车品牌知名 度排行榜,爱玛、雅迪分别以 584.9、577.7 领军电动两轮车行业。根据益普索发布的电 动两轮竞争力报告,雅迪爱玛品牌认知度分别达 95%、93%,远高于 71%的行业平均水 平。同时,除了对企业自身带来的形象收益外,高营销投入也有利提升行业竞争门槛,带 动行业整体形象升级,提升产品定价话语权。

签约代言人是行业早期营销主流方案。2005 年-2018 年,行业核心营销手段以明星代 言为主,但具体打法各有不同。以雅迪为例,产品代言人选择紧跟时下热度,2014 年签 约依靠《继承者们》爆火的李敏镐为品牌形象代言人,2016 年签约胡歌,该季度“胡歌” 的百度指数受《琅琊榜》影响超过 300000。爱玛则走与优质顶流长期合作的路线,2009 年至今,不断续约周杰伦作为品牌代言人,并通过与周杰伦深度绑定携手参加多款综艺, 实现自身品牌形象升级和受众群体维护。在行业发展前早期,代言人战略可以帮助公司快 速建立良好的公司形象,迅速收获公众对品牌的认知,有效助力行业头部企业与一般品牌 拉开差距,但也有受众群体有限的缺点。

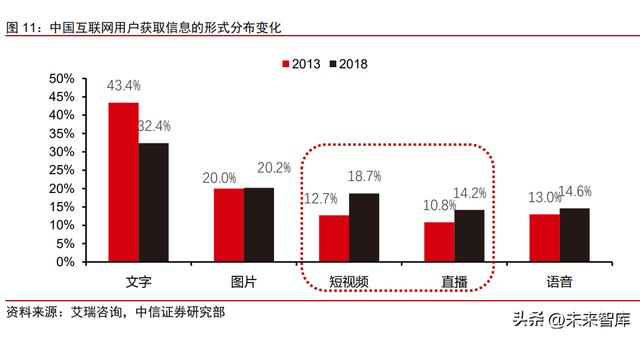

随着自媒体行业深度发展及传统媒体相对式微,电动两轮营销策略多元化升级。 2013-2018 年,中国互联网用户获取信息的形式分布发生巨大变化,短视频、直播等自媒 体渠道占比提升,文字图片等传统渠道占比下降,电动两轮车营销模式开始引入数字营销、 KOL 种草营销、热门 IP/节目联动等新方案。雅迪通过赞助天天向上,发起抖音挑战赛, 携手公安部开展公益宣传等途径,积极拥抱新型营销,实现品牌年轻化。爱玛、台铃、绿 源通过赞助热播综艺,以“媒企合作”模式进行场景化广告植入,并配合热搜、短视频制 作等手段,推行全渠道营销的整体解决方案。九号电动则与李宁、魏牌进行 IP 联动,打造 智能化、潮流化品牌认知。新的营销策略丰富了广告受众人群,综艺节目植入等方案相比 代言人也更加温和,潜移默化影响受众认知,进一步推动行业产品的推广。

门店升级体验优化,渠道考核多元化

线下门店升级,购车体验改善。在加速扩展门店,抢占尾部企业出清以及行业扩容带 来的新市场空间的过程中,头部品牌开始同步进行门店装潢升级和销售人员规范化培训。 如雅迪开始对专卖店进行统一风格的设计和装修,并通过增加店面监督员、对销售人员进 行统一话术培训等措施提升服务质量。爱玛则对门店形象、功能进行统一升级,并通过推 广明星导购/店长可行的营销经验、邀请专家对导购/店长进行营销技能培训和经验指导, 提升门店工作人员的专业程度、营销与业务水平。门店升级和格式统一增强了企业辨识度, 有助于行业摆脱管理混乱的传统认知;规划范培训则有助于消费者体验升级,增强付费意 愿。

摆脱数量桎梏,渠道网点考评指标调整。行业早期的考评指标以数量导向型为主,廉 价通路车在终端销售结构中占比较大,产品种类繁多但设计粗糙,区分度差,挤占了行业 整体的利润空间。2021 年以来,多家行业龙头调整考评指标,对产品设计定义、售后服 务等有了更高追求。雅迪通过监控门店终端销售量,销售总监重点考察店效、销售结构等 一系列变革经销商考评机制的方法,提升门店盈利水平。爱玛科技将用户投诉率放在考评 首位并一票否决,同时关注渠道业务和经营技能成长性,兼顾销售指标,致力于提升门店 服务水平和用户体验。根据公司公告和我们测算,1H22 雅迪冠能中高端系列的销量占比 从去年 27%提升至 42%,爱玛引擎 Max 系列销量占比从去年的 21%提升至 30%,是推动 企业 ASP 和净利润提升的重要因素。

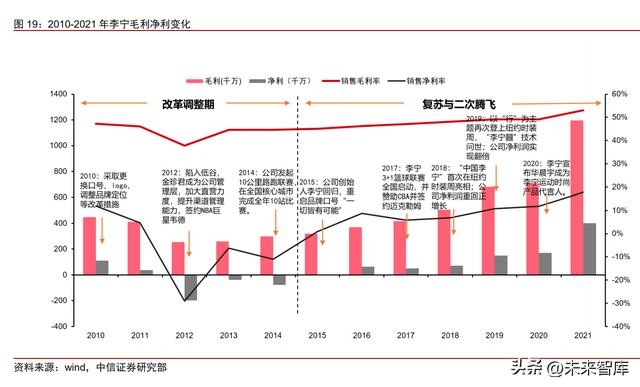

复盘李宁,营销升级 渠道维护 产品力提升构成了 ASP&盈利能力提升利器。2018 年以来,李宁毛利率、净利率持续提升,热门产品得物 APP 溢价率直追 NIKE 同类竞品, 产品价值有效提升。溯源这一成果取得原因:营销端,李宁签约德韦恩·韦德、巴特勒、 拉塞尔、华晨宇等国际顶级球星&国内高流量明星,同时积极开展 IP 联动,与国家宝藏 栏目、敦煌博物馆等合作推出多款联名产品,提升产品溢价与文化属性;渠道端,李宁将 线下渠道打造为品牌形象展示平台,广泛开展店面升级和第八代门店铺设,关闭低效店亏 损店,2021 年李宁加盟店单店销售额达 228 万元,同比增长 56.5%,直营店单店销售额 达 430 万元,同比增长 51.4%。

产品端,李宁通过尊重设计的企业文化,吸引来孙明旭、 周世杰、王泽莲等诸多设计师加盟,同时加大研发力度,“䨻”等自主技术赋能产品更高 舒适度与运动性。复盘李宁,可见营销渠道升级和产品力提升对品牌升级的重要价值。

性能&售后铸就产品力基石

续航里程提升,产品性能加强,研发能力反哺产品力时代到来。新国标推行前,行业 准入门槛低,电动两轮市场竞争趋于白热化,多数企业迫于竞争压力降质降价,创伤了行 业整体研发动力。2019 年新国标加强对产品质量的监管,随着“一车一票”政策落地, 从成本端限制劣质企业野蛮生长,行业进入研发能力反哺产品力的时代。

以雅迪为例,2018 年首次推出冠能系列车型,搭载自研三电技术,续航相比普通电动车提升 50%;2021 年推出了冠能系列迭代产品冠能 2 代,三电技术再次升级,整车续航里程达到近 200KM, 并首次搭载 3h 快充和一些列智能化应用;2022 年 6 月,雅迪发布冠能 3 代,在续航、三 电技术、快充、智能化应用等多方面再做升级。预计未来一到两年,冠能 4、5 代也将先 后推出,行业开始步入研发持续投入、产品不断升级、盈利提升反哺研发的良性循环,行 业技术门槛日益提高。

售后成为产品生命周期关键环节,头部车企相继提升服务质地。 雅迪升级双倍质保, 通过 Link-QC 质管平台,全链路管控产品品质,冠能系列电池质保长达五年,核心三电质 保年限也进一步提升。爱玛也升级了质保体系,做出“金标锂电,五年质保”的承诺,并 在 2021 年启动 1330 服务时效新标准和 1394 服务工程等多项服务升级举措。绿源新推出 新款液冷电动车,承诺核心三电装置质保期长达 6 年,部分非核心组件质保长达十年。质 保期的提升可以增强用户对产品的寿命预期,进而提升客户付费额度的上限。由于头部企 业质保时长的提升主要来自于对上游供应链的丰富经验,故对企业成本影响较小。

产品设计、定位、细分铸就产品力长板

大数据助力产品定位,细分市场需求挖掘带来发展新机遇。以爱玛为例,产品开发始 终坚持市场导向,研究部与营销部深度衔接,保证最前沿的资讯和市场需求及时反馈产品 企划部门。与此同时,爱玛启动互联网大数据项目,对爱玛企划、研发、品牌、用户洞察、 电商等部门进行业务培训,共同挖掘探讨数据价值,助力产品精准定位用户痛点。近期爱 玛推出的“袋鼠车” ,通过独有的“STT 自动启停技术”“CES 双重制动技术”“天使眼型 车警示技术”,有效防止飞车、刹车失灵情况,保证夜行安全;跌落保护、抗菌保护等产 品设计细节,精准定位宝妈群体需求,打造更安全、便捷的亲子品类电动车。

把握高端产品需求,用户运营打造圈层效应。以小牛电动为例,自成立以来深耕高端 电动两轮市场,通过高度社交化的互联网运营理念带来极强的圈层效应。小牛电动在国内 50 个城市设立粉丝俱乐部,定期举办活动,利用自有 APP 和社交网络逐步培育虚拟用户 社区,主打用户社交。不同地区用户可以在 APP 中进行互动,分享骑行经验和感受,形 成具备圈层属性的社交文化,提升品牌认同度和用户粘性。根据灼识咨询报告,小牛用户 复购率高达 81%,净推荐值 41%,消费者满意度远高于行业平均。

智能化提升骑行体验,助力单车价值量提升。以九号为例,其作为电动两轮新势力主 打智能化产品,通过丰富的传感器和算法优化,实现多账户感应解锁、智能防盗、摔车报 警、敲击开大灯等功能,以较小成本实现产品体验的全方位改善。雅迪等传统龙头企业同 样在车型中配置利用率高的轻度智能化功能,同时凭借规模优势,将高续航&轻智能产品 的价格门槛从 4-5 千元下沉至 3 千元主流价格带,例如雅迪冠能乐乔系列,搭载应用率高 的多款智能化功能,终端售价在 3000 元左右。一系列智能化应用进一步激发了电动两轮 车的消费属性,提高了产品的科技感和可玩性,扩展了产品受众人群并刺激了部分受众的 产品更新提换,提升产品溢价。

电动两轮行业后市场兴起,满足个性化需求提升消费品属性。近年来两轮新势力开始 涉足后市场领域:九号公司在出售裸车同时,提供软壳包、装饰贴纸、快充插头、收纳包、 头盔等零配件产品的单独出售,一方面给与消费者更多选择权,减少非必要付费;另一方 面满足部分群体的个性化需求。小牛新上市的车型 UQI 采用可拆卸护杠、超能磁吸设计, 进一步提升了用户 DIY 改装爱车的发挥空间。得益于小牛的产品设计,多款车型拆卸改装 门槛较低,且市场上机车风中置箱、定制烤漆外壳、加长坐垫、复古装饰罩等个性化改装 件品种丰富,较好满足了用户的个性化需求。

参考“元气森林”发家史,把控用户痛点是 ASP 提升“秘诀”。凭借渠道和低成本优 势,国内碳酸饮料市场长期被可口可乐和百事可乐把持,元气森林能够在这种格局中杀出 并且将 500ml 碳酸饮料的单价从 3 元提升至 5 元,主要得益于其对消费者健康、口感两大 痛点的把握,通过丰富独特的口味和 0 糖 0 脂 0 卡的种草宣传,提升了消费者付费意愿, 成功切入碳酸饮料市场。而电动两轮正处于行业加速集中阶段,雅迪、爱玛等头部企业抓 住了用户的续航、高端化等痛点需求,是摆脱行业低质量竞争“价格战”,扩充行业盈利 池的关键。

品牌影响向产业链辐射,价值分配格局深入调整

产业链整合趋势显现,供应与研发能力再升级。2021 年末,雅迪收购上游两轮车电池 生产子公司——南都华宇和长兴南都,完全控制石墨烯电池生产及技术,极大增强了雅迪 在电池领域的技术储备,确保了公司的生产端供应,同时在未来有望成为公司新的利润增 长点。远期看,这是行业主机厂向上游核心组件整合的一个标志性里程碑,进一步引领行 业主机厂获得产业链更大溢价空间,也能缓解两轮车电池采购面临四轮车新能源快速渗透 带来的价格压力。

商业模式转变,实现组装厂到品牌商的飞跃。纵观行业头部公司,电动两轮的商业模 式实现了行业良性循环和供应链地位抬升。产品端“品牌宣传-渠道扩张升级-产品力增强” 与供应链端“上下游把控力加强-上下游扩展-产业链价值分配改善”的双循环共同发力相 辅相成,推动行业由“量增”走向“利增”,引导电动两轮主机厂获得更高的盈利能力和 产品溢价, 深入改变目前行业的价值分配格局。

百亿利润池,海外&产品拓展贡献新增量

我们认为电动两轮车行业进入新稳态后,年销量有望达到 5000-6000 万辆量级。在“新 国标”颁布之前的“一阶稳态”阶段,行业规模以上企业销量基本维持在 3000-3500 万辆 水平。但是在该阶段,行业集中度低,长尾企业多,行业总量需求可能被低估。根据我们 在“新国标”颁布后,针对各省市区公布的上牌量数据统计,我国 2020 年电动两轮车整 体上牌量约 3.2 亿辆,根据电动两轮车平均使用寿命大约在 6-8 年,从而推算稳态下的实 际年销量约处于在 4500-5000 万辆的水平。除此之外,叠加疫情催化的出行习惯改变、“新 国标”后行业产品形象提升以及外卖&共享单车新需求,我们认为“二阶稳态”的销量将为 5000-6000 万辆/年。

单车价值量与利润率同步提升,行业利润池扩容至 110 亿元。随着行业格局逐步出清, 头部企业逐步摆脱价格战,2021 年头部企业 ASP 有所提升,且这一趋势在 2022 年以来 得以保持,我们预测 2022/25 行业 ASP 将分别达到 2050/2500,净利润率分别达到 7%/8%, 对应行业净利润 69/110 亿元,较 2021 年增长 76%/181%。

参考空调行业,电动两轮市场有望形成龙头&新势力格局

空调和电动两轮同为耐用品行业,市场特征具有相似性。空调行业自 2011 年进入稳 态市场,零售销量保持在 6000 万台左右,销量增长率逐步下降,增量竞争逐渐转变为存 量竞争,存量替换成为销量核心来源。与空调使用寿命及售价相似的电动两轮车,存量替 换逻辑、市场发展阶段与空调具有较高相似度,目前国内电动两轮车市场可类比 2009 年 左右空调行业的趋势。

两个行业都与渠道高度绑定。空调高速扩张时期互联网并不发达,由于产品体积较大、 装配难度高,售后维修专业性强,对线下渠道依赖性极强,形成了小城市铺设经销商,大 城市依托国美、苏宁等关键客户的典型渠道模式。而电动车体积大单车快递成本高,有售 后需求且续航半径短对门店密度有要求,故即使在当下,其与渠道也有很强的相互依存关 系。根据 2016-2021 年电动两轮车渠道数量与市占率对比,可以发现市占率与经销商数量 有显著的正向关系。

基于两行业在产品属性和重渠道特性上的相似性,可以参考空调行业市场份额演变路 径推演两轮车行业格局。参考空调行业市场份额演变路径,结合电动两轮市场现状,我们 判断电动两轮车市场 Top2 龙头格局已经基本形成。2021 年雅迪市占率为 32.1%,爱玛市 占率为 19.4%,Top2 市场份额合计 51.5%,我们预计 2022 年 Top2 局面将进一步巩固, 雅迪市占率将达到32.6%,爱玛达到26.1%;未来3年内雅迪、爱玛市场份额合计约70% , 九号、小牛等电动两轮新势力及其他区域品牌合计占据 15%左右的细分市场。

产品出海 品类拓展,市场增量新方向

“限油换电”政策加速落地,东南亚/南亚地区有望复制国内市场增长路径。泰国从 2020 年 1 月 1 日起,开始依据摩托车碳排放量征税,调整税率至 3%、5%、9%、18%; 越南胡志明市、河内分别从 2025 年、2030 年起市区全面禁摩;老挝在 2020 年开始推广 电动车替代摩托车,以降低化石燃料使用量。伴随近期国际油价不断抬升和东南亚地区基 础设施不断完善,未来电动两轮车有望展开针对油摩的替换周期,目前以雅迪为代表的国 内企业已经开始重点布局东南亚市场。

欧洲电踏车市场火热,电摩用户群体不断培育。欧洲两轮市场以玩乐和健身导向为主, 骑行文化的流行促进了电踏车市场的扩展,2016-2021 年,欧洲电踏车市场保持 20%-30% 的高速增长,我们预计 2022 年电踏车销量将达到 720 万辆。电摩市场则处于用户培育阶 段,目前市场体量较小。国内电动两轮龙头企业已经开始布局电踏和电摩产品和渠道,雅 迪通过成立子品牌 VFLY,主打高端电摩/电踏产品,以共用燃油摩托车渠道的模式进入欧 洲市场。在近期的西班牙发布会、2022 欧洲自行车展中,雅迪展出了 Vfly 系列新款电摩 车型、Y80、trooper001 等新款电踏车、电单车车型,产品出海不断加速。

品类拓展方向丰富,短途出行&运输产品矩阵描摹国内市场新增量。由电动自行车可 以衍生出丰富的短途出行&运输产品品类,如轻量化方向的电动平衡车、滑板车、折叠车; 差异化方向的电动三轮、电动童车、电踏车、电动卡丁车;重型化方向的电动摩托、电动 全地形车;高度智能化方向的除草机器人、送餐机器人、送物机器人。在未来,泛电动化 短途出行&运输设备的品类将不断丰富,成为电动两轮市场行业新增量。

电动自行车再做突破,轻量化跨骑式电自丰富骑乘体验。8 月 2 日,小牛发布首款轻 量化跨骑式电自车型 SQI,车身采用镁铝合金一体成型车架,相比钢质车架重量降低 75%,相比铝合金车架重量降低 30%,车身强度、抗震性、抗腐蚀性明显提升。17 寸轮径、前 220mm 后 180mm 双碟刹和外骨骼式车身结构,突出重型机车工业质感,提升了车辆的越 野能力和运动性能。兼顾智能化应用的同时,跨骑式骑行能提升车辆的操控灵敏度,提升 产品的运动娱乐属性,是行业扩充受众群体的有效探索。

电动差异化市场逐渐开发,部分细分领域市场增量有待挖掘。以爱玛为例,旗下电动 三轮产品出现爆款车型 H7-TT、Q3。H7-TT 配备 41L 后置储物筐,双重刹车、防溜坡安 全设计、高密度海绵坐垫/后背,突出产品的实用性、安全性,满足了中老年用户群体的骑 行需求;Q3 则充分关注父母接送孩子、二胎逐渐增多的需求,并搭载 CES 能量回收技术、 金标石墨烯电池、正弦波静音电机、SDS 智慧动力管理系统,提升了产品的续航里程和安 全性能,且具备时尚潮流的的外观,受到宝妈宝爸用户群体追捧。在 3-5 线城市和县城对 老年代步车监管趋严的背景下,三电动轮车以安全防滑、载人载货量大的特性,有效承接 了老年代步车的部分迭代需求。

电动轻量化市场快速成长,电动平衡车、滑板车方兴未艾。华经产业研究院数据显示, 目前我国智能平衡车市场处于 20%左右的高速增长阶段。智能平衡车、滑板车凭借其智能、 潮流、轻便的产品特点深受 Z 时代青年喜爱,国内企业九号、小牛、雅迪纷纷布局电动轻量化市场。以小牛电动为例,旗下电动滑板车 KQI3 搭载丰富传感器,具备折叠设计、高 续航能力、App 远程遥控等功能,广泛运用于生活代步和娱乐休闲,自推出后多次成为亚 马逊平台 best seller,销量增长较快,2022 年有望达到约 20 万辆销量。

电动智能化市场,服务机器人需求潜力巨大。智能服务机器人在基建、商业、民生、 社会服务等领域应用广泛,根据中国电子学会发布的《机器人产业发展报告》,全球服务 机器人市场规模年均增速达 23.8%,处于高速增长状态,2022 年国内服务机器人销售额 预计达 441.8 亿元,增速高于全球平均。受疫情、人口老龄化影响,我们认为未来公共服 务和陪伴服务等新兴应用场景将快速发展,国内服务机器人具有较大发展空间和市场潜力。

电动两轮市场迎来新一轮产品升级。营销端,电动两轮主流车企高强度、长时间的广 宣投入带来品牌认知和产品溢价的正反馈;渠道端,通过门店装潢升级、导购/店长培训以 及考评指标调整,主流车企逐渐摆脱数量导向型考评指标桎梏;产品端,各大主机厂通过 提升产品续航里程,延长售后质保、增加车辆智能化功能、强化产品设计等多种途径,实 现了单车价值量的增加和产品体验革命,电动两轮消费玩乐属性逐渐被开发,差异化、高 端化、智能化趋势不断增强。

随着行业格局逐步出清,头部企业通过产品差异化和产品升级逐步摆脱价格战,2021 年头部企业 ASP 有所提升,且这一趋势在 2022 年以来得以保持,我们预测 2022/25 行业 ASP 将分别达到 2050/2500 元,净利润率分别达到 7%/8%,对应行业净利润 69/110 亿元, 较 2021 年增长 76%/181%。参考空调行业以及电动两轮行业现状,我们判断未来电动两 轮市场有望形成龙头 新势力格局,行业在未来 2-3 年雅迪、爱玛市场份合计 70% ,九号 小牛等新势力及其他品牌合计占 15% 细分市场。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】未来智库 - 官方网站

,