截至3月25日,英特尔的股价已经连续十个交易日上涨,累计涨幅达到约15.5%。虽然和其去年4月中旬的高位68.46美元还有不少差距,但要知道,同一时期S&P500指数上涨幅度约为8.9%。可见,英特尔备受投资者钟意。

查阅英特尔近期的重点新闻事件,我发现其在晶圆代工领域发力颇深,用力很猛。这便使我有动力尝试去一探英特尔代工战略的底层逻辑,并深挖此项战略目前的进展情况。

希望本文可以为读者带来些许关于芯片代工领域的干货和阅读乐趣。

芯片代工行业现状

要分析英特尔芯片代工的前景,我们需要首先来简单分析一下目前晶圆制造领域的发展状况。

请注意,本文中隔壁老邢不关注整个供应链的情况,而只是对制造环节进行简要介绍,所以将不会提及用于制造芯片的原材料或者光刻机等设备提供商的情况。

简而言之,半导体制造行业的企业按照设计能力和制造能力的不同可以分为三个层级。英语单词分别是Fabless, Foundry和IDM。

首先,Fabless (无厂化公司)就是指只从事芯片设计和销售,不从事生产的公司。高通、AMD、苹果以及英伟达都是这类企业,它们都有自己芯片设计知识产权,但都需要别的代工厂把这些设计变成实物。

我们可不要小看了这些企业,芯片的研发和设计是一个真正需要大量脑力和人才资源的领域,虽然不需要投入很多钱在生产环节,但是对研发的投入是十分可观的。

目前无厂化的芯片设计企业的数量相对另外两种来说较多,这并不表示这些公司的科技含金量一定偏低。因为芯片设计还有前、后端之分。前端相对于后端更加容易一些,所需要的门槛也更低些,所以有很多小公司聚集在前端领域。

而后端产业公司诸如AMD和英伟达这些企业的研发实力非凡,近年来估值也非常高。比如,截至3月11日,英伟达的PE为56.66,作为IDM的英特尔只有9.39。

芯片制造通常包括设计、集成电路的精密制造和封装三大步骤。该行业最初的商业模式是将这三者结合起来的,这样的公司也被称为集成设备制造商(IDM)。目前只有很少的公司仍然采用这种模式,英特尔按照年收入来说它是整个行业的领导者。

这类企业一般自己就占据了芯片产业价值链的各个环节最赚钱的部分。一般认为,IDM企业是芯片所有企业中最龙头的企业,全世界这类企业的数量五个手指头就数得过来。我们真正熟知的可能只有三星和英特尔。

最后,Foundry 一般被人称为代工厂。这类企业没有芯片设计职能,而主要负责代工生产芯片设计公司的实体产品。然而,此类企业的科技含量绝对不可小视,比如台积电就专注芯片制造工艺和制程的发展,致力于推动摩尔定律的极致实现,为各行各业需要芯片的企业供货。大陆的中芯国际也是这类企业中的佼佼者。

这类代工企业要成功往往需要几十年的人才培养和累积,需要几十年的制造工艺积累以及连续几十年的大笔资金投入到固定资产中。可以说经营难度相较无厂化企业只增不减,属于“干活最累还有可能吃力不讨好”的角色。

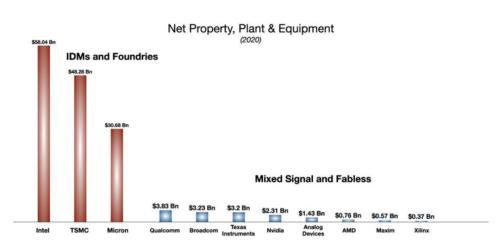

如下图所示,截至2020年底,台积电的固定资产总额达到惊人的480亿美元,而英伟达和高通的固定资产分别约为23亿和38亿美元。这就对台积电的资产运营效率提出了更高的要求。

来源:Forbes

更让人唏嘘不已的是,台积电这些动辄几十、上百亿美元投入进去所建立的新生产线往往可能面临没过几年就跟不上技术发展而遭到淘汰的命运。

面对如此程度的困难,英特尔生产自己所设计的芯片已经需要投入大量的资源,何苦还要去重点发展代工业务,去帮助别的企业生产芯片呢?

我分析认为原因可能为以下两点:

第一、晶圆代工市场增长迅猛,2021年已经超过1000亿美元。根据IC Insights 分析,全球晶圆代工市场到2023年将超过1300亿美元。这对英特尔来说是一块大蛋糕,其重返芯片代工领域将帮助它实现收入的增长。英特尔已经宣布计划在2026年实现约90亿美元的代工收入,占据其2021年收入(约750亿美元)的12%。

第二、英特尔感受到来自台积电和三星的强大竞争压力。截至3月11日,台积电的总市值已经高达约3.32万亿人民币,而英特尔作为台积电传统的“甲方”和行业公认老大哥,总市值才约1.18万亿人民币。2021年全年,台积电年营收达到约560亿美元,与英特尔约750亿美元年营收的差距已经不那么遥不可及。更让英特尔担心的可能是台积电和三星都正在美国建设芯片代工厂,并都准备享受美国政府对于芯片制造领域潜在的巨额补贴。卧榻之侧岂容他人鼾睡,英特尔不会放弃美国政府补贴这块大肥肉。

英特尔IDM 2.0战略正顺利推进

2021年3月,英特尔CEO基辛格先生宣布了英特尔IDM 2.0战略,在很多市场分析师看来,IMD 2.0战略中最重要的一步便是成立英特尔代工服务事业部(IFS),使之重返芯片代工行业。

一年时间过去了,英特尔着实围绕IDM 2.0战略做了不少工作。

2021年3月23日,英特尔宣布将在美国亚利桑那州投资约200亿美元新建两座晶圆厂,并同时宣布开放其里程碑意义的x86以及其它产品的软、硬核授权。此举据称将有助于其代工业务。

2021年7月22日,据外媒报道,英特尔已经与100多个潜在的芯片代工客户进行了接触,第一个封装客户被确定为亚马逊,并已经在2021年第四季度收获这笔订单的第一笔收入。

紧接着,英特尔发布了其代工领域的具体路线图,宣称到2024年将实现20A工艺芯片。据悉20A项目将对标台积电目前最先进的3nm量产计划;英特尔丝毫没有局限在竞争对手标准的意思,计划到2025年通过更先进的18A工艺正式确立其在芯片代工产业的领先位置。

去年年中,高通已经公告意向购买英特尔的20A工艺,确认成为其客户。

时间来到2022年,据媒体报道,2月15日,英特尔宣布将以每股53美元的现金收购以模拟和射频等特色工艺著称的以色列芯片代工厂Tower半导体,总收购金额约为54亿美元。待交易完成之后,Tower半导体将会整合进英特尔代工服务事业部。

同样在今年2月,英特尔宣布2022年将通过晶圆代工厂测试超过40个芯片,其中包括第一批18A制式芯片;英特尔同时宣布已经获得思科的意向订单,并正在与5个以上的超级大客户进行代工生意接触。

有华尔街人士从英特尔公开发布的产品介绍PPT做出预测,英特尔代工领域的目标应该是到2026年左右有90亿美元的营业收入,并取得10%到30%的政府资本支出的补贴。

上周,英特尔又从其在显卡领域的“老对手”英伟达处获得喜讯。据中国基金报等媒体报道,英伟达和英特尔两巨头有可能达成合作。英伟达CEO黄仁勋也在一场会议上公开表示,英伟达有兴趣让英特尔代工芯片。

但合作具体落地时间还需要比较久才能完成,两家重量级企业之间的合同细节还需要花费较久时间确认。

英特尔建立芯片代工产业基础的时机也选的很妙,因为美国联邦政府以及地方政府正在(研究)采取更多补贴措施来提高美国本土的芯片制造能级。

据媒体报道美国政府计划拨款520亿美元的财政补贴用作芯片制造业的发展,近期英特尔CEO 出席了美国参议院商务委员会的听证会,向政府解释了补贴的重要性。

同时,包含了英特尔、三星、台积电等众多半导体领域头部公司的美国半导体联盟近期也向美国国会报告了这一拨款的重要性。

据观察者网报道,新建立的美国半导体联盟认为,目前在美国建造并运营晶圆厂的成本相较海外高出20-40%,导致美国在全球半导体制造产能中的份额已经从1990年的37%降至目前的12%。这个联盟认为,美国在吸引新的半导体制造设施或晶圆厂建设方面正处于竞争劣势。

凭借英特尔在美国国内大哥大级的地位,相信这一补贴一旦经过国会批准,英特尔的晶圆代工计划将受到极大财政利好刺激。

在州政府层面,今年2月,英特尔宣布将投资200亿美元在美国俄亥俄州建造两个芯片制造厂。其中俄亥俄州政府已经确定将补贴21亿美元来帮助英特尔成功运营这一该州历史上最大的商业投资项目。

这笔钱已经近乎落地为安,英特尔不会放弃任何吃美国地方政府财政红利的机会。

尾声

英特尔的“代工”计划进展虽然目前较为顺利,但我们仍不能忽视其潜在的风险。综合国外数家投研机构分析,我归纳出以下两个风险点:

● 芯片代工前期需要巨额资金投入,英特尔虽然寄希望于美国联邦政府以及各地方政府补贴,但自身依然需要数以千亿美元计的投入。更大的风险在于一旦其投入巨额资金后,其还将面临A20工艺以及更高级的A18工艺无法按期量产的风险。我们知道按照摩尔定律,一旦错失量产时间点,在芯片制造领域,这就很可能意味着前期巨额投入要打水漂了。目前其虽然对外宣称已经和众多巨头客户达成意向合作,但如其无法按期实现量产,这些客户转身就会找台积电等其它代工企业供货。

● 英特尔希望重点投入代工领域来击败台积电和三星,但代工是需要有客户的。目前AMD、英伟达、高通这些都是市面上代工企业最主要的“甲方”,然而,这些企业同时又是英特尔在芯片设计领域的重要竞争对手。如何能摆平和这些既是对手又是客户的合作关系将会是英特尔最大的挑战之一。同时,英特尔自己的GPU还需台积电代工生产,这又是一个“一边做生意,一边搞对抗”的故事,挑战可想而知。

综上,英特尔的“代工”之路依然不会平坦,我们需要更加关注行业整体的趋势,也要多关注国内中芯国际、华虹集团等企业的后发优势。

本文源自财经早餐

,