(报告出品方/作者:西南证券,郑连声,冯安琪)

1 公司概况:全球汽车玻璃龙头企业深耕汽车玻璃领域 35 年,成就全球汽车玻璃龙头。福耀玻璃工业集团股份有限公司成 立于 1987 年,1993 年于上交所上市,2005 年登陆港交所。经过 30 多年的发展,已成长为 全球汽车玻璃行业龙头企业。公司主营业务是为各种交通运输工具提供安全玻璃、汽车饰件 全解决方案,包括汽车玻璃、浮法玻璃、机车玻璃、行李架、车窗饰件相关的设计、生产、 销售及服务。公司已在国内多个省市及美国、俄罗斯、德国等多个国家和地区建立现代化生 产基地/销售网点,向全球 70 多个国家和地区销售产品。

市场占有率高,客户分布广泛。2021 年公司汽车玻璃国内市场占有率 70%,全球市场 占有率 31%,排名第一,客户几乎涵盖国内外所有主流车企,包括全球前二十大汽车生产商, 如丰田、大众、通用、福特、现代等,以及中国前十大乘用车生产商,如上汽通用、一汽大 众、上汽大众、北京现代、东风日产等。2021 年公司前五大客户收入占比 14.2%,最大客 户占比 4.1%,客户结构分散,对单一客户依赖程度较低。

把握发展机遇,全球竞争力不断增强。公司自成立以来,牢牢把握发展机遇,产品定位 准确,全球竞争力不断增强。公司发展大历程致可以分为五个阶段:

(1)1987-1999 年,业 务起步,在 90 年代合资车企陆续成立的背景下,获得一汽大众、二汽、长安奥拓、江铃集 团等多家订单,非家族成员股权占比达 42%,组织结构不断优化;

(2)2000-2005 年,受益 于国内汽车产业快速发展,公司积极加大资本开支,国内业务迅速扩张,获得上汽大众、奥 迪等车企订单,市占率不断提升,达 60%以上,确立了国内汽车玻璃绝对龙头地位;

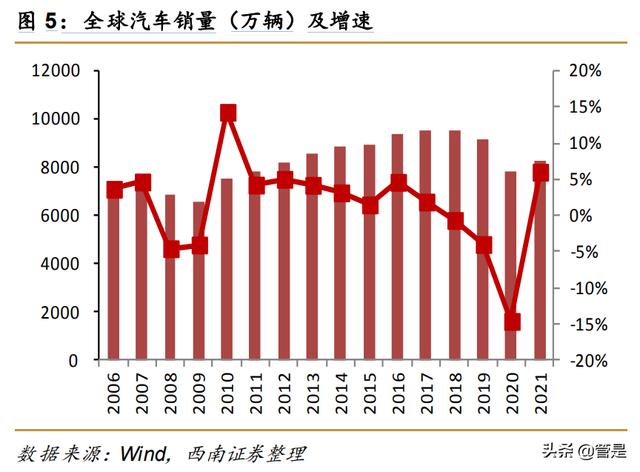

(3) 2006-2010 年,在国内汽车销量持续增长的基础上,加速拓展海外市场,金融危机后顺势取 得宝马、奔驰等国际配套业务,全球影响力增强,该时期海外营收 CAGR 超 20%,全球市 占率超 10%;

(4)2011-2015 年,国内汽车销量增速回落,公司合理调整资本开支节奏,14 年明确全球化战略定位,筹建海外工厂,全球竞争力持续增强,已成为 Top20 主流车企供应 商;

(5)2016 年-至今,全球业务加速扩张,该时期海外营收 CAGR 超 14%,全球市占率 超 30%,成长为全球汽车玻璃龙头企业,同时积极拓展横向业务,形成铝饰条完整产业链, 与主业形成协同效应。

股权结构合理。截止 22Q1,公司前 10 大股东合计持股比例为 59.25%,公司实际控制 人为创始人曹德旺先生及家族,合计持股占比约 16.36%,股权结构合理,持股比例较分散。

汽车玻璃为主要业务,经营状况持续提升。公司作为全球汽车玻璃龙头企业,经营状况 与汽车销量相关性较大,多年来营业收入持续增长,2006-2021 年营收 CAGR 为 12.7%, 净利润 CAGR 为 11.5%。2009 年受益于汽车购置税优惠政策刺激及油价处于低位,国内汽 车销量大幅增长,公司汽车玻璃毛利率达 37.8%,同比 4.1pp,叠加毛利率较低的建筑级浮 法玻璃收入占比下降,浮法玻璃毛利率达 31.2%,同比 18.8pp,公司综合毛利率达到 42%, 同比 10.7pp,业绩实现大幅增长,开启此后的高毛利时代。2018 年主要受益于出售子公司 股权产生投资收益 6.6 亿元,业绩实现大幅增长。

从产品结构来看,公司收入主要来自汽车玻璃,占比常年维持在 90% ,盈利能力保持 基本稳定,2021 年主要受会计准则变化影响,毛利率出现较大幅度下滑,但净利率维持稳 定状态。从区域来看,21 年海内外营收占比分别为 50%上下,其中 16-21 年中国大陆营收 CAGR 为 2.7%,国外为 14.5%,全球化属性不断增强,国外业务盈利能力低于国内,主要 由于人工费用、制造费用等成本较高。

2.1 凭借稳定供应链和成本优势,全球市场占有率不断提升

汽车玻璃行业市场格局优,公司竞争优势明显。汽车玻璃行业特征为重资产、高壁垒, 呈现集中度高的寡头垄断局面,全球主要参与者包括福耀玻璃、板硝子(日)、旭硝子(日)、 圣戈班(法)、中央硝子(日)、Vitro(墨)等,CR4 超 80%。与同业相比,公司竞争优势 明显,主要体现在以下方面:

(1)业务更聚焦。2021 年公司汽玻营收占比 90% ,远高于海 外竞争对手,板硝子/旭硝子/圣戈班占比分别为 49%/21%/13%(2020,玻璃)。

(2)规模持 续扩张。公司除 20 年外,资本开支均高于折旧与摊销,规模持续扩张,反观竞争对手没有 扩张趋势。圣戈班 2018 年战略调整,19-21 年出售欧洲多个玻璃工厂,整体资产开支低于 折旧。旭硝子玻璃业务资本开支 19-21 年呈下降趋势,21 年资本开支已低于折旧。板硝子 17-21 年汽玻资本开支和折旧相当,业务没有扩张趋势。

(3)盈利能力强。产业链整合优势 明显,成本控制能力强,硅砂实现 100%自给,浮法玻璃自给率超 90%,毛利率常年高于竞 争对手。21 年公司毛利率 35.9%,板硝子/旭硝子/圣戈班分别为 23.5%/30.2%/24.9%(2020)。

(4)研发投入高。21年公司研发费用率 4.2%,板硝子/旭硝子/圣戈班研发费用率分别为 0.9% (汽玻)/2.5%(玻璃)/1.2%(2020,整体),为高附加值产品研发奠定基础。

产业链布局完整。目前公司汽车玻璃海外产能包括美国 550 万套、俄罗斯 130 万套,国 内 12 个基地产能 3350 万套,分布全国十余城市,产能利用率常年维持在 80% 。上游原材 料方面,2003 年起在海南、湖南、辽宁等地设立硅砂矿场,已基本实现自给;2005 年起自 建浮法玻璃生产线,目前在国内有 9 条浮法玻璃产线,美国 2 条,总自给率超 90%。公司积 极布局纵向一体化产能,有利于维持供应链的稳定性,提高盈利能力。

成本控制能力强。汽车玻璃中原辅材料(浮法玻璃、PVB 膜、其他辅料)、制造费用、 人工费用占比较高,分别为 63%、17%、15%,在制造及人工费用方面,公司相比对海外竞 争对手具备明显优势。浮法玻璃成本结构中,原辅材料(纯碱、硅砂、其他辅料)占比 32%, 其中硅砂公司实现自给,外采纯碱价格自 2021 年 10 月最高点至今已下降 27%;制造费用 占比 26%,其中海运价格自 2021 年 10 月最高点至今已下降 22%;能源费用占比 31%,天 然气价格自 2021 年 9 月最高点至今已下降 17%。全年来看,公司成本压力有望得到同比改 善,盈利能力边际向好。

全球市占率有望不断提升。2019 年来在汽车行业下行和新冠疫情影响下,竞争对手业 务不断收缩,公司凭借稳定的供应链和成本优势,市占率稳步提升。根据出货量口径测算, 公司 2021 年全球市占率达 31%,连续 2 年每年同比 3pp,并维持全球第一地位;按营收口 径,公司 2021 年首次超越旭硝子成为全球第一大汽车玻璃厂商,行业地位不断增强。综合 来看,公司竞争力强,预计未来市场占有率有望进一步提升,假设 2025 年全球市占率提升 至 38%,销量有望达 165.6 百万平米,5 年 CAGR 为 9.9%。

2.2 高附加值产品占比不断提升,带动 ASP 持续增长

智能化推动汽车玻璃新一轮产业升级。汽车玻璃是汽车重要的安全件,承担着整车的外 观形象。汽车玻璃的结构和功能看似简单,但自汽车产业出现以来,汽车玻璃行业一直处于 升级过程中。20 世纪 50 年代至今,在车辆大型化、SUV 占比提升等因素推动下,我国单车 玻璃用量从平均 2.2 平米提升至 4.2 平米,使用面积提升近一倍。

当前,在新四化成为汽车 产业发展的新趋势下,汽车市场进入需求多元、结构优化的新阶段,新能源汽车渗透率不断 提升,智能汽车也开始进入大众化应用,汽车不再是一个简单的交通工具,而是朝着一个可 移动的智能终端转变。越来越多的新技术集成到汽车玻璃中,对汽车玻璃提出新的要求,推 动汽车玻璃朝着“安全舒适、节能环保、美观时尚、智能集成”方向发展,智能全景天幕玻 璃、抬头显示玻璃、调光玻璃、加热玻璃等高附加值产品占比在不断提升,汽车玻璃行业升 级迎来新的机遇。

高附加值产品占比提升带动 ASP 持续增长。公司持续加大研发投入,技术储备丰富, 智能全景天幕玻璃、可调光玻璃、抬头显示玻璃、超隔绝玻璃、轻量化超薄玻璃、镀膜可加 热玻璃、包边模块化玻璃、憎水玻璃等高附加值产品占比持续提升,19/20/21 年同比分别 1.72/ 2.64/ 3.31pp。高附加值产品占比提升带动 ASP 持续增长,21 年公司汽车玻璃 ASP 达 180 元/平米,同比 3.8%,14-21 年 CAGR 为 4%。

天幕玻璃:单车 ASP 贡献最高。汽车天窗玻璃经历了无天窗-小天窗-全景天窗-全景天 幕的发展历程。传统的小天窗一般只有一片玻璃,只能供前排乘客使用,单车玻璃面积约 0.2-0.6 平方米,ASP 约 100 元;前后排都能覆盖的叫全景天窗,一般有两片玻璃,分为可 开启和不可开启两种,单车玻璃总面积约 0.5-1.2 平方米,ASP 约 300-800 元,全景天窗玻 璃 金属车顶总价 3000 元以上;全景天幕玻璃属于一种特殊的全景天窗玻璃,不可开启且尺 寸大,单车玻璃面积约 1-2 平方米,叠加镀膜、调光等功能后 ASP 可达 1500-2000 元,在 单车玻璃中贡献最高。

天幕玻璃未来有望加速渗透。从消费者角度来说,天幕玻璃能提升乘车体验感、内饰档 次和车内视野,通风透气,对小车型还能在视觉上拉大车内空间,减少压抑感或约束感,与 全景天窗相比减少了结构件异响、漏水等问题;从车企角度来说,天幕玻璃无需驱动模块、 排水系统、传动系统等复杂结构件,集成难度下降,能降低车顶总成本 50%以上,因此主机 厂推广意愿很强;从汽车玻璃供应商角度来说,单车配套价值大幅增加,且传统天窗是玻璃厂向天窗总成厂供货,天窗厂再供给主机厂,而天幕玻璃时代,玻璃厂商能够直接供货主机 厂,从 Tier 2 晋升 Tier 1,将有效提升盈利能力和供应链地位,可谓是一箭三雕,天幕玻璃 渗透率不断提升已成为趋势。

公司是全球天幕玻璃龙头企业。特斯拉是全球第一家使用全景天幕玻璃的车企,随着 2020 年国产 Model 3 上市,越来越多自主车企开始效仿,根据统计,20 年共有 11 款上市 新车采用了天幕玻璃,21 年达 26 款,尤其在新能源汽车中渗透率更高。天幕玻璃可以集成 氛围灯、隔热、隔音、太阳能调光等功能,带动单车价值量不断提升。

按照销量统计,2020 年国内天幕玻璃渗透率仅 2.3%,21 年已提升至 6.4%,假设到 2025、2030 年国内天幕玻璃 渗透率分别达 24%、50%,其中新能源乘用车分别达 55%、70%,传统燃油车分别达 8%、 10%,经测算,到 25 年和 30年天幕玻璃市场规模分别达 81、181 亿元,相较于 21年 CAGR 分别为 65%、37%,发展迅速。公司是全球天幕玻璃龙头,当前市占率处于绝对领先地位, 已向比亚迪、路虎、沃尔沃、福特、长城、吉利等主流品牌供货,随着行业整体天幕玻璃渗 透率的快速提升,公司作为行业龙头成长空间巨大。

抬头显示玻璃:成为智能化时代新趋势。HUD(Head Up Display),全称为抬头显示/ 平视显示器/平行显示系统,是指将速度、温度、报警信息、音频信息、导航信息、路况信息 等重要行车信息投射到投影介质上,让驾驶员尽量做到不低头、不转头,提高行驶安全性。 HUD 最早用于军用战斗机,应用在汽车领域仅有十几年的时间。

按投影方式不同,HUD 主要分为三类。早期的 C-HUD(Combiner HUD,组合式抬头 显示玻璃系统)利用镜面成像原理,以仪表盘上方的半透明树脂为投影介质,屏幕小、距离 近,优点是结构简单,成本相对较低。当前主流的 W-HUD(Windshield HUD,风挡式抬头 显示玻璃系统)利用光学反射的原理,以前挡风玻璃为投影介质,显示效果更为一体化,成 像范围、投影距离等均有较大优化,但需要根据挡风玻璃的尺寸和曲率搭配高精度非球面反 射镜,这也直接导致成本增加。AR-HUD(Augmented Reality HUD)依旧是以挡风玻璃作 为投影介质,但在 W-HUD 的基础上增加了 AR 技术,投射范围、清晰度、内容数量都明显 提高,能将行驶信息更加动态、实时地呈现,视觉体验更优,人机交互性更强。

短期内 W-HUD 为主流模式。从显示内容上看,AR-HUD 的功能和现有的液晶仪表盘大 致相同,但在显示便利性、行车安全性等方面明显提升,未来甚至有可能替代液晶仪表盘, 当前已有车型在进行这样的尝试,今年即将上市的理想 L9 就取消了传统的仪表盘设计。但 目前来看,AR-HUD 的研发周期更长,成本更高,需要更强大的算力支撑,预计未来 3-5 年 有望爆发,成为智能座舱的重要组成部分,但短期内还是会以 W-HUD 为主。

公司 W-HUD 产品已基本覆盖主流车企。根据高工智能数据,2020 年国内 HUD 渗透率 约 4%,21Q1-3 增长至 5.4%,其中 W-HUD 占比 90%,C-HUD 占比 7%,AR-HUD 占比 3%。随着智能化、安全性需求提升,预计 25 年、30 年 HUD 渗透率将提升至 25%、50%, 其中 AR-HUD 占比有望提升至 30%、50%,按照以上假设,到 25 年和 30年行业规模将达 49、113 亿元,相较于 21年 CAGR 分别为 59%、35%。对于玻璃厂商来说,普通前挡风玻 璃价格约 200 元,集成 W-HUD、AR-HUD 功能的前挡风玻璃价格分别约 500 元、1000 元, ASP 将实现数倍增长。公司 W-HUD 产品已基本覆盖主流车企,如宝马、奥迪、大众、通用、 捷豹路虎、马自达、吉利等,未来公司将受益于 HUD 渗透率的快速提升。

超薄玻璃:实现轻量化的重要途径。汽车行业作为各主要经济国家的支柱产业之一,因 其产业链长广已成为排放管理的重点行业之一。根据中国汽车工程学会发布的《节能与新能 源汽车技术路线图 2.0》,我国汽车产业的碳排放将力争在 2028 年前后达峰,到 2035 年全 产业的碳排放量将比峰值降低 20%。轻量化是实现汽车行业双碳目标的重要手段,根据测算, 汽车重量每降低 100kg,燃油车每公里可以节约 0.5L 燃油,在汽油车减重 10%与 20%的情 况下,能效分别提升 3.3%与 5%。新能源汽车减重对于能耗提升更加显著,电动车减重 10% 与 20%的情况下,能效分别提升 6.3%与 9.5%。

公司已实现超薄功能集成出货。超薄玻璃通过减少车身玻璃重量,为降低油耗及碳排放 做出贡献。主要方式包括钢化玻璃轻量化(采用特殊的钢化工艺加工 2.6mm 以下的浮法玻 璃)和夹层玻璃轻量化(用 0.7mm 厚的超薄化学钢化玻璃替代夹层的内片玻璃),实现整车 综合油耗降低 0.03L/100km,二氧化碳排放量降低 0.8g/km。在双层隔音玻璃需求持续提升 的背景下,超薄玻璃重要性日益凸显,在实现隔音目标的同时尽量减少重量增加,目前公司 已实现门玻璃和前后挡风玻璃的超薄功能集成出货,主要客户包括比亚迪、特斯拉等,占比 不断提升。

其他集成功能进一步提升产品价值。随着技术的发展,汽车玻璃上可集成的其他功能也 越来越多,如憎水、隔热、加热、隔音、调光、太阳能、氛围灯、天线等,持续改善乘车体 验,提升单车价值。公司在汽车玻璃行业技术的领导地位,能够获得更多量价齐升的机会。

隔热玻璃:最高能够降低车内温度 10℃,缩短 50%空调使用率,降低油耗约 3%,减少 紫外线对汽车内饰的损害,延长使用寿命。包括镀膜热反射(采用磁控真空溅射技术,在汽 车玻璃内表面镀 9-20 层厚 50-300nm 的金属化合物膜,起到反射太阳能的作用)、PVB 膜(通 过在 PVB 膜中加入吸热粒子吸收热量或在普通 PVB 中增加特殊的热反射膜起到反射太阳能 的作用)、低辐射/Low-E(内片玻璃使用一种特殊涂层,可减少车内外热量交换)、Super UV IR Cut(在玻璃内表面涂覆可吸收红外线和隔绝紫外线的有机-无机杂化膜层)。一般来 说,镀膜能够增加价格约 50-100%。隔热玻璃已向蔚来、吉利、长安等品牌供货。

加热玻璃:快速除去霜、雾、雪、冰,提高视野清晰度,保证驾驶安全。包括夹丝(将 直径 0.018-0.033mm 的钨丝布在 PVB 膜片上,通过钨丝通电发热来加热玻璃)、镀膜(利 用金属膜层导电,对整面玻璃均匀加热)。已向路虎、宝马、大众、奥迪等车型供货。

隔音玻璃:在 PVB 中加入高阻尼隔音材料,降低外部噪音,使车内交流更清晰,提升 驾驶舒适性。目前越来越多车型开始采用双层隔音玻璃,价格是普通玻璃的 3-4 倍。已向大 众、通用、奥迪、奔驰、丰田、本田、福特、马自达、长城、吉利等品牌供货。

调光玻璃:用于提升用户体验,保证私密性。包括 PDLC 膜(在两片玻璃中间加入 PDLC 膜,对引出端施加电压,通过调节电压使 PDLC 膜中的粒子按一定方向排列来改变玻璃的透 光度)、热致变色(功能粒子分散在 PVB 内,在常温下透明,光照受热或加热后,无色功能 粒子吸热反应转化成着色粒子)。增加调光功能的天幕玻璃价格约为 2000-4000 元。

太阳能玻璃:在玻璃里加入太阳能电池组件,当太阳光照射电池组件上的半导体 PN 结时, 就会在 PN 结的两边出现电压,产生电流,太阳能电池就开始工作,为车载电器提供能源, 降低油耗。但鉴于太阳能电池芯片材质选取、技术工艺难度、较高成本费用等,预计太阳能 天窗大规模应用时间点相对偏后。太阳能玻璃已供货应用于小鹏 P5,选配价格约 5000 元, 是当前天幕玻璃增值最大的功能。

憎水玻璃:采用溶胶凝胶法,在玻璃表面形成一层含氟化合物薄膜,增大玻璃对水的接 触角,水珠迅速滑去,提升雨天行车能见度、视野更清晰。已向路虎极光、路虎发现、沃尔 沃 S80 等车型供货。

氛围灯玻璃:能够让车内气氛更加柔和,在夜间给予乘客视觉上的享受。

2.3 产业链横向延伸,产品矩阵扩大

铝亮饰条市场空间广阔。汽车铝饰件在车内外均具有丰富的应用场景,相较于传统的不 锈钢饰条和塑料饰条,铝饰条具有造型多样、提升质感、轻量化、抗腐蚀性强等优势,根据 统计,宝马、奥迪等豪华品牌渗透率已达 90%,目前正逐渐从中高端车型向中低端车型普及, 其中新能源汽车轻量化要求更高。根据国际铝业协会预计,2030 年我国单车用铝量能达到 250kg,铝合金市场渗透率还有较大提升空间。铝饰条单车价值量约 800-1000 元,相比于 传统的不锈钢饰条单车价值量实现翻倍,铝亮饰条空间广阔。

公司完成铝亮饰条全产业链布局,与汽玻协同效应明显,增强模块化供货能力。2019 年初公司收购德国铝饰条公司 SAM,突破欧洲市场,SAM 与包括大众、保时捷、宝马、奔 驰、通用、沃尔沃等在内的全球中高端车企保持多年的良好合作关系。SAM 于 19/20 年分 别亏损 3771 万欧元/2.8 亿元 RMB,预计 21 年继续亏损,公司收购之后不断推进整合程度, 经营逐步改善,随着在手订单放量及产能利用率不断提升,SAM 有望不断减亏直至盈利。

SAM 拥有铝饰件表面处理的关键技术——ALUCERAM 铝陶瓷涂层工艺专利,能够合理控制 膜层厚度,防止因膜层过薄降低抗腐蚀性或者膜层过厚出现裂纹;与公司旗下通辽精铝的精 炼铝、江苏三锋的铝挤压成型共同完成铝亮饰条全产业链布局,与汽车玻璃实现模块化出货, 增强客户粘性,大幅提升 ASP。产能方面,随着今年底福清第 2 条产线、明年苏州 2 条产线 陆续投产,到 23 年底总产线数将达国内 6 条,国外 2 条,与汽玻主业形成良好的协同效应。

光伏行业迎来快速增长。在我国 3060 双碳战略背景下,新能源发电行业将迎来广阔发 展空间。其中,光伏发电增长潜力最大,随着技术进步及行业整合,光伏发电成本仍有下降 空间,2025 年前有望实现发电侧全面平价,推动光伏发电项目收益率进一步提升,预计十 四五期间年均装机超 100GW,十五五超 180GW。随着全球减碳目标一致性的达成,新能源 发电占比逐渐提升,全球光伏产业增长空间大、景气度高,预计到 2030 年行业装机量 CAGR 超 20%。

光伏玻璃有望为公司带来全新增量。20H1 受疫情冲击,公司美国工厂适时转型,21Q1 正式进军光伏玻璃赛道,开始供应光伏浮法和背板玻璃。与传统单玻组件相比,双玻组件衰 减低、寿命长、效率高,当前渗透率仅 30%,预计 23 年有望提升至 50%,公司将浮法玻璃 平钢化处理后制成超白浮法玻璃作为光伏双玻背板玻璃出货,转换技术难度较小,相较于直 接外售浮法原片玻璃,光伏玻璃盈利能力更好,有望打开新的市场空间。21 年美国工厂整体 营收 39 亿元,同比 19.7%,净利润 2.73 亿元,表现良好,预计今年有望维持较好表现。

3.1 经营稳健,与行业销量相关性大

营收方面,2020 年公司营收同比下滑 5.7%,主要是疫情影响下游需求,全球汽车销量 同比-14.6%,我国汽车销量同比-1.8%,我国乘用车销量同比-5.9%。受益于行业景气度提升, 2021 年快速恢复。22Q1 公司营收达 65.5 亿元,同比增长 14.8%,公司营收继续保持较高 增长主要是得益于:1)高附加值产品带动平均销售价格提升;2)汽车玻璃业务增长强劲, 全球市场份额持续提升。

利润方面,19、20 年公司净利润持续下降主要是汽车行业不景气及并购德国 SAM 汽车 饰件项目整合期亏损影响。受益于行业景气度提升,2021 年公司净利润同比增长 21%,恢 复较快。22Q1 公司净利润同比增长 1.9%至 8.7 亿元,利润端增速明显低于收入端主要是运 费上涨、原材料价格上涨导致毛利率降低所致。

3.2 销售/管理费用率有所降低,研发费用率保持稳定

近 两年 公司 降本 增效成 效显 现, 2021 公 司 管 理费用 率 /销 售费 用率分 别同 比 -2.1pp/ 2.5pp 至 12.5%/4.9%;最新 22Q1 管理费用率/销售费用率分别-1.3pp/ 2.8pp 至 7.6%/4.5%。公司研发费用率稳定在 4%左右的水平,最新 22Q1 研发费用率为 4.1%;公司 财务费用率存在较大波动,主要是因为公司海外业务占比较高,2021 年海外业务占比为 48.4%,汇率波动产生的汇兑损失对财务费用影响较大,全年汇兑损失同比 1.1 亿,目前美 元进入加息周期,美元走强,预计 22 年汇兑损失有望明显降低。

3.3 盈利能力处于中上游,偿债能力较好

毛利率方面,2019 年下降 5.2pp 至 37.5%,主要是由于:1)行业景气度不高;2)当 年公司汽车饰件业务处于整合期,拖累整体毛利率;3)当年浮法玻璃外售增加,外售毛利 率较低。2020 年公司毛利率有所恢复,同比 2pp 至 39.5%。2021 年毛利率 35.9%,同比 -3.6pp,主要由于会计准则调整,将运输成本和与存货相关的固定资产日常修理费用由原计 入期间费用更改为计入营业成本,若对 2020 年度进行追溯会计调整,上年同期毛利率为 36.5%,21 年同比-0.6pp,保持基本稳定,其中海运费上涨影响毛利率-0.98pp,纯碱价格 上涨影响毛利率-0.45pp。从地区来看,中国大陆地区毛利率保持基本稳定,并与其他地区毛 利率差距逐渐拉大,2021 年高出后者 14.6pp。

净利率方面,2019 年受毛利率下滑、美国加征关税、整合 SAM 等因素影响公司净利率 -6.6pp 至 13.7%。21 年净利率 13.3%,同比 0.3pp。22Q1 净利率为 13.3%。与可比公司 相比,公司毛利率与净利率均大幅领先于海外汽车玻璃公司,但是低于主营 AM 市场的国内 可比公司信义玻璃。公司 ROE 与净利率大致呈同趋势变动,2021 公司 ROE(平均)同比 1pp 至 13.1%,主要受益于总资产周转率的改善。

公司资产负债率处于可比公司较低水平,最新 22Q1 资产负债率为 42.1%,长期偿债能 力较好。公司流动比率处于可比公司中上游水平,最新 22Q1 流动比率为 1.6,短期偿债能 力较好。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】未来智库 - 官方网站

,