上海浦东机场(PVG)与虹桥机场(SHA)是我国最早的一市两场多机场系统,其运营模式在实践中不断探索、优化。对浦东与虹桥机场航空运输发展情况进行研究,可以为我国其他地区多机场系统发展提供很好的经验借鉴。本文对上海地区经济发展状况、浦东机场与虹桥机场旅客运输规模与结构、航线网络布局、航空公司运营情况等内容进行分析,提出对我国其他地区多机场系统的发展的建议与启示。

一、区域经济社会发展与机场总运输规模

1、区域经济社会发展概况

上海市地理区位具有天然优势,其位于处长江入海口,濒杭州湾,与江苏、浙江两省相接。上海是我国最大的航运中心,并且作为一直以来的金融中心,几乎包括了金融市场的所有要素。作为长三角城市群的重要组成部分,其在经济、交通、科技、贸易等方面无疑具有龙头作用。

2016年,上海市常驻人口达到2419.7万人,在我国661个城市中排名第二位,仅次于重庆市。上海2016年人均GDP为11.7万元,位居全国第三位,远高于全国平均水平(5.4万元)。上海经济社会发展为航空运输发展提供了良好的基础与条件。

2、机场相对地理位置与运输规模

上海浦东国际机场位于上海市浦东新区滨海地带,距上海市中心约30公里。上海虹桥国际机场位于上海市长宁区,距离市中心13公里,具体位置如下如所示,两机场直线距离约45.2公里。

2017年浦东机场旅客吞吐量达到7000.1万人次,其自2016年超越美国达拉斯沃斯堡机场和法国巴黎戴高乐机场,位居世界第9位;虹桥机场2017年旅客吞吐量达到4188.4万人次,位居世界第45位(数据来源:CADAS)。上海市自2016年已成为继伦敦、纽约、东京、亚特兰大之后,全球第五个旅客吞吐量过亿的城市。

浦东与虹桥航空运输规模及增长速度如下图所示。2013-2017年,受硬件基础条件与空域条件等因素的制约,浦东机场的平均增速(10.4%)与虹桥机场平均增速(4.1%)都低于全国11.1%的平均水平。浦东机场的平均增速自2012年后总体高于虹桥机场。

浦东机场承担了上海地区95%左右的国际航空运输任务,其国际旅客比重近年来持续上升,国际业务份额已突破40%。虹桥机场国际业务比例一直在5%以下,国内市场占绝对主导地位。

二、机场航线网络布局

1、航线网络布局

从两机场航线网络布局可以看出,浦东机场国内、国际网络覆盖面较广;虹桥机场以国内市场为主,有少量的东北亚航线。

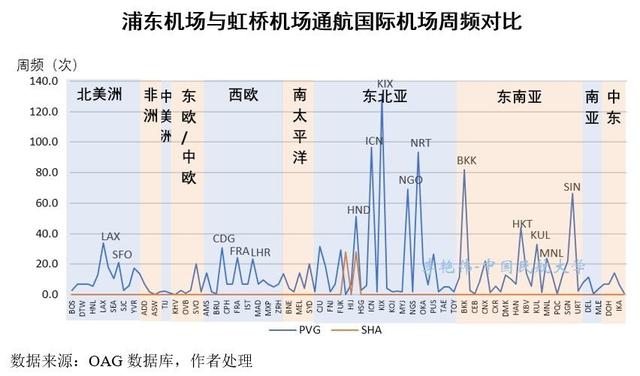

航线网络通达性一般从覆盖范围与网络厚度两方面衡量。航线网络覆盖范围常用通达点数量表征,网络厚度常用通航点日航班频次度量。从下图2017年航班计划数据可以看出,浦东机场无论国际还是国内航线网络覆盖范围都要优于虹桥机场,其国内通航机场数量为137个,虹桥机场为111个;浦东机场国际通航机场数量为115个,虹桥为3个。

但在航线网络厚度方面,虹桥机场国内、国际通航机场平均日频都要优于浦东机场。亦即,浦东机场拥有覆盖范围更广的国内、国际网络;虹桥的航线网络厚度更好。

2、浦东机场与虹桥机场在国内市场的运营

如上所述,虽然在国内市场,浦东机场的通航点数量(137个)高于虹桥机场通航国内机场数量(111个),但从座位运力投入来看,两机场差距不明显(虹桥机场国内座位运力投入共计4895万,浦东机场5102万)。

从在国内市场座位运力分布来看,两机场重叠市场57个,独立市场77个。在57个重叠市场中,浦东机场运力投入较虹桥多的机场有32个,虹桥机场运力投入占优势的有25个。在两场重叠市场的座位运力总投入来看,虹桥机场座位运力投入明显大于浦东机场,浦东机场在57个国内重叠市场座位运力总投入为3754万,而虹桥机场座位运力总投入为4698万。

浦东机场在独立运营市场中的座位投入高于虹桥机场。2017年浦东机场独立运营的国内机场数量为56个,座位运力投入为1348万,而虹桥机场仅为21个,座位运力投入为196万。

为了进一步对比两机场在国内的运营策略,作者对比了2017年12月从浦东与虹桥出发,国内直飞重叠市场的票价水平(不含税),如下图所示。在图右侧虹桥机场的优势市场中,可以看到从虹桥机场出发的航线,整体票价水平高于浦东机场的同时拥有更多的旅客量;在图左侧,浦东机场旅客量占优的19个市场中,仍然是虹桥机场拥有较高的票价水平。只有在少数且运输规模较低的14个市场中,浦东机场平均票价水平高于虹桥机场。亦即:在国内重叠市场,虹桥机场拥有比浦东机场更高的收入水平。

3、浦东机场与虹桥机场在国际市场的运营

2017年虹桥机场通航三个国际机场,即:韩国金浦国际机场、日本羽田国际机场、俄罗斯普尔科沃机场。韩国金浦机场是虹桥机场独立通航的市场,日本羽田机场与俄罗斯普尔科沃机场两场在同时运营,且浦东机场在羽田、普尔科沃机场的运力投入高于虹桥。浦东机场与虹桥机场国际通航点平均周频如下图所示。

三、运营航空公司情况

1、浦东机场运营航空公司

2017年上海浦东机场共有88家航空公司运营,其中东航、上航、南航、吉祥、国航以及春秋,6家航司座位运力投入占机场总运力的66.1%。东航在浦东机场的座位运力投入最大,份额为26.9%。

东航作为浦东机场的主基地航空公司,其在浦东的运营策略对于机场发展起着至关重要的作用。作者运用2018年3月7日航班计划数据,绘制东航在浦东机场的航班抵离港情况如下图所示。从图中可以看出,东航在浦东机场不断优化航班结构,已形成航班波雏形。

把上图按照国内进港-国内出港、国内进港-国际出港、国际进港-国内出港、国际进港-国际出港四种情况分解,可以看出国际进港-国际出港与国内进港-国际出港航班优化效果较为明显。

2、虹桥机场运营航空公司

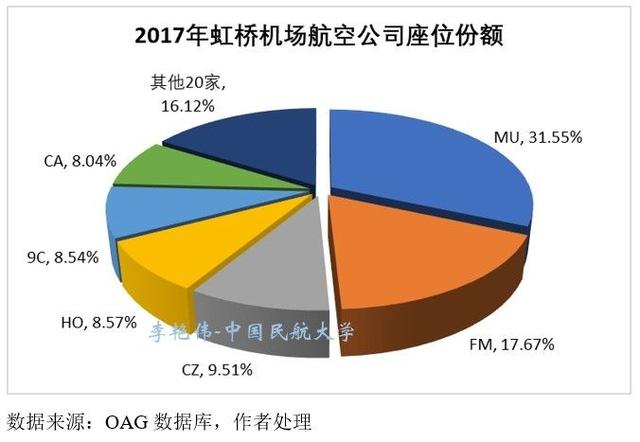

2017年共有26家航空公司在虹桥机场运营,其中主要航空公司分别是东航、上航、南航、吉祥、春秋以及国航,其中东航座位运力投入最大,份额为31.55%。

运用2018年3月7日航班计划数据绘制东航在虹桥机场航班抵离港情况如下图所示。东航在虹桥航班运营情况与国内其他中大型枢纽情况基本相同,早高峰大量航班离港,晚高峰大量航班进港。白天时段无明显航班集中进出港情况。

3、中国航司在上海国内市场运营情况

2017年共有89家航司在上海两机场运营,其中中国国内航司32家。从我国航司在两场国内市场的运力投入来看,在两机场都有运力投入的有20家;仅在1个机场运营的航司有12家,其中仅在浦东机场运营的航司有11家,仅在虹桥机场运营的1家。

作为上海两场运力投入最大的航空公司,东航在两个机场国内市场运力投入如下图所示。东航在两场共同运营的市场有35个,独立市场为43个。但是从运力投入规模看,重叠市场的规模较大,且东航对于虹桥机场的国内运力投入大于浦东机场。

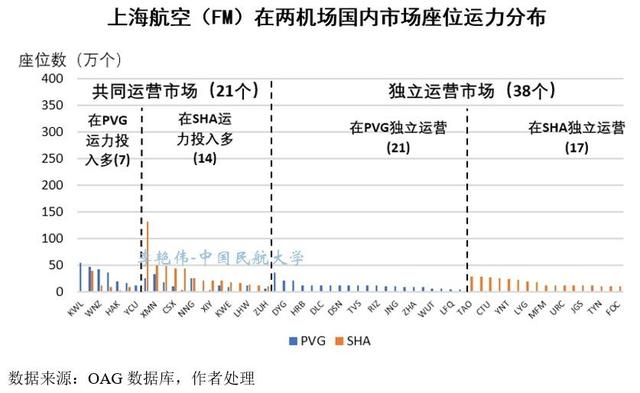

上航在两场国内市场的运营,表现出与东航一样的特点。虽然在两场独立运营市场数量更多些,但平均规模较小;在虹桥国内市场运力投入高于浦东。

4、中国航司在上海国际市场运营情况

近五年浦东机场国际市场座位运力投入排行前十的航司如下图所示。从图中可以看出近几年随着浦东机场国际市场的发展,航司数量越来越多,国际座位运力投入越来越高。东航在浦东机场国际市场运力份额一直处于第1位;春秋座位运力投入从2013年排行第11位,2014年跻身前10,自2015年至今,一直保持第2名的位置;国航一直位列第3。

2017年共有65家航司在两机场运营国际市场,主要航司包括东航(28.36%)、春秋(6.2%)、国航(5.49%)、上航(5.24%)、吉祥(3.84%)以及全日空(3.63%),6家航司国际座位运力份额总计52.75%;其余59家航司座位运力投入均不足3%。

从国际市场分地区情况看,东北亚、东南亚市场竞争较为激烈。例如:在浦东-关西航线上有6个航空公司同时运营,浦东-名古屋、浦东-曼谷航线同时有5个航空公司运营。

由于受到航权等因素限制,在北美、欧洲及中东等的地区多数为单一承运人。

只有一家航空公司独立运营的国际通航点共有47个,其中东航独立运营的通航点为34个,春秋为4个,国航为4个。

四、结论与启示

1、与东京多机场系统的分工不同,运输规模较大的浦东机场承担了该地区主要的国际航空运输任务,且从国际国内运输结构看,更体现出复合型枢纽特征;运输规模较小的虹桥机场主要提供国内航空运输服务。

在上海一市两场运作模式中,浦东机场承担着国际国内复合型枢纽的任务,其国际旅客运输份额为40%左右;虹桥机场虽然有少量国际航线,但占其运量规模不足5%,虹桥机场主要承担国内航空运输任务。

很多关于一市两场的研究常把上海与东京的发展模式归为一类,认为都是一个侧重国际,一个侧重国内。这种简单的归类容易把对问题的认识引入误区。东京羽田机场2017年旅客运输量为8526万人次,成田机场旅客吞吐量为3863万人次(数据来源:东京交通部)。

在2007年时羽田机场几乎全部运营国内航班,成田机场几乎全部运营国际航班。随着机场运营实践的推进,机场管理当局在2011年前后开始调整两场航班结构,羽田机场国际市场份额不断提升,与此同时,成田机场国内市场地位不断加强。

截止2017年,羽田机场国际旅客运输量已达到1689.5万人次,占羽田机场总运输规模的19.8%(该比例已经高于我国很多国际枢纽机场)。

成田机场也大约自2011年开始调整航班结构,截止2017年,成田机场国内旅客运输量为754万人,占比为19.5%;国际旅客运输量为3109万人次,占比为80.5%。

在东京多机场系统中,运输规模较小的机场(成田机场)承担了更大量的国际运输业务;运输规模较大的羽田机场,除承担了东京都会区90%的国内运输业务外,国际市场地位不断增强,正在逐步向国际国内复合型枢纽转变。成田机场与羽田机场航线网络如下图所示。

在此诸多笔墨介绍东京多机场系统,为了说明上海与东京多机场系统的不同,每个多机场系统都有其独特的建设发展历史,运输市场需求结构也都有较大差异。对自身发展的认识,应在分析一般规律的基础上,充分结合机场环境与运营特点,只有如此才能对机未来趋势给出较为可靠的判断。

如前文分析结果,在运输规模增长速度方面,浦东增速快于虹桥,虹桥增速缓慢受制于基础设施条件等因素,即使在新的航权分配办法背景下,国际市场发展将依然受制于硬件约束,也很难像羽田机场那样从国内市场绝对主导,向国际国内复合型枢纽演进。浦东机场与虹桥机场未来航空运输发展格局,如果硬件基础设施资源以及空域资源难以实质性改善、提高,建议在目前的基础上集中优势资源,重点提升浦东国际航空枢纽在东北亚市场的竞争地位。

2、在国内市场连通性表现上,浦东机场网络覆盖范围广,虹桥机场通航点质优且航班密度大

在国内通航点方面,浦东机场联通137个通航点,虹桥联通111个。虽然虹桥机场国内网络覆盖面没有浦东机场广,但虹桥机场的通航点都较为优质,重点市场包括北京、广州、深圳、厦门等市场。虽然浦东机场也与这些市场联通,但是运力投入与航班密度远没有虹桥高。例如,北京-虹桥京沪快线,每天多达40余班,浦东仅为7班;广州-虹桥每天为33班,浦东为8班。

虹桥机场通过与这些优质通航点的高密度联通,大大提高了网络的连通性,进而增强了对国内公商务旅客的吸引力。也因此产生了上文中,在与浦东重叠的国内航线市场上,虹桥票价高于浦东机场,同时旅客量也高于浦东。

3、除价格外,机场综合交通便捷性、出行友好程度等都成为多机场系统中影响旅客出行选择的重要因素。

在本文第二部分中浦东与虹桥国内航空运输市场分析中,发现了个很有趣的现象。浦东机场与虹桥机场重叠的国内航线市场中,有19个航线市场旅客运输量浦东高于虹桥,但是与此同时票价却低于虹桥机场出发的航线。在虹桥机场占优势的航线中,虹桥机场可以同时获得高票价与高旅客运量,浦东机场却没有做到这一点。

产生这种现象可能的原因为,虹桥机场距离市区更近、拥有更完备的综合交通运输系统,除本身重点市场高航班频次外,这些因素也成为旅客选择虹桥的重要原因。表现出的行为就是,旅客愿意为虹桥机场国内航班支付更高的价格。

4、东航在浦东机场努力打造国际中转服务,优化航班结构,已初见成效。

虽然东航在浦东机场的运力份额不足30%,但是其仍努力在调整、优化航班结构。尤其在国内-国际、国际-国际方面,已经初步具备集中进港、集中离港的航班波雏形。

虽然传统的中枢辐射式航线网络结构在国内机场的施行,业内一直争议较大。但是在时刻资源、硬件等各项资源有限的条件下,合理的航班波设计,可以提高网络连通性、增加旅客可选择服务产品数量。对机场运输服务来说,可以更好地使范围经济得以实现。尤其对于航线网络覆盖范围广的机场来说(国际或国内通航点数量都在100量级),不失为一种能够有效提高网络连通性的途径。

例如,虽然全日空与日本航空在成田机场的座位运力份额都不足20%,但是其在成田机场努力构筑航班波结构,以提高可供旅客选择的服务产品数量。

下图为2018年3月7日全日空在成田机场、日本航空在成田机场的航班抵离港情况。

5、低成本航空逐渐成为区域航空运输发展的重要力量。

虽然我国低成本航空的发展一直滞后于全球总体发展趋势,但从产业发展一般规律考量,无论是提供有形产品的制造业(例如汽车产业、家电产业),还是以提供劳务为主的服务业,要想在市场中保持持续的生命力,低成本、大众化是必经之路(当然,在这个过程中伴随着产业结构的升级、服务需求的进一步细分等)。

在浦东与虹桥的一市两场多机场系统中,以春秋航空为代表的低成本航空,无论在国内还是国际市场,都在做着积极有益的探索(春秋在浦东国际市场座位运力份额已跃居为第二位)。在更大机场群范围内,例如:在长三角机场群、京津冀机场群,以及粤港澳大湾区机场群建设中,都应将低成本航空发展纳入更重要的考虑范畴,促使其在机场群建设中发挥更大作用。

本文所用数据来自OAG、Flightglobal、IATA、飞常准、全国机场统计公报以及各机场官网,均为公开发行或商业购买数据库,不涉及企业内部具体运营数据。不同数据源由于统计口径不一样,会存在误差,但对结论不造成颠覆性影响。由于掌握资料与信息的限制,本文的分析依然显得较为粗浅,建议掌握更详细运营数据的相关部门(政府、机场或航空公司),可以在本文分析的基础之上,进行更详实、系统的分析,提高对企业实践及政府公共决策的借鉴作用。本文观点不代表任何机构,文责自负。欢迎业内外专家批评指正,发文探讨。

未经民航资源网与作者同意,请勿转载。

,