继飞机刹车片第一股北摩高科后,飞机轮胎股也隆重亮相....公司打破国际垄断,造出国内首条民用飞机轮胎

文:海豚音

海豚读次新(全市场最深度的新股解读,欢迎关注)

下面继续来给大家介绍一只主板新股——森麒麟,开板后一直阴跌不止,可能市场就觉得这只是一只简简单单的轮胎,看看前面三角轮胎的走势,从最高50跌到最低不到10元,看着真是让人对轮胎股心生恐惧。那么森麒麟这只轮胎股究竟如何?其量产在即的航空轮胎能否打开估值空间?且看海豚今日为你深度剖析。

此前关于北摩高科的剖析链接如下:

硬核!国内三家军用飞机刹车厂商之一,毛利率水平比肩景嘉微...

半钢子午线轮胎市场外资占据超三成市场份额,国内轿车轮胎外资占据65%市场份额

子午线轮胎相对于普通斜交轮胎,滚动阻力小、附着性能好、弹性大、缓冲力强、承载能力大、使用寿命提升,相应制造工艺难度较高。目前在乘用车、轻卡等应用领域基本实现对斜交胎的替代。

子午线轮胎又进一步细分为半钢子午线轮胎(用于乘用车及轻卡)、全钢子午线轮胎(用于重卡和大客车)。在半钢子午线轮胎市场,普利司通、米其林、固特异占据全球三成左右的市场份额,位居第一梯队;第二梯队厂商主要有大陆轮胎、倍耐力(已被中国化工集团并购)、住友橡胶、韩泰轮胎、东洋轮胎等。而相比之下全球轮胎75强中有34家中国企业,但是2018 年市场份额合计仅为 19.19%,我国轿车轮胎市场外资品牌也占据接近 65% 的市场份额。

主打高性能大尺寸半钢子午线轮胎,美国收入占比近六成与同业还有部分收入来自全钢子午线轮胎不同,公司收入全部来自半钢子午线轮胎,且专注于中高端产品,主打高性能及大尺寸半钢子午线轮胎,产品最大尺寸为32寸。也因此公司毛利率水平超32%,高于同业平均20%左右的毛利率水平。

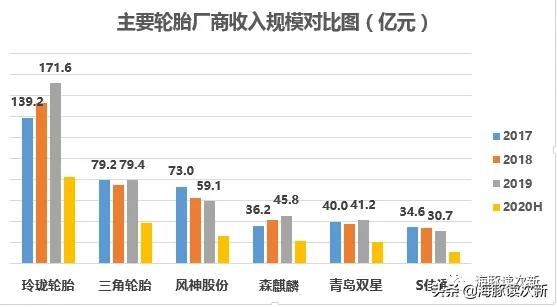

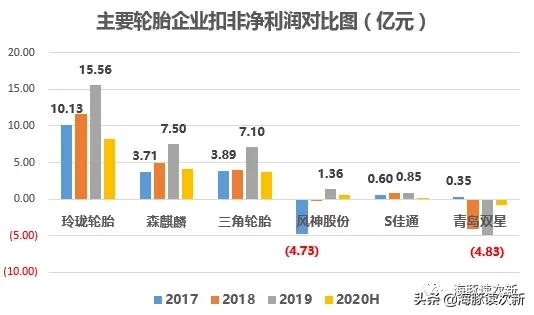

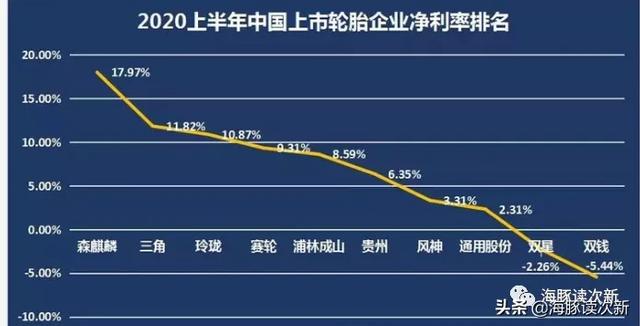

公司旗下拥有“路航”、“德林特”、“森麒麟”等自主品牌,逾 7000 个细分产品。收入规模上公司低于三角轮胎、风神轮胎,但高于佳通、青岛双星。收入增速上位居行业前列。利润规模上略高于三角轮胎,为玲珑轮胎的一半。

公司产品主要面向境外替换市场,收入占比超九成,与此同时公司坚持推广自主品牌,自主品牌占比为54.5%,不过值得注意的是公司自主品牌毛利率水平与定制品牌毛利率水平相当,都在31%左右。

公司旗下自主品牌“DELINTE”(德林特)在美国超高性能轮胎市场占有率为 2.5%,是唯一榜上有名的中国品牌。“LANDSAIL”(路航)轮胎胎为首款可 与顶尖轮胎相抗衡的中国品牌,在芬兰 Test World 夏季轮胎测试、德国 Auto Bild 国内轮胎海外评测中获得比肩国际知名品牌评价.

分地区看美国为公司主要市场,2017-2019年来自美国的收入占比分别为49%、55.7%、59.5%。其次为英国、荷兰,收入占比在8%左右。2013年公司进入国内配套市场,目前合作对象主要为国内民营整车厂商。

值得注意的是美国对中国原产地轮胎加征关税,持续执行的“双反”税率历史上约在 15%-80%之间,但是2016年公司泰国工厂投产产能持续释放,而泰国工厂不受美国贸易摩檫额外关税的影响,2017-2019年泰国工厂产量在公司总产量的占比分别为 43.87%、47.60%、50.27%。2017-2019 年,泰国工厂实现营业收入分别为 16.74 亿元、21.75 亿元及 25.49 亿元,净利润分别为 2.57 亿元、4.71 亿元及 6.95 亿元,

公司的泰国工厂主要面向美国市场,93%左右的产品销往北美,产品结构以高性能及大尺寸轮胎为主,大尺寸轮胎销量占比较青岛工厂高约 15%。因为泰国工厂不受贸易摩檫影响从而使得公司泰国工厂同规格产品较青岛工厂销售均价最高可约 30%,毛利率水平上,泰国工厂毛利率水平达37%,而青岛工厂毛利率仅为22%左右。

高性能乘用车轮胎占比达54%,轻卡轮胎重点布局,收入规模2年翻了2.6倍

从产品结构上看公司乘用车轮胎占比超九成,其中经济型乘用车轮胎、高性能乘用车轮胎(轮辋尺寸主要在 17 寸及以上)收入占比分别为30%、54%左右。高性能乘用车轮胎毛利率要比经济型轮胎毛利率高6个百分点。

轻卡为美国主流消费车型,随着公司将轻卡轮胎作为重点业务布局,公司轻卡轮胎收入增速较快,从2017年的2.65亿增至2019年的6.84亿,两年翻了2.6倍,收入占比从2017年的7.34%大幅提升至2019年的15%。

销售模式上公司以经销为主,经销占比超99%,截止2019年底公司拥有109 家国内区域经销商、 201 家海外经销商,销售范围覆盖美洲、欧洲、亚太及非洲等区域 150 多个国家和地区,

已具备航空轮胎小批量生产能力,此次募投项目投资3.14亿用于航空轮胎项目,有望打破国际垄断

航空轮胎技术及产品为轮胎领域尖端领域,目前全球航空轮胎生产企业仅十余家,其中民用航空轮胎市场份额主要由米其林、普利司通、固特异等企业垄断。民用航空轮胎专业技术指标要求极高:其载荷能力要求达到普通卡车轮胎的 10 倍以上;变形率要达到普通车用轮胎的 3-4 倍;转动速度要能达到每小时 450 公里以上,超过 F1 方程式赛车。此外还必须耐冲击、耐刺扎、耐高温,能够经受住高速起飞产生的强大离心力和着陆接地瞬间的巨大冲击力。

航空轮胎分为民用航空轮胎、通用航空轮胎、军用航空轮胎,2016年对应的市场规模分别为20.5亿、0.34亿、17.82亿,其中民航轮胎到2035年预计将有三倍增长空间,军用轮胎到2035年预计将实现翻倍增长。

公司为国际少数航空轮胎制造企业之一,历时7年开发出适配于波音 737 系列和中国商飞 ARJ21 等机型的多规格航空轮胎产品,2019年11月30日,森麒麟研制的新一代波音737NG飞机轮胎在烟台蓬莱机场试飞成功,波音 737-600/700/800/900 型等多种机型的多规格适配轮胎已取得中国民航局颁发的 CTSOA 证书(代表民用航空轮胎设计和生产 资质)、MDA 证书(航空轮胎具备装机资质,取得销售资格),民用航空轮胎领域的主管部门强制性门槛已经攻克。

2019 年公司更是成为中国商飞 ARJ21-700 航空轮胎合格供应商,并已进入中国商飞 CR929 潜在供应商名录、C909 及 C919 培育供应商名录、ARJ21-700 合格供应商名录,同时已开拓通用航空轮胎领域客户合作

目前公司具有小批量生产部分机型航空轮胎的能力。此次募投项目公司拟投资3.14亿用于年产 8 万条航空轮胎(含 5 万条翻新轮胎)项目,产品包括波音系列、空中客车系列、国产大型客机系列、俄式飞机等飞机轮胎,有望打破外资品牌对国内航空轮胎的市场垄断。公司预计建设期2年,建成后第三年达产,达产后将新增收入3.86亿,净利润8340万。

海豚结语:

质地中等,好于三角轮胎、玲珑轮胎,风险上泰国工厂可能也会面临美国的反倾销制裁,届时公司利润将有百分十几的下滑。最大亮点在于航空轮胎已通过相关认证,量产在即,说明公司具有一定的技术实力。公司预计今年前三季度扣非净利为5.8到6.3亿,同比增长8.61%-17.98%。考虑到航空属性目前公司价位并还处于合理水平.....

最后欢迎大家留言吐槽说说你最近关注哪些新股?你的吐槽是海豚不断分享的动力哦!

海豚股票超级Level-2行情支持查看千档全部盘口,以及逐笔成交、委托和涨停封单详情,并拥有毫秒级刷新的全速盘口。新用户免费获得30天超级level-2使用权,点击链接领取>>>

欢迎点击“了解更多”与海豚实时互动

,