(报告出品方/作者:中信建投证券,杨艾莉)

一、公司概览:精品化游戏研运商1.1、发展历史:精品化游戏研运商,产品矩阵不断丰富

吉比特成立于 2004 年,是国内头部精品游戏研发运营商之一,总部位于厦门。2017 年吉比特于上交所主 板上市。公司自 2004 年以来十八年专注游戏市场,成功研发出《问道》端游、《问道手游》《一念逍遥》等自研 游戏。旗下拥有雷霆游戏作为公司自主运营平台,公司已运营《问道手游》《一念逍遥》《摩尔庄园》《不思议迷 宫》等游戏,多款游戏实现长线化运营。

公司自创立以来,主要经历了四个重要发展阶段,实现游戏产品研发、运营的持续突破。

端游《问道》开启成长之路。《问道》于 2006 年 4 月开启公测,基于中国传统文化快速走红,发布当 年即入选艾瑞咨询“中国网络游戏下载流行榜”前十名,PCU(最高同时在线人数)一度接近百万。 此后多次获得中国游戏产业年会“十大最受欢迎网络游戏”等称号,上线十余年积累大量核心用户和 IP 价值,PCU 常年维持在 30-60 万。

雷霆游戏平台助力运营。2013 年公司自主运营平台雷霆游戏成立,以“精品化”路线为游戏发行运营 提供完整服务流程(游戏品牌建设、媒体宣传、活动策划、合作渠道拓展等),推动游戏人气与口碑的 上升,并于 2019 年在新三板上市(雷霆股份)。

端转手,《问道手游》再发力。2016 年《问道手游》上线,在端游基础上保留核心玩法,进行移动端 适配。依托问道 IP 广泛玩家受众及移动端趋势,再次推动业绩快速增长,在 2016 年移动游戏收入榜 中排名第五。2016 年底推出 Roguelike 类手游《不思议迷宫》,成为另一款热门游戏。

持续创新丰富产品品类矩阵。转型发力手游以来,公司不断拓宽游戏品类矩阵,除以“问道”端手游 为代表的 MMORPG 以外,重点发力放置挂机、Roguelike、休闲社交等细分品类。截止 2021 年期间不 断推出《魔法洞穴》《最强蜗牛》《复苏的魔女》《一念逍遥》《摩尔庄园手游》等精品游戏。其中水墨 国风放置修仙手游《一念逍遥》于 2021 年 2 月发布,21H1 在 iOS 游戏畅销榜平均排名为第 11 名,最高 至该榜单第 5 名;《摩尔庄园手游》21 年 6 月上线后,连续 14 天位于 iOS 游戏免费榜榜首。

1.2、收入分析:自主运营占比提升,问道 IP 贡献主体收入

1.2.1、收入增长:分阶段稳步增长,“问道”系列贡献主体收入,精品新游贡献增量收入

近五年(2016-2020)营业收入保持稳步增长,CAGR 达 16%;2020 年营业收入达 27.4 亿元,同比增 长 26%;2021 年前三个季度营业收入达 34.9 亿元,同比增长 70.1%。

分阶段来看,1)2016 年以前:营业收入主要来自《问道》端游。根据公司招股说明书,2013-2015 年, 《问道》端游收入占比分别为 87.9%/67.6%/72.8%,处于绝对主体地位。另一方面。《问道》端游在端游市场占 有率分别为 2.6%/2.3%/1.5%,位居端游市场重要地位;2)2016 年-2019 年:公司营收主要得益于《问道手游》 良好的营收表现,2016 年游戏上线,整体营收同比增长 335%,该游戏收入占总收入比分别为;3)2019-2021 年:公司营业收入保持较高增长态势,2018-2020 同比分别增长 15%/31%/26%,主要得益于对《问道》端游& 《问道手游》的升级,使老玩家持续保持新鲜感,同时不断推出以《最强蜗牛(港澳台版)》《一念逍遥》《摩尔 庄园手游》为代表的 Roguelike、放置挂机等新题材&新品类的游戏。

1.2.2、收入结构:问道 IP 贡献主体收入,以国内市场和自主运营为主

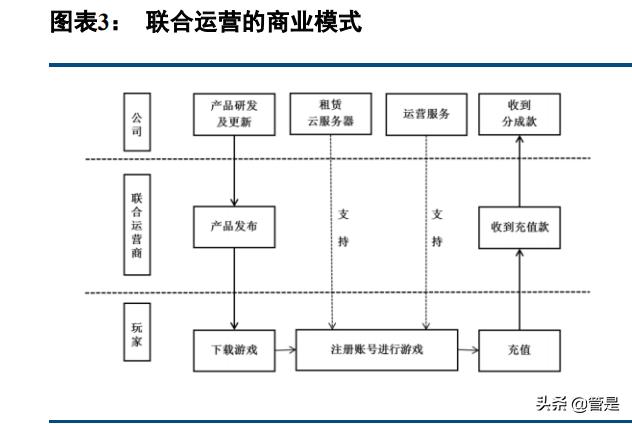

渠道划分:自主运营与联合运营为主,自主运营占比逐年增长。公司自研或代理的手游主要有三种经营模 式,1)自主运营:公司通过自有渠道雷霆游戏平台自主发布并推广;2)联合运营:公司运营平台雷霆游戏与 苹果、安卓运营商、TapTap 等平台联合推广;3)授权运营:特指将《问道端游》《问道外传》授权给网游运营 平台光宇游戏运营发布并推广,不经过雷霆游戏平台,吉比特只负责技术支持及后续内容研发。自主运营及联 合运营自 2016 年《问道手游》上线以来收入占比均显著提升,2018 年至今占主营业务收入 90%;其中自主运 营自 2013 年雷霆游戏平台成立以来,因通过自有渠道发布的游戏增多而贡献收入占比提升,20 年上半年出现 反超联合运营渠道的情况,表明公司通过自有渠道对游戏产品的把控力逐步提升。

经营地区划分:国内市场为主,积极探索游戏出海。21H1 期间,境内收入占比 97.6%,境外(含港澳台) 为 2.4%,境外市场仍处于初步探索阶段,主要策略为从国内成熟上线产品做起,初步打开海外市场。公司出海 开始于 2017 年下半年,先后推出了《地下城堡(Dungeon Survivor)》海外版系列、《长生劫(Tomb Survivor)》 海外版,《末日希望(Fury Survivor)》,形成了 Survivor 产品线,探索了一条精品口碑游戏出海路线。2021 年 2 月,公司入选 App Annie 发布的“2020 年度中国厂商出海收入飞跃榜”第 9 名。同时公司积极布局自研出海, 除个别储备的 IP 产品外,要求自研阶段须具备面向全球的题材才能立项。

产品划分:问道 IP 贡献主体收入。根据公司公告,2017-2019 年《问道》端游&《问道手游》营收占比分 别为 81.6%/83.3%/81.0%,贡献公司大部分营收。其中《问道手游》约为七成,《问道》端游约为一成,占比稳 定。“问道”端手游上线多年,每年推出多个新版本(如新年服、周年服、国庆服等),配合大声量营销推广, 实现用户在固定时点的群体性回流,因此营收占比保持稳定。

1.3、股权结构稳定,核心高管团队稳定专业性强

截至 2020 年 12 月 31 日,公司创始人、CEO、董事长卢竑岩为公司第一大股东,持股 30.10%,自上市以 来一直为实际控制人。副董事长陈拓琳持股 11.47%,此前与卢竑岩为一致行动人,已于 2020 年 1 月解除一致 行动关系。截止 21Q3,公司前十大流通股东占比 61.53%,占比集中。

核心高管团队稳定性&专业性强,深耕游戏和互联网行业。吉比特的主要高管在公司基本有十年以上的任 职经历,对公司了解充分,团队稳固,有助于确保公司决策、执行过程的顺畅;同时在吉比特任职以前也有相 关从业经验。除了创始人、CEO、董事长卢竑岩以及副董事长陈拓琳,其他主要高管也持有公司部分股份。此 外公司于 2017 年 3 月、2020 年 11 月为部分核心高管、核心技术或业务人员提供股权激励计划,形成有效合理 激励。

1.4、公司旗下子公司众多,运营 研发 资本运作一体化

1.4.1、全资子公司众多,涉及游戏研发、运营、投资等多个环节

目前公司以吉比特-雷霆游戏-吉相资本为矩阵,实现运营 研发 资本运作一体化。吉比特顺应研运一体趋 势,成立众多子公司。子公司涉及游戏研发制作、游戏运营、信息技术咨询、股权投资等游戏产业全环节等。 截止 2021H1,公司共有 5 家主要直接控股公司,分别为游戏研发公司雷霆互动和雷霆娱乐,游戏运营公司雷霆 股份和深圳雷霆信息,以及专门从事股权投资的吉相股权。

1.4.2、深耕游戏产业投资,参股公司青瓷游戏赴港上市

吉相资本独立于公司投资部,以游戏&文娱产业链为两大投资方向。吉相资本(厦门吉相股权投资有限公 司)是吉比特的全资子公司,前身是吉比特的投资部,于 2016 年从上市公司独立。设立后,吉相资本作为公司 投资业务平台,一方面对公司比较熟悉的游戏行业及上下游相关公司进行投资;另一方面,通过股权投资、产 业并购等方式战略延展文娱相关产业链。根据吉相资本官网,截止目前公司已投项目 40 ,包括心动网络、勇 仕网络、青瓷游戏、淘金互动、中国台湾雷亚集团等知名游戏研发商。截止 2019-2021H1 吉相资本分别实现净利润 -6,472/-639/945 万元。

青瓷游戏是国内 Roguelike-RPG 领军企业。吉比特参股的青瓷游戏由 2012 年成立的青瓷数码发展而来, 为国内的移动游戏开发及发行商。公司深耕 Roguelike-RPG 品类,据弗若斯特沙利文,2020 年,在国内自研的 休闲、放置、Roguelike-RPG 类移动游戏总流水排名中,青瓷游戏分别排名 3、2、2 名,分别占有 4.4%、16.7%、 8.6%的市场份额。自研代表游戏有放置类手游《最强蜗牛》、 Roguelike-RPG 手游《不思议迷宫》。

青瓷游戏从财务收益、市场开拓和产品三方面助力吉比特:

1)优质产品输送:公司获得了青瓷数码自研游戏较为优先的代理权,《最强蜗牛》港澳台版、《不思议迷宫》 均由雷霆游戏代理,后续青瓷游戏有望向吉比特继续授权优质游戏。

2)海外市场拓展:青瓷游戏的产品目前已经打入美国、东南亚、日本、韩国、欧洲市场,其对当地文化、 玩家习惯、内容定制方面具备较丰富经验,对吉比特的游戏出海战略有一定帮助。据招股说明书,公司在 2021 年 4 月从吉比特集团获得游戏项目 B 的授权,预计在 2022 年三季度发布,且有海外上线计划,届时有望能为吉 比特海外业务贡献增量收入。

3)持续贡献收益:2021 年 4 月,吉比特向腾讯创投、灵犀互娱和哔哩哔哩分别转让青瓷数码 3.37%股权, 合计 10.11%,30,344.74 万元,计入非经营性损益。根据公司公告,2021 年 12 月,青瓷游戏在港交所上市,IPO 完成后,吉比特通过下属全资子公司间接持有 18.72%股权(不考虑超额配售影响),为第二大股东。会计上确 认为长期股权投资,按照权益法核算,青瓷游戏的股票价格波动预计不会对公司财务状况产生重大影响。

1.5、游戏产品类型多样,评分较高体现精品化追求

根据公司公告,截止 21H1,公司主要在运营游戏包括 MMORPG 手游《问道》、放置手游《一念逍遥》及 《最强蜗牛》港澳台版、社交养成手游《摩尔庄园》、Roguelike 手游《不思议迷宫》及《地下城堡 2:黑暗觉醒》 等。TapTap 平均评分 7.3 分,高于行业平均水平,体现公司“精品化”追求。(报告来源:未来智库)

2.1、发行“品效合一”,重视用户&社区实现超长线运营

2.1.1、根据产品特性选择发行策略,实现“品效合一”

对于放置、Roguelike、模拟经营等强玩法类游戏,采取“品效合一”的推广思路。公司会根据游戏的品类、 用户特征、留存率、LTV、版本迭代等多方面因素决定买量策略,并根据 ROI 进行动态调整。以公司自研的国 风修仙放置手游《一念逍遥》为例,该游戏于 2021 年 2 月上线,主打 AI 挂机及社交,配合宗门乱战、跨服战 斗、仙魔等玩法,丰富玩家体验。游戏上线后流水表现优异,首月稳居 iOS 游戏畅销榜 TOP15,最高位于第 5 位,2021 全年流水保持稳定高位。根据游戏葡萄,游戏在发行上采用“品效合一 全网内容分发”的打法,实 现买量投放与品牌营销深度结合。

买量投放:1)预热期 上线初期集中买量,快速提高曝光度。根据 Dataeye,游戏上线前后十五天共 投放 10,649 条素材,上线当天 1,582 条,远高于同题材和同玩法。2)根据产品调性和目标受众调优买 量素材。游戏以轻度修仙为卖点,将目标玩家分层为修仙用户/放置用户/国风 MMO 用户,除效果广告 外投放大量品宣素材,修正玩家对修仙品类的误解,以“轻松休闲”为卖点增强吸量能力。

品牌营销:设计并巩固“一念”IP,突破修仙类 IP 原有刻板印象。上线初期和中国美术学院合作,开 设水墨国风主题课程,为学生讲解讲解游戏 NPC 和灵兽的设计,并以此进行宣发,提升游戏美学格调。 邀请具有仙侠气质的宋祖儿作为品牌代言人;创作同名主题曲《一念逍遥》等。

社群运营:在哔哩哔哩、微信公众号、抖音等官方社群与玩家积极互动整活,发布二创主题换装、剧 情、动画等内容,鼓励玩家自行进行 UGC 创作,助力自然量增长。

对于社交属性强的游戏,以自传播为主,买量极少毛利率高。以公司代理的 MMO 休闲模拟手游《摩尔庄 园手游》为例,根据蝉大师,游戏上线后连续 14 天位于 iOS 游戏免费榜首,首月未跌出前十;同时在线人数破 百万;游戏社交平台热度高,上线首月多次登上微博热搜。《摩尔庄园》买量极少,主要集中在上线前 2 日,主 要选择自传播为发行打法:1)微博话题营销,发起摩尔庄园 IP 情怀向话题讨论,召回老玩家;2)举办同人创 作大赛,邀请玩家进行 UGC 创作,并孵化抖音红人,储备大量优质内容;3)与草莓音乐节、新裤子乐队等潮 流年轻品牌合作,进行品牌形象重塑,改变玩家对摩尔庄园 IP 的固有低龄形象。

2.1.2、重视用户和社区运营,有效实现玩家留存&召回

长线产品重视用户留存及召回,实现用户在固定节点的群体性回流。以老牌手游《问道手游》为例,游戏 已经形成了每年新年服、周年服、国庆服三大固定新版本,对内新增游戏内容(新外观、新地图、新系统等), 对外进行“大声量”营销推广活动(新增代言人、品宣向资料片等),不断增强留存玩家粘性和归属感。同期开 设新服导流,确保回流老玩家和新玩家的游戏新鲜感和游戏体验。2021 年周年庆期间,《问道手游》官宣代言 人林更新,推出专属周年庆活动、新宠物及外观,流水大幅回升,iOS 畅销榜位于第 7 位创造年内峰值;新老 用户回流,游戏(免费)榜位于 103 位创年内下载量新高。

吉比特注重玩家社区运营,积极开辟游戏化社区平台。雷霆游戏相关社区主要是“雷霆村”APP 和“肝氪” APP,均处于内测阶段。近年来,腾讯、网易游戏、米哈游等纷纷推出单个/整合游戏垂直社区,提供游戏攻略、 游戏社交、游戏工具等功能。自有社区平台有较多优势:1)增强自有生态中用户粘性;2)成为自主发行渠道, 减少联合渠道分成成本。

“雷霆村”APP:定位为雷霆游戏的游戏化垂直社区,目前仅开放安卓渠道测试。根据官网披露,待 APP 正式上线后,玩家可以在其中获得游戏攻略资讯、领取游戏礼包、预约新游戏并与其他玩家互动 交流。雷霆村除了常见的游戏攻略、工具及讨论功能外,还具有如下特色:1)游戏化的任务激励体系, 以类 RPG 的形式鼓励玩家打卡、阅读、回帖、玩小游戏等,赋予玩家 Avatar 形象;2)设计大地图“雷 霆村”整合旗下游戏生态,进一步塑造雷霆品牌形象。

“肝氪”APP:定位于游戏场景即时通讯工具,即可以在玩游戏同时即时聊天,更类似于游戏玩家论 坛,讨论范围不仅限于吉比特游戏,目前开放“摩尔庄园手游”“LOL 手游”等板块。

2.1.3、研运分工,雷霆游戏平台专注运营

雷霆游戏是公司的自主运营平台和全资子公司。雷霆游戏(即厦门雷霆网络科技股份有限公司,证券简称 “雷霆股份”)成立于 2014 年底,是吉比特的全资子公司公司目前有且仅有两名股东,吉比特全资子公司雷霆 互动是雷霆游戏的实控人,吉比特的董事翟健是雷霆游戏的第二大股东和 CEO。

雷霆游戏已经建立了完善的发行体系,在特定品类积累了较多经验。雷霆游戏最初是作为《问道手游》运 营平台设立,在设立前吉比特自研游戏主要是交由外部运营公司光宇游戏负责。雷霆运营的游戏中,吉比特体 系内自研游戏主要是《问道手游》《一年逍遥》等,其余多为代理发行游戏。目前公司已运营了《问道手游》《一 念逍遥》《摩尔庄园》《鬼谷八荒(PC 版)》《不思议迷宫》等多款游戏,在 MMORPG、Roguelike、放置挂机等 品类积累了较多经验,并建立了较为完善的运营体系。

从组织架构来看:雷霆游戏专设产品引入部负责代理游戏选品,产品部负责游戏发行,营销部和市场 部负责营销推广,并建立完善的运营中台部门,提高运营各环节效率。根据雷霆股份公告,公司运营 团队实行产品经理和营销经理双牵头负责制,更好实现跨部门协作;运营人员的考核指标不与产品流 水直接挂钩,而是与玩家满意度等用户运营指标挂钩。

从运营职能来看:雷霆游戏目前已经建立了包括游戏品牌建设、媒体宣传、活动策划、合作渠道拓展 及后续客户服务等一整套完备的运营系统,负责游戏发行及长线运营环节的所有市场推广活动,包括 用户经营、聘请代言人、榜单推荐、口碑营销、联动活动、IP 建设等。

2.2、研发创新,重视玩家体验

2.2.1、研发机制:创新采用自下而上 小步快跑模式

在项目立项上,公司采用“自下而上”的产品研发机制。即以制作人为核心,鼓励各个团队自主研发,持 续提升核心竞争力。截止 2021 年 4 月,吉比特已举办三届“吉比特&雷霆游戏未来游戏制作人大赛”,面向在 校大学生,历时三个月决选优秀游戏队伍,为其提供孵化或洽谈合作的机会。2022 年 2 月,快手游戏联合吉比 特设立诺惟启丰基金,进一步挖掘游戏行业人才。

在研发节奏上,吉比特实行“小步快跑”的快速迭代模式。“小步快跑”即游戏上线前集中进行测试和调优, 公司旗下研发团队较多,吉比特要求每 1-2 个月迭代新版本并进行市场验证。对于数据理想的产品加大投入, 对于数据较差的产品进行调优或终止。《一念逍遥》是公司“小步快跑”模式成功跑通的典例。根据游戏葡萄, 游戏在预研和立项阶段首先在 TapTap 针对修仙受众验证核心玩法、随后探索宗门、洞府等社交玩法和小玩法方 向;拿到版号后进入“小步快跑”模式,四次测试加入付费模块和商业化设计,测试渠道从 TapTap 转移到买量, 测试更大规模的泛用户。

2.2.2、研发团队:研发费用投入大,人员占比高

研发人员规模不断扩大,核心研发人员经验丰富。近年来公司不断吸纳优秀研发人才,核心研发人员均为 拥有多年游戏开发及团队管理经验的资深人士,为公司持续推出新产品奠定良好的研发和管理基础。公司 2020 年研发人员共计 439 人,占比 58%,近年来研发人员占比不断扩大。同时公司积极储备专利技术,截至 2021 年 6 月 30 日,公司及子公司持有商标 855 件,软件著作权 193 件,美术著作权 44 件,文字著作权 1 件,域名 119 个,6 件发明专利,并有 21 件在审发明专利。

研发投入大,重视研发人员奖金激励。公司的研发费用主要由研发人员基础薪酬和项目奖金构成,后者根 据项目 流水、研发基础投入按月计提。公司 2017-2020 年 研 发 费 用 占 营 业 总 收 入 比 例 分 别 为 16.9%/17.3%/15.3%/15.7%,同期游戏(中信)行业中位数分别为 9.8%/10.3%/10.7%/11.9%,整体高于行业平均 水平。从单研发人员支出来看,近三年研发人员单研发人员年均研发支出保持在 88 万元左右,远高于可比公司。

2.2.2、研发理念:以玩家体验为核心,重视社交性和平衡性

平衡性:平衡机制设置丰富,合理数值策划兼顾玩家体验与商业化,沉淀忠实玩家。以《问道》端游为例, 吉比特从角色、虚拟物品等多个方面为《问道》端游设置了游戏的平衡点,通过在游戏、论坛内、玩家群、客 服访谈及玩家见面会等多渠道了解玩家反馈,自 2010 至上市间每年进行 3-4 次资料片更新,确保游戏世界的公 平合理稳定运营,兼顾新增角色、玩法、道具与已有内容的协调,延续游戏生命周期。在 2013-上市前期,《问 道》端游付费用户月人均充值额及付费用户在线时长都有提升趋势,反映了忠诚玩家对游戏的强粘性和付费意 愿。与此类似,《问道手游》也延续了《问道》端游的数值体系,取得了良好的运行效果,实现了游戏的超长线 运营。

社交性:核心玩法外加入较多利于社交的设计,增加沉浸感和参与感,进一步增加用户留存。以《一念逍 遥》为例,玩家的秘境挂机等玩法可以看到其他真人玩家,奠定了社交的基础环节。在此之上,加入三大核心 社交设计:单服竞争-单服合作-跨服竞争。这样的社交设计鼓励玩家之间展开合作并成为共同体,使人人都可以 成为参与者。

2.3、积累差异化品类优势

2.3.1、自研侧:专注 MMORPG SLG 放置挂机三大品类

研发侧专注易于长线运营的品类,积累细分赛道差异化优势。聚焦赛道能够更好地在核心赛道积累并复用 经验。公司在 2020 年首次确定研发聚焦赛道,未来公司自研将更加聚焦于 MMORPG SLG 放置挂机三大品类, 并根据制作人的反馈情况适当放宽或收敛赛道。

MMORPG:问道 IP 贡献公司流水基座,生命周期长。当年 MMORPG (大型多人在线角色扮演)游戏的市场实际销售收入达 53.1 亿元,占网络游戏市场实际销售收入的 81.2%。2017-2019 年《问道》端游&《问道手游》营收占比分别为 81.6%/83.3%/81.0%,贡献公司大部 分营收。该品类有如下优势:1)生命周期长。根据中商情报网,MMORPG 平均生命周期为 8-18 个月, 较手游平均周期 3-12 个月长;2)付费率高。2016-2019 年品类年均付款率达 18.5%,位于全行业最高; 3)仍具有较高的增长潜力。根据中商情报网预计,2019-2024 年 MMORPG 市场规模 CAGR 达 19.1%。

SLG:出海竞争激烈,游戏 ARPU 高。目前吉比特没有已上线的 SLG 自研游戏,未来会是公司的重 点发力方向之一。根据公司公告,目前公司已经在储备自研 SLG 项目,思路为将 SLG 和公司较为成 熟的放置品类进行玩法结合。我们认为,公司积极布局自研 SLG 主要有以下原因:1)SLG 是变现能 力最强的游戏之一。作为重度游戏,具有生命周期长,用户粘性高,ARPU 高的特点;2)国内游戏厂 商出海聚焦 SLG 赛道,发力 SLG 有助于公司拓宽海外市场。根据 App Annie,2022 年 1 月中国游戏 出海 TOP15 中,共有 9 款 SLG 游戏,包括第 3 位 FunPlus《末日喧嚣》、第 4 位莉莉丝《万国觉醒》; 3)SLG 游戏在玩法上易于与其他玩法结合。目前 SLG 畅销游戏中,已出现较多与 RPG、三消、卡牌 等玩法相结合的游戏,进一步拓宽游戏设计多样性。

放置挂机:爆款频出,品类优势初现。目前公司已经成功运营了《一念逍遥》《最强蜗牛(港澳台版)》 《不朽之旅》等放置挂机类游戏。吉比特发力该品类有如下优势:1)放置挂机游戏适宜融合多种玩法, 从而增加用户粘性和留存。根据 AdTiming,放置游戏中下载量最高的依次为“模拟养成 放置”、“卡 牌 RPG 放置”、“卡牌 MOBA 放置”。2)放置类游戏竞争相对较小,增速快市场空间大。根据 AdTiming,2020 年放置类下载量国别榜单,中国(iOS)下载量仅次于美国,环比上涨 75%。

2.3.2、代理侧:差异化积极布局 Roguelike

Roguelike 是以随机性为核心体验的闯关类游戏。Roguelike 游戏多与地牢探索或闯关类游戏结合。游玩过 程中,每一轮关卡的地形、敌人及出现位置、道具都是随机产生的,玩家根据自身需求搜集最合适的道具实现 通关,游戏内角色一旦战败需回到初始起点重新闯关。以公司代理的手游《不思议迷宫》为例,玩家通过翻开 地砖遭遇各种随机事件及怪物的形式来探索迷宫。相比之下,MOBA、射击竞技类游戏的不确定性主要来自于 对手,由玩家与玩家之间的对战策略、武器装备、技术操作等影响一轮游戏的胜负。

吉比特旗下 Roguelike 产品众多,运营经验丰富。根据游戏葡萄,2019 年吉比特旗下流水前十的游戏中, 《问道》系列占此十个游戏的 89.2%,剩余 10.8%由 8 个 Roguelike 类游戏贡献。截至 2021 年 10 月,公司近 40 款 游戏产品中,有 15 个属于 Roguelike,代表游戏包括《不思议迷宫》、《地下城堡 2》等,截至 2021 年 6 月底 累计注册用户数量分别为 1900 万、900 万,其中《不思议迷宫》获得第九届 CGDA(中国优秀游戏制作人大赛) “最佳游戏关卡设计奖”。根据 2022 年 1 月 10 日七麦数据,iOS 搜索排名前 20 的 Roguelike 游戏中,雷霆游戏 占有 3 款,即《恶魔秘境》《失落城堡》《地下城堡 3:魂之诗》。

吉比特积累差异化竞争优势,等待行业催化。Roguelike 作为独立游戏的中药类别,缺乏流水排名靠前的头 部产品,用户群体规模较小,腾讯、网易游戏等大厂布局较少。根据吉比特公告,2019 年中旬中国大陆 Roguelike 手游用户天花板为几千万水平。为什么布局 Roguelike,我们认为主要有以下原因:1)Roguelike 游戏市场空间 增速快。根据青瓷游戏,Roguelike-RPG 类游戏在国内的市场规模从 2016 年的 2.88 亿提升到 2020 年的 11 亿, CAGR 为 39.2%,2020-2025 年预计 CAGR 为 30.2%,达到 40 亿元。2)与其他游戏玩法相结合,带给玩家新鲜 感,提升用户粘性。Roguelike 以随机性为核心的玩法常与策略、卡牌、RPG 等其他游戏类型结合,为玩家提供 新鲜感,提升玩家粘性。3)积累差异化发行经验,塑造品牌形象。吉比特区别于腾讯、网易发力 Roguelike, 减少业内竞争,积累发行经验;同时在业内塑造品牌形象,玩家想到 Roguelike 即想到雷霆游戏,形成品牌认知。

2.4、产品及版号储备丰富

代理产品及版号储备丰富。截止目前公司公告及公开新闻报道,公司目前已有多款产品待上线,均已获得 版号。包括 2D Roguelike《黎明精英》、魔幻题材 Roguelike《上古宝藏》、古风宫廷题材养成 RPG《花落长安》、 卡牌放置游戏《奇缘之旅》和高分模拟经营续作《航海日记 2》等。其中《奇缘之旅》《航海日记 2》已于近期 开启付费删档测试。

《黎明精英》:集俯视角,集动作、设计、养成元素为一体的 2D Roguelike 射击游戏。游戏中玩家将 带领黎明小队,奔赴各战场与外星人战斗。游戏内有丰富的未来科技感武器、风格迥异的道具、逼真 的末世风格场景,为玩家带来沉浸式冒险探索体验。目前该游戏已取得版号;

《花落长安》:古风宫廷题材养成 RPG 手游,采用 2D 写实画风,围绕女主从平民到丞相的故事展开。 玩家可尝试丰富的换装搭配,还可以与多位角色进行互动,建立羁绊。该款游戏是吉比特对女性向游 戏的初步尝试,公司常年积累了丰富的社区运营和用户运营经验,有助于团队把握女性玩家心智,实 现玩家粘性增加和口碑发酵。目前该游戏已取得版号。

公司已公开自研游戏尚处在早期研发阶段,包括 MMORPG、SLG 和放置三大核心品类。1)《幻灵游侠》 手游:网龙游戏提供 IP,吉比特自研的端转手 MMORPG 游戏,是公司自问道 IP 后又一自主研发 MMORPG 游 戏。目前处于早期阶段。2)自研 SLG 手游:公司确定三大核心赛道后 SLG 力作,目前已同时开发多个玩法版 本,待后续测试调优。3)代号 M66:休闲放置模拟经营手游。

公司近期宣布代理“开罗游戏”安卓端,已开放部分试玩待版号发放。“开罗游戏”是指日本开罗游戏公司 系列游戏,包括一系列像素风模拟经营游戏,如精品游戏《游戏发展国》《冒险村物语》《漫画道场物语》等。 此前开罗游戏由识君进行国内代理发行,多款游戏在 TapTap 平台发行广受好评,评分多在 9.0 以上。2021 年 10 月雷霆游戏宣布代理开罗游戏(安卓渠道),截止目前已上架多款游戏免费试玩。根据 TapTap,开罗游戏有 数十款,无版号下均处于预约阶段或不付费测试阶段。我们认为,雷霆获得开罗游戏代理权,侧面体现公司独 立游戏发行经验丰富、重视玩家体验形成业内影响力;开罗游戏旗下游戏众多,进一步为吉比特储备大量精品 游戏。(报告来源:未来智库)

3.1、盈利能力分析:游戏分成成本增加,盈利能力处于行业前列

毛净利率高于行业平均水平,近年来略有下降。2018-2021 年前三季毛利率分别为 92.2%/90.5%/80.6%/82.8%, 有缓慢下降走势,系《不思议迷宫》、《地下城堡 2》等代理游戏产生的游戏分成成本增加,在 2017 年后成为营 业成本主要来源。但得益于雷霆游戏的自主运营渠道,吉比特毛利率在同业中处在高位。扣非归母净利率缓慢 下降,趋势与毛利率一致,2021 年前三季度为 28.8%。

期间费用率较高,销售费用增加。整体期间费用率保持在 35%附近,2021 年前三季度提升至 43.6%,主要 源自《一念逍遥》等新游戏的广告投入力度较大,《问道手游》5 周年的热度维持也贡献了较多销售费用。此前 研发费用占比最高,维持在 15%上下;管理费用率稳定在 8%附近,销售费用此前基本在 8-10%之间波动。

归母净利润与扣非归母净利润稳步增长。2018-2021 年前三季公司归母净利润为 7.23/8.09/10.46/12.06 亿元, 同比增长 18.6% / 11.9% / 29.3% /51.7%。2021 年前三季度主要受益于当期《一念逍遥》贡献增量经营利润;《摩 尔庄园》《剑开仙门》等 2021 年上线的游戏,截至期末未产生财务利润。同期内扣非归母净利润为 6.51 /7.52 /9.00/10.02 亿元,增速基本与归母净利润保持一致,2021 年前三季度因转让青瓷数码部分股权,非经常性损益事项 增加净利润 1.67 亿元。

3.2、资产结构与现金流分析:现金充足,流水递延平滑收入

资产结构健康,流动性充足:1)资产负债率:自 2017 年,公司资产负债率始终保持在 22%以下,债务结 构健康,2021 年 9 月末,上升至 28.6%,主要系应付研发商分成款、应付宣传、运营服务及运维费增加,《摩尔 庄园手游》《一念逍遥》等新游戏上线后未摊销的消耗性道具余额及永久性道具余额增加;2)流动比率与现金 比率:公司流动比率基本保持在 2 倍以上,现金比率保持在 1-4 倍之间,2018 年现金比率为 0.7,系公司货币资 金减少近 3 亿,主要用于投资理财产品,整体上公司无偿还债务压力。

游戏流水递延确认,合同负债和其他非流动负债较高,平滑收入。游戏流水采用特殊收入确认方法,若为 消耗性道具,按道具的预计使用进度确认收入;若为永久性道具,按付费玩家的预计寿命分期确认收入;如难 以区分道具的性质,则视同为永久性道具进行处理。未使用的充值及消耗性道具余额在“合同负债”科目列示, 未摊销的永久性道具余额在“其他非流动负债”科目列示。吉比特合同负债和其他非流动负债高,截止 2021 年第三季度,合同负债有 4.9 亿,其他非流动负债有 2.3 亿,主要来自于新上线游戏《摩尔庄园》和《一念逍遥》。 公司“合同负债”&“其他非流动负债”占总负债比例稳定保持在 30%~40%,一定程度平滑了收入,减少游戏 上线节奏给公司收入带来的波动。

现金流充裕。自 2016 年起,每年末的现金及现金等价额余额均在 5 亿以上,2018-2021 年前三季为 5.1/8.0/15.3/24.7 亿。经营活动现金流净额较同业处在中等位置并保持稳定增长。公司充足的现金流是公司变现 能力的体现及后续研发运营的重要保障。

3.3、高分红高股息,重视股东回报

吉比特自 2017 年上市以来每年中旬均有分红,且在分红绝对值、分红比率、股息率上均在同行中靠前。 2017-2020 年 公 司 年 度 累 计 现 金 分 红 总 额 分 别 为 1.9/7.2/3.6/8.6 亿 元 , 现 金 分 红 比 率 分 别 为 30.7%/99.4%/44.4%/82.4%,显著高于同行可比公司。此外股息率分别为 1.4%/6.8%/1.7%/2.8%,具备较高投资回 报。我们认为在公司盈利能力稳健的保障下,公司高分红有望延续。

从短期看,1)存量空间稳定韧性强:公司长线运营产品《问道》端手游&《一念逍遥》流水稳定收入贡献 大;2)新增游戏有望提供较大业绩弹性:待上线代理产品众多,版号储备丰富,叠加公司代理选品能力,有望 挖掘新晋爆款。从长期看,公司运营/选品/自研能力聚沙成塔形成结构化能力,自研赛道稳步布局,能够实现长 线稳定增长。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

,