一年前,中证500指数的市盈率(PE)估值处于近十年5.4%分位,低估优势十分明显。但现在,数据显示,截至2019年5月15日,中证500指数年内涨幅已经达到21.80%,中证500是否还具有投资价值?每月定投的基民需要止盈吗?

由于“股价=估值*每股收益”,因此我们可以从估值和盈利两个角度来分析。中证500指数低估优势是否依然存在?

答案是Yes,目前中证500指数低估优势依然十分明显,较为适合继续定投。

数据显示,截至2019年5月15日,中证500指数的动态市盈率(TTM)27.26倍,处于历史17.97%分位,远低于47.25倍的历史均值。历史上,像这样严重低估的情况只发生过两次,分别是在2008年和2012年的熊市之后。

当然到底“均值回归”需要多久才能实现,是由市场行情来决定的。比如2008年,中证500的估值从触底反弹到指数高估只用了约半年时间。历史上中国股市一般7年左右一个牛熊周期,并且牛短熊长,因此我们通常建议投资者把投资期限拉长,并通过每月定投来分散风险。

未来两年有投资价值吗?

如图所示,买入时的市盈率点位越低,持有两年后的收益率越高。

历史数据显示,当中证500指数的市盈率点位在25倍左右时,买入并持有两年后的收益率(即第一列方格)可达100%至250%,亏损的概率为0。当估值超过45倍时再买入,持有两年的收益率基本都在50%以下,并且很有可能亏损。

数据来源wind和弈丰金融研究部

风险提示:市场有风险,投资需谨慎,上述数据仅是对中证500指数市场情况的统计,不构成对市场未来表现的预测与业绩保证,亦不构成任何宣传推介材料,不作为投资建议。投资者投资前请详细了解所投资品种的风险情况,了解相关法律文件,根据自身的风险承受能力谨慎作出投资判断。

中证500指数的盈利能力如何?

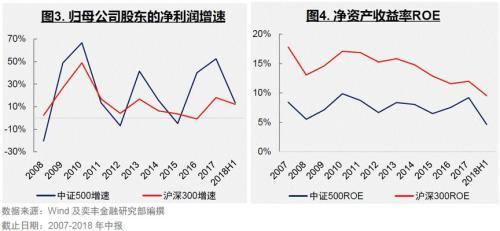

与沪深300指数比1、中证500指数的盈利能力(ROE)相对较低,但净利润增速更高,成长性更强。

如图3所示,当中国宏观经济衰退时,中证500指数的净利润增速下滑较快,但当经济反弹之后,中证500指数反弹力度也更强。当前环境下随着减税降费等刺激政策的逐步落地,宏观经济有望逐步回升,一旦企业盈利改善,中证500指数将大幅受益。

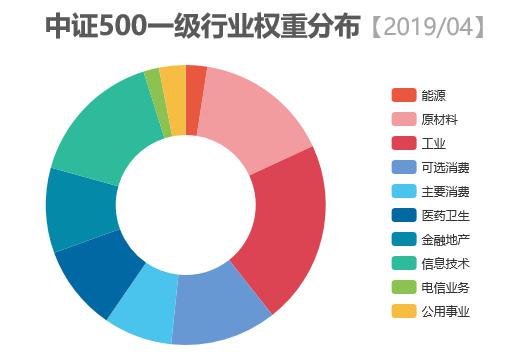

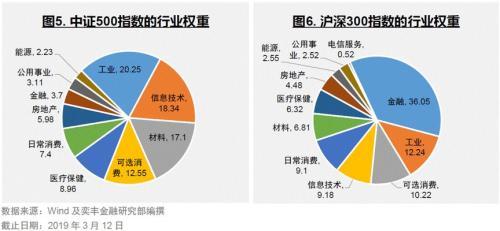

2、中证500指数更能代表新兴产业

中证500指数以新兴产业为主,且行业分布更加均衡。

中证500指数主要以工业、信息技术、材料和可选消费为主,单一行业占比大约都在20%以下;沪深300指数主要以金融和工业为主,其中金融占比36.05%。因此,中证500指数更能代表先进制造、先进材料、新一代信息技术等代表中国未来发展方向的新兴产业。

2019年初,奕丰研究部也表示长期看好可选消费、工业和信息技术行业,因此投资者适当配置相关的行业主题基金,或者直接配置中证500指数基金或是不错的选择。

本文源自申万菱信基金

更多精彩资讯,请来金融界网站(www.jrj.com.cn)

,