在经历了开年以来的震荡回撤之后,银行理财产品收益率近期修复反弹。

多个理财产品月内收益率呈“飙升”态势,中国证券报·中证金牛座记者统计发现,部分产品最近一个月年化收益率超过10%。

对此,业内人士认为,银行间市场流动性宽裕与债券市场回暖是近期理财产品收益率“跳升”的主要原因。此外,银行理财公司及时优化并调整投资策略、加强市场分析研判也是促进产品净值回升重要因素。

部分理财产品近期收益率“跳升”

整体而言,从理财产品净值来看,“破净”产品占比较此前有大幅收窄。Wind数据显示,截至5月31日,全市场披露最新净值的产品达27642只,其中,净值低于1的产品为1067只,“破净”产品占比为4.99%。而在4月30日,该项占比则高达7.27%。若将时间再往前推一个月,截至3月末,破净产品占所有理财产品的7.71%。

除理财产品“破净率”大幅降低以外,部分产品的收益率也出现企稳反弹态势。

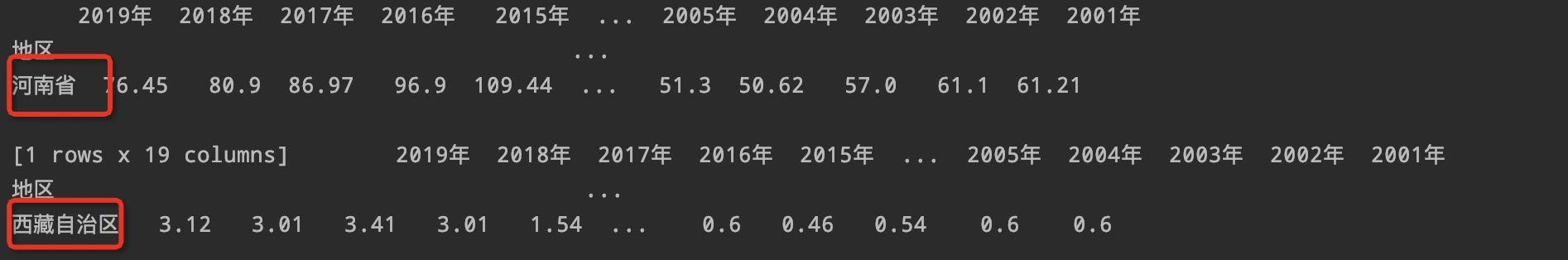

以工银理财在售产品为例,多款产品收益率表现亮眼。据不完全统计,工银理财最近一个月年化收益率超过10%的产品有14只,在5%-10%之间的产品有56只。从近一月年化收益率最高的“恒睿睿鑫混合类双周定期开放式理财产品1号”来看,截至该产品最新净值披露日(5月25日),最近一个月的年化收益率高达16.59%。此前,从2021年11月25日算起,该产品最近六个月的年化收益为-8.43%,虽然该产品仍处于“破净”状态,但收益率的回升已相当可观。

图片来源:工商银行APP

记者梳理发现,除工银理财的产品外,还有多家银行的理财产品近一月年化收益率维持在较高水平。

债券市场回暖带来利好

对于本次理财产品净值“跳升”,多位业内分析人士认为,这得益于近期债券市场的回暖。

中泰证券表示,本次理财产品净值跳升的主要原因是银行间市场流动性宽裕与债券市场回暖。1年期、3年期中短期票据的到期收益率,距离3月底阶段性高点已经分别下行了37BP和30BP,相比之下十年期国债到期收益率和3月底相比基本处于同一水平。宽松政策的持续,导致市场对债市的乐观情绪升温,债券前期的资本利得(浮盈)得到了短时释放。

除债市环境有所好转外,银行理财公司也迅速作出反应,在投资策略、操作上进行优化与调整。

工银理财投研团队相关负责人告诉记者,在投资策略调整方面,及时通过调整债券组合久期、控制利率风险、提高票息收入等方式稳定固收投资,充分发挥高票息资产的“稳定器”作用。同时,该负责人表示,“加强市场分析研判,坚持多元均衡配置策略,利用多资产、多策略降低单一资产和策略的波动风险,根据市场形势灵活调整股票仓位,在收益和风险之间做好平衡,提高风险收益性价比。”

有望带动银行股估值修复

展望后市,天风证券固定收益首席分析师孙彬彬表示,理财市场日渐规范化是大趋势,“转型”仍是关键词。在规范化的同时,理财产品规模继续扩张,证明净值化转型的冲击或小于预期。从市场结构上看,理财子公司已经成为银行理财市场主要运营主体。银行理财市场或逐步形成头部效应,运营更规范、实力更强的头部银行理财子公司更具优势。

面对近期理财产品较好的上涨趋势,中泰证券提示投资者,净值型理财产品的收益并不固定,净值会随底层资产价格的变化而波动,短期内整体呈震荡式上涨趋势,但净值不会一直上涨或下跌,尤其是配置权益类资产的理财产品,投资仍需谨慎。

理财业务回暖也为银行股走势带来一定影响。廖志明团队认为,理财业务是银行财富管理业务的重要抓手,理财业务发展较好的银行,估值有望提升。“考虑到短期经济下行压力较大,银行板块估值处于历史低位且业绩较稳定,攻守兼备。近期稳增长政策加码,后续经济增长预期或改善,有望驱动银行股估值修复。”

编辑:郑雅烁

,