露营和户外活动越来越成为近两年来年轻人热衷的休闲娱乐方式。和精致的露营设备、美酒大餐相匹配的,是精心准备的城市户外服饰(Urban Outdoor)乃至山系穿搭。

4月8日,想要做“城市户外第一股”的蕉下向港交所递交招股说明书,拟主板挂牌上市,中金公司、摩根士丹利担任联席保荐人,并表示IPO募资将加强产品研发,提高品牌知名度及加强全渠道销售网络等。

从解决年轻女性消费者对户外防晒的需求开始,蕉下选择防晒伞赛道开辟市场,占领年轻女性的心智,后推出户外服饰、帽子等品类,通过DTC(Direct-to-Consumer,直面消费者)渠道销售及分销网络触达消费群体。在获得红杉、蜂巧、华兴等资本的加持后,近两年增长十分强劲。

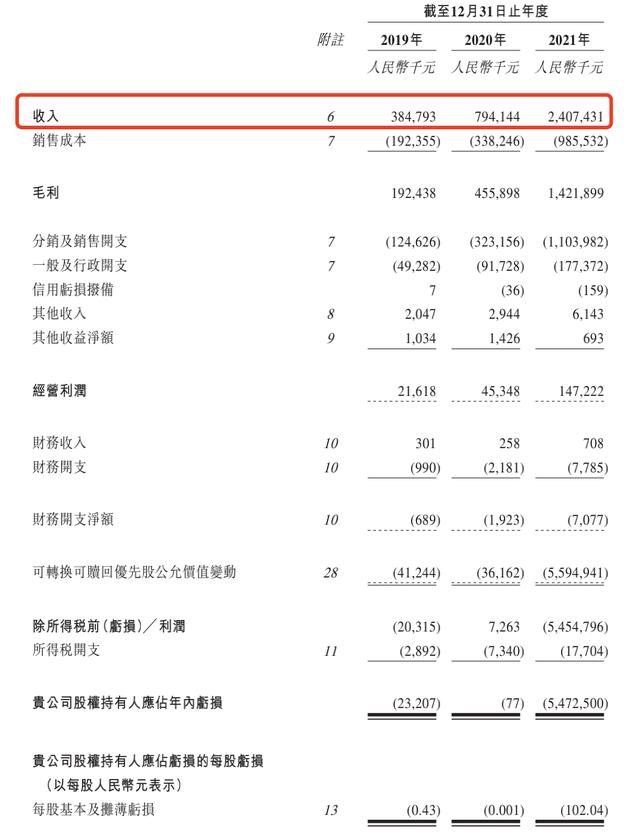

招股书显示,2021年蕉下的营收收入达24.1亿元,同比增长203.1%,毛利率提升至59.1%。而在过去三年,营收翻了五倍:近3年的营收分别为3.85亿元、7.94亿元、24.21亿元,毛利率分别是50.0%、57.4%、59.1%,高于行业平均水平。

图片来源:蕉下招股说明书

当前,在国内户外与防晒概念中,已上市的有做户外运动用品的A股上市公司三夫户外,防晒剂产品龙头公司科思股份,但与蕉下相类似的国内上市公司暂时还没有出现。

如今,正在冲刺港交所的蕉下,若成功上市,将成为“中国城市户外概念第一股”。

但在野心背后,市场上对于蕉下的隐忧与焦虑也没有停止。

2021年,蕉下录得净亏损54.7亿元。2019年—2021年,经调整净利润分别为1968万元、3941万元及1.4亿元,但其在广告及营销上的开支则达到了3691万、1.19亿和5.86亿元。 2021年的营销费用更是同比增长392%,占24.1亿元收入的四分之一,暴露出与当下许多新品牌相类似的过度营销诟病。

新消费大环境还在遇冷,品牌竞争更加内卷,有望冲击防晒甚至是“城市户外第一股”的蕉下,未来又能否走出营销过度和“不赚钱”怪圈?

大单品策略下,营收强劲

蕉下成立于2012年,减字科技为其控股主体。创始人马龙,大学所学专业为高分子材料与工程;联合创始人林泽,拥有信息与通信工程背景。 彼时,国内畅销的防晒雨伞品牌是均价30元之内的天堂、梅花伞等传统品牌,两个85后理工男选择从“200元一把的防晒雨伞”的中高端市场入局,另辟蹊径,瞄准年轻女性的时尚美学需求。

被消费者容易搞混的还有另一个新品牌蕉内,蕉内曾称2020年的收入有10亿,2021年双11就有4亿收入,而蕉下2020年的收入为7.94亿元,从淘宝粉丝数上来看,蕉下拥有430万粉丝,蕉内拥有450万粉丝,看上去两个品牌似乎有点并驾齐驱。不同的是,蕉内目前也推出防晒系列,但更为专注体感科技的内衣品类,而蕉下则从专业防晒做起。

2013年,蕉下推出第一款防晒产品双层小黑伞Black Hole,面市后便一炮而红,后推出口袋系列伞、胶囊系列伞,并延展至防晒系列。

精选大单品并做到持久畅销是蕉下主打的产品策略。蕉下有22款精选单品年销售额各自超过3亿元,包括2017年或之前推出的三款防晒精选单品(即双层小黑伞、口袋系列伞及胶囊系列伞)。

在这22款单品中,有19款精选单品于2019年至2021年推出,5款精选单品于2021年推出,即昼望系列墨镜、随身,系列扁伞、街旅系列厚底帆布鞋、畅型系列打底裤及丘郊系列轻型马丁靴。

从收入占比来看,蕉下的大单品策略成效卓著。2019-2021年,蕉下前30款热销精选单品产生的收入分别占其总收入的99.8%、88.6%及74.1%。

在精选单品的独特方法论中,蕉下的打法是瞄准最具发展潜力的细分市场,和具有大量未满足消费者需求的城市户外场景,推出兼具创新技术及美学设计的差异化产品和丰富产品组合,来推动持续增长。

在销售渠道上,DTC驱动的全渠道销售及分销网络使得蕉下迅速触达庞大目标客户群体。

图片来源:蕉下招股说明书

招股书披露,蕉下的DTC渠道采用自营渠道和分销商相结合的销售模式。其中,自营渠道是主要营收渠道,包括通过在线店铺销售、向电商平台销售和线下零售门店销售。 从2019年到2021年,蕉下仅在线渠道的收入就由人民币2.859亿元、6.179亿元、增至19.466亿元,年复合增长率为160.9%。

图片来源:蕉下招股说明书

从营收业绩来看,大单品策略和DTC渠道驱动确实带给了蕉下品牌强劲的销售表现。招股书披露,2019年、2020年、2021年,蕉下的营收分别为3.85亿元、7.94亿元、24.1亿元。同比增长率为103%和203%,年复合增长率为150.1%。 从产品的毛利率处于不断上升的趋势来看。2019年到2021年的毛利率分别为50%、57.4%、59.1%。

图片来源:蕉下招股说明书

具体到细分品类来看,从2019年到2021年,蕉下的伞具品类占收入占总营收的比重从86.9%降到了20.8%,服装、帽子和其他配饰占收入占比从个位数升到20%左右,可以看出,蕉下在大单品战略的基础上,并不想局限于仅靠爆品推动,持续寻找着新的增长品类。

图片来源:蕉下招股说明书

在伞具之外,蕉下其他产品线的盈利能力也并不低。尤其是帽子、服饰配饰等产品线,去年甚至达到了60%以上的毛利率。

高毛利率vs低利润率的背后:营销飙升

但一个很明显的反差出现了,拥有高毛利率的蕉下,利润率却不高:毛利率高近60%,但净利率却只有5.6%。

从2019年、2020年及2021年,蕉下分别录得净亏损额为2300万、7.7万及54.7亿,同期亏损加大。 2019年、2020年、2021年,蕉下经调整后的净利润为1968万元、3941万元、1.36亿元,年复合增长率为162.6%,利润率为5.1%、5.0%、5.6%。

蕉下在财报中表示,调整前后财务数据变化较大主要是由于蕉下估值的增加,导致可转换可赎回优先股的公允价值增加,但公司上市后,这部分负债将自动转换为普通股,重新分类为权益。

从经营层面来看,能够解释蕉下高毛利率却低利润率的理由则是——花费了过高的分销及营销费用。

在抖音上搜索蕉下,映入眼帘的均是推广视频,而在小红书上搜索蕉下,可以看到有4万篇相关笔记。

从收入占比来看,蕉下主要通过自营渠道获得收入,分销商收入占比不高。从2019年、2020年到2021年,蕉下通过自营渠道产生的收入占比为82.4%、81.8%及83.6%,分销商收入占比为17.6%、18.2%及16.4%。

但从2019年到2021年,蕉下分销商及销售开支占营收比例却在逐年提高,分别为32.4%、40.7%、45.9%。 2021年,蕉下用在分销及销售开支的费用超过11亿元,其中花了5.86亿元,近一半的费用在广告和营销上,而这一年销售成本的数字则为9.86亿元。

对消费者来说,这意味着,如果你花99元买一个蕉下的防晒口罩,其中这99元里,近49元其实是在付它的广告费。

2019年和2020年,蕉下的广告及营销开支分别为3691万元、1.19亿元, 2021年更是暴增392%至5.86亿元,占公司全年收入的四分之一,因其依赖营销驱动的天猫、京东及抖音等电商平台,电商平台服务收费开支也达到了2.27亿元。

图片来源:蕉下招股说明书

财报披露,2021年,蕉下与超过600名拥有不同粉丝群、受欢迎程度各异的关键意见领袖,即KOL合作。而在广告及推广费用中花费最多的也正是这部分。

对蕉下来说,KOL和名人代言营销是产品曝光和业绩增长利器。

几乎大半个网红圈都曾给蕉下带过货,李佳琦、深夜徐老师、辣目洋子、毛晓彤、薇娅都是其合作的网红或者KOL。据悉仅李佳琦一人,就在近30天内与蕉下合作过10场直播。蕉下还请了当红小花赵露思代言,在小红书、抖音等平台上做广告与宣传。这些KOL在社交平台上的关注者数量庞大,给蕉下品牌带来了45亿的浏览量,也带来了新的客户增量。

从2019年到2021年,蕉下天猫旗舰店的期内付费客户总数由100百万人,增加至300万人及750万人,与此同时,这三年蕉下天猫产品的复购率分别为18.2%、32.9%和46.5%。

营销飙升的蕉下,在尝到增量甜头的同时,也在面临很可能重复大多数新消费品牌通病的老路。

在DTC渠道与线上线下渠道流量红利的打法下,国内消费赛道跑出了像完美日记、元气森林、喜茶、泡泡玛特等新消费巨头。但如今,首个登陆美股的国货美妆品牌完美日记,在大手笔营销负担下,净利润持续亏损,在二级市场上,完美日记和泡泡玛特的股价自上市便成了高光,现在仍跌跌不休。

研发投入占比不高,但野心不止于防晒

从解决年轻女性消费者对户外防晒的需求开始,蕉下已在防晒领域的功能性鞋服市场建立领先地位。根据灼识咨询,以2021年总零售额及在线零售额计,蕉下成为中国第一大防晒服饰品牌,分别拥有5.0%及12.9%的市场份额。2021年,蕉下防晒服饰的在线零售额超过第二大品牌的5倍。

眼下,防晒市场正迎来发展红利。根据灼识咨询,自2021年至2026年,其预计将以9.4%的年复合增长率增长,2026年市场规模将从611亿元达到人民币958亿元。

但蕉下的野心并不小。对蕉下来说,拿下防晒服第一只是第一步。

蕉下在IPO招股书中指出,防晒只是探索城市户外生活方式的起点,现在对自己的定位是最近大火的城市户外,包括城市生活、休闲运动、旅行度假、踏青远足、露营等相关品类。自2021年下半年起,蕉下也开始扩展产品组合涵盖至非防晒产品,主要包括打底衫、裤装、外套、围巾、帽子、鞋履、包袋等。

从业绩表现来看,蕉下在销售非防晒产品方面实现了快速增长。非防晒产品收入由2019年的人民币280万元大幅增至2020年的人民币0.765亿元,并进一步增长超过五倍至2021年的人民币4.957亿元,其收入贡献率由2019年的0.7%增至2020年的9.6%,并进一步增至2021年的20.6%。

图片来源:蕉下招股说明书

对一家功能性鞋服来讲,持续提供先进的精选产品体验才能提升城市户外场景下的品牌形象。

蕉下的打法是累积及不断升级精选单品相关原材料及面料的开发技术,累积可应用到不同品类新产品的丰富技术。蕉下强调的AirLoop面料广泛应用到了各类防晒服饰、帽子及其他配饰,缩短产品开发过程时间线并提高了新产品推出的成功率。

在招股书中,蕉下也强调重视研发投入,将功能技术和时尚设计作为主要卖点,多次强调配饰采用的AirLoop面料,确保产品轻薄透气,同时提供UPF50 防晒。

蕉下表示,截至2021年12月31日,研发团队由197名员工组成,目前在中国已拥有123项专利,正申请72项专利,并表示未来计划搭建性能检测实验室、产品设计和创新空间加大对面料、特殊材料等基础研发的投入。不过,根据招股说明书,在蕉下的雇员配备上,销售及营销人员占比58.6%,研发人员为14%。而天眼查数据显示,蕉下共拥有153项专利,而其中107项为外观专利。

图片来源:蕉下招股说明书

从收入占比来看,2019年、2020年及2021年,蕉下研发开支约1990万元、3590万元及7160万元,分别占总收入的5.3%、4.6%、3%。

与占据营收四分之一比重的营销费用相比,蕉下的研发投入占比不高,近三年也呈现出下滑趋势,但在运动服饰领域,与国内其他服饰品牌相比,虽然绝对值不高,但研发费率不算太低。2021年安踏、李宁和特步的研发费用,分别占据其总营收的2.3%、1.8%和2.5%。

线上平台的流量成本水涨船高,流量红利正在消失,线下门店意味着更广阔的增长空间。从电商孵化出来的网红品牌薇诺娜、完美日记、内外、妖精的口袋等品牌去年以来纷纷来到线下开店。有新消费品牌方负责人也表示,品牌发展到一定阶段都会有在线下设柜台的需要。线上顾客的黏性不高,适度的布局线下店才能真正打造品牌力,带动品牌的发展。

相比之下,蕉下线下门店的零售能力和增长目前对业绩增长贡献有限。 截至2019年、2020年及2021年12月31日,蕉下线下零售门店的数量分别为39家、42家及66家。从2019年到2021年,通过零售门店及其他(主要包括向拥有成熟零售网络的大客户销售)产生的收入为0.312亿元、0.318亿元、0.658亿元,年复合增长率仅为45.2%。而零售门店占营收收入的占比也从2019年的8.1%降到了2021年的2.7%。

可以看出,蕉下未来的增长空间也取决于扩大线下零售网络的能力,随之而来的必然也会是更高的门店成本和更高要求运营效率的挑战。

蕉下的精选单品战略意味着单品的大规模生产,蕉下目前的产品设计由自己完成,生产环节通过合约制造商,即工厂代工生产,这种OEM模式一定程度上会受限于代工贴牌的弊端。

有新消费品牌的创始人告诉钛媒体APP,仅是产品搬运工的流量品牌是很危险的,一旦大企业比新品牌更有流量更有渠道,便会在生产上能做到更低的成本,新品牌就会完全没有竞争优势。

蕉下也在招股书中指出,目前依赖合约制造商和第三方制造商制造产品,合约制造商易受到供应短缺和中断以及原材料价格波动的影响,均可能对蕉下的业绩造成一定影响和风险。

从大单品策略,到开拓城市户外,蕉下的野心不止于防晒。眼下,无论是从产品表现、业绩增长还是营销渠道,10岁的蕉下显然有望成为户外品牌的新势力。

在招股书中,蕉下还披露,将销售及营运扩展至全球市场是蕉下长期业务策略的一部分,这意味着,未来,蕉下很有可能也会布局出海动作。

从细分的防晒伞领域中寻找突破,在一片竞争红海的鞋服行业中破土而出,蕉下的品类法则与初始瞄准瑜伽行业的lululemon有着异曲同工之处,如今的lululemon引领着越来越多消费者穿“秋裤”上街,而蕉下也正在给出消费者们更多想象。

不过,伴随着安踏、李宁、新百伦、迪桑特、耐克等国内外体育品牌巨头,探路者、花花公子、骆驼、木林森等传统鞋服企业布局城市户外产品,和很多前期依靠营销获得流量起盘做大规模的新品牌一样,在营销驱动之外,无论是在产品研发、专业性还是供应链工厂、线下门店的开拓上,蕉下都需要探讨更为强势的第二增长线。

尤其是未来在港股上市之后,大家更为关注的是,蕉下将成为下一个lululemon、优衣库还是“完美日记”?

有二级市场分析师告诉对钛媒体APP表示,一个现实在于,蕉下要想未来在二级市场上的估值和股价表现不掉队,必须在日益火热的户外防晒和鞋服市场上持续构建自己的竞争壁垒和护城河,早点走出过度营销和“不赚钱”怪圈。

(本文首发钛媒体APP,作者|柳大方,编辑|天鹏)

,