记者 | 李亦萌

编辑 |

为了帮助沃尔沃和浙江吉利控股集团旗下的其他子公司追求利益最大化,浙商李书福时常在他那台滚滚向前的商业机器上修修补补。

作为一个跨国汽车商业联合体的缔造者,李书福多年来已习惯于在庞大的商业版图中来回逡巡,以思考诸如行业机遇、企业发展等重大问题。

然而,在一系列宏大战略得到制定的同时,一个更大的挑战似乎遭到了忽视:这家中国汽车制造巨擘如今正面临越来越沉重的债务负担。

截至2020年年底,浙江吉利控股的负债达到1550亿元人民币,高于一年前的1260亿元。

事实上,自2018年起,这家中国最大民营汽车制造集团的有息负债均在千亿规模之上,并呈现出不断攀升的趋势。

每隔几个月,沃尔沃汽车集团及其母公司——浙江吉利控股集团有限公司就会聚在一起,反复讨论一项可能影响吉利旗下所有子公司命运走向的计划。

例如在6个月前,两家公司就进行了一次失败的尝试。今年2月,沃尔沃汽车及吉利汽车决定,搁置两家公司关于业务合并的计划。

自2020年起,吉利汽车和沃尔沃汽车便开始相关讨论,该计划旨在通过协同效应,帮助简化资本支出和生产成本。

按照当时的计划,双方将合并包括内燃机、变速器和混合动力系统在内的动力总成业务,为两家公司自身和外部客户提供服务。此外,吉利方面还将与沃尔沃共同开发电动汽车和自动驾驶技术,联合采购包括电池和电动机在内的关键零部件。

无论帮助沃尔沃在资本市场公开上市,还是在私有化的框架下将资产货币化,抑或共同创建新品牌以提高浙江吉利控股的整体估值,再或对浙江吉利控股旗下两大支柱型业务部门进行整合……在各种不同的可能性背后,其目标往往趋同:在吉利控股的坤舆之上,将价值从一个角落转移到另一个角落,并在各个部门之间,最大限度地提高资本投入的运作效率。

大多数投资者已经习惯了这些操作。同时从这些操作中,也不难读懂李书福的动机:均为了纾解浙江吉利控股及旗下核心汽车业务——吉利汽车债台高筑的不利局面。

吉利汽车在香港证券交易所披露的2020年年度财务报告显示,截至去年年底,该企业流动负债达418.87亿元,总负债规模达466.02亿元。

吉利汽车近期向资本市场求援的尝试告吹后,令母公司浙江吉利控股的外部融资道路变得越发艰难。

今年6月,吉利汽车宣布主动撤回在上海证券交易所科创板IPO的申请。自该企业向上交所提交上市申请算起,已经历了一年的筹备。

“科创属性”不强被认为是吉利汽车主动放弃跻身科创板的原因之一,其研发投入占营业收入比例及营业收入复合增长率,未满足上市要求。

招股书显示,2017年至2020年上半年,吉利汽车的研发费用分别为15.17亿元、19.32亿元、30.73亿元及17.21亿元,占营业收入的比例分别为1.62%、1.80%、3.13%及4.64%。

《科创属性评价指引(试行)》要求申报科创板上市的企业,须同时符合4项指标。其中包括,最近三年研发投入占营业收入比例5%以上,或最近三年研发投入金额累计在6000万元以上;研发人员占当年员工总数的比例不低于10%;形成主营业务收入的发明专利5项以上;最近三年营业收入复合增长率达到20%,或最近一年营业收入金额达到3亿元。

对李书福而言,负债暂时难以通过迅速的外部融资得到削减,而如今其集团内部的问题又变得更为复杂:作为吉利王国皇冠上的明珠,沃尔沃汽车或许已不甘于在母公司为其建立的牧场中,埋头扮演“利润奶牛”的角色。

沃尔沃汽车将目光投向了更广阔的舞台。该公司上个月底表示,拟于今年晚些时候,在斯德哥尔摩证券交易所进行首次公开募股(IPO)。

沃尔沃在一份声明中,将上市选项称作该公司在“资本市场之旅中合乎逻辑的下一步”。

分析人士认为,在斯德哥尔摩上市将使该公司拥有更广泛的股东基础,并从中国东家那里获得更大的独立性。

“如果能够在斯德克尔摩证券交易所实现上市,那么将为全球投资者加入我们提供机会,我们将共同推动沃尔沃汽车在高速成长的高端及智能电动汽车市场上成为领导者,同时继续兑现客户对沃尔沃品牌的期望。”沃尔沃汽车首席执行官汉肯·塞缪尔森(Håkan Samuelsson)说。

沃尔沃的估值可能达到200亿美元(约合人民币1292.98亿元)。

“对这场交易的利益相关方来说,估值数字一直是一个敏感的临界点。”伊利诺伊大学金融学学者L.M. Feng接受界面新闻采访时表示,“吉利方面始终很难与投资者在沃尔沃汽车的估值方面达成一致。”

2018年,沃尔沃曾尝试求助花旗、高盛、摩根士丹利等投行,进行首次公开募股。当时,该公司市场估值介于120亿-180亿美元之间,这与浙江吉利控股与沃尔沃汽车预计的160亿-300亿美元之间存在大幅差距。

英国《金融时报》当时援引知情人士消息称,按照李书福的想法,只有当沃尔沃汽车的估值超过300亿美元,甚至达到400亿美元时,才会支持其进行IPO。

根据沃尔沃汽车集团官方数据,该汽车制造商2018年息税折旧前盈利(EBITDA)为273.98亿瑞典克朗,约合31.86亿美元。这意味着,吉利方面当时为沃尔沃汽车所确定的市值期待值是其年利润的9-12倍。

与之形成对比的是,根据同为高档汽车制造商的宝马和戴姆勒2018年的证券交易价格,其企业价值倍数(股权市值/息税折旧前盈利)仅为2-3倍。

但商业分析机构Evercore ISI分析师对沃尔沃汽车当时过高的估值预期表示理解。他们认为,沃尔沃为预期市值制定更高的倍数并非完全不合理,因为“增长潜力无疑将成为股票估值的关键支柱”。

不过,沃尔沃汽车最终选择放弃IPO的结果表明,这家汽车制造商当时对投资者的吸引力,显然并没有分析师料想得那么大。

“对一家谋求在斯德哥尔摩上市的瑞典汽车制造商来说,沃尔沃汽车过于复杂的股权关系将把一大批投资者阻挡在门外。”法国特鲁瓦工程技术大学(UTT)独立汽车分析师刘锐表示。

他认为,当投资者在进行资金投入时,他们首先要厘清的一个问题是“我在投资什么”?

在这方面,相较宝马、奔驰等股权关系清晰的竞争对手,沃尔沃汽车用于向投资者做出解释的成本始终居高不下。

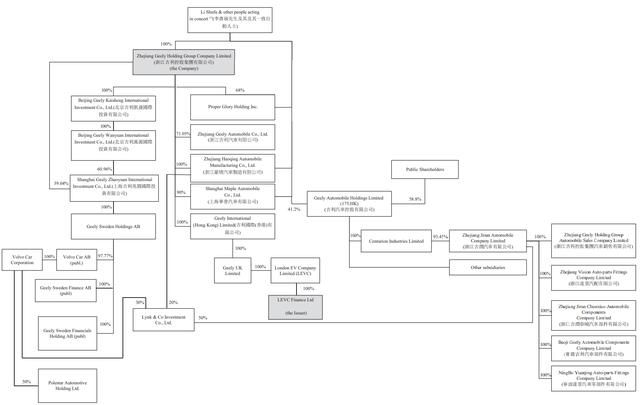

自2010年起被浙江吉利控股集团收购起,沃尔沃汽车97.3%的股权由李书福通过浙江吉利控股持有。但在沃尔沃的中国业务中,双方的持股关系较为复杂。

目前,大庆沃尔沃由浙江吉利控股和沃尔沃汽车分别持有50%的股权,而上海沃尔沃则由沃尔沃和浙江吉利控股分别持有50%的股份。

为了给年底可能进行的IPO扫清障碍,沃尔沃汽车已于近期决定从母公司手中回购中国业务的股份,从而令其在华业务的归属变得更容易理解。

7月21日,沃尔沃汽车宣布与母公司浙江吉利控股达成协议,拟从其在中国的合资企业中,收购母公司持有的股权。

根据协议,沃尔沃汽车将收购其与浙江吉利控股在中国的两家合资公司——大庆沃尔沃汽车制造有限公司以及上海沃尔沃汽车研发有限公司各50%的股份,从而全面整合沃尔沃汽车在中国的制造、研发和销售业务。

换而言之,沃尔沃汽车将在10多年后,全面统一其全球业务,成为一家独立性更高的跨国汽车制造商。

“通过这项协议,沃尔沃汽车将成为第一个完全控制中国合资业务的主流外资汽车制造商。”沃尔沃汽车首席执行官汉肯·塞缪尔森(Håkan Samuelsson)表示。

吉利控股集团首席执行官李东辉则相信,“吉利控股集团和沃尔沃汽车正在不断评估在更广泛的集团内合作和组织运营的最佳方式。这两笔交易将使沃尔沃汽车和吉利控股的所有权结构更加清晰”。

瑞典商业银行(Handelsbanken Capital Markets)分析师Hampus Engellau认为,完全控制在中国的合资企业,有助为沃尔沃汽车的独立首次公开募股铺平道路。

“从公司层面来看,所有权结构越清晰,利益相关者的想法就越清晰。”他说。

沃尔沃汽车以更为独立的身姿跻身证券市场,对投资者而言或许是件好事。但对浙江吉利控股来说,则有利有弊。

一方面,放手让子公司在资本海洋中恣意冲浪,或可在短期内筹得有助其自身发展的所需资金,从而缓解母公司的投资压力,或创造新的反哺方式;另一方面,公共资本大举涌入独立性日益增强的沃尔沃汽车,势必令吉利控股在子公司内部的话语权遭受挑战。

接近沃尔沃决策层的消息人士告诉界面新闻,吉利高层与沃尔沃方面就后者的独立上市一事,长期存在争论。

“吉利希望能够在最大限度上保留在沃尔沃汽车集团的权益,并在财务方面按照更高的股比获得更多收益。”该消息人士说,“但考虑到他们当前的财务状况,这对沃尔沃来说,不再是一个强硬的选项。”

一直以来,沃尔沃汽车对于独立启动IPO的态度始终坚决。早在2017年3月,便有消息称,沃尔沃汽车计划从中国投资者处融资5亿美元,以筹备上市。

2018年5月,上述这则曾被反复澄清的消息,在沃尔沃汽车上市计划落空后被坐实。

在过去的3年中,汉肯·塞缪尔森对这家瑞典汽车制造商谋求独立上市的想法从不讳言。他此前表示,让沃尔沃汽车有机会单独参与估值,而不是与吉利汽车合并成为其一部分,将是有益的。

“如果将两家公司分开,就可以分别进行估值。我认为,资本市场将视此为一种优势。”塞缪尔森在今年2月接受采访时解释道。

作为沃尔沃汽车长达11年的母公司,吉利方面的迟疑同样溢于言表。

吉利方面的高级管理层人士曾在多种场合下,公开否认沃尔沃汽车独立上市计划的存在,仅表示“进行IPO只是一个选项,吉利对沃尔沃上市采取开放的态度”。

即便在今年3月,吉利控股在就2020年业绩报告举行媒体沟通会时,吉利汽车控股有限公司行政总裁、执行董事桂生悦仍坚称,“吉利和沃尔沃未来相当长的时间段内,没有在瑞典上市的计划”。

消息人士向界面新闻透露,面对沃尔沃汽车迫切谋求上市的意愿,吉利方面曾寄希望于,与沃尔沃汽车作为一个整体打包上市。但投资界认为,合并后的商业主体规模过于庞大,利益归属则极为分散。

“这将对该企业在资本市场上的估值及市值增长形成阻碍。”该人士说。

关于否决合并选项,塞缪尔森曾另有一番表述。他表示,不与吉利汽车合并,可以“使沃尔沃汽车将精力继续放在推动公司业务的增长上,而不用担心合并带来的组织纠纷或权力斗争”。

沃尔沃汽车及浙江吉利控股方面至今未就前者的IPO计划披露更多细节——例如用于公开募股的股份比例(根据斯德哥尔摩证券交易所规定,上市企业公众持股比例最高为25%)、可能的发行价、对母公司的权益保障计划等。

“但可以肯定的是,在外部投资进入之后,吉利控股所持股份的对等利益势必将遭到稀释”,披士讯咨询公司汽车分析师罗勇说,“大到沃尔沃的发展方针,小到人事任命,可能都会受到影响。”

但刘锐则认为,即便成功实现独立上市,沃尔沃汽车的整体情况也不会发生根本性变化。他表示,自2010年被浙江吉利控股收购起,沃尔沃汽车便始终保持着运营的独立性,母公司鲜少干预。

从目前的情况来看,关于沃尔沃独立上市的问题,李书福的态度将在很大程度上关系到该品牌的长期稳定性。他曾多次强调,沃尔沃汽车即便实现上市,浙江吉利控股仍将是其大股东。这或许表明,沃尔沃汽车此前从母公司层面所接受的战略部署,仍将在其上市后具有延续性。

此外,对于沃尔沃汽车与吉利控股就前者回购在华业务的交易条款细节,目前外界也知之甚少。

唯一可以确定的是,在全资控股中国业务后,沃尔沃汽车对自身所持股比将得到提升。未来,沃尔沃汽车在净收入和资产上,也将获得更大的份额,而归属母公司的收益则将相应减少。

对李书福来说,现在的问题是,沃尔沃如不能获得更大的独立性,就难以在资本市场上吸引更多投资者;可如果赋予沃尔沃更大的自由空间,又有可能将吉利方面的股东利益置于险境。

“这就像在进行一场包含多个变量的化学配平,”罗勇说,“由于一切都是动态的,对全局的掌控和管理就变得很有难度。”

不过,对“平衡艺术家”李书福来说,问题也有望变得简单:在做出任何决策之前,他只需自问,相关决策是否满足利益最大化的标准?

再以沃尔沃汽车与吉利汽车在合并方面的失败尝试为例。有观点认为,两家公司放弃合并的部分原因,似乎聚焦在为沃尔沃汽车确定估值的问题上。

虽然浙江吉利控股集团是吉利汽车和沃尔沃汽车的最大股东,但如果两家公司合并,很有可能需要得到吉利汽车诸多小股东的批准。

这就表示,对于沃尔沃汽车的估值既要让李书福感到满意,又要让吉利汽车的小股东满意。考虑到后者可能出于担心所持股份被稀释,而拒绝为沃尔沃汽车支付过高价格,果断放弃合并计划不啻为一个最佳选项。

在利益相关方就追逐利益达成共识后,后续计划的改进和推行就有了更大的想象空间。

例如,在宣布放弃与吉利汽车的合并计划后,沃尔沃汽车与浙江吉利控股共同投资成立了一个全新合资公司。这家名为Aurobay的新公司将整合两家公司的内燃机业务,致力于成为全套动力系统解决方案的全球性供应商,包括下一代内燃引擎、变速箱和混合动力解决方案等。

通过成立新合资公司和转让资产,沃尔沃汽车将得以在未来数年内专注于研发全新纯电动车型。该公司希望到2025年,其全球销量中有50%是纯电动汽车,余下一半则是混动车型——这些混动车型将由Aurobay提供动力系统。而吉利控股方面则将从新商业实体强大的研发实力中获益。

未来,在沃尔沃及其母公司、姊妹公司之间,基于共同利益所开展的类似合作将变得更加频繁。

今年7月,沃尔沃汽车表示,将增持高性能电动汽车品牌——极星(Polestar)的股份。按照计划,沃尔沃汽车在极星的持股比例将被提升至49.5%。今年早些时候,极星的一次私募令沃尔沃汽车此前在该公司持有的50%股权遭到稀释。最新交易完成后,极星仍将由母公司吉利控股。

沃尔沃汽车的增持预计将同时为企业自身、极星及浙江吉利控股,带来可见的裨益。此前有消息称,极星目前正尝试通过特殊目的收购(SPAC)实现借壳上市,其估值或将达到250亿美元。而沃尔沃方面的深度参与,有望令这一估值进一步得到提升。

据天眼查APP数据显示,沃尔沃汽车目前还持有吉利旗下子品牌领克30%的股份,而沃尔沃中国则通过北辰汽车100%持有极星品牌。

所有这些商业运作所呈现出的一个共同点是,浙江吉利控股对“摇钱树”沃尔沃有着极大的依赖。

自从李书福收购这家瑞典汽车制造商以来,设法扭转了这家陷入困境的公司。

受2007-2008年金融危机的影响,福特汽车公司于2010年以18亿美元的价格将沃尔沃卖给了李书福的投资公司——浙江吉利控股。

浙江吉利控股为沃尔沃在此后10年的复苏提供了资金,助其打造用于新产品开发及制造的平台,为该品牌打开了进入中国市场的大门,并提供融资以帮助该品牌改善其产品阵容。

在过去的11年中,沃尔沃方面也通过向大股东派发股息的方式回馈着李书福和他的朋友圈。今年上半年,沃尔沃通过其中国合资企业,向母公司派发了约41.3亿瑞典克朗(约合人民币30.99亿元)股息,此外还派发了59.7亿瑞典克朗(约合人民币44.80亿元)的特别股息。

在运营方面,沃尔沃品牌如今的市场号召力,也较浙江吉利控股旗下的核心本土品牌——吉利汽车更为强大。

“在商业世界里,抛开利益空谈情感羁绊,无疑是一种幼稚的做法。”罗勇说。他认为,无论沃尔沃汽车最终独立IPO推进与否,浙江吉利控股未来都将谋求与这家北欧汽车制造商进行更为深度的利益捆绑。

可鉴于吉利方面当前堆积如山的债务,这一利益集合体内的所有既有价值都有可能面临风险。

财务开支高企、资本性支出压力、并购整合及投资风险被认为是造成这家中国汽车制造巨头陷入债务困境的重要原因。

自2017年以来,浙江吉利控股加大对外投资,先后收购宝腾汽车和路特斯,并参股沃尔沃集团(AB. Volvo)。此外,吉利控股还收购了盛宝银行和Terrafugia部分股权,与国铁、腾讯成立合资公司,与梅赛德斯-奔驰成立智马达汽车等。

8月9日,该集团还宣布与雷诺签署谅解备忘录,计划向后者输出混合动力技术,共同开发雷诺品牌车型,用于在中国及韩国市场上销售。

同时,该集团旗下的汽车品牌数量也不断增加。自2016年起,领克、几何、极氪等新品牌相继问世,后者均对吉利控股在投资支出方面拥有极大需求。

一方面,对外投资及业务规模的扩大导致现金大幅外流;另一方面,电动化、智能化等行业趋势,也迫使该集团在研发方面的支出节节攀升。

截至目前,吉利方面已推出了SPA、CMA、SEA浩瀚及下一代智能电动车平台,后续在智能网联、自动驾驶及电气化领域的投入还将持续扩大。

L.M. Feng表示,即使沃尔沃不谋求独立上市、在香港上市的吉利汽车负债率也没有那么高,其母公司层面的债务杠杆也依然难以管理,尤其是在支出需求持续增加,而融资正变得越发困难的情况下。

标准普尔(S&P Global)去年11月,将浙江吉利控股和吉利汽车的长期发行人信用评级以及高级无抵押票据发行评级下调为“BBB-”,并将所有评级从观察列表中移出,评级展望维持“负面”。

标普认为,由于高资本支出、潜在的经济波动以及子公司吉利汽车登陆科创板的不确定性,浙江吉利控股在未来12-24个月内将继续面临杠杆压力。

在今年6月得到更新的一份报告中,标普坚持了上述观点。该机构认为,浙江吉利控股“相对较高的债务和杠杆水平,可能对其现金流动性产生重大不利影响”。

“吉利控股或许需要将更多的经营现金用于偿还债务。如此一来,用于发展业务以吸引融资的管道又将变得更加狭窄。”L.M. Feng分析道。

刘锐则认为,在当前的情况下,缺少了旗下子公司的有效融资,浙江吉利控股将难以减少债务。在吉利汽车登陆科创板计划搁浅后,这家汽车集团正考虑通过新近成立的电动汽车品牌极氪,寻找外部融资。

标普同样在最新研究报告中指出,取消吉利汽车科创板上市计划,对吉利控股而言是一次“重大挫折”,因为吉利控股用于大幅降低杠杆的选项将变得更少——该企业只能指望沃尔沃汽车和极氪等其他子公司的股权融资。

这意味着,如果沃尔沃在年底顺利实现首次公开募股,那么可能会对缓解吉利的财务困境起到积极作用。

“在这种情况下,李书福对沃尔沃汽车获得更高的估值产生期待也无可厚非,更高的估值有助其母公司清偿债务,同时也能取悦投资者。”刘锐说。

不过到2023年,李书福的态度也可能发生变化。沃尔沃汽车本次对于在华业务的回购,在很大程度将借势于监管层面对汽车合资股比的全面放开。届时,外资汽车制造商要在中国制造汽车,不再必须与本土伙伴先行建立合资企业。

但该公司与浙江吉利控股的交易仍须经中国监管部门批准。按照计划,相关交易将从2022年启动,分两步进行,并于2023年正式完成。

在等待期间,沃尔沃汽车在斯德哥尔摩的独立IPO或已完成——对李书福来说,沃尔沃“单飞”方程式中的一项变量即将出现变化。

届时,外部资金进入而为品牌发展和企业战略增添的变数,是否会改变李书福既定的主意,目前依然很难有定论。

对此,美国商业专栏作家马修·布鲁克提醒利益相关方称,不应忽视吉利方面近年来为修补财务漏洞而进行的努力。但他同时也表示,如果吉利未能尽快在母公司层面清偿债务,那么沃尔沃汽车近期的一系列举措,将对其本身乃至身后那家中国最大民营汽车企业的前景构成压力。

,