近日,中国8月经济数据陆续公布,咱们也陆陆续续看到了很多分析解读。有小伙伴在与小广聊天时提到,经常能看到股市在一些指标数据公布后出现变化,那投资中我们应该关注什么宏观指标?怎么判断这些数值代表的意义?

其实,股市作为经济的晴雨表,和一些宏观指标的关系确实非常紧密。今天小广就和大家一起来了解一下。

投资中哪些指标值得关注

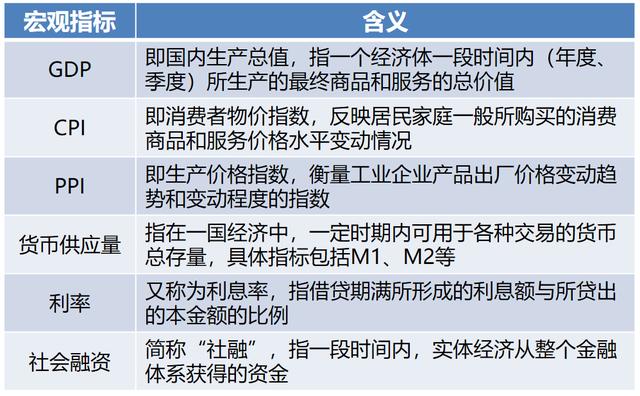

一般来说,GDP、CPI、PPI、货币供应量、利率、社会融资规模,这6个都是比较重要的指标,值得我们重点关注。

图片来源:广发基金

1. GDP

GDP是Gross Domestic Product(国内生产总值)的简称,被公认为是衡量一个国家总体经济状况的重要指标,可以反映一个国家的国力与财富,通常每个季度发布一次。

对投资者来说,GDP指标可以用来判断当前国内经济是在萎缩还是增长。由于A股上市公司的收入增速与国内GDP增速的相关性比较高,因此,健康的GDP增长通常会为企业带来更好的盈利,从而推动股价的上涨。

图表:GDP与A股上市公司收入的相关性

数据来源:广发基金,Wind

2. CPI

CPI是Consumer Price Index(消费者物价指数)的简称,反映的是居民家庭一般所购买的消费商品和服务价格水平的变动情况,可以理解成我们为了满足衣食住行等基本生活需要花费的钱。

CPI大幅上升,被普遍认为是通货膨胀的标志:一般认为,当国内CPI低于3%时,物价是相对平稳的;当CPI高于3%,就有点通货膨胀了,国家会想办法减少市场上流动的钱,可能采取加息、提高存款准备金率等紧缩的货币政策,进而影响股票等各大类资产的表现。

3. PPI

PPI是Producer Price Index(生产价格指数)的简称,表示产品出厂价格变动。CPI反映的是下游消费环节的价格水平,而PPI反映的则是上游生产环节的价格水平。

PPI与股市一般没有直接关系,但PPI内的细分行业如煤炭、钢铁这些价格的变化,有时会直接影响相关板块的表现。比如2021年的煤炭涨价,就伴随着煤炭板块的大幅上涨。

4. 货币供应量

货币供应量是指一个国家在某一个时间点上流通中的现金和存款之和。

货币供应量过多,会导致我们手里原有的钱贬值,同样的钱能买到的东西越来越少,也就是出现通货膨胀现象;而货币供应量过少,企业用于投资和生产的资金也会随之变少,往往会影响到企业开工和经济运行。

5. 利率

利率,简单来讲就是到期后产生的利息占本金的百分比。利率的提高,一方面可能导致企业借钱成本增加,另一方面会导致部分资金流入存款储蓄,市场的资金减少,流动性收紧,对股票市场影响偏负面。而如果利率降低,情况则相反。

6. 社会融资规模

通俗地说,社会融资规模(简称“社融”)就是指一段时间内,实体经济从整个金融体系获得的资金。

社融通常被视为GDP的先行指标,可以大致地预测接下来的经济走势,同时社融也是股票市场最为关键的资金来源之一,社融同比增长与股票市场的估值之间有着一定的正相关关系。

宏观指标如何指导我们的投资

前面说到,宏观指标和我们的投资息息相关,通过分析宏观经济数据,能帮我们判断当前的市场环境和未来趋势,然后确定最合适当下的投资策略。

例如经典的“美林时钟”,就是基于美国1973年到2004年之间近30年的宏观数据研究而开发的资产配置工具。

图:美林时钟理论

图片来源:广发基金

美林时钟将一个完整的经济周期划分为四个阶段——复苏、扩张、滞涨和衰退。我们可以根据GDP、CPI等指标判断经济目前处于美林时钟的哪个阶段。

在不同阶段里,各类资产的表现会存在明显差异。资深的投资者往往会结合PPI、社融等经济指标,参考美林时钟来进行资产配置:

- 在复苏期和扩张期,配置股票和大宗商品以获取更高的收益;

- 在滞涨期和衰退期,通过持有现金和债券来规避风险。

以上介绍的经济指标,对于我们的资产配置有一定的参考性。

当然,对于大多数的小伙伴来说,由于时间精力和专业程度受限,想结合指标进行更深入的分析可能比较困难。

所谓“术业有专攻”,像追踪指标、判断周期、调整资产配置这些难把握的问题,就不妨交给专业机构来做吧。

风险提示:《广发投资进化论》栏目由广发基金管理有限公司(以下简称“广发基金”)员工撰写,内容引用信息来自公开资料,我们力求但不保证信息的准确性与完整性,请读者仅作参考,自行核实相关内容。本栏目所载观点、结论及意见仅代表在报告发布时的个人观点,不代表广发基金立场,亦不构成任何投资与交易决策依据。对于任何因使用或信赖本栏目内容而造成(或声称造成)的任何直接或间接损失,我们不承担任何责任,基金投资有风险,入市需谨慎。本栏目内容版权仅为广发基金所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、刊登、发表或引用。广发基金保留对任何侵权行为进行追究的权利。

投资者在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

,