声明:本文中无特别声明的,会计核算适用的是《企业会计准则》,而不是《小企业会计准则》和《企业会计制度》。

由于会计核算要分期,所以到了年终,就需要对全年的经营成果进行决算,会计核算也要对收入、成本、费用等以及利润进行结转。

1

首先是损益类科目结转入“本年利润”

这个就不多说了,都是学会计的,什么是损益类科目不用我解释和多说。反正,到了年终,所有的损益类科目必须结转平。

1.收入、收益类科目结转:

借:收入类科目

贷:本年利润

2.成本、费用、损失类科目结转:

借:本年利润

贷:成本、费用、损失类科目

2

进行纳税调整清理,并确认“所得税费用”

有人会觉得奇怪,还没有到企业所得税汇算的时候,为什么要做纳税调整清理呢?

因为会计核算和税法规定存在着很多差异,会形成永久性差异和暂时性差异,对我们确认“所得税费用”会产生影响。

为了尽可能保证财报的准确性,我们不能直接根据“本年利润”计提或确认“所得税费用”、“应交所得税”,必须要考虑“所得税递延资产”与“所得税递延负债”的影响,包括当年和以前年度的影响。

借:所得税费用

递延所得税资产

贷:应交税费-应交企业所得税

递延所得税负债

以上分录是合并在一起的,实务中可能是需要分成多个分录的。关于所得税费用以及递延所得税资产/负债的问题,比较复杂,以后专文分享。

确认所得税费用后,就可以结转:

借:本年利润

贷:所得税费用

3

将“本年利润”转入“利润分配”

“本年利润”也只是一个过渡科目,最终还需要转入“利润分配”科目。

1.亏损:

借:利润分配-未分配利润

贷:本年利润

2.盈利:

借:本年利润

贷:利润分配-未分配利润

4

利润分配顺序及分录

按照我国公司法和《企业财务通则》的有关规定,利润分配应按下列顺序进行:

第一步,计算可供分配的利润。

将本年净利润(或亏损)与年初未分配利润(或亏损)合并,计算出可供分配的利润。如果可供分配的利润为负数(即亏损),则不能进行后续分配;如果可供分配的利润为正数(即本年累计盈利),则进行后续分配。

第二步,计提法定盈余公积金。

按抵减年初累计亏损后的本年净利润计提法定盈余公积金。提取盈余公积金的基数,不是可供分配的利润,也不一定是本年的税后利润。只有不存在年初累计亏损时,才能按本年税后利润计算应提取数。这种“补亏”是按账面数字进行的,与所得税法的亏损后转无关,关键在于不能用资本发放股利,也不能在没有累计盈余的情况下提取盈余公积金。

第三步,计提任意盈余公积金。

第四步,向股东(投资者)支付股利(分配利润)。

利润分配会计分录:

1.计提法定盈余公积(税后利润的10%)

借:利润分配-提取法定盈余公积

贷:盈余公积-法定盈余公积

说明:法定盈余公积金累计达到注册资本的50%以上,可不再提取。

2.计提任意盈余公积(根据公司规章规定的比例或董事会决议计算)

借:利润分配-提取任意盈余公积

贷:盈余公积-XX基金

如有优先股。应在“任意盈余公积”前分配股利。

3.分配股利(根据董事会决议):

借:利润分配-应付股利

贷:应付股利

4.结转利润分配

借:利润分配-未分配利润

贷:利润分配-计提法定盈余公积

利润分配-计提任意盈余公积

利润分配-应付股利

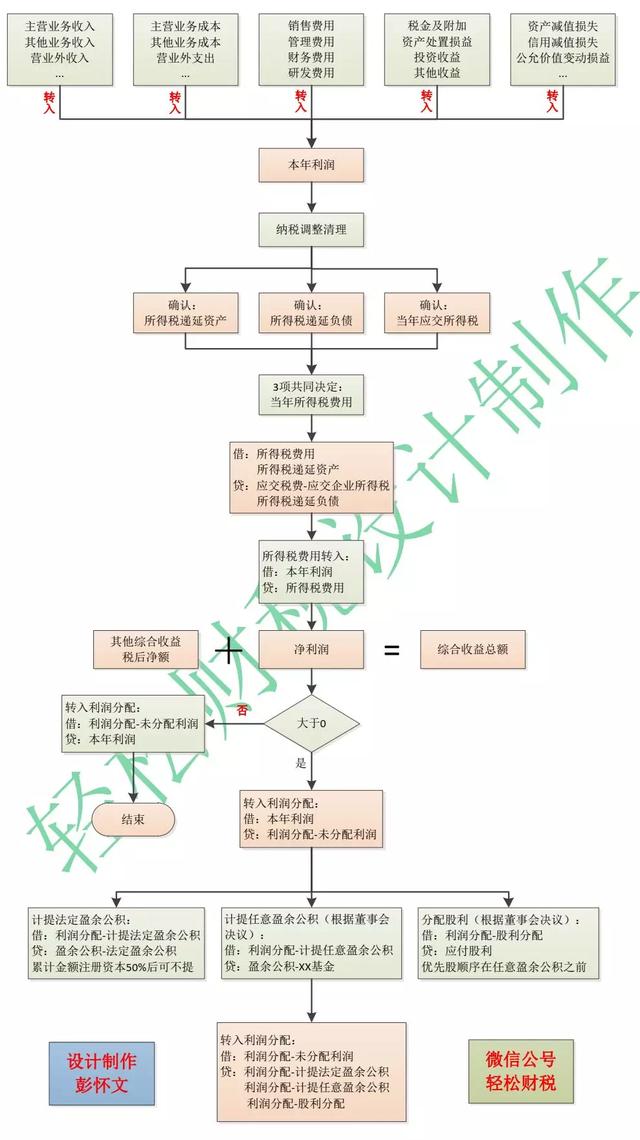

将前述内容总结如下图:

5

以盈余公积等弥补亏损

1.以盈余公积弥补以前年度亏损

借:盈余公积

贷:利润分配-盈余公积补亏

2.以资本弥补以前年度亏损

借:实收资本/股本

贷:利润分配-资本补亏

6

适用《小企业会计准则》和《企业会计制度》的

1.适用《小企业会计准则》的

《小企业会计准则》的核算相对简单,很多时候会计核算是参照税法规定的,同时不用考虑和核算递延所得税,即便是存在税会差异的情况,也是直接在当年进入损益。

年终利润结转,流程与适用《企业会计准则》基本一致,只是会少递延所得税的环节,另外核算科目部分存在差异。

2.适用《企业会计制度》的

基本上与《企业会计准则》差不多,只是会计科目有差异。

来源:彭怀文

,