(报告出品方/作者:方正证券,申建国)

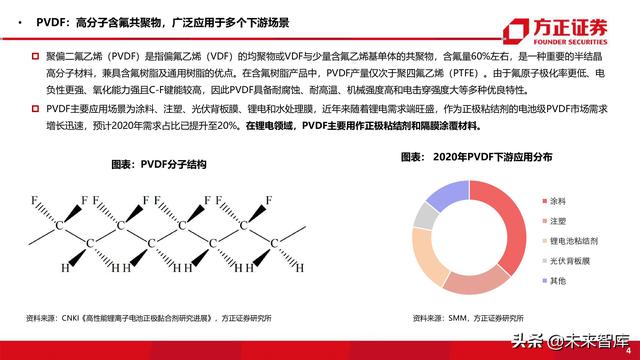

1 PVDF:用途多样的高分子氟聚合物PVDF:高分子含氟共聚物,广泛应用于多个下游场景

聚偏二氟乙烯(PVDF)是指偏氟乙烯(VDF)的均聚物或VDF与少量含氟乙烯基单体的共聚物,含氟量60%左右,是一种重要的半结晶 高分子材料,兼具含氟树脂及通用树脂的优点。在含氟树脂产品中,PVDF产量仅次于聚四氟乙烯(PTFE)。由于氟原子极化率更低、电 负性更强、氧化能力强且C-F键能较高,因此PVDF具备耐腐蚀、耐高温、机械强度高和电击穿强度大等多种优良特性。

PVDF主要应用场景为涂料、注塑、光伏背板膜、锂电和水处理膜,近年来随着锂电需求端旺盛,作为正极粘结剂的电池级PVDF市场需求 增长迅速,预计2020年需求占比已提升至20%。在锂电领域,PVDF主要用作正极粘结剂和隔膜涂覆材料。

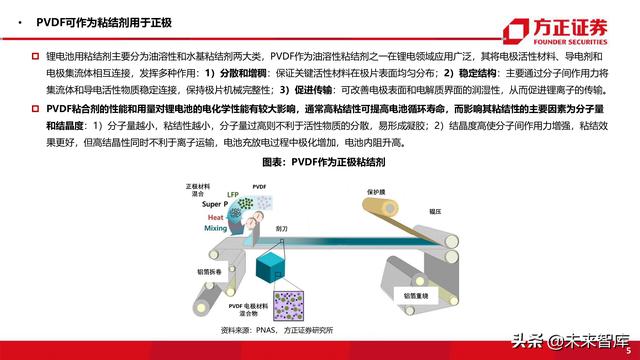

VDF可作为粘结剂用于正极

锂电池用粘结剂主要分为油溶性和水基粘结剂两大类,PVDF作为油溶性粘结剂之一在锂电领域应用广泛,其将电极活性材料、导电剂和 电极集流体相互连接,发挥多种作用:1)分散和增稠:保证关键活性材料在极片表面均匀分布;2)稳定结构:主要通过分子间作用力将 集流体和导电活性物质稳定连接,保持极片机械完整性;3)促进传输:可改善电极表面和电解质界面的润湿性,从而促进锂离子的传输。

PVDF粘合剂的性能和用量对锂电池的电化学性能有较大影响,通常高粘结性可提高电池循环寿命,而影响其粘结性的主要因素为分子量 和结晶度:1)分子量越小,粘结性越小,分子量过高则不利于活性物质的分散,易形成凝胶;2)结晶度高使分子间作用力增强,粘结效 果更好,但高结晶性同时不利于离子运输,电池充放电过程中极化增加,电池内阻升高。

电池级PVDF性能较普通PVDF更高

虽然PVDF粘结剂添加量较少,但将直接影响电池的循环性能、快速充放能力与电池内阻。 与普通PVDF相比,电池级PVDF性能要求较高:1)一致性:在实际工业生产过程中易发生副反应导致分子量分布不均,分子量过小会使 产品性能不稳定,分子量过大会导致PVDF溶胀,性能难以完全发挥,因此锂电PVDF对一致性要求高;2)粘结力:需要在少量添加下提 供足够的粘结强度,才能防止活性物质从集流体上脱落,或在电池装配过程中劣化,所以需要较高分子量,约100-120万;3)纯度:电 池运行中的杂质会干扰电化学反应,从而影响电池寿命;4)柔韧性:粘结剂具有较好的柔韧性是保证活性物质在体积变化过程中不脱落 的重要条件。(报告来源:未来智库)

PVDF早期由海外公司垄断,目前部分领域已实现国产化

国内PVDF研究进程较海外延迟,20世纪70年代开始研发PVDF树脂,90年代中期开始中试生产。到2005年,国内PVDF市场需求量约为 3000吨,但国内生产仅能满足10%需求,且主要用于涂料,PVDF市场总体进口依赖度极高。 目前,国内PVDF在涂料、注塑等主要应用领域已完成国产化,锂电级PVDF仍在突破中。

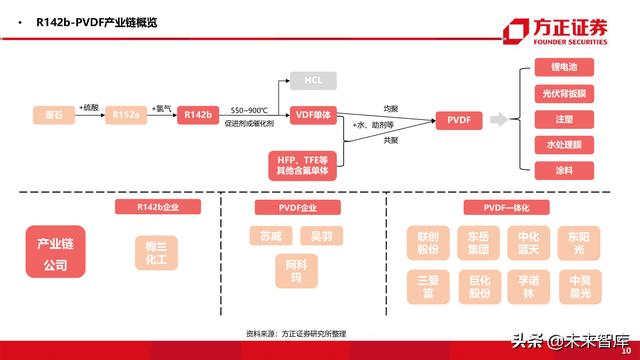

2 PVDF 产业链与制造工艺概览R142b是生产PVDF的主要原料

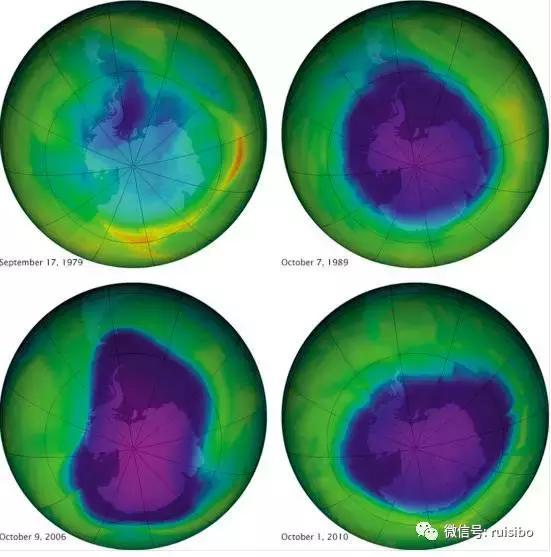

R142b用途可分为制冷剂和氟树脂原料。1)ODS配额:作为制冷剂用途,R142b属于ODS(消耗臭氧层物质),生产和外售受到国家管控, 每年产量不得超过当年配额(其中内用生产配额产品仅限中国境内销售),国家出于环保要求,每年ODS配额逐年下调;2)外售商品量: 作为PVDF等化工生产原料,原有142b产能仍可以作为PVDF生产原料对外销售,但新建项目产能只可作为PVDF一体化配套,不可外售。 R142b总生产配额由ODS配额 外售商品量(PVDF原料)组成,其中ODS配额也可以作为PVDF原料外售。

制备VDF技术路线多样,国内一般采用R142b脱HCl法

PVDF主要由VDF单体聚合而成,目前制备VDF路径主要有以下五种:1)R142b脱HCl制VDF,其中R142b可由三种方式得到:①乙炔合成 R152a后氯化得到、②甲级氯仿CCl3CH3与HF反应得到、③偏氯乙烯(VDC)CCl2CH2与HF反应得到。2)R152a脱氢制VDF;3)VDC直 接氟化合成VDF;4)R143a脱HF制备VDF;5)R132b脱氯制备VDF。国内一般采用R142b脱HCl方法制备VDF,各公司对应工艺和专利不 同,对于反应温度、催化剂和促进剂的选择各有不同,且制备R142b的路线不同。

VDF经聚合反应生成PVDF

PVDF经聚合反应制得:1)根据原材料不同可分为共聚和均聚,均聚指仅用VDF单体反应,共聚指除VDF单体外还加入HFP、TFE等其他 单体共同聚合,共聚型PVDF较均聚型性能更好,用于高附加值下游应用,两者反应路线基本一致,核心在于共聚单体的选择和添加量;2) 根据制备工艺不同主要有悬浮聚合、乳液聚合和溶液聚合,其中悬浮和乳液聚合工业应用较多,与悬浮聚合相比,乳液聚合具有更小的粒 径从而使其更容易溶解在有机溶剂(NMP)之中。

共聚PVDF一般具备更好物理化学性能

相较均聚PVDF,共聚PVDF在制备过程中可通过添加除VDF以外的其他含氟单体,从而提升产品性能。此外,还可以通过使用不同PVDF 共混提升性能。

外资企业技术更成熟,多使用悬浮 共聚法制备PVDF

提高分子量和增加分子极性是提高正极粘接剂的粘结力的方法。1)悬浮聚合可以提高分子量,但设备要求和技术壁垒相较于乳液聚合更 高;2)共聚是增加分子极性的工艺,共聚相对均聚难度更高,在选择合适的共聚单体以及用量上有技术壁垒,国外企业技术更成熟。

悬浮法专利主要集中于外资企业

锂电级PVDF性能要求较高,多以悬浮聚合为主。悬浮聚合技术壁垒较高,选择不同的悬浮剂、引发剂、反应温度和压力导致PVDF产品性 能不一,外资企业在此方面具有深厚的专利积累,国内锂电级PVDF仍处于尝试开发阶段。

3 原材料R142b紧缺 锂电级PVDF壁垒高,紧缺或成常态锂电高速发展驱动PVDF需求爆发

电动车销量快速增加带动锂电池需求爆发,PVDF具备优异的耐化学性、电绝缘性,作为锂电池正极粘接剂、隔膜材料及隔膜涂覆材料, 是锂电池产业链中不可或缺的关键材料之一,尤其是作为正极粘接剂短期内并没有替代品,市场需求保持较高增速

需求:到2025年PVDF需求量有望突破10万吨

PVDF广泛应用于多个场景:1)受益锂电下游增长,锂电级PVDF增速较高,由于磷酸铁锂电池较三元电池消耗PVDF更多,铁锂占比提升 将进一步增加对PVDF需求;2)光伏背板用PVDF需求一方面受光伏发电占比提升影响增加,另一方面由于双玻组件渗透率不断提升,传 统背板份额受到一定挤压导致PVDF需求减少,总体看光伏用PVDF需求增速20% ;3)涂料、注塑及水处理膜下游需求较为稳定,增速 较锂电和光伏趋于平缓。(报告来源:未来智库)

海外PVDF厂商瓶颈在原材料,国内厂商锂电级PVDF新增产能有限

外资厂商原料环节瓶颈突出。国内电池级PVDF产能相对较少,主要集中在苏威、阿科玛、吴羽等海外厂商,但海外厂商缺少R142b配套产 能,主要以采购原料为主,目前面临原材料供应紧张局面,难以有效释放产能。

国内PVDF企业新增产能受限:1)电池级PVDF技术壁垒较高,对新玩家来说,转产存在技术瓶颈;2)厂商为保障非锂电级PVDF客户合作 与供应,即使具备know-how,转产力度也较小,主要依赖新建项目扩大锂电级产能;3)扩产周期需要约2-3年,叠加认证周期约1年左右, 产能释放周期长。

原材料R142b受管制,外部配额严格受限

R142b产量受生产配额政策严格管控。R142b属于含氢氯氟烃原料,会对臭氧层造成一定的破坏,根据《蒙特利尔协定》规定,新增产能 需要严格的审批备案,环境部每年公布制冷剂用R142b配额严格管控生产,未来生产配额将只减不增。

短期供需缺口仍将持续扩大。因环保管制,新增R142b产能必须建设下游配套产能,PVDF扩产周期较长,预计最快形成有效142b供给时 间为22年Q4,22年供需缺口较21年将进一步扩大。

4 具备原料配套的一体化厂商优势明显成本占比较低,PVDF涨价影响下游成本较小

PVDF本轮涨价主要因为:1)供需错配,下游锂电作为正极粘结剂需求爆发,但PVDF扩产周期较长,行业供给严重滞后于锂电市场需求 增长,整体处于供不应求的状态,预期最快形成有效供给时间将为22年底,22年供需缺口将进一步扩大,价格有望持续上涨;2)原材料 R142b因为外售配额管制导致市场供给量有限,对缺乏一体化布局的PVDF厂商来说,缺乏原料严重影响产能释放;3)PVDF作为正极粘 结剂添加量较小,对电池整体成本影响相对较小,研发替代材料投入较大,下游电池厂商更愿意支付溢价,预计未来价格仍有上涨空间。

短期看已有R142b产能企业,长期看一体化厂商

短期:具备R142b产能厂商将赚取高额价差。各厂商R142b可外售量由ODS配额 原有装置生产量组成,由于ODS配额将逐年削减,旧装 置生产量也为固定量,市场上可外售流通的R142b将逐渐减少。 (报告来源:未来智库)

长期:配套一体化R142b的PVDF企业可持续盈利。新增R142b产能必须配套一体化项目PVDF企业可持续盈利。目前新增的R142b产能 只允许建立一体化项目自用,仅用于外售的R142b新增项目将不予审批,所以新入玩家必须配套PVDF产能,利好具备一体化能力的厂商。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】「链接」。

,