来源:中国经济网

中国经济网编者按:星空华文控股有限公司(简称“星空华文”)近期向港交所递表,再闯港股,中金公司和中信建投国际为联席保荐人。星空华文募集资金拟用于以下项目:IP制作及运营提供资金;扩大公司的受众范围以提供更好的客户服务及宣传公司已建成的文娱IP产业价值链;进行投资及收购与公司的业务互补及符合公司的策略的资产及业务;营运资金及一般企业用途。

星空华文的前身为上海灿星文化传媒股份有限公司(简称“灿星文化”)。2014年,灿星文化跟随母公司星空传媒赴港上市。然而,由于星空传媒股权架构调整,第一次IPO无奈折戟。2018年12月,灿星文化向中国证监会申请其股份在深交所创业板上市。由于2020年6月首次公开发售核准制变更为首次公开发售注册制的监管改革,A股申请自2020年7月起移交深交所办理。2021年2月,灿星文化冲击创业板“被否”。随后,灿星文化与中国香港星空华文传媒电影于2021年8月完成重组并更名。同年11月,星空华文递表港交所,后招股书过期失效。

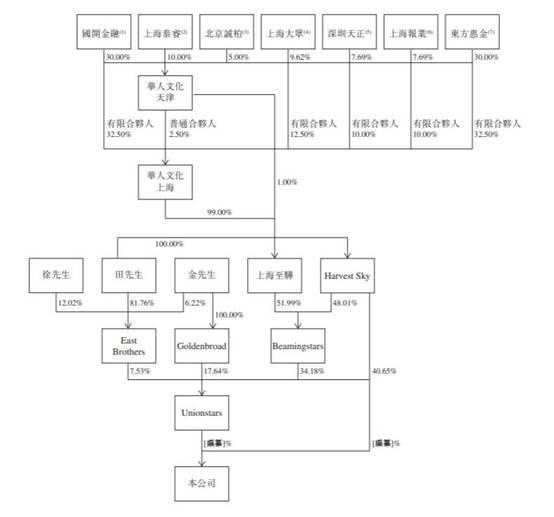

星空华文招股书显示,公司为中国文娱行业的市场领导者,提供全方位的文娱IP,包括综艺节目、音乐、电影及剧集以及其他IP相关产品和服务。公司最终控股股东为华人文化、田明、金磊、徐向东。

于2021年,星空华文的附属公司星空华文传媒向其当时股东CMC Asia宣派股息30.0百万美元(相当于人民币194.8百万元),有关股息已于2021年12月31日悉数派付。同年,星空华文当时的附属公司上海灿腾文化传媒有限公司(现称上海黑籁音乐有限公司)向非控股股东宣派股息人民币1.9百万元,有关股息已于2021年12月31日悉数派付。

公司2021年收入增速继续下滑,亏损进一步扩大。2019年、2020年、2021年,星空华文收入分别为18.07亿元、15.60亿元、11.27亿元;净利润分别为3.80亿元、-2780万元、-3.52亿元。2020年、2021年,公司收入同比下降分别为13.7%、27.8%。

公司有四个主要业务线,包括综艺节目IP运营及授权;音乐IP运营及授权;电影及剧集IP运营及授权;及其他IP相关业务。2019年、2020年、2021年,星空华文综艺节目IP运营及授权收入占比分别为74.2%、69.9%、78%。

公司毛利率下滑。2019年、2020年、2021年,星空华文的毛利率分别为39.0%、37.7%、24.3%。其中,综艺节目IP运营及授权的毛利率分别为27.6%、18.7%、13.2%。

2019年-2021年,公司收入排名第一的项目分别是《中国好声音2019》、《中国好声音2020》、《中国好声音2021》。2019年、2020年、2021年,《中国好声音》收入金额分别为490.5百万元、324.5百万元、251.6百万元;占综艺节目IP运营及授权产生的总收入的百分比分别为36.6%、29.8%、28.6%;毛利率分别为46.6%、16.8%、2.2%。

公司客户与供货商重叠。星空华文招股书指出,于往绩记录期间,采购公司综艺节目制作及运营相关的服务的部分电视媒体平台客户亦为公司的供货商,其向公司提供电视广告时段;物色符合公司综艺节目要求的表演艺人并与之进行磋商;或向公司提供制作及╱或后期制作服务。据董事所知及所信,于往绩记录期间,有四家实体同时为公司的五大客户及供货商,或同时为公司的五大供货商及客户。

星空华文的贸易应收款项主要指应收客户(如电视频道、网络视频平台及第三方企业)的结余。截至2019年、2020年及2021年12月31日,星空华文的贸易应收款项分别为人民币1,258.9百万元、人民币1,067.8百万元及人民币1,011.2百万元。于2019年、2020年及2021年,星空华文的贸易应收款项周转天数分别约为234天、272天及337天。截至2019年、2020年及2021年12月31日,星空华文已分别计提贸易应收款项减值拨备人民币181.9百万元、人民币157.1百万元及人民币164.1百万元。

截至2019年、2020年及2021年12月31日,星空华文录得商誉人民币2,256.3百万元、人民币1,851.9百万元及人民币1,465.3百万元。星空华文于2019年、2020年及2021年年末对商誉进行减值测试,于2019年、2020年及2021年,星空华文于综合损益表中分别确认梦响强音的商誉减值亏损零、人民币386.8百万元及人民币380.7百万元。

关于梦响强音收购事项产生的商誉,星空华文在招股书中表示,于2016年3月,灿星文化自上海民星及上海昼星收购梦响强音的全部股权,并于2016年12月31日录得商誉人民币19.7亿元(梦响强音商誉)。灿星文化通过于2016年至2019年各财政年度末进行商誉减值测试,每年评估其商誉的减值情况。根据历史减值测试的结果,于2016年、2017年、2018年及2019年12月31日,根据中国适用的会计准则,毋须进行减值。

星空华文招股书指出,截至最后实际可行日期,公司在与韩国文化放送株式会社(MBC)的纠纷相关的两起未决诉讼案件中担任被告人,总索赔金额为约人民币158.0百万元。

此外,星空华文披露了于往绩记录期间,涉及以下已结案重大诉讼及仲裁:

与MBC的仲裁于2020年4月结案。于2019年3月,中国国际经济贸易仲裁委员会受理MBC就违反MBC与公司于2015年5月29日就《蒙面歌王》第一季订立的协议而提起的仲裁。MBC要求索赔总金额约为人民币35.0百万元。于2020年4月,中国国际经济贸易仲裁委员会判予MBC约人民币5.8百万元,该仲裁随后结案。

与MBC的诉讼于2021年6月结案。于2019年1月,MBC于上海市第一中级人民法院就MBC与公司于2015年6月就《了不起的挑战》订立的协议提起对央视创造传媒有限公司及公司的违约诉讼。MBC要求索赔总金额约人民币49.3百万元。于2021年6月,上海市第一中级人民法院判予MBC总额人民币8.1百万元,该诉讼随后结案。

文娱IP企业拟港交所上市

星空华文为中国文娱行业的市场领导者,提供全方位的文娱IP,包括综艺节目、音乐、电影及剧集以及其他IP相关产品和服务。

星空华文拟在港交所上市,中金公司和中信建投国际为联席保荐人。星空华文募集资金拟用于以下项目:IP制作及运营提供资金;扩大公司的受众范围以提供更好的客户服务及宣传公司已建成的文娱IP产业价值链;进行投资及收购与公司的业务互补及符合公司的策略的资产及业务;营运资金及一般企业用途。

公司最终控股股东为华人文化、田明、金磊、徐向东。

坎坷上市路

2014年,灿星文化跟随母公司星空传媒赴港上市。然而,由于星空传媒股权架构调整,第一次IPO无奈折戟。

2018年12月,灿星文化向中国证监会申请其股份在深交所创业板上市。由于2020年6月首次公开发售核准制变更为首次公开发售注册制的监管改革,A股申请自2020年7月起移交深交所办理。

2021年2月2日,创业板上市委召开的2021年第9次审议会议,灿星文化创业板首发申请上会被否。当时,保荐机构是中信建投证券股份有限公司,公司拟募集资金15亿元,全部用于“补充综艺节目制作营运资金项目”。

创业板上市委会议提出问询的主要问题:

1. 根据《共同控制协议》,发行人的共同控制人将稳定发行人控制权至上市后36个月。请发行人代表说明上市36个月后如何认定实际控制人,是否会出现控制权变动风险。请保荐人代表发表明确意见。

2. 请发行人代表说明在已经拆除红筹架构的情况下,共同控制人之一田明依然通过多层级有限合伙架构来实现持股的原因。请保荐人代表发表明确意见。

3. 灿星有限成立至红筹架构搭建期间,贺斌等4名中国公民根据美国新闻集团安排持有灿星有限股权,灿星有限经营范围包括当时有效的《外商投资产业指导目录》中禁止外商投资的电视节目制作发行和文化(含演出)经纪业务。请发行人代表说明,上述安排是否存在规避相关外商投资规定的情形,相关风险是否已充分披露。请保荐人代表发表明确意见。

4.2016年发行人收购共同控制人之一田明持有的梦响强音100%股权,收购价格20.80亿元,形成商誉19.68亿元。2020年4月,发行人基于截至2019年末的历史情况及对未来的预测,根据商誉追溯评估报告对2016年末商誉减值进行追溯调整,计提减值3.47亿元。请发行人代表说明:(1)收购价格的公允性;(2)报告期内未计提商誉减值的原因及合理性;(3)在2020年4月对2016年末的商誉减值进行追溯调整是否符合企业会计准则的相关规定。请保荐人代表发表明确意见。

5.截至2020年10月底,发行人作为被告的未决诉讼及仲裁共计8件,累计被请求金额约2.3亿元。请发行人代表说明:(1)未对上述事项计提预计负债的原因及合理性;(2)上述事项是否对发行人的核心竞争力和持续经营能力构成重大不利影响。请保荐人代表发表明确意见。

之后,2021年8月,灿星文化与中国香港星空华文传媒电影完成重组,更名星空华文。三个月后,星空华文首次递表港交所,后招股书因过期失效。今年5月13日,星空华文向港交所提交上市申请。

2021年收入降27.8% 亏损扩大至3.52亿元

2019年、2020年、2021年,星空华文收入分别为18.07亿元、15.60亿元、11.27亿元;净利润分别为3.80亿元、-2780万元、-3.52亿元。

星空华文表示,公司的收入由2020年的人民币1,559.9百万元下降27.8%至2021年的人民币1,126.7百万元,主要是由于综艺节目IP运营及授权产生的收入下降,乃主要由于制作的超大型综艺节目数量由2020年的8个减少至2021年的7个,以及《中国好声音》产生的收入下降,乃主要由于企业客户广告预算下降;音乐IP运营及授权产生的收入下降,乃主要由于公司并未于2021年制作《蒙面唱将猜猜猜》的随后几季,故公司于2021年制作与《蒙面唱将猜猜猜》节目相关的音乐IP比2020年少;及电影及剧集IP运营及授权产生的收入下降,乃主要由于于往绩记录期间,公司于2020年与中国一个领先的短视频平台签订多年电影IP授权合同,并于2020年确认授权收入约人民币102.5百万元。

公司的收入由2019年的人民币1,806.6百万元下降13.7%至2020年的人民币1,559.9百万元,主要是由于综艺节目IP运营及授权产生的收入下降,主要反映出COVID-19的负面影响以及中国综艺节目市场规模的全行业下降。该减少主要由于:《中国好声音》产生的收入下降,主要由于在COVID-19疫情的负面影响下经济及业务的高度不确定性;公司并未于2020年制作随后几季的《中国达人秀2019》或《这!就是原创》,原因为投资媒体平台制作预算及播出计划及时间的变化;及由于COVID-19疫情而取消线下文娱活动。

公司的净亏损从2020年的人民币27.8百万元增至2021年的人民币351.7百万元,主要是由于公司的综艺节目IP运营及授权产生的收入减少以及商誉减值。公司于2020年录得净亏损人民币27.8百万元,而公司于2019年录得净溢利人民币380.2百万元,主要是由于公司于2020年根据公司对梦响强音的业绩表现的评估就收购梦响强音录得商誉减值人民币386.8百万元,及综艺节目运营及授权产生的收入减少,尤其是广告销售由2019年的人民币948.2百万元减少至2020年的人民币571.4百万元,主要反映出COVID-19的负面影响以及中国综艺节目市场规模的全行业下降。

综艺节目IP运营及授权贡献收入达七成 毛利率下滑

公司有四个主要业务线,包括综艺节目IP运营及授权;音乐IP运营及授权;电影及剧集IP运营及授权;及其他IP相关业务。

2019年、2020年、2021年,星空华文的综艺节目IP运营及授权收入金额分别为1,340.5百万元、1,090.1百万元、879.5百万元;占比分别为74.2%、69.9%、78%。

2019年、2020年、2021年,星空华文的毛利率分别为39.0%、37.7%、24.3%。其中,综艺节目IP运营及授权的毛利率分别为27.6%、18.7%、13.2%。

《中国好声音》收入连降去年毛利率低至2.2%

2019年-2021年,公司收入排名第一的项目分别是《中国好声音2019》、《中国好声音2020》、《中国好声音2021》。

自综艺节目IP运营及授权获得的收入中,按节目划分,2019年、2020年、2021年,《中国好声音》收入金额分别为490.5百万元、324.5百万元、251.6百万元;占综艺节目IP运营及授权产生的总收入的百分比分别为36.6%、29.8%、28.6%;毛利率分别为46.6%、16.8%、2.2%。

客户与供货商重叠

截至2019年、2020年及2021年12月31日止年度,星空华文五大客户应占收入分别为人民币1,366.1百万元、人民币1,087.9百万元及人民币867.1百万元,分别占同年总收入约75.6%、69.7%及77.0%。

截至2019年、2020年及2021年12月31日止年度,星空华文五大供货商应占的采购额分别为人民币172.3百万元、人民币176.3百万元及人民币174.8百万元,分别占同年采购总额的约16.3%、18.4%及22.1%。

星空华文招股书指出,于往绩记录期间,采购公司综艺节目制作及运营相关的服务的部分电视媒体平台客户亦为公司的供货商,其向公司提供电视广告时段;物色符合公司综艺节目要求的表演艺人并与之进行磋商;或向公司提供制作及╱或后期制作服务。据董事所知及所信,于往绩记录期间,有四家实体同时为公司的五大客户及供货商,或同时为公司的五大供货商及客户。

2021年末贸易应收款项10.11亿元

星空华文的贸易应收款项主要指应收客户(如电视频道、网络视频平台及第三方企业)的结余。

截至2019年、2020年及2021年12月31日,星空华文的贸易应收款项分别为人民币1,258.9百万元、人民币1,067.8百万元及人民币1,011.2百万元。于2019年、2020年及2021年,星空华文的贸易应收款项周转天数分别约为234天、272天及337天。

截至2019年、2020年及2021年12月31日,星空华文已分别计提贸易应收款项减值拨备人民币181.9百万元、人民币157.1百万元及人民币164.1百万元。

截至2019年、2020年及2021年12月31日,星空华文应收票据分别为人民币59.2百万元、人民币162.2百万元及人民币12.2百万元。截至最后实际可行日期,星空华文截至2021年12月31日的应收票据的85.7%或人民币10.5百万元随后获结清。

截至2019年、2020年及2021年12月31日,贸易应收款项(扣除亏损拨备)分别约88.6%、83.2%及83.8%的账龄为截至同日的一年内。

2021年末商誉14.65亿元

截至2019年、2020年及2021年12月31日,星空华文录得商誉人民币2,256.3百万元、人民币1,851.9百万元及人民币1,465.3百万元。

星空华文于2019年、2020年及2021年年末对商誉进行减值测试,于2019年、2020年及2021年,星空华文于综合损益表中分别确认梦响强音的商誉减值亏损零、人民币386.8百万元及人民币380.7百万元。

关于梦响强音收购事项产生的商誉,星空华文在招股书中表示,于2016年3月,灿星文化自上海民星及上海昼星(均由田先生控制)收购梦响强音的全部股权,并于2016年12月31日录得商誉人民币19.7亿元。灿星文化通过于2016年至2019年各财政年度末进行商誉减值测试,每年评估其商誉的减值情况。根据历史减值测试的结果,于2016年、2017年、2018年及2019年12月31日,根据中国适用的会计准则,毋须进行减值。

于2018年12月,灿星文化首次向中国证监会提呈其A股申请。有关A股申请的核数师同意灿星文化的意见,即并无迹象表明梦响强音商誉须进行减值,并对灿星文化截至2017年12月31日止三个年度及截至2018年6月30日止六个月的财务报表出具无保留审核意见。自首次提呈A股申请以来,中国证监会已就梦响强音商誉(包括但不限于梦响强音商誉产生的背景及情况、梦响强音收购事项的会计处理、历史减值测试的基准、以及考虑到梦响强音于历史减值测试中所预测的估计结果与其于2016年至2019年的实际结果存在差异,灿星文化对梦响强音商誉年度减值拨备的评估是否有充分的理由)出具各种意见。于2020年4月,基于灿星文化对中国证监会就A股申请的多轮意见的理解,灿星文化委聘独立合资格估值师就梦响强音于2016年12月31日的现金产生单位进行自愿性重新评估,经参考梦响强音于2016年至2019年的实际结果,且并无计及梦响强音新业务的潜在贡献,促使估价师出具商誉回顾性评估报告。该评估报告结果显示,截至2016年12月31日,梦响强音商誉分配至现金产生单元的可收回金额低于其账面值,因此,灿星文化已自愿申请进行梦响强音商誉减值调整,这在当时为其认为属谨慎的方法,并可为少数股东提供更好的保障。有关A股申请的核数师对进行梦响强音商誉减值调整后的灿星文化财务报表出具无保留审核意见。于提交反映梦响强音商誉减值调整的经更新招股章程后,灿兴文化的A股申请被提呈至中国证监会于2020年6月进行的预备审查会议。于预备会议结束后,灿星文化自中国证监会接获一封函件,函件提到,预计不久将为灿星文化安排公开发行审查会议,并提出若干意见,包括对梦响强音商誉减值调整的披露意见。

由于中国于2020年6月进行首次公开发售监管制度改革,灿星文化的A股申请由中国证监会移交至深交所进行审核。深交所就(其中包括)梦响强音商誉减值调整的原因及合理性、以及梦响强音商誉减值调整是否符合适用会计准则出具两轮意见。于2021年2月,灿星文化向深交所上市委员会审议会议提呈A股申请,而深交所上市委员会就A股申请发出终止通知,理由之一是梦响强音商誉减值调整“并未反映发行人于相关时间的实际情况”。然而,终止通知并未明确指明梦响强音商誉减值调整及灿星文化于其财务报告程序的内部控制不足对中国会计准则的具体偏差。

于往绩记录期间,根据国际财务报告准则对商誉进行减值测试,且梦响强音商誉乃基于公司于相关时间对梦响强音经营业绩的评估。截至2020年12月31日确认减值亏损人民币386.8百万元及截至2021年12月31日确认减值亏损人民币380.7百万元。

与MBC的两起未决诉讼案担任被告索赔金额1.58亿

自2015年5月至2016年11月,公司与MBC的合作时间不到两年。期间,公司与MBC合作制作两档综艺节目,即《蒙面歌王》第一季及《了不起的挑战》。公司亦与MBC于2015年就《蒙面歌王》第二季至第四季(补充协议于2016年10月订立)及于2016年10月就《户外真人秀》订立合约,据此,MBC同意为四档综艺节目提供制作咨询服务。由于MBC未按约定提供制作咨询服务,公司与MBC的合作于2016年11月终止。

于2020年7月发起的与MBC的诉讼。于2016年2月,公司与MBC订立一份协议,据此,MBC同意提供节目授权服务,以换取每季节目授权费2.8百万美元,与公司共同制作综艺节目《蒙面歌王》第二季至第四季。于2016年6月,国家广播电视总局发出一份通知,将每年可在卫星电视媒体平台播出的引进境外版权模式节目的数量限制为一档。该限制亦适用于与外方合作开发而中方不拥有节目知识产权的节目。

自2016年至2018年,公司在并无MBC参与的情况下开发制作《蒙面唱将猜猜猜2016》、《蒙面唱将猜猜猜2017》及《蒙面唱将猜猜猜2018》。

于2020年7月,MBC以违约为由向上海市徐汇区初级人民法院对公司提起诉讼,向公司索赔总额约人民币110.0百万元,包括节目授权费;授权播放权、广告销售及授权公司制作的《蒙面唱将猜猜猜2016》、《蒙面唱将猜猜猜2017》及《蒙面唱将猜猜猜2018》相关的衍生商品产生的收入;及违约赔偿金、延迟付款产生的违约赔偿金及诉讼开支。截至最后实际可行日期,该诉讼处于一审阶段,法院未对本案作出判决。据公司的诉讼律师所告知,法院预计将于2022年作出判决。

于2019年4月提起的与MBC的诉讼。于2016年10月,公司与MBC订立一份2016年10月协议,据此,MBC同意提供制作咨询服务,以与公司共同开发综艺节目《户外真人秀》。

然而,在签署2016年10月协议后,MBC并未与公司合作开发《户外真人秀》或向公司提供任何开发服务。公司于2019年4月在上海市第一中级人民法院对MBC提起诉讼,要求判决MBC退还公司2.6百万美元的制作咨询服务费并支付违约赔偿金520,000美元。于2020年7月,MBC提起反诉,称其参与公司自主研发制作的综艺节目《我们的挑战》的制作,索赔金额合共约为人民币47.5百万元,主要涉及制作费、违约罚金及逾期付款的应计利息。于2021年9月,上海市第一中级人民法院(作为一审法院)裁定,MBC部分参与综艺节目《我们的挑战》的制作,并责令公司向MBC支付制作咨询服务费人民币10百万元及逾期付款的应计利息,截至最后实际可行日期,该等款项未获支付,因公司决定就判决提起上诉。法院驳回MBC及公司的其他索赔。公司不服一审判决并于2021年10月11日提起上诉。于2021年11月11日,公司获悉MBC不服一审判决并2021年10月13日提起上诉。法院于2022年1月18日审理此案。截至最后实际可行日期,主管法院尚未作出二审判决。

,