你知道为什么火车票、飞机行程单能抵9%,其他客票只能抵3%吗?我觉得这个问题喜欢思考的朋友估计都有可能想过,所以小编决定今天来说一下这个问题。

增值税是链条税,上一环节缴纳多少增值税,下一环节就抵扣多少增值税。

自购进的旅客运输服务可以抵扣后,我们能抵扣的要么是9%,要么就是3%。

为什么呢?因为旅客运输服务一般计税的税率就是9%,简易计税就是3%。除此之外,没有其他,不可能是6%,更不会是13%。

正常情况下,上游提供旅客运输服务的公司缴纳了多少增值税,下游取得扣税凭证后就按照相应的抵扣。

怎么判断呢?

如果你取得的是增值税电子发票,增值税专用发票,那么很好判断,因为这种发票都是价税分离显示的,金额多少,税额多少,税率栏显示多少都有,取得这种发票你不用判断,你直接按照票面的税额抵扣就行了。

这张滴滴客运发票,按照票面53.59填写抵扣即可,这里因为滴滴公司采取的是简易计税,征收率3%,这个从发票票面就能清晰看出来,所以这里其实你实际抵扣是按3%抵扣的。

这张机票的电子发票,航空公司是按照一般计税的,交通运输服务9%计税,这个也是从发票票面能看出来的,所以实际上你取得这张发票是按照9%来抵扣的。

但是除了增值税电子普通发票、增值税专用发票,政策规定可以做为扣除凭证的其他票种在票面上是不会显示税率是多少,税额是多少的。

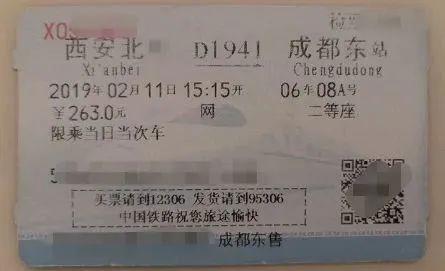

比如火车票、汽车票、飞机行程单这些。

所以,纳税就存在一个问题,什么问题?

我按照多少来算可以抵扣的进项税??

这点政策上是有规定的,那就是

公路、水路等其他旅客运输进项税额

=票面金额÷(1 3%)×3%

铁路旅客运输进项税额

=票面金额÷(1 9%)×9%

航空旅客运输进项税额

=(票价 燃油附加费)÷(1 9%)×9%

为什么公路、水路就要低一些呢?难道火车、铁路就要高档一些???

当然不是这样的,政策这样制定主要是从目前客票的实际情况为出发考虑的。

航空、铁路旅客运输企业集约化程度高,规模大,现实情况基本上都是大公司,大公司基本都是按照一般计税方法计税的。同时,当大的航空公司,铁路基本上税收管控风险小,以9%来计算抵扣比较符合实际。

而公路、水路的运输单位多而杂,有一般纳税人也有小规模纳税人,一般纳税人也有按简易计税的,和飞机、铁路这种已经做到全国统一票样的运输方式比,公路、水路的发票管理的风险就大一些,出于对风险的预防,国家暂就规定这类发票按3%抵扣。

当然,如果这类服务你取得的是电子发票,发票上明确注明别人是按9%计税的,那很简单,你也能按9%抵扣。

延伸一些,目前小规模纳税人3%减按1%计税,那么公路、水路运输单位可能也有按1%计税的,这个时候取得一方依旧是按照3%来抵扣。

这也是目前其他发票的一个弊端,无法知道上游缴纳的多少税,这个在以后增值税电子发票在这些行业普及后就能得到解决了。

不过这个普及已经在路上了。

来源:二哥税税念,如有不妥请联系删除。

,