(获取报告请登陆未来智库vzkoo)

1. 国内羽绒服行业龙头,四十余年产品历久弥新1.1. 我国最大的羽绒服企业,零售额超百亿元

波司登始创于 1976 年,长期位居我国本土羽绒服品牌龙头地位,且受到国内外广泛好评,2018/19 财年总营收超百亿。43 年以来,公司专注于羽绒服研发、设计、制作,当前,公司旗下羽绒服产品畅销全球 72 个国家,超过 2 亿人次拥有其羽绒服产品。1995-2018 年连续 24 年蝉联我国羽绒服销量冠军。1998 年,公司羽绒服产品随中国科考队远赴南北极,同年随中国科考队登顶珠峰。2007 年 9 月,公司于香港主板挂牌上市。2018 年 9 月,波司登以独立品牌身份首次亮相纽约时装周,吸引众多国际时尚界的目光。2018/19 财年,公司战略转型调整成效显现,羽绒服业务零售额超百亿元。

1.2. 回归初心,聚焦主业,大力重塑品牌形象

近年来,公司明确聚焦主航道、主品牌,收缩多元化的战略目标,做强羽绒服产品核心主业,同时围绕"全球热销的羽绒服专家"的定位,重塑和优化品牌在消费者心中的形象。从业务类型来看,主要分为品牌羽绒服业务、贴牌加工管理业务(OEM)、女装业务以及多元化服装业务。2018/19 财年(2018 年)为公司战略转型元年,产品结构有所调整,主要体现为羽绒服主业大力发展,而逐步收缩多元化服装业务。其中品牌羽绒服业务收入占比为 73.70%( 10.10pct),贴牌加工管理业务收入占比为 13.20%( 2.60pct),女装业务收入占比为 11.60%(-1.40pct),多元化服装业务收入占比为 1.50%(-11.30pct)。

从品牌羽绒服主业来看,波司登品牌占羽绒业务收入的比例逐年上升。2018/19 财年波司登品牌实现收入为 68.49 亿元( 38.25%),占羽绒主业收入 89.44%( 1.78pct);雪中飞及冰洁 2018/19 财年收入分别为 3.62 亿元( 14.56%)、2.13 亿元( 5.97%),分别占羽绒主业收入 4.72%(-0.86pct)、2.79%(-0.81pct)。2018/19 财年,羽绒主业整体板块实现营收76.58 亿元( 35.52%)。公司聚焦主航道、主品牌业绩提升效果较为明显。

从品牌结构来看:1)品牌羽绒服业务:拥有波司登、雪中飞及冰洁三大品牌,分别实现中高端、中端、高性价比全覆盖,从而提升羽绒服业务整体的市场份额。截至 2019 年 3月底,共拥有门店 4628 家。2)女装业务:拥有杰西、邦宝、柯利亚诺及柯罗芭四大时尚女装品牌,以四季化销售探索的方式,提升集团整体盈利能力。截至 2019 年 3 月底,共拥有门店 528 家。3)多元化服装销售业务:拥有波司登居家、波司登男装及校服业务飒美特,根据公司战略规划,预计波司登居家及男装业务未来将进一步收缩,校服业务飒美特将保持稳定增长。此外,集团童装团队选取国际优秀的儿童品牌合作,开展中国线上运营业务,主要品牌有 Petit main 及 Happyland。

1.3. 重心重回主业,业绩强势反弹

1.4. 股权结构较为集中,长期保持高分红率

……

2. 四十余年风雨兼程,复盘公司发展历史公司作为中国本土羽绒服行业龙头,带动了我国羽绒服行业的发展,可以看作中国羽绒服细分行业发展的缩影,梳理公司发展历史,我们可以将其发展分为以下几个阶段:

2.1. 品牌初创期(1976-1995)

2.2. 品牌发展期(1995-2008)

2.3. 四季化、多元化探索期(2008-2016)

2.4. 重返主业期(2016-至今)

……

3. 羽绒服行业规模较大,未来仍有提升空间3.1. 我国羽绒服现阶段竞争格局如何?

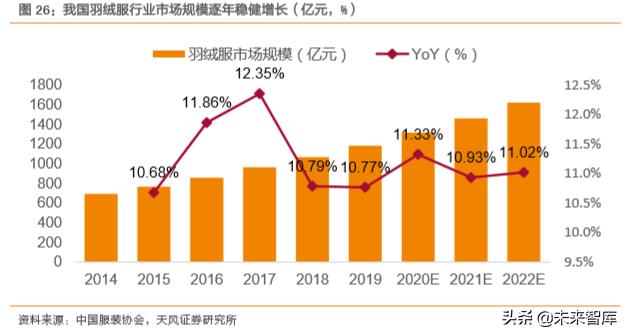

从行业规模来看,我国羽绒服行业调整到位,规模增速稳健提升。根据中国服装协会数据显示,2019年我国羽绒服行业市场规模达 1183亿元,同比增长 10.77%,五年CAGR为11.29%。伴随我国消费升级与消费观念转变的背景下,追求时尚与品质的年轻消费客群成为服装消费市场主流,羽绒服作为时尚单品,消费者购买频率有所上升。预计到 2022 年,我国羽绒服行业市场规模达 1622 亿元,未来四年 CAGR 为 8.21%,每年保持 10%以上速度增长。

从行业集中度来看,行业集中度较高,未来龙头企业市场份额将会进一步提升。2014-2018年,我国羽绒服行业 CR10 保持在 40%-46%之间波动,2015 年受行业清库存影响,行业集中度下降明显,之后逐年提升。2018 年我国羽绒服行业 CR10 为 43.62%,同比上升 0.47pct。近年羽绒服市场竞争环境包括全品类服装品牌,如优衣库、GXG、杰克琼斯、ONLY、太平鸟等;同时也包括海外专业知名品牌,如 Moncler、CanadaGoose。随着市场仍将保持激烈竞争态势,羽绒服制造公司逐步向品牌化发展,行业龙头市场份额将会进一步提升。

从本土品牌排名来看,波司登处于长期领先位置。1999 年起波司登始终位居第一,雪中飞排名长期稳定在 2-3 名,冰洁排名长期稳定在 9-10 名。2016 年,波司登集团开始逐步整合资源,将设计风格偏向传统的康博品牌退出市场,从而集中精力回归主品牌。

从产品价格带来看,产品均价逐年上涨。根据中国羽协统计数据披露,2010-2018 年我国羽绒服均价整体呈上升趋势,2013-2015 年行业集中清库存阶段,打折促销致使均价下滑。2016-2018 年,行业调整期过后均价逐步回升,2018 年我国羽绒服均价为 555.60 元/件,同比上涨 7.51%。我们认为此轮均价抬升主要受两方面因素影响:1)需求拉动型因素:伴随消费升级,消费者更加注重时尚性好、功能性强、品质性优的羽绒产品,中高端产品更受消费者青睐。2)成本推动型因素:2017 年 H7N9 禽流感高发,致使羽绒服原材料鹅绒及鸭绒供应紧张,鹅绒及鸭绒价格逐渐攀升,最终反映至终端产品价格。

3.2. 羽绒服行业发展趋势有哪些?

3.2.1. 竞争层级:中高端市场潜力较大

价格天花板被打开,催生中高端产品巨大市场空白。国内羽绒服行业竞争主要长期集中于1000 元以下的价格带,尽管经过 2015 年行业整体调整,淘汰了一批竞争者,但受近年暖冬因素影响,经营压力持续考验羽绒服生产企业的资金链。Moncler 和 CanadaGoose 进驻中国后,大幅拉升羽绒服市场均价,牢牢占据国内羽绒服行业奢侈品定位。因此国内羽绒服行业天花板被打开,催生 1000-5000 元中高端市场空白。波司登捕捉到了潜在的市场变化,通过提升产品设计,重塑产品形象,提升部分新产品系列的售价。2018 年波司登主品牌价格带由 1000 元以下提升至 1300-1500 元。与此同时 1800 元以上的产品占比,从过去4-5%左右提升至 25%左右。

3.2.2. 产品特性:消费观念改变,羽绒服走向功能化、时尚化单品

伴随国内消费需求升级,羽绒服发展呈现功能化、时尚化的特点。消费者不满足于只实现保暖功能的羽绒服,更加关注于其穿在身上的时尚度和功能性。消费者观念的变化,将利好行业内有技术积累和设计能力优势的龙头企业。

从功能性来看:拓展多种产品系列,满足不同消费群体需求,逐步成为羽绒服行业公司发展主流。向休闲时装、运动户外等领域开发产品,不仅可以扩展新的盈利增长点,同时可以扩展羽绒服企业有限的生存空间。以Moncler为例,每个天才创意系列发售,均伴随与之匹配的策划。2019 年 10 月 31 日 GRENOBLE 滑雪系列全球同步发售,实现了专业性能与精致优雅的二者兼备。

从时尚性来看:消费者对于时尚元素的敏感程度逐渐提升,羽绒服品牌融入更多时尚元素,一方面可以在国际时尚界吸引更多媒体关注,从而达到免费推广效果;另一方面可以吸引大量热爱时尚的年轻消费群体,从而提升产品销量拉动公司业绩。以Moncler 为例,2003 年被意大利企业家 Remo Ruffini 收购后,在面料、工艺、设计上不断升级,彻底时尚化。2009 年挖来 Valentino、GUCCI 前创意总监开发新设计,积极与各大时尚品牌展开联名企划,最终打造出深入人心的高端时尚羽绒服品牌形象。

3.3. 对标 Moncler、Canada Goose 品牌,如何实现业绩稳健增长?

当前国内与国际引领羽绒服行业潮流的两大品牌,无疑是 Moncler 与 Canada Goose,两家公司均有较为悠久的品牌历史,也同样经历过品牌发展的瓶颈期。两家公司的产品围绕时尚性与功能性,以较高的产品单价,实现了业绩的较高速成长,背后真正的原因在于其品牌力的巨大推动。波司登品牌创始已有 43 个年头,40 余年的沉淀,独具匠心的精神,独特的品牌故事逐渐深入国人内心,也是其独有的核心竞争力。

3.3.1. Moncler:以时尚元素打造奢侈品级羽绒服产品

品牌定位高端,展现独特设计理念。Moncler(盟可睐)于 1952 年在法国格勒诺布尔的Monestier-de-Clermont 成立,现公司总部位于意大利。长期以来,公司致力于汲取登山专家的知识,将品牌风格与科学研究融为一体,同时综合极端需求与日常城市生活融为一体。2003 年,雷莫鲁菲尼(Remo Ruffini)收购 Moncler,将品牌重新定位,呈现出前所未有的独特性,其轻而暖的穿着感、新颖的设计、易于被发现的用色,吸引了无数人的追捧,成就了奢侈品级羽绒服产品。2018 年该品牌实现营收折合人民币 111.44 亿元,位居羽绒服行业第一,享有"羽皇"盛名,其线下拥有零售网点 386 家。

Moncler 产品之所以能够引领全球羽绒服行业发展,主要系以下几个因素:

1)品牌调性定位高端:Moncler 超过 60 余年的发展过程中,多次成为探险队及冬奥会的赞助商,品牌专业度形象深入人心。其次,公司 2003 年被收购后,从体育用品店搬迁到时尚商圈附近,提升品牌品味。与此同时,Moncler 多次出现在米兰、巴黎及纽约时装周,不断提升品牌知名度,最终打造出高端时尚羽绒服品牌形象,受到众多名人青睐与追捧。

2)产品品质严格把控:2003 年 Moncler 品牌被 Remo Ruffini 收购后,收回品牌授予世界各地供应商的生产权,将产品集中在欧洲生产,以便加强把控产品品质。羽绒含量是羽绒服保暖的关键因素,绒的百分比越高越温暖,Moncler 产品包含至少 90%鹅绒簇以及 10%小羽毛,Moncler 羽绒服蓬松度达 710FP 以上,高于户外羽绒服 650FP 标准。此外,创新型高性能尼龙材料 Longue Saison、Doudoune d'Air 填充力极高,且拥有保暖轻便的特性。

3)产品设计引领潮流:2003 年 Remo Ruffini 决心将 Moncler 彻底时尚化,先后挖来 Valentino、GUCCI 的前创意总监开发新设计,积极与各大时尚品牌展开联名企划,颠覆了大众对羽绒服的既有印象。产品设计向年轻化、时尚化迈进,为羽绒服注入时尚的基因。特别是 2018 年推出 Moncler Genius 项目,打破现有时装零售格局的商业理念,要邀请来自各个领域的 8 位设计师在每个月推出不同的系列,在全球指定旗舰店分批发售。

3.3.2. Canada Goose:品牌故事塑造行业专家形象

以品牌故事传递专业形象。Canada Goose(加拿大鹅)拥有 60 余年品牌历史,最初于 1957年由 Sam Tick 创办于加拿大多伦多。后历经祖孙三代,由小型制造商转变为具有全球业绩的豪华外套品牌。Canada Goose 始终致力于"加拿大制造",可抵挡零下三四十摄氏度的严寒,成为南极科考队的标准装备,防寒保暖性能十足。产品风格以基本款为主的同时,考虑人体美学设计,分为修身款、常规款及宽松款,以满足不同场景的需要。作为加拿大国宝级品牌,凭借优良的口碑及明星传播效应,成为全球羽绒服业具有影响力的品牌之一。

Canada Goose 产品之所以能够做到快速发展,主要系以下几个因素:

1)深厚的品牌文化底蕴:Canada Goose 最早可追溯至 1957 年,历经三代家族掌门人,凭借着多年稳固的生产技术和经验,奠定品牌强大的历史底蕴。1982 年,极限运动员 Laurie Skreslet 穿着定制羽绒服,成为加拿大登珠穆朗玛峰第一人,同时也间接地成为品牌营销的第一人。品牌成立 50 周年之际,Canada Goose 出版了第一本"大鹅先锋"名册,这些冒险者的真实旅程、成就以及面对极端环境所展示的态度,在一定程度上奠定品牌基础,宣扬了其核心信念。

2)恪守加拿大产品制造:当许多品牌公司为了节约成本,将产品生产线移到亚洲发展中国家时,Canada Goose 仍然坚持本土生产。从设计、剪裁到加工缝纫均在加拿大境内,全程手工制作,人工成本较高,最大程度保证每一件羽绒服的质量。填充物采用了顶级的白鸭绒,产自极寒地带,具有轻便保暖特性。填充物灌装技术 1970s 年代发明沿用至今。

3)提供产品多样性选择:从设计角度来看,考虑消费者穿着美感,如 Parka 大衣系列,收腰设计不显体态臃肿。从便捷性角度来看,保暖便携两不误,如 Light weight 系列,可以收纳成折伞的大小,携带方便,适合经常旅行出差人士。从环保公益角度看,与 PBI(保护北极熊国际组织)合作款,捐赠每笔销售的部分给 PBI,以支持保护北极熊的栖息地。此外,Canada Goose 自创从 1 至 5 阶段性温感经验 TEL 值,每一款羽绒服有对应的 TEL值,可以根据居住地或目的地的温度选择需要的款式,极大方便顾客挑选和购买。

4)传递羽绒产品专业性:品牌成立之初,Canada Goose 为安大略省的警察制作冬季执勤大衣和羊毛衫,随后又为极地工作者、护林员、石油工程师等制作服装。这一批户外工作人群口口相传,形成防寒保暖实用耐穿的品牌印象。此外,具备卓越保暖性的 Canada Goose 经常出现于各大寒冷地区片场,被称为寒冷地区电影人士的(非)官方夹克。同时 也出现在电影荧幕上,2004 年,首次在《后天》和《国家宝藏》两部影片中亮相,获得了巨大的荧幕效应,在提升品牌知名度的同时,节约不必要的宣传成本。

4. 调整到位:品牌重塑,业绩复苏从业绩来看,在经历了 2014-2016 年连续三年的下跌之后,2017 年波司登扭转趋势,营收恢复增长,净利润大增 39.48%至 3.92 亿,销售毛利率上升 1.3pct 至 46.4%,逐渐复苏。2018 年,波司登业绩大幅提升,中高端销量提升 500%以上,股价逆势上涨 132.8%。

从品牌重塑角度来看,2018 年,国家品牌计划宣布波司登为唯一入选的服装品牌,并与其达成 3 年战略合作;2019 年,波司登以品牌强度 982、品牌价值 243.02 亿元荣登纺织服装鞋帽行业榜首。

由此可见,波司登实现了品牌与业绩的双重"逆袭"。我们认为,波司登在新战略引导下对产品、渠道和营销等做出的大力度改革升级是其"逆袭"不可或缺的因素。

4.1. 战略调整:回归初心,做强羽绒服核心主业

2007-2017 年,波司登采取"以羽绒服业务为核心,多品牌化、四季化、国际化"的集团策略。四季化、多元化的服装品牌拓宽了业务范围,分散了资源,从而使淡季的产能得到了合理利用。

羽绒服行业空间的显现是集团战略转型的重要契机。近年来,羽绒服市场趋势有所转变。2015 年来国际高端羽绒服品牌 Moncler 和 Canada Goose 的进入大幅拉升了羽绒服的售价,羽绒服首次被划入了奢侈品品类(零售价超过 5000 元),由此催生出了价格段为 1000-5000元的巨大市场空白。波司登集团敏锐地捕捉到了市场变化趋势,决定调整战略,抓住羽绒服产品在国内市场日趋活跃的新机遇,回归主品牌,进行品牌重塑,打造高端羽绒服产品。

2018 年 3 月,波司登推出了"聚焦主航道、聚集主品牌、收缩多元化"的新品牌战略。该战略旨在聚焦"以功能为中心"的主航道,专注主品牌羽绒服产品的发展,收缩多元化服装业务。在进行产品结构调整,收缩四季化产品并将业务归拢后,主品牌羽绒服业务2018/19 财年占总收入比重达到了 73.7%,同比提升 35.5%,为集团最大收入来源;而多元化服装业务收入占比较 2017/18 财年大幅收缩 11.3 个百分点至 1.5%。

在新战略领导下,集团为各业务分部规划了不同的发展道路,促进其与消费者的喜好和市场发展方向紧密连接,并产生协同作用。

1) 羽绒服业务:羽绒服产品为大众防御寒冷的必须品,行业市场空间超千亿规模。顺应时势,聚焦羽绒服产品,把主品牌"做活"、"做强"无疑是正确的战略选择。羽绒服业务是集团增长的主要动力。其中,主品牌波司登将回归 "羽绒服专家"品牌定位,持续提高品牌影响力,进行品牌重塑;波司登旗下羽绒服副牌雪中飞、冰洁也取得了良好的业绩,雪中飞全网破亿。

在这一业务分部下,主品牌波司登、自有品牌雪中飞和冰洁三个品牌区分定位,中高端品牌波司登携中端品牌雪中飞及高性价比品牌冰洁共同发力,提升市场份额。目前整个集团转型向纵深发展,通过管理经验的输出,波司登可从单一品牌实现未来羽绒服多品牌发展,在羽绒服赛道满足高中低端消费需求。

2) 贴牌加工管理业务:继续合理利用淡季产能,提高生产效率,加大与重点客户的战略合作,加大对国内工厂的设备改造、环保投入,同时合理利用伊藤忠的合作资源,提升东南亚工厂的工艺技术能力。近年来,集团逐渐加大了原始设计制造的业务比重,提升了客户的粘性,推动订单数量大幅提升。

3) 女装业务:集团旗下女装品牌包括 JESSIE、BUOUBUOU、柯利亚诺及柯罗芭。经过多年的深耕运营,四个品牌都积累了大量的消费者。鉴于国内女装行业前景良好,集团将致力于提升女装业务的内在运营和管理效率,整合女装资源以提高协同效应,并适度地扩展优质渠道。同时,集团将继续发掘具有潜力的女装品牌,进一步拓展女装平台。

4) 多元化业务:作为集团其他业务的补充,多元化服装业务目前主要包括男装业务,校服业务及童装业务。男装业务毛利较低,经过了快速收缩营收占比大幅下降。未来多元化业务分部将主打校服业务和童装业务。其中校服业务注重直营客户开发,主要与国际学校、教育集团合作,客户具有一定忠诚度;童装业务与国际品牌合作,将持续拓展渠道,打造多品牌儿童生活馆。

4.2. 产品端:严选品质,匠心设计,高端化趋势凸显

聚焦主品牌发展后,波司登开始了产品升级,在高品质的基础上提升产品时尚性,打造高端产品。为抢占羽绒服中高端市场,波司登对产品工艺、设计、功能以及结构方面都进行了优化升级,坚守高品质的同时把握时尚消费升级机遇,逐渐变身为备受关注的"国潮"时尚品牌,向高端化发展。

4.2.1. 以高端品质做高端品牌

波司登具有领先技术优势,研发能力强。经过 43 年的发展,波司登共计拥有专利 177 项,获得高新技术产品认证 3 项,开展科技项目 23 项,并且曾参与了 5 项国际标准、 9 项国家标准、 4 项行业标准的起草修订工作,制定各类企业技术标准 218 项,研发能力突出。2019 年 11 月,GB/T 14272《羽绒服装》国家标准预审会在波司登总部召开,集团参与了最新羽绒服国家标准的修订,引领羽绒服品牌企业的发展。

波司登十分注重产品质量,对羽绒品质、含绒量、蓬松度及面料严格把关。早在 1995 年,波司登先于全国将产品含绒量提升至 90%,引领了羽绒服行业产品品质的迈进。每一款羽绒服出厂前均经过了 24 小时零下 30℃材料极寒测试、15000-20000 次面料摩擦测试以及10000 次拉链拉滑测试,保证产品功能性。2018 年,凭借出色的产品质量,主品牌波司登获得"2018 年度户外装备大奖"。

凭借产品的出色功能性,波司登成为中国唯一征服"世界三极"的羽绒服品牌,助力中国登峰事业、体育事业和南北极科考事业,其产品伴随中国运动员与科考队跨越高山、征服极地、抗击风雪。

两次登顶珠峰:1998 年 5 月 24 日,中国登山队队员穿着波司登羽绒登山服成功登顶珠穆朗玛峰,将"中国波司登登山队"队旗放到了海拔 8844.43 米的世界最高峰。2019年 5 月 23 日,波司登又再次助力中国国家登山队实现全员成功登顶珠峰。两次助力登峰是波司登能扛-40℃极寒和 10 级大风的产品硬实力的证明。

助力滑雪项目冬奥会首金:2006 年都灵冬奥会上,韩晓鹏身穿波司登自主研发的滑雪服,为中国赢得雪上项目男子首金。他身着的兼具科技感、高性能与中国特色的波司登滑雪服现已被瑞士洛桑国际奥林匹克博物馆珍藏。

伴随南北极科考:1998 年 7 月,波司登羽绒服随中国北极科考队出征格兰豪威岛,以温暖抵御极地严寒,见证北极科考之行。1999 年 10 月,波司登随"雪龙号"南极科学考察队远征南极,再次挑战极地高寒。

2019 年 10 月 30 日,波司登发布了全新万元高科技羽绒服"登峰"系列,巩固了其专业 高端的品牌形象。此系列羽绒服售价区间为 5800 元—11800 元,所采取的羽绒服制造尖端科技及其产品本身性能均属行业领先。波司登登峰系列的含绒量达到了 95%,蓬松度高达 1000,属超 5A 级别。在产品品质方面,波司登无疑已不逊色于国际高端羽绒服品牌。

高品质的产品为波司登带来了亮眼的销售业绩,且品牌高端化趋势明显。

从价格来看:2018/19财年波司登整体产品价格带上移,1000元以下产品占比减少至 12.1%,1000-1800 元区间的产品较去年提升 16.2 个百分点至 63.8%,1800 元以上产品占比近四分之一。其中天猫店高客单商品(1800 以上)销售额同比提升 147%,高客单在店铺占比同比提升 56%。

从消费人群来看:优质产品提升了消费者的品牌忠诚度,会员同比复购人数提升 93%,且新零售绑卡会员也得到了大幅提升,仅 2019双11期间新增会员高达 50w,同比提升超100%;同时,对产品价格敏感度低、对产品质量要求高的高品质会员数量显著提升,88VIP 购买人数同比提升 80%;且会员消费转化保持稳定增长,平均消费转化率达 59%。

4.2.2. 以高端设计赢高端市场

当前,羽绒服已不仅仅聚焦保暖功能,正逐渐向时尚功能靠拢。作为市场占有率第一的国产品牌,波司登也已经开始推动产品在保持功能性的同时促进羽绒服从臃肿向休闲化、时装化的变革,持续提升行业时尚品味。

2018 年 10 月,波司登与三大国际知名设计师合作发布全新联名系列。和波司登之前的"土味款"相比,新系列的确在视觉感官上提升了一个档次:比如 Antonin 侧重于新颖廓形和法式充绒大衣,Tim Coppens 更侧重科技工艺,而 Ennio Capasa 将精致裁剪与现代利落的运动装结合。该设计师联名系列发售当天,天猫官方旗舰店迅速售罄,线下门店也供不应求。联名系列发布后一周,关于"波司登"的百度搜索指数同比 2017 增长 84%,品牌时尚性定位逐步成型,消费者的品牌认知开始改变。

将艺术与专业工艺融合,赋予产品"高颜值"。2019 年波司登发布了"极寒、星空、地袤"三个系列新品,将艺术与羽绒服结合,在远古文明和现代科技的碰撞中探索美好当下,同时用色彩诠释自然之美。其中,"星空"系列灵感源于意大利艺术家 Ottavio Fabbri 专门为波司登创作的油画"星空"。波司登运用专业工艺将其融入羽绒服设计,表达了宇宙极致浪漫,以浓烈紫、荧光黄、深邃兰等色彩元素,完美呈现了夜空、繁星、银河。

加入特色流行元素,广受市场好评。波司登与意大利设计师 Pietro Ferragina(皮耶特罗)合作的设计师系列一经推出就受到了消费者的追捧。这位意大利设计师专注于时装领域 30年,曾在 Prada、Giorigio Armani、Versace、Max Mara 等国际奢侈品牌担任高级设计师与创意顾问。整个系列在运用各种专业羽绒科技之余,把派克、飞行员夹克、工装等经典款式和各种色彩及细节流行元素结合在设计中,成为了国际流行的"街拍款。

提升产品时尚性促进了波司登的品牌重塑进程,满足了消费者对产品外观的需求,真正打造了国产时尚高端羽绒服品牌。

从产品来看:2019 双十一期间颇具时尚性的设计师系列销售同比增幅 1139%,其销量占比有所提升,反映了消费者对高时尚性羽绒服产品的需求提升。

从消费人群来看:目前,波司登购买人群呈年轻化、潮流化、奢华化等趋势。2018/19 财年,16-25 岁的消费会员占比由去年同期的 5%上升至 9%;2019 双十一期间,18-34 岁购买人数同比提升 51%,奢华、潮流人群同比提升 70%,一二线城市购买消费者同比提升 56%。

4.3. 渠道全方位升级

目前波司登以线下销售为主。其零售网点包括集团与第三方经销商经营的专卖店与寄售网点。2018/19 财年羽绒服业务的零售网点较 18 年同期增加 162 家至 4628 家,其中自营零售网点净增 205 家至 1628 家,第三方经销商经营零售网点净减少 43 家至 3000 家。

线上销售占比持续扩大。2018/19 财年线上销售收入相较 2018 年同比提升 55.6%,线上销售占比达到 23.1%。未来集团将持续加大对线上渠道扩张的投入,拓展合作项目,增加线上专供款,逐步提升品牌影响力。我们预计未来公司线上销售占比有望提升至 30%以上。

实行新战略后,波司登围绕全新定位对渠道进行了全方位升级,进行渠道结构调整,加强渠道建设。包括重回主流商圈、更新门店形象、提升门店体验、新开海外门店、关闭低效店铺、大力拓展线上业务等。

1)积极扩大渠道,重回主流商圈:波司登在渠道的扩展上显示出了很强的冲劲。在国内以购物中心、百货商场、核心商圈街边店为新店进驻方向,入驻了上海南京东路、北京西单、杭州大厦、成都春熙路、天津滨江道等全国地标性商圈,2018/19 财年净增门店数量106 家,同时进一步提升海外门店数量。

2)提升渠道运营效率:

库存管理:产销结合,按需配货,维持健康的库存水平;通过拉式补货、快速上新及小单快反实现优质快反,加快存货周转时间;采取直营和批发订货完全分开的模式,根据不同规模的经销商采取灵活的订货及补货模式,极大地优化了对订货结构的调控,保持稳定的理性订货。

在存储环节,集团规划建设了鞋服行业自动化程度最高的 1.2 万平米无人仓;在拣选环节,通过消化吸收亚马逊 KIVA 机器人技术,把原来人找货的传统拣选模式改变为货找人的拣选模式。

加强对终端的把控:加强对终端零售数据的抓取和分析,并相应调整优化与渠道及终端的互动,推动零售精细化管理;升级原有的 ERP 系统,可随时查看门店销售产品的仓库信息,对终端渠道及时把控。

配送环节:采取"CDC 直接分发门店"的一级配送流程,设置了中央配送中心,服务全国所有线下直营店、加盟门店以及电商 O2O 业务, 负责运输及数据采集,基于市场变化配置商品资源,快速响应消费者需求。

3)加强渠道形象建设:线上通过视觉形象凸显品质感,通过详情页介绍体现专业感,并且将通过成立电商视觉形象优化小组持续调整线上渠道形象;线下方面,2018 年夏天波司登公布全新品牌 Logo,全国近千家门店同时更换标志,通过新品牌标识推广新形象;与法国顶级设计师 Thomas Clement 合作,重新设计终端形象,优化门店陈列,对已有门店进行翻新。全新店铺形象整体以白色、米白色和木质元素为主,承袭明亮简洁的设计风格,且力求呈现一个全新的、充满科技感的空间,设置了最低可以降温至零下 15 度的极寒体验舱等互动体验装置,为消费者购物带来了不一样的专业体验。

4)大力拓展线上渠道:线上业务起到了承接品牌战略、加强店铺形象升级与优化渠道布局的作用。与天猫达成突破性合作关系、与唯品会达成战略合作关系,极大地刺激了线上销售的流量。在 2018/19 财年,集团品牌羽绒服与女装业务线上销售额分别同比上升 55.6%、11.8%。2019 年双十一当天波司登全网销售额突破 8 亿,单店销售位居服装品牌第一名。

4.4. 营销:大规模、多元化

为提升品牌知名度,波司登采取了大规模、多元化的营销策略。通过与知名设计师合作、亮相国际秀场、与大 IP 联名、大幅投放广告、聘请国际国内知名代言人等方式吸引了大量消费者的关注。

登上纽约时装周、米兰时装周:2018 年 9 月,安妮·海瑟薇夫妇、鹰眼 Jeremy Renner、邓文迪等名人出现在了波司登的纽约秀场,维密天使 Alessandra Ambrosio 为大秀开场。2019 年 9 月,波司登于米兰时装周发布了新品, "宇宙第一博主"Chiara Ferragni与好莱坞女神妮可·基德曼出现在了波司登秀场前排,分别身着波司登地袤系列的姜黄色羽绒服和拼接羽绒夹克;超模肯豆 Kendall Jenner 身着波司登地袤系列霸气开场。两场大秀均打响了波司登产品的时尚定位,引发了海内外媒热议。

聘请符合品牌形象、具有市场号召力的代言人:2019 年 10 月,著名时尚女星杨幂成为了波司登大师系列的代言人。作为品牌代言人,杨幂具有较高的话题度与国民认知度,且"带货能力"强,有利于波司登巩固其时尚定位,吸引年轻消费者。2019 年11 月,继官宣与男星"抖森"合作后,波司登宣布与又一漫威影星"寡姐"斯嘉丽·约翰逊携手。《复联》系列电影在国内爆火后一众漫威影星讨论度极高,波司登此举吸引了众多影迷、媒体的关注。

与大 IP 联名:波司登分别与迪斯尼、漫威、《奔跑吧兄弟》以及游戏合作推出了联名款,让自身产品展现出更多的样式,也能让品牌给消费者带来完全不同的感受,叠加出了超强的市场关注度和吸引力。此类合作更是传递出了波司登顺应时代潮流、勇于改变的讯息,同时也带来了足够强的话题与流量,为波司登争取更多的话语权和市场份额。

国内外网红探店种草 线上线下深度整合品销合一:线上线下紧密整合,品牌、产品、渠道三位一体,品牌行为、市场行为和终端行为有效统一,传播内容指向线下销售,线下门店最大化配合呼应线上传播内容。如国外 KOL 探店并直播,打造海外热销的氛围,在小红书、抖音及微博平台打造"波司登试衣间"话题,借明星红人在门店试穿羽绒服,进行场景植入和产品种草,有效引流自来水进店购买打卡。

与传媒公司合作大量投放广告:近两年波司登的广告投放幅度显著提升,与分众传媒签订了"引爆主流,激活品牌"亿元级投放协议。在第一轮投放分众电梯媒体 12 城之后,去年 10 月波司登第二轮广告投放再次霸屏 60 个主力城市,为其品牌造势。在2018 年 11 月份的户外媒体投放 TOP20 品牌媒体分布中,波司登位列 TOP20 品牌前,并且是唯一上榜的服装品牌。

尽管大规模营销带动了波司登销售费用的上涨,但其营销效果十分显著。2018 年底,波司登获得了销售数据、品牌认知度大丰收。据天猫数据显示,2018 年双十一,波司登成为天猫首家预售破亿的服装品牌,全天波司登线上线下全渠道总销售 7.4 亿元;而双十二全天,波司登在全渠道销售额突破 5.1 亿元,天猫旗舰店销售额同比增长 179%。

2018 年 11 月,全球前三的市场调研机构益普索对波司登的调研数据显示,目前波司登品牌无提示第一提及率高达 66%,净推荐值(NPS)高达 49%,品牌美誉度达到了 8.69,在国内消费者中认知度高达 97%,在行业内处于领先地位,且 20 岁到 30 岁的年轻主流消费者购买波司登的占比明显提升。

2019 年"双十一"波司登线上销售战绩更加突出。截止到 11 月 1 日,其天猫旗舰店的预售金额已经超过了 1 亿元,相比去年破亿元提前了 10 天;双十一当天,波司登单店销售位居中国服装品牌第一名,天猫旗舰店 7 分钟销售额破亿,78 分钟突破去年全天销售额4.14 亿元,全网销售额突破 8 亿,全渠道销售额突破 10 亿元,同比增长 37%;客单价同比2018 年增幅超过 20%。

波司登双十一产品热卖是公司重塑"全球热销的羽绒服专家"品牌形象、优化渠道组合布局、坚持提供优质产品的综合呈现,反映了集团向中高端转型的、产品获得消费者认可的阶段性成果。照此趋势,波司登有望沿着既定的战略方针继续展现战略转型成效,取得良好增长。

5. 量价齐升,看好波司登未来发展5.1. 价格:提升空间广阔

从主力价格带来看,波司登产品均价远低于加拿大鹅。2018/19 财年,波司登主力价格带为 1200-1800 元,占总销量 63.8%。其 1800 元以上产品占比 24.1%,产品最高价格破万元,价格带较往年显著提升。从近一个月销售数据来看,波司登天猫旗舰店综合排名前十产品均价为 1681.04 元,而加拿大鹅天猫旗舰店综合排名前十产品均价为 8659.71 元。由此可见,与海外高端羽绒服品牌对标,波司登羽绒服产品提价空间高达 415.14%。

从消费者价格敏感度来看,高端羽绒服市场消费者对产品价格敏感度偏低。对标海外品牌,加拿大鹅天猫旗舰店综合排名前十产品的价格与销量之间无明显线性关系,反映了其主要费者对价格敏感度偏低;而波司登天猫旗舰店目前综合排名前十产品的销量与单价同样无明显线性相关关系,可见其消费者价格敏感度与加拿大鹅类似。

从产品最高价格来看,波司登单价高于一万元产品数量明显少于加拿大鹅。从天猫旗舰店数据可知加拿大鹅在售的单价破万产品多达 10 款,而波司登仅有两款。波司登产品最高价与加拿大鹅相差 2800 元,提升空间达 23.73%。

综合来看,未来波司登羽绒服产品提价空间广阔,主力价格带对标加拿大鹅可提升 415.14%。结合目前波司登价格带上移速度,未来产品价格带有望继续提升,1800 元以上产品数量与占比也可进一步提高。此外,加拿大鹅进入中国市场提升了中国消费者对羽绒服的心理价位,在未来,随着波司登新战略的继续实施,品牌重塑的进程加快,其高端化定位无疑将促进其产品价格的进一步提升。

5.2. 销量:需求持续扩大

近年来,国内羽绒服市场不断扩大。中国服装协会羽绒及皮革皮草服装专业委员会预计到2022 年中国羽绒服市场将达到 1621 亿,平均增长率在 10%以上。中国纺织服装行业调查显示,中国羽绒服的普及率不足 10%,对标同样跨度的欧美地区其羽绒服普及率超过 30%,对标日本市场的羽绒服普及率高达 70%,国内羽绒服产品渗透率有待提升。

尽管行业趋势良好,未来需求空间大,羽绒服行业仍普遍面临羽绒服产品消费频次低的问题。羽绒服销售多集中在冬季这一问题,且受天气波动影响较大。同时,相比美国、日本等高羽绒服渗透率国家,中国具有地理上的特殊性,涵盖五个温度带,其中热带、亚热带地区居民对羽绒服消费需求较低,影响总体渗透率。

然而,意大利奢侈羽绒服品牌 Moncler Genius 成功打破了羽绒服产品的季节性桎梏,并将新门店开到了热带国家墨西哥;加拿大鹅也于气候温暖中国香港开设了门店。我们认为,这得益于其品牌的奢侈品属性与时尚化属性。

时尚化、奢侈感平滑了羽绒服在四季的需求。目前,消费者对于羽绒服的需求已从"保暖"这一单一要求转向了功能性强、时尚、美观等多样化需求。借助这一趋势,Moncler 推出了多款设计时尚的羽绒服单品,受到了消费者的追捧。即使其在反季节 6 月发售,由于消费者一旦错过或将难以获得,原本仅在冬季的消费者关注周期延长被延长至一整年。

与此战略类似,波司登同样迎合了消费者的时尚需求。波司登推出了多个与设计师、IP 合作系列、加强产品设计美感,也因此减弱了季节对其羽绒服产品销售的影响。通过加强设计,进行品牌重塑打入高端市场,波司登无疑可以进一步弱化产品的季节性,弱化天气对产品销售的影响,扩大需求。

同时,通过多品牌矩阵与丰富的价格带,波司登满足了从高端到大众的多样化消费需求。其主品牌波司登、中端品牌雪中飞与大众品牌冰洁共同发力,可进一步获得市场份额的提升。并且,与加拿大鹅、Moncler 相比,波司登产品价格跨度更大,从千元以下到万元以上市场全覆盖,为消费者提供了更多选择。

由此可见,波司登未来在量、价两方面都有较大上升空间与潜力。自 2018 年战略改革至今,其业绩与品牌建设已初见成效。随着其品牌高端化发展,战略的进一步实施,将进一步发挥优势,借助良好的产品力、渠道力、品牌力赢得市场肯定。

6. 财务分析:盈利能力仍有提升空间,营运能力较强

7. 盈利预测与估值

……

(报告来源:天风证券)

获取报告请登陆未来智库vzkoo。

立即登录请点击:「链接」