你知道保险杆杆率么?

杠杆高好还是低好?

杠杆高低是如何影响保单贴现投资?

今天为大家一一揭晓。

在保单贴现投资中,人们常常将“死亡率”作为判断投资预期收益的关键指标,而忽视了“保单杠杆”这一重要指标。

有同学疑惑了,“保险杠杆”是什么东西?

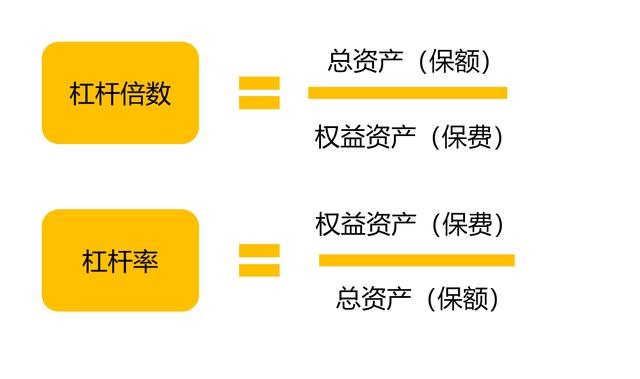

所谓杠杆,便是以微薄之力撬动起巨物的工具,也是全部保险公司从业的核心内在逻辑。根据官方的解释,在资产负债表中,杠杆率指的是权益资本与总资产的比率,杠杆率是衡量的还款能力。杠杆率的倒数是杠杆倍数,杠杆倍数越高,越容易受到收益率和贷款利率的影响。

人寿保险行业中的杠杆率有以小博大之意,指的是投保人所支付的保费与总保额间的比值。

比如王小姐支付了1万元,买了一份保额为100万的人寿保险。那么该份保险的杆杆倍数为100倍,其倒数即为杆杆率。

站在投保人的视角,保险杠杆起到了“以小博大”的作用。帮助家庭降低、转移风险,以较少的保费,来撬动“危难时刻”更多的资金保障。但是,交同样的保费,杠杆倍数越高,家庭抗风险能力越强。

举一个很简单的例子。为了方便理解,我们假设小王的保费一次性支出1万元,保额为100万元。而小李的保费是1万元,保额是1000万元。你品品?是谁的保险更合适?

站在保单贴现投资人的视角,保险杠杆代表了“预期收益率”。在保单贴现投资中,所投资的保单杠杆越高,需要交纳的保费越少,相对应的,投资收益越高。

同样以上面的小王同学和小李同学为例子。

假设保单贴现投资机构以50万的价格分别买下了小王和小李的保单,在赔付条件(身故)触发后,投资人在小王这里的收益为50万(100万-50万);在小李这里的收益为950万(1000万-50万)。

由此看来,保单杠杆倍数越高,代表着越高的性价比,不管是保单持有人,还是保单贴现投资者,这都是一项不能忽视的重要指标。

因此,从理论上来说,投资的寿险杠杆倍数越高,相应的能带来更高的预期收益和回报。

但需要注意的是,寿险杠杆还是要根据具体的“国家”、“产品”、“保险公司”来判断其具体赔付额、保障期限及赔付要求。

以【国家/地区】来划分,寿险杠杆倍数:美国>台湾>香港>大陆。

由于美国保险行业历史悠久,保险市场相对成熟发达、行业体系完善、相关保险的各类法案也十分健全、美国保险业的竞争也非常激烈、寿险“生命表”更新频率较高,诸多因素导致美国寿险保费较低,保额较高。

美国寿险保费可以说是全世界最便宜的,杠杆倍数是最高的。

美国人寿保险的杠杆约是台湾人寿保险的2倍,香港人寿保险的3倍,中国大陆人寿保险的5倍。

举个例子,假设中国人寿保险的杆杆倍数为10,那么,香港人寿保险的杆杆倍数为去16,台湾人寿保险的杆杆倍数为25,美国人寿保险的杆杆倍数为50。

这意味着一份100万保额的保单,如果在中国大陆购买需要10万,那么在香港需要6.25万,在台湾需要4万,而在美国购买仅需要2万!

以【产品】类型来看,寿险杠杆倍数:定期寿险>终身险。

所有类型的人寿保险大致都可分为两大类:

1. 定期人寿保险。

定期人寿保险的期限通常以1年、5年、10年、15年、20年、25年或30年的。

这类保险有固定的有效承保期限。

如果投保人在指定期限内死亡,该保单会进行相应的赔付。

2. 终身人寿保险。

这类保单保障被保人的终身,不管何时身故,都会获得相应的保额。

一般来说,由于“定期寿险”属于消费型险种,投保人拿到赔付额有限制,因此这类保险的保费较低、保额较高。

而“终身险”属于分红型险种,有现金价值,有固定的保额保障,因此保费相对较高。

以购买保单的【保险公司】来看,寿险杠杆倍数:规模较小的保险公司>规模较大的保险公司。

一般来说,规模越大的保险公司,知名度、公信力越强,人们越愿意去购买大公司的保险。

这类保险公司市场份额较大,不缺客户,因而在保费上更有“叫价”优势,保费相对较高、保额相对较低。

总的来看,保险杆杠倍数其实是一个受多因素影响的数值,相信大家看完以上内容,对保险杠杆都有了初步的认识,在各位投资人未来投资保单贴现时,都可以参考以上几个指标,来对所投资标的进行大概的判断。

,