税法规定

《企业所得税法实施条例》第二十三条规定,以分期收款方式销售货物的,按照合同约定的收款日期确认收入的实现。

会计规定

《企业会计准则》规定,采用分明收款方式销售商品时,如果延期收取的货款具融资性质,其实质是企业向购货方提供免息信贷,企业应当按照应收的合同或协议约定价款的公允价值确定商品收入的金额,合同或协议约定的应收价款与其公允价值之间的差额,确认为未实现融资收益。

应收的合同或协议约定价款的公允价值,通常应当按照其未来现金流量的现值或商品现销价格计算确定,未实现融资收益应当在合同或协议规定的期间内,按照应收款项的摊余成本和实际利率的乘积分期确认为融资收益,冲减财务费用。

如果利息费用影响不大时,也可以采用直线法进行摊销。

税会差异

分期收款方式下销售商品,会计上以“权责发生制”为基础,把应收账款区分为商品的实际交易价格和未实现融资收益两部分,对于以公允价值表现的交易价格,在满足收入确认条件下,应一次性确认为商品销售收入;未实现的融资收益则在以后各期分期确认为融资收益,记入“财务费用”账户的贷方。

税法规定按照合同约定付款人应付货款的日期,并没有把应收账款做商品销售收入和融资收益的区分,其中“合同约定”表明不属于权责发生则,“应付货款的日期”,表明也不完全符合收付实现制原则的要求。

【案例】

2018年1月1日,甲公司采用分期收款方式向乙公司销售一套大型设备,合同约定的销售价格为2000万元(不含增值税),分5次于每年12月31日等额收取。该大型设备成本为1560万元。在现销方式下,该大型设备的销售价格为1600万元。假定甲公司发出商品时,其有关的增值税纳税义务尚未发生,在合同约定的收款日期,发生有关的增值税纳税义务;并假定不考虑乙公司因购买大型设备发生的利息费用因素。

甲公司的财务处理

(1)计算实际利率

根据公式:未来五年收款额的现值=现销方式下应收款项金额,可以得出:400x(P/A,r,5)=1600(万元),用插值法计算出r=7.93%。

(2)计算每期计入财务费用的金额

计算如下表:

(3)2018年1月1日销售实现时:

借:长期应收款 2000(约定价)

贷:主营业务收入1600(公允价)

未实现融资收益 400(倒挤)

借:主营业务成本1560

贷:库存商品 1560

(4)2018年12月31日收取货款和增值税税额时,

借:银行存款 452

贷:长期应收款 400

应交税费-应交增值税(销项税额)52

借:未实现融资收益 126.88

贷:财务费用 126.88

(5)2019年12月31 日收取货款和增值税税额时:

借:银行存款 452

贷:长期应收款 400

应交税费-应交增值税(销项税额)52

借:未实现融资收益 105.22

贷:财务费用 105.22

(6)2020年12月31日收取货款和增值税税额时:

借:银行存款 452

贷:长期应收款 400

应交税费-应交增值税(销项税额)52

借:未实现融资收益 81.85

贷:财务费用81.85

(7)2021年12月31日收取货款和增值税税额时:

借:银行存款 452

贷:长期应收款 400

应交税费-应交增值税(销项税额)52

借:未实现融资收益 56.62

贷:财务费用 56.62

(8)2022年12月31日收取货款和增值税税额时:

借:银行存款 452

贷:长期应收款 400

应交税费-应交增值税(销项税额)52

借:未实现融资收益 29.43

贷:财务费用 29.43

甲公司的税务处理

分期收款方式销售货物的,按照合同约定的收款日期确认收入的实现。本案例中合同约定分5年等额收款,每年应确认应纳税所得额=2000/5-1560/5=400-312=88(万元)。

以2018年为例,

会计利润=1600-1560 126.88=166.88万元;

(注:126.88是未确认融资收益冲减的财务费用)

而税法应确认的应纳税所得额是88万元。

因此,需调减应纳税所得额=166.88-88=78.88(万元)。

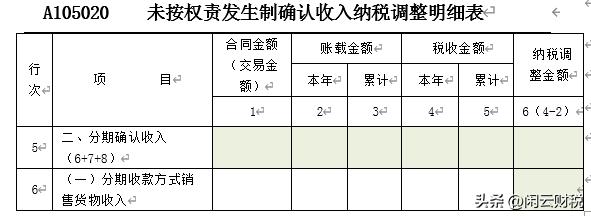

2018年-2022年所得税汇算清缴时,具体填报如下:

从上面的各年纳税调整情况看:

2018年纳税调减78.88万元,

2019年纳税调减17.22万元,

2020年纳税调增6.15万元,

2021年纳税调增31.38万元,

2022年纳税调增58.57万元。

纳税调减总额96.1万元,纳税调增总额96.1万元,

调减总额等于调增总额。

闲云财税,您的财税小伙伴!持续更新,敬请关注!

,