碳纤维产业是国家鼓励的基础性战略性新兴产业,对国家航空航天、重大装备制造等相关产业具有战略意义,其发展与国防军工密不可分。

国家产业政策对碳纤维行业的发展起到了积极的引导作用,近年来国家密集出台多项产业政策支持碳纤维产业的发展。国务院及相关部门陆续出台多项举措积极推进中国碳纤维行业的快速发展。

2017年4月,国家科技部下发“十三五”材料领域科技创新专项规划,规划提出要以高性能纤维及复合材料、高温合金为核心,突破结构与复合材料制备及应用的关键共性技术,提升先进结构材料的保障能力和国际竞争力。2019年9月,上海市科委在“碳纤维十五条”专项政策中表述,要推动碳纤维复合材料应用,引导扶持碳纤维产业的高质量发展。

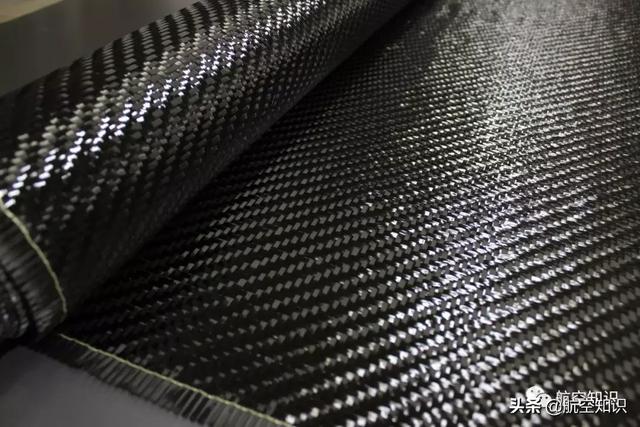

碳纤维(carbon fiber,简称CF),是一种含碳量在95%以上的高强度、高模量纤维的新型纤维材料。它是由片状石墨微晶等有机纤维沿纤维轴向方向堆砌而成,经碳化及石墨化处理而得到的微晶石墨优异新型材料,被誉为“黑色黄金”。

碳纤维材料具有优异的理化性能,被称为新材料之王。碳纤维材料强度高、耐高温,同时具有较好的减重效果,一般不是单独使用,而是以复合材料的形式被使用。碳纤维作为复合材料中的增强纤维,用于制造各类终端产品中的复材结构。碳纤维复合材料属于技术密集型产品,生产过程对工艺和装备的要求极高,在从原丝-碳纤维-中间产品-复合材料的各个环节中,每经过一个环节产品的价值量都会成倍的增长。

从全球市场的下游应用看,2018年碳纤维需求在风电叶片领域应用占比24%,航空航天领域占比23%,汽车领域占比12%,三者总计占比59%。全球范围内碳纤维还被应用于体育、压力容器、建筑补强等领域,表明碳纤维经历了“贵族化”到“平民化”的转变,未来需求将进一步增长。

根据《2018全球碳纤维复合材料市场报告》,2018年的全球碳纤维需求为9.26万吨,市场价值25.71亿美元,同比增长10%。随着低成本碳纤维技术创新,工业领域需求持续增加,预计全球碳纤维将以10-15%的速度高速增长。

2018年碳纤维市场需求按销售占比拆分,风电和航空航天领域占比均为23%,在所有应用领域中占比最高,其次为体育用品领域(15%)和汽车应用(12%);但由于航空航天领域所使用碳纤维通常为高端产品,所以按价值占比拆分,航空航天领域占比高达49%,体育用品约为13%,风电领域约为12%。

我国碳纤维行业目前仍处于初级阶段,掌握高性能碳纤维研发核心技术并能够实现稳定、成本可控的规模化生产的企业较少,绝大多数企业不能满足航空航天等高端产业的规模化应用需求,主要围绕体育休闲等低端领域,面临非常大的国外产品倾销和价格竞争压力,导致国内多数碳纤维厂家仍处在亏损状态。

目前国内碳纤维行业对外依存度依然较高,2018年进口产品占整个市场销量70%以上。国产产品以低性能碳纤维为主,高性能碳纤维依赖进口。我国碳纤维产业一直存在着“有产能无产量”的严重现象,目前我国生产的碳纤维全部为小丝束,其中12K占比超过90%,1K、3K、6K各有产量。

随着政府政策的支持、国内碳纤维产业技术水平的不断进步与产业链的完善,近年国内碳纤维厂商逐步打破外商垄断,产品性能和质量提升,行业国产替代空间广阔。

碳纤维复材产业链的核心环节较多:上游由聚丙烯腈(PAN)原丝经过预氧化、低温和高温碳化后得到碳纤维;中游碳纤维可制成碳纤维织物和碳纤维预浸料;下游将预浸料加工成型,得到相应最终产品。预浸料环节处于复碳纤维产业链制造的中游,工业流程复杂,进入壁垒高。由于流程中每一步的工艺调整都会直接影响下游产品的品质与性能,因此是否能够保持稳定的制备成为整个产业链的核心。

国际上聚丙烯腈(PAN)基碳纤维的生产,从20世纪60年代起步,经过70~80年代的稳定发展,90年代的飞速发展,到21世纪初其生产工艺技术已经成熟。从石油、煤炭、天然气均可以得到丙烯,丙烯经氨氧化后得到丙烯腈,丙烯腈聚合和纺丝之后得到聚丙烯腈(PAN)原丝,再经过预氧化、低温和高温碳化后得到碳纤维。

碳纤维经与树脂、陶瓷等材料结合,可形成碳纤维复合材料,具备出色的力学性能,是国防和军事领域的重要战略物资。

国际碳纤维行业的集中度非常高,极高的技术壁垒、巨额的资金投入使得国际上真正具有碳纤维研发和规模化生产能力的公司屈指可数。

碳纤维生产对技术要求较高,掌握核心技术的企业较少。目前世界碳纤维技术主要掌握在日本公司手中,其生产的碳纤维无论质量还是数量上均处于世界领先地位,日本东丽更是世界上高性能碳纤维研究与生产的“领头羊”。美国是继日本之后掌握碳纤维生产技术的少数几个发达国家之一,同时又是世界上最大的丙烯腈基碳纤维消费国,约占世界总消费量的1/3。

全球碳纤维企业的第一梯队为兼具规模和技术优势的企业,以日本东丽、日本东邦等为典型代表;第二梯队为在特定领域具备较强竞争力的企业,比如在汽车领域应用较多的德国西格里;第三梯队为具备成本优势的企业,比如土耳其Aksa、韩国晓星等。

不仅在产能方面领先,日本东丽公司碳纤维产品覆盖了从小丝束至大丝束全系列范围,同时拥有全球最大的小丝束碳纤维产能,是名副其实的全球龙头企业。具体数据显示,日本东丽在全球小丝束碳纤维市场份额达到26%,高出第二名的日本东邦13个百分点。在大丝束碳纤维市场,美国赫氏占据绝对优势,全球市场份额高达58%;其次是德国西格里、占比31%;日本三菱排在第三、占比9%;这三家企业占据了全球大丝束碳纤维市场份额的98%

国内市场方面,由于碳纤维产业发展较慢,与国际顶尖水平仍有较大差距。我国碳纤维受制于技术和产业规模,高端碳纤维材料主要依赖进口,实际产量远低于名义产能。据中国化学纤维工业协会数据,实际每年产量在3000-4000吨左右,需求与供给存在缺口,未来产能提升潜力很大。

2018年国内碳纤维理论产能合计2.68万吨,其中有8家公司具备千吨以上的产能规模。国内主要碳纤维企业有光威复材、中简科技、中复神鹰、吉林碳谷和恒神股份。随着国内企业的持续投入,碳纤维生产技术不断取得进步。T300等产品部分替代了进口碳纤维,T700/T800、M50J等碳纤维产业化技术也取得了新的突破。

近年来新能源汽车渗透率快速提高,但续航里程一直是制约其发展的关键问题。根据整车质量与能量消耗的正相关性,减轻整车质量能够有效降低电动汽车耗电量,碳纤维凭借优异的性能优势成为汽车轻量化最佳选择。

由于航空航天领域对于碳纤维性能要求较高,产品单价约为其他行业的3倍,因此航空航天领域所用碳纤维金额占比高达49%,而体育休闲、风电叶片、汽车等领域的市场份额占比主要由质量占比决定。随着碳纤维厂商生产规模的扩大以及低成本碳纤维技术的成熟,全球碳纤维产业将迎来“量增价减”的变化,将进一步刺激下游市场对碳纤维材料的需求。

在风电等新兴应用领域的推动下,国内市场碳纤维需求量将大幅增加,预计近两年国内碳纤维需求量每年约增长12%,到2020年全国碳纤维总需求量约为3.89万吨。

我国碳纤维产业发展道路从产能扩张起步,但仍存在着关键技术落后、生产成本居高不下等突出问题,未来技术突破将成为我国碳纤维行业的主要发展方向。低成本碳纤维技术的应用发展催生工业领域新的需求,碳纤维从“贵族材料”到“平民化”的产业转型正在进行中,全球碳纤维产业正迈入发展的快车道。

,