作者:美尔雅期货 农产品小组

本文探讨近十年豆粕期货价格走势情况,深入剖析影响价格变动因素,为分析未来豆粕价格波动提供参考。

一

2013-2022十年间豆粕期价变化

从价格角度来看,10年豆粕期价整体处于2000-4500元/吨区间运行,其中在2500-3500元/吨的频率接近80%;从时间角度来看,豆粕价格运行具有明显的周期特征且接近为一年周期,符合豆粕上游原料大豆一年期生长的特性,也即是大豆的年度供需变化直接影响豆粕价格。但豆粕价格周期并不完全是一年,原因在于各年度大豆和豆粕的供需节奏受其他因素影响而存在差异,其中包括极端天气、禽畜疫病以及贸易政策等因素。

根据豆粕期价的涨跌变动,本文将十年价格分为10个周期,具体来看各周期内价格变动情况及主导因素。

1、2013.05之前

此阶段主要由禽畜疫病主导。2012年末由于USDA调减全球大豆库存且美豆出口强劲,CBOT大豆价格上涨带动国内豆粕价格上行;但2013年3月南美大豆集中上市,国内进口大豆供应充足,同时禽流感在全国范围传播,禽类饲料需求下降且饲料厂调低豆粕配比削弱豆粕需求,豆粕价格承压下行。

2、2013.05—2014.01

此阶段主要由供需主导。供给端,南美大豆出口强势但美豆种植面积下降;需求端,禽流感虽传播范围较大但总体得到控制,二季度国内生猪存栏一直保持高位,以及国储大豆收购价格远高于现货,农户惜售情绪强烈共同推升豆粕价格至3500点以上。

3、2104.02—2016.03

此阶段主要由厄尔尼诺主导。2013/14年度美豆产量下降有限,但2014年春节过后国内大豆进口需求提升带动美豆出口强劲,从而美豆库存下降,CBOT大豆受此支撑上涨拉动国内豆粕价格提升。进入下半年,南美大豆集中上市叠加美豆因厄尔尼诺带来大量降水丰产预期强烈,豆类价格节节败退。同时南美大豆种植利润较高刺激农户积极性,南美大豆扩种且在厄尔尼诺下天气适宜,2015年全球大豆供应充裕,CBOT大豆下行拖累国内豆粕继续向下探底。

4、2016.04—2017.07

此阶段由拉尼娜主导。尽管美豆2015/16年度获得丰产,但2016年4月阿根廷大豆主产区连续降雨引发收割进度减慢及产量受损,CBOT大豆上涨带动国内豆粕开始反弹;5月USDA报告美豆旧作库存、新作产量均低于预期;6月受拉尼娜影响美豆主产区气温较高,CBOT大豆持续上涨拉动国内豆粕达到阶段高点。但后续USDA报告显示美豆播种面积有所提升,且高温天气缓解美豆优良率保持较高水平,使得美豆丰产预期增加,CBOT大豆回落拖累国内豆粕下行。随后在我国进口大豆增加且豆粕下游需求提升等多空因素影响下,豆粕整体呈震荡走势。

5、2017.08—2018.07

此阶段由中美贸易战和拉尼娜等主导。2017年三季度美豆优良率一路下调引发市场担忧,但后续供需报告将单产上调,CBOT大豆经历短暂涨跌波动。四季度拉尼娜气候登场,尽管美豆产量有所增加,但2018年2月拉尼娜带来的极端干燥席卷阿根廷,导致其大豆产量大幅下滑全球供给偏紧,CBOT大豆上升带动国内豆粕上涨。进入4月,中美贸易战爆发,中国大豆进口从美国转向南美叠加生猪养殖利润不佳导致饲料需求疲软,国内豆粕一路走低。

6、2018.08—2019.03

此阶段由中美贸易战、非洲猪瘟和厄尔尼诺等主导。2018年6月美国无视共识使中美贸易再起争端,尽管国内大豆进口更多转向南美,但依然无法掩盖供给缩减的事实,豆粕价格有所上行。但进入8月,东北地区出现非洲猪瘟并蔓延,叠加9月厄尔尼诺再次席卷全球,南美大豆主产区获得降水使新作保持丰产预期,以及12月中国重启对美豆进口,国内豆粕价格一路下跌。

7、2019.04—2020.03

此阶段由中美贸易战和非洲猪瘟等主导。2019年五一前中美关系再度恶化叠加非洲猪瘟疫情缓解,豆粕采购热情回升,国内豆粕再次迎来上涨。但三季度非洲猪瘟时有发生,生猪存栏有所下降,豆粕价格持续震荡。进入11月,中美关系缓和及后续签订第一阶段贸易协定,同时美豆新作顺利上市,南美大豆种植面积预增,国内新冠疫情爆发引起需求下降,从而国内豆粕承压下行。

8、2020.03—2021.03

此阶段由新冠疫情和拉尼娜等主导。2020年初新冠疫情在全国扩散,大宗商品价格普遍走低,之后各地封城封路导致供需错配,豆粕价格迅速反弹;随着海外疫情持续扩散,南美大豆供应担忧加剧,国内大豆和豆粕库存处于极低水平,豆粕开启大幅上涨模式;三季度美豆生长良好叠加进口大豆大量到港,国内豆粕开始震荡上涨;进入11月,拉尼娜再度来袭,南美大豆播种及定产引发市场担忧,豆粕不断突破新高;2021年春节后,国内养殖转淡,豆粕需求不佳,豆粕开始高位回调。

9、2021.03—2021.11

此阶段由供需主导。2021年二季度,美玉米价格大涨刺激新作种植面积预期扩张挤占大豆种植面积,另美国干旱来袭,大豆新作种植预期不佳,叠加美豆需求旺盛刺激,CBOT大豆一路走高带动国内豆粕向上攀升。随后南美大豆大量到港,国内被迫提高开机率使油厂豆粕一度胀库,豆粕价格承压下行;三季度美豆主产区天气良好奠定美豆丰产预期,CBOT大豆支撑崩塌拖累国内豆粕一路下行。

10、2021.11—2022.06

此阶段由拉尼娜主导。2021年11月USDA报告意外下修美豆单产,期末库存不及预期利多美豆,叠加拉尼娜天气导致南美大豆主产区出现干旱,全球大豆供应预期减少刺激CBOT大豆上涨带动国内豆粕触底反弹;同时美豆集中上市出口大量提升,CBOT大豆受此提振不断上涨拉动国内豆粕连创阶段新高。2022年二季度南美大豆到港增多,叠加国内进口大豆抛储和美豆种植面积预增,国内大豆供应预期转好,豆粕价格重心不断下移。

二

主导因素分析

具体到每个时期的主导因素,豆粕的供给与需求能够对价格产生直接影响,其他因素则通过影响供给、需求或者供需节奏进而影响价格波动。其中极端天气影响全球大豆供给、贸易政策影响国内大豆供给以及禽畜疫病影响豆粕需求。

1、供需主导时期

在无其他因素主导时,简单来看大豆供给与豆粕需求对豆粕价格的决定作用。其中影响豆粕供给的因素主要是成本端大豆产量与进口大豆压榨利润。大豆产量决定豆粕供给上限,成本端主要关注种植面积、单产、优良率与收割率等因素;大豆压榨利润决定豆粕供给下限,压榨利润关注CBOT大豆期价。影响豆粕需求的因素主要是生猪等禽畜养殖对饲料的需求,主要关注下游禽畜存栏量。豆粕的供给与需求共同作用于库存,其中以全国主要油厂库存最为重要。

十年间由供需主导的时期主要是第二周期和第九周期两个周期阶段。两个阶段在需求端,生猪存栏均承季度小幅上升趋势,总体较为稳定;在供给端,两者共同遵循前期炒作大豆种植面积和主产区天气,美豆优良率一路下滑,后期美豆集中上市抑或是南美大豆集中到港,从而使CBOT大豆带动或国内豆粕承压走低的规律。在无其他因素炒作时,国内豆粕价格波动幅度均较小,第二周期最大波动650点左右,波幅21%;第九周期最大波动720点左右,波幅24%。

2、极端天气主导时期

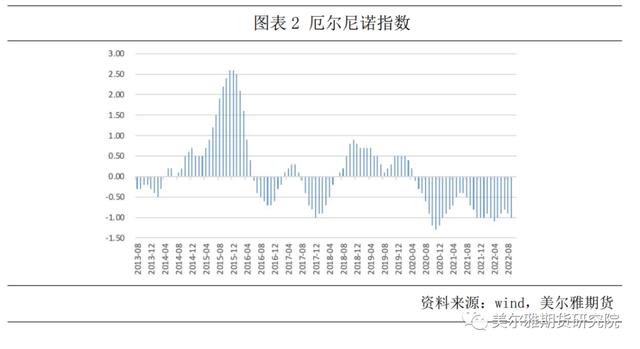

极端天气通常由厄尔尼诺或者拉尼娜现象造成。厄尔尼诺是指赤道中、东太平洋海表温度出现大范围高强度持续偏暖的现象,因此厄尔尼诺的发生通常会给美洲带来丰富的降水,有时甚至产生严重洪涝灾害;但对东亚与东南亚则形成干旱甚至极端干旱,严重危害农作物生长。拉尼娜带来的影响则与此相反。根据厄尔尼诺指数,连续5个月超过0.5即可判定为出现厄尔尼诺现象,连续5个月低于-0.5即可判定出现拉尼娜现象。截止2022年6月近十年间共发生两次厄尔尼诺和四次拉尼娜现象,两次厄尔尼诺时间分别是2014年10月-2016年4月和2018年9月-2019年6月,四次拉尼娜时间分别是2016年8月-2016年12月、2017年10月-2018年4月、2020年8月-2021年5月和2021年9月-2022年6月。

极端天气主要通过影响大豆主产州的降水和气温进而影响大豆主产国产量。本文分别选取美国伊利诺伊州、巴西南马托格罗索州和阿根廷布宜诺斯艾利斯省作为样本,分析其在近10年六次极端天气中月均气温和月均降水的变化,进而分析极端天气对全球大豆产量的影响。

首先来看极端天气对各国主产州月均气温的影响。在两次厄尔尼诺现象中,2015年5月至10月、2018年9月与10月和2019年5月与6月为美国大豆生长收割期,其月均气温普遍高于15℃,适合大豆生长与收割;2015年、2016年和2018年9月至次年4月为南美大豆生长收割期,整体气温也适宜大豆的生长与收割,说明厄尔尼诺的发生并未造成各国大豆主产区的异常高温。在四次拉尼娜现象中,总体来看,美国大豆生长期均未发生拉尼娜现象,在面临收割期时会受到拉尼娜的影响,但其总体气温依然处于15℃以上;对南美大豆来说四次拉尼娜现象均发生在大豆的生长收割期,整体来看各时期主产州气温都适合大豆生长收割,但拉尼娜的发生同样引起气温的波动。巴西主产区在2016年和2020年拉尼娜中12月和1月气温偏低,阿根廷主产区在2018年和2020年的12月气温也均偏低,但并未发现由拉尼娜现象引起的气温异常偏低情况。

再看极端天气对各国主产州月均降水量的影响。在两次厄尔尼诺现象中,美国大豆在2015和2019年大豆播种阶段都受到降水量增大影响,在后续生长期降水量相对较高,收割期降雨量减少;巴西大豆主产区在各年表现不一,2014/15年度大豆种植生长期整体降水量较高,收割期迅速下降,2015年大豆种植期降水较少,生长期降水增多,收割期降水适宜,2018年种植期降水过量,其中11月最高将近500毫米,但生长期降水迅速下降,收割期再次偏多;阿根廷大豆主产区也受一定的厄尔尼诺影响,在大豆播种期降水都较多,生长期降水有所下降,但2019年1月大豆主产区降水低于正常值,收割期通常降水一般,但2015年降水量异常偏低。综上,厄尔尼诺对南美大豆主产区降水量影响较大,有时会出现极端降水情况。在四次拉尼娜现象中,美国大豆种植初期降水有所增多,生长末期降水减少,收割期降水偏低,总体降水一般,未出现异常情况;巴西大豆受拉尼娜的影响表现不一,其中2017/18和2021/22年度从种植初期到收割前期,大豆主产区降水量逐渐减少,但2016年11月降水量增多且2022/21年度至收割前期降水量呈现波动增多趋势,导致2021年巴西大豆生长期降水量超出正常水平,但在收割期整体降水量均较低,其中2021年出现干旱现象;阿根廷大豆主产区降水受拉尼娜现象影响较大,在四次拉尼娜现象中普遍降水量低于正常水平,同时2018年收割期又出现极端降水情况使降水量远超平均。

综上,在极端天气主导时期,气温对所选各国大豆主产区影响相对较小,也未出现极端温度情况;降水对各国大豆主产区影响较大,其中厄尔尼诺年通常会为美豆主产区带来大量降水而利于大豆生长,但在拉尼娜年巴西大豆主产区可能会因极端降水增多易造成洪涝灾害,对阿根廷大豆主产区则可能造成极端干旱不利于大豆生长。

3、非洲猪瘟主导时期

2018年8月非洲猪瘟首次在我国出现并向全国扩散,对我国饲料养殖产业造成冲击,豆粕需求出现大幅下滑。根据农业农村部数据,截至2019年11月21日,全国共报告发生160起非洲猪瘟疫情,扑杀生猪119.3万头。在此期间,生猪存栏累计值连续12个月出现下降,最低在2019年9月降至30675万头,同比下降28.47%。与此同时能繁母猪存栏更是雪上加霜,非洲猪瘟加速存栏下降,同样在2019年9月降至最低为1913万头,同比下降40%。尽管生猪等存栏较低,但生猪养殖利润在非洲猪瘟期间并没有得到好转,主要原因在于2018年9月国内实行严格的跨区生猪禁运政策,从而导致生猪主产区与主销区形成严重的供需错配,主产区内生猪供大于求导致猪价大跌,而部分主销区出现供不应求使得猪价处于高位。养殖利润较低叠加零散疫情发生,使得生猪补栏量始终较低,从而生猪存栏始终保持低位拖累饲料需求的恢复。整个非洲猪瘟期间,饲料产量重心同样保持在低位波动,相较疫情前年份饲料月度产量减少4000万吨左右。

4、中美贸易战主导时期

2018年3月美国对从中国进口的600亿美元商品加征关税,并限制中国企业对美投资并购。随后中美在一系列谈判无果后中方制定相应反制措施,其中便包括对进口的美国大豆实施25%的关税反制。不过在贸易战前期中美主要聚焦在科技领域,并无过多涉及农产品板块,而国内在年初大豆进口偏低导致豆粕库存偏紧,豆粕价格始终高居不下。随着中方对美豆进口反制措施的出台,一方面尽管国内大豆进口更多的转向南美,但同期大豆进口量锐减;另一方面,美豆出口断崖式减少,CBOT大豆承压保持在低位运行,从而拖累国内豆粕大跌。

三

当前豆粕形势分析

1、当前豆粕成本端与需求端形势

宏观来看,美国通胀高企,CPI不断上升催动美联储年内连续四次加息75BP削弱全球大宗商品需求,WTI原油从三月最高点130.5美元/桶震荡下行至85美元/桶附近,当前亦在76-93美元/桶区间震荡。供给端,当前美豆收割接近尾声,截至2022年11月6日当周,美国大豆收割率为94%高于五年均值,CBOT大豆收获压力较大;尽管近期密西西比河流域有少量降水,但依然难改航道低水位现状,预计美湾大豆出口短期仍将受到延缓;南美大豆播种进度低于正常水平,近期干燥天气减缓巴西大豆播种速度,CONAB显示截止11月5日,巴西2022/23年度大豆播种57.5%,远低于去年同期的67.3%,不过因大豆种植面积扩大,CONAB仍然预计2022/23年度巴西大豆产量达到1.535382亿吨,同比增加2798.84万吨;阿根廷大豆播种更不容乐观,因受到持续干旱影响,大豆主产区降水稀少,当前核心农业带地区仅播种完成5%,远低于去年同期的50%。国内,2022年1-10月国内进口大豆7317万吨,同比减少592万吨,减幅7.4%;而10月国内大豆进口大幅减少至413万吨,同比减少19%且为2014年以来最低,不过市场预计11月与12月大豆进口将得到持续回升,将分别达到800万吨与1000万吨左右;受近期进口大豆到港量偏低影响,尽管国内大豆压榨利润高企,主要油厂开机率仍保持在50%左右的较低水平;豆粕下游养殖端利润依旧较高,不过猪肉消费并未得到完全释放导致近期猪价有所回落,但11月和12月为传统养殖旺季引发农户惜售心态,近期豆粕下游成交有所回升;油厂豆粕库存已下降至20万吨以下,不过随着11月中下旬进口大豆到港提升,预计豆粕库存继续下降概率较低。

2、拉尼娜影响

当前厄尔尼诺指数持续接近-1左右,说明今年是继2020和2021年之后的又一个拉尼娜年。结合上文来看,拉尼娜年阿根廷大豆主产区在种植期和生长期降水均较低,收割期降水有所分化,因此需要关注未来阿根廷遭遇干旱侵扰的可能;拉尼娜年巴西大豆主产区在不同月份降水则有所分化,但通常在大豆种植期降水量较多,生长期和收割期降水量不一,未来需要关注生长期及之后的天气变化。结合现实来看,阿根廷和巴西均符合上述规律,目前阿根廷大豆主产区降水偏少,大豆播种被严重延误,当前核心农业带地区仅播种完成5%,远低于去年同期的50%。巴西大豆主产区则由于在10月得到过量降水,部分州大豆播种受到延误,目前整体种植进度同样慢于同期。

四

总结

本文回顾近10年来国内豆粕价格变化情况,并着重分析引起豆粕价格变动的主要因素,结合当前形势,研判未来豆粕价格运行方向。总的来说,国内豆粕价格主要受产业端供需主导,其他因素则通过影响产业供需和供需节奏进而影响豆粕价格。结合目前形势,短期来看,近期国内进口大豆到港较少,豆粕下游成交尚可,国内豆粕库存持续降低,产业端主导豆粕价格居于高位;长期来看,美豆小幅减产,但由于巴西种植面积增加推升预估产量大幅增加,在阿根廷产量稳定情况下,2022/23年度全球大豆产量将有所提升,不过由于拉尼娜的存在,南美大豆丰产预估仍待验证。因此,近期国内豆粕将继续保持强势;随着11月中下旬进口大豆到港增加豆粕价格将有所回落;但因年前豆粕需求保持高位,多空交织豆粕价格将震荡运行;年后行情则由产业回归至天气主导,目前来看豆粕价格将会偏弱运行。

,