原创 刘博团队

随着老龄化社会到来,我们劳动年龄人口每年会减少三四百万,而每年新增的退休人员却有近千万。

由此带来养老金不够用的问题。

11月28日,个人养老金投资基金(税优)正式启动。

已有不少基金公司收到客户通过个人养老金账户的投资下单。

在此,我们系统地盘点一下个人养老金的相关事宜,帮大家厘清相关疑问。

1、什么是个人养老金?

先看图,在国家社会保险公共服务平台上,个人养老金专栏已上线。

作为一个新生事物,它与养老保险、失业保险、工伤保险等选项并驾齐驱,可见其创新性和重要性,是国家经后大力推广的养老保障方向之一。

过去说养老靠国家,后来又提到以房养老,随着形势变化,这两种方式看起来都不太保险。

因此,国家就多提供一个选择渠道,来帮助个人积累养老资金。

相对于“第一支柱”基本养老保险:“城镇职工基本养老保险”(强制参与),没工作的话可以交“城乡居民基本养老保险”(自愿参与);

和“第二支柱”:企业年金(公司自愿参与)和机关单位的职业年金(强制参与);

“第三支柱”:个人养老金则是自愿参与,没有强制性。

个人养老金最大的特点有两个:一是每年12000元的限额,二是可以抵扣个税。

每年1万2的额度确实不算高,这样设置的目的,也是为了避免进一步拉大贫富差距。

因为高收入群体的缴税额更贵,他们为了避税肯定愿意多买个人养老金,所以限额的好处,有利于维护养老制度的公平性。

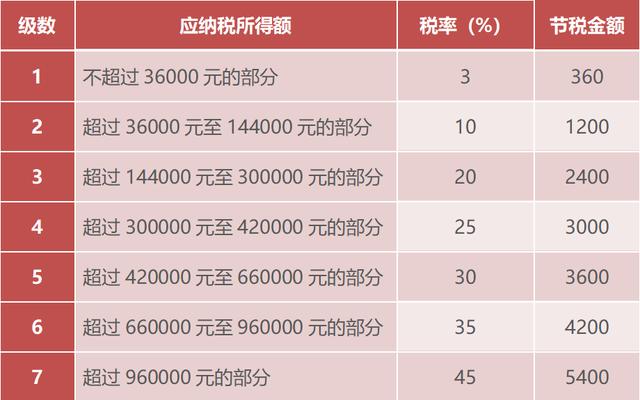

从表格中可以看出,收入越高的人群,个人养老金节税的金额就越高。

应纳税所得额在96万以上的人群,年度内可节税5400元。如果按累计30年算的话,也有16.2万了,数目不小。

究竟怎么抵扣个税?

在个税APP个人所得税年度汇算中,目前的扣除项目包括减除费用(6万/年)、专项扣除(社保公积金)、专项附加扣除 (子女教育、大病医疗、住房贷款住房租金等)。

随着个人养老金纳入抵扣个税,以后的扣除项目会增加一项,即个人养老金(1.2万元/年)。

最后到个人退休领取养老金的时候,再按3%的税率计算缴纳个人所得税。和账户收益比起来,这个3%的税额还是很小的,后面会给出详细计算。

2、个人养老金如何开户?如何购买?

参加个人养老金业务总共有三个步骤:开户、缴费、购买具体产品。

和炒股开户一样,每个人需要两个账户,一个是股票账户,在沪深两个交易所注册,一个是资金账户,对应进出资金的银行卡。

开户的渠道有线上,APP,还有各种第三方渠道,总之一次开户,就产生了唯一的股票账户,但是资金账户是可以变更的,可以选择不同的银行来进行银证转账。

个人养老金账户也是如此。

参保人可以通过国家社会保险公共服务平台、全国人社政务服务平台、电子社保卡、“掌上12333APP”等全国统一线上服务入口或商业银行建立个人养老金账户;

通过商业银行开立个人养老金资金账户。

两个账户开立后,就可向资金账户缴费、购买个人养老金产品。

如果是直接通过商业银行,比如手机银行注册,可以一次性完成两个账户的开设,更加简便快捷;

如果后续想变更进出资金的银行卡,也可以操作更换。

最后就是参与人通过个人养老金资金账户里的资金,自主选择购买符合规定的储蓄存款、理财产品、商业养老保险、公募基金等四种金融产品。

目前,可以购买个人养老金产品的城市,只有北京、上海、广州、西安、成都等36个试点城市和地区,所以对大多数城乡居民来说,还只能围观,没有实操权限。

在这些城市试点一年之后,个人养老金账户可能会在全国铺开,届时10亿多有城乡社保的人就可以来参与个人养老金的缴存了。

根据披露,首批开办个人养老金业务的金融机构包括23家商业银行、11家理财公司、14家证券公司、7家独立基金销售机构和6家保险公司。

部分名单

3、不同个人养老金产品对应的收益如何?

对于个人养老金,大家最关的问题之一就是个人养老金账户没有承诺保本保息,万一亏了怎么办?

这其实就是收益率的问题。

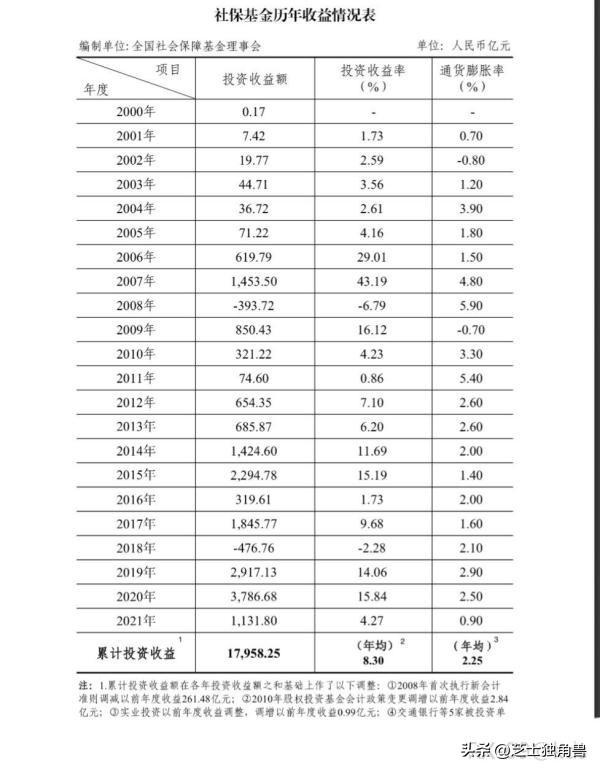

从过往经验看,社保基金每年会做投资,年化收益率8.51%(截至2020年)。

同样,我们可以根据相关产品的历史收益来参考做决定。

目前个人养老金账户对应可以买的产品,数量最多的是养老目标基金,也就是养老FOF。

养老FOF又名为基金的基金,通过持有其他证券投资基金而间接持有股票、债券等证券资产。

分类看,129只个人养老金基金中,有养老目标日期基金50只,养老目标风险基金79只。

从近三年维度看,有业绩数据的41只目标日期FOF均实现正收益,平均年化收益率约为7%,最高收益率超过13%,最低也在1.5%之上。

有业绩数据的37只目标风险FOF有36只实现正收益,平均年化收益率约为5%,最高收益率接近9%。

其次是养老保险,一般保本收益可达3%。

如7款养老保险产品中,保障利率最高的是太平盛世福享金生,该产品的“稳健型”组合保障利率达3%,“进取型”组合保障利率则为0.55%。

养老保险的保障利率也和具体行情相关,有的年份会更高,有的年份可能会低。

此外,养老保险还有对应的投保保障,和普通投保获得的权益一致。

第三,养老理财,截至4月21日,共有工银理财、建信理财、光大理财、招银理财4家理财公司的16款养老理财产品“登记在册”。

整体来看,业绩比较基准下限最低为4.8%,业绩比较基准的上限最高可达8%。

最后就是养老储蓄,从相关信息来看,这类产品包括整存整取、零存整取、整存零取三种类型,涵盖5年、10年、15年、20年四个期限。

从存款收益率来看,养老储蓄产品比普通的存款利率稍高。

如某家银行当前5年整存整取的年利率为2.65%,而该行发行的5年期特定养老储蓄产品在广州、西安、成都地区的整存整取执行年利率为4%。

作为养老专属产品,这类产品有一定的年龄限制,如年满35周岁才能办理,年满55周岁方可办理到期支取。

不过对于个人养老金账户来讲,正常情况是要到退休年龄才能领取,所以年龄限制可以忽略。

综上,如果说1.2万元存到银行,按照年化3%的利率来计算,15年能够积累本金和利息23万(缴纳1.2万元以后,再计算一年利息)。

如果是同样的1.2万元,在个人养老金账户实现了年化7%的投资回报率,15年能够实现个人养老金权益35万元。

即使到期要扣除了3%的个人所得税,个人依然能够领取33.95万元,比存银行高出10多万。

所以,个人养老金作为一项全体劳动者的优惠制度,参加比不参加划算。如果是缴纳30年,退休时的总金额还会更高。

4、个人养老金何时可以领取、如何领取?

按照规定,个人养老金资金账户封闭运行,参加人达到领取基本养老金年龄、完全丧失劳动能力、出国(境)定居或符合国家规定的其他情形的,可以按月、分次或者一次性领取个人养老金。

虽然少了些灵活性,不能提前支取,不过却更有“强制储蓄”的功能。

此外,参加人身故的,其个人养老金资金账户内的资产可以继承。

最后总结,作为一项新生事物,个人养老金还有许多需要完善细化的政策,万里长征才走完第一步。

比如领取养老金的年龄如何规定、个人风险偏好如何与所投资的金融产品进行匹配、在缴纳过程中出现了断供未来能否补缴等问题,都需要政策一一明确。

对于个人来讲,随着个人养老时代正式到来,居民财富分配面临新变化,全民投资养老成为一个新选项;

对股市债市来讲,有了个人养老金账户这笔长期资金的加持,未来的行情或许能更加稳健。

对国家来讲,把居民手里的储蓄资金往资本市场赶,最后形成多赢局面,才是理想的结果。

,