「提示」这篇文章会涉及到专业术语以及简单的计算,需要花点时间和耐心阅读。如果你想了解投资市场,这点时间和耐心一定是值得的。

最近,听到不少人都在问,IRR到底是啥,今天就花点时间讲讲IRR,中文叫做内部收益率。

【内部收益率】本来是财务上的专业术语,通常和【净现值】成对出现,用来评估一个项目是否值得投资。尤其是工程项目,开始之前,都会有人做预算,根据内部收益率和净现值评估一下是否值得投资。

定义如下(可跳过定义直接往下看):

内部收益率,简写IRR(Internal Rate of Return ),就是资金流入现值总额与资金流出现值总额相等、净现值等于零时的折现率。

听起来十分拗口,这个定义里出现的几个名词,比内部收益率更难理解。我们来解释下这些专业术语。

01 净现值,NPV(Net Present Value)我们先来看净现值,简称NPV(Net Present Value),是指未来收到的所有现金流折现到现在的总额,减去支出的所有现金流折现到现在的总额。

还是很费解,没关系,我们一点一点解释。

现值,就是现在的价值。为什么会有现值的概念?因为钱是有时间价值的。一年后的100块钱和现在的100块钱,价值是不一样的。哪个更值钱?当然是现在100块钱更值钱了。为什么呢?

可以从两方面去理解:

第一,钱是可以带来利息的,现在的100块钱存在银行里,假设银行利率为2%,那一年后,这100块钱就变成了102块,当然比一年后的100块钱值钱;

第二,因为有通货膨胀,一年后的物价会上涨,一年后的100块钱肯定没有现在的100块钱购买力强。所以,一年后的100块钱就贬值了,肯定没有现在的100块钱值钱。

一年后的100块钱,放到现在,到底值多少钱呢?这就是现值的概念:未来的钱折合到现在,在现在这个时间点的价值,就是现值。

比如说,利率为2%,一年后的100块钱,折现到现在的价值就是:

了解了现值,我们再来看净现值。

净现值,就是收入的现值减去支出的现值,净赚的部分。

投资一个项目的净现值,意思就是,这个项目在现在这个时间点,能净赚多少钱。

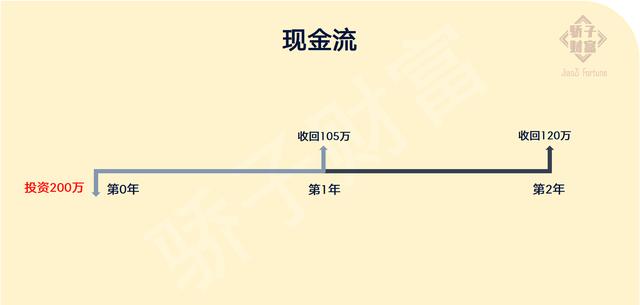

举个例子——比如说,有一个项目,现在需要投资200万,第一年收回现金流105万,第二年收回现金流120万。两年之后,项目结束。

现金流情况:

第0年:投资200万(-200万)

第一年:收回105万( 105万)

第二年:收回120万( 120万)

那这个项目赚了多少钱?

有人会说,赚了25万(105 110-200=25)。

这个答案是不对的。

因为资金是有时间价值的。

一年后的100万,和现在的100万,价值是不一样的。

为什么不一样呢?我们在上面已经说过,不管是从利息的角度考虑,还是从通货膨胀的角度考虑,现在的100万都比一年后的100万更值钱。

划重点:

那这个项目到底赚多少钱,应该怎么算呢?

应该把这三笔现金流,折现到同一时间点,才能比较到底是投资的多,还是收回的多。在不同时间点的钱,是不能直接相比的。

净现值,就是折现到现在的净值。先折现到现在,再用收入减去支出。

用市场上的无风险收益率作为折现率来计算。市场上的无风险收益率,一般以长期国债收益率代替。

①折现到现在

假设这个无风险收益率为5%,一年后收回的105万,折现到现在也就是105/1.05=100(万)。

两年后的120万,先折现到一年后,是120/1.05=114.29(万),再从一年后折现到现在,是114.29/1.05=108.84(万)。

②收入-支出

所有现金流折现完毕,再来计算净现值,也就是这个项目能赚多少钱。

收到的所有现金流的现值是:100 108.84=208.84(万);

支出的现金流的现值,就是现在投资的金额,也就是200万元。

收入-支出=208.84-200=8.84(万)。也就是投资这个项目,能赚8.84万元,即净现值NPV=8.84万元。

再来看一遍计算过程:

如果给定一个折现率,比较两个项目,净现值越高的项目越好,说明这个项目越赚钱。

在公司预算有限的情况下,通常会选择一个净现值最高的项目投资。

02 内部收益率,IRR(Internal Rate of Return )说完净现值,再来看内部收益率。

内部收益率,就是使得净现值等于0的年化收益率。

换句话说,计算净现值的时候,是知道所有现金流的时间和金额,以及折现率的,根据这些来求出净现值。

现在要计算内部收益率的时候,是知道所有现金流的时间和金额,假设净现值为0,根据这些来求出内部收益率。

举个例子——同样上面的项目:

现在投资200万;

第一年收回105万;

第二年收回120万;

要使得净现值为0,假设内部收益率为r;

就有以下等式成立:

用金融计算器,可以算出r=8%,即内部收益率为8%。

讲到这,有人就会问,净现值为0,那不就是不赚钱吗,计算内部收益率是不是就没有意义了呢?

当然不是。因为不同的项目计算出来的内部收益率是不同的,在净现值都为0的情况下,当然内部收益率越高越好。

和无风险收益率5%相比,内部收益率8%更高。也就是投资到项目中,项目的收益率比无风险收益率更高,是一个值得投资的项目。

如果计算出来的内部收益率小于无风险收益率,那就不值得投资,还不如买债券赚钱。

总结:净现值和内部收益率

总结一下,净现值和内部收益率是一对概念,通常使用的时候,是固定一个值,计算出另一个。

比如使用无风险收益率作为折现率,计算出净现值,净现值越高的项目越赚钱。

或者,使得净现值为0,计算出的折现率,就是内部收益率,内部收益率越高的项目越赚钱。

03 哪些投资品会使用内部收益率?在以上的计算中,我们能看到,不管是计算净现值还是计算内部收益率,前提都是知道所有现金流的时间和金额,包括支出的现金流和收到的现金流,也就是说,在现金流已知的情况下,才会用到内部收益率这个概念,如果未来能收到多少钱都不知道,还说能计算出内部收益率,那就是胡说八道。

所以,现在市面上的投资品,有哪些可以比较内部收益率呢?

首先排除那些未来现金流不确定的,比如股票,基金,你都不知道明天是赚还是亏,用什么来计算内部收益率呢?但凡承诺内部收益率的都是耍流氓。

哪些会有确定的现金流呢?比如债券,年金险等。债券是每半年付一次利息或者一年付一次利息,根据未来收到的利息和本金,折现到现在的金额,再减去买债券花掉的成本,可以计算出净现值。或者使得净现值等于0,计算出内部收益率。年金险同理,可以计算出净现值,和内部收益率。

综上,股票、基金、信托之类的风险投资,根本就没有内部收益率这个概念,如果投资过程中,有人给你说这些产品的内部收益率,请自行排坑。

04 内部收益率和收益率有什么不同?内部收益率和收益率有什么不同呢?一般我们说到收益率比较多,收益率是可以指任何一段时间内的收益率。

比如有人拿1万元,投资股票,半年赚了700元,那这半年的收益率就是7%。两年以后,1万元变成了10800元,也就是赚了800元,那这两年的收益率就是8%,年化收益率为4%。

注:这里为了方便,用的是算术平均,严格来说应该用几何平均,年化收益率应该是3.9%。

说到收益率的时候,可以没有时间限制,也就是投资期限不一定。

但是内部收益率,默认是年化的。

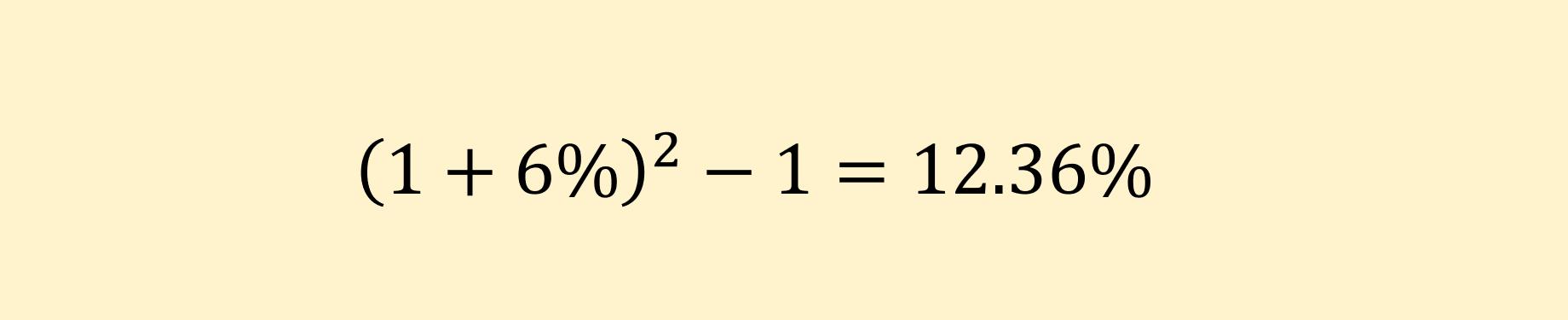

以一个两年期的项目为例,内部收益率为6%,意思就是,在投资期两年内,每年的年化收益率为6%,整个项目的收益率为12.36%,计算公式如下:

乍一看,这个6%的内部收益率比股票两年赚的8%低很多,其实这两个收益率没有可比性,因为内部收益率为6%说的是每年收益率6%,复利递增,两年投资期,总收益就是12.36%。

但是8%说的是这一段投资期内,收益率为8%,这段投资期为两年,两年下来,收益只有8%,比12.36%的总收益少了很多。

这里还有一个重点、重点、重点:

内部收益率是复利!复利!复利!

总有人爱比较股票和债券的收益率,比较基金和年金险的收益率,其实,完全没有可比性。孰优孰劣,用以上方法对比自己琢磨一下。

再来划一下重点:

说到最后,我们已经知道内部收益率的计算方法以及使用场景。

看不同产品的内部收益率,我们到底在看什么呢?其实就是看年化收益率而已,就这么简单,哪个年化收益率高,就选哪个,这样就没错了。一般在买债券或者买年金险的时候,都会比较一下内部收益率。

那为什么基金经理或者理财顾问,也要给你强调内部收益率呢,可能只是为了听起来洋气吧,吧,吧~

* * * * * *

写在最后

终于讲完了,你能看到最后,太不容易了。如果没看懂,我建议你先不要做投资;如果想做投资,我建议你再多看几遍,直到看懂为止。看懂以后,一定讲给你身边做投资的朋友们听听,以免他们不懂投资破产之后找你借钱!!!

注:

(1)10000元投资股票,两年之后,赚了800元,两年收益率为8%。两种算法的年化收益率如下:

(2)第一年和第二年回收的现金流折现,严格来说,应该用不同的折现率,因为不同期限的无风险收益率不同。为了方便理解,文中用的是同一个折现率,即假设无风险收益率为5%。

,