做定投的时候,我们都会面临一个定投扣款周期的选择。

月定投、双周定投、周定投、日定投,到底哪个更好?

如果是月定投,几号扣款更好?

如果是周定投,星期几扣款更好?

今天,我们还是用数据说话,回答这三个问题。

先从如何选择定投扣款周期说起

我们选取A股历史最久的上证指数作为定投标的,即视作一只基金。

假设上证指数基日(1990年12月19日)的模拟净值为1元,计算出指数基日至2021年5月31日,每个交易日用收盘点位模拟出的当日净值。

当日净值=(指数×日收盘点位/指数成立日收盘点位)×1

为了消除定投开始时点的影响,我们将定投起点设定为从上证指数基日至2021年5月31日期间,任意一个交易日开始。

分别进行日定投、周定投、双周定投和月定投。

为了全面地呈现定投这种理财方式的风险收益特性,我们分别选取了3年、5年、8年、10年、15年、20年等7种不同期限,进行统计。

最后,一共统计了近18万组定投样本。

下面我们就来看看统计结果。

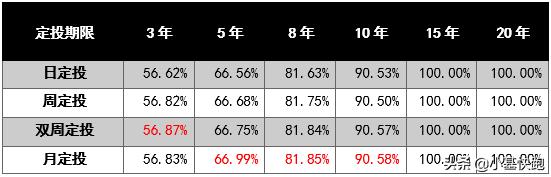

这是日定投、周定投、双周定投、月定投在不同期限下的正收益样本占比。

可以看到,差别非常小,只有百分之零点几。

如果硬要比比谁更好,那可能还是月定投,它在5年期、8年期、10年期的正收益样本占比都是最高的。

不同期限定投的正收益样本占比

数据来源:Wind、小基快跑;数据统计区间:1990年12月19日—2021年5月31日;注1:定投收益率=[(sum(每期定投金额/扣款日收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1;任意一个交易日开始定投上证指数X年的正收益样本占比=n/m,n: 任意一个交易日开始定投上证指数X年正收益样本数量;m: 任意一个交易日开始定投上证指数X年全部样本数量。注2:上述结果依据历史数据统计得出,仅供参考,不代表未来指数表现,亦不作为任何收益承诺。

再来比较一下收益率。

月定投在各个期限的定投年化回报,相对要领先那么一丢丢。

但我们还可以看到,随着定投期限的拉长,日定投、周定投、双周定投、月定投年化回报越来越接近。

不同期限定投的年化回报

数据来源:Wind、小基快跑;数据统计区间:1990年12月19日—2021年5月31日;注1:定投收益率=[(sum(每期定投金额/扣款日收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1;任意一个交易日开始定投上证指数X年的正收益样本占比=n/m,n: 任意一个交易日开始定投上证指数X年正收益样本数量;m: 任意一个交易日开始定投上证指数X年全部样本数量。注2:上述结果依据历史数据统计得出,仅供参考,不代表未来指数表现,亦不作为任何收益承诺。

综合上面两组数据,我们可以得出结论:

定投扣款的频率对盈利概率、收益率的影响并不大。

不论是从盈利概率还是收益率来看,日定投、周定投、双周定投、月定投都差不多。

所以,定投频率并无明显的优劣之分。

如果非要分出个高下,从统计数据上看,可能月定投更好。

而且,对于打工人来说,工资一般都是以月为单位发放。为了方便资金安排,月定投也是不错的选择。

定投频率的问题解决了,我们再来看看,

如果是月定投,几号扣款更好?

由于不是每个月都有29、30、31号,所以一般月定投可供选择的扣款日就是1号到28号,如遇非交易日,则顺延到下一个交易日。

我们将扣款日分别设置在每月1号、2号、3号……一直到28号,进行比较。

月定投不同扣款日的正收益样本占比

数据来源:Wind、小基快跑;数据统计区间:1990年12月19日—2021年5月31日;注1:定投收益率=[(sum(每期定投金额/扣款日收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1;任意一个交易日开始定投上证指数X年的正收益样本占比=n/m,n: 任意一个交易日开始定投上证指数X年正收益样本数量;m: 任意一个交易日开始定投上证指数X年全部样本数量。注2:上述结果依据历史数据统计得出,仅供参考,不代表未来指数表现,亦不作为任何收益承诺。

眼睛看花了

好像看不出来啥?

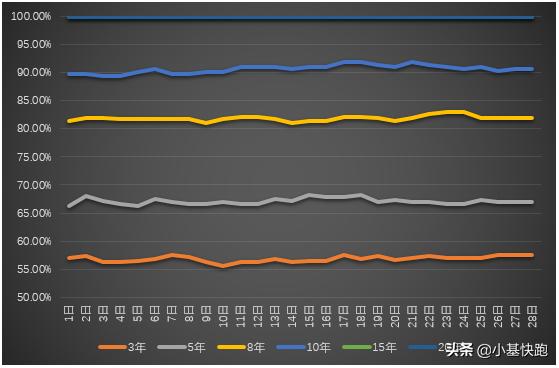

来,我们把这些数据画成图

貌似是中下旬的扣款日相对更好,但还是太接近了

不同期限定投的正收益样本占比

数据来源:Wind、小基快跑;数据统计区间:1990年12月19日—2021年5月31日;注1:定投收益率=[(sum(每期定投金额/扣款日收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1;任意一个交易日开始定投上证指数X年的正收益样本占比=n/m,n: 任意一个交易日开始定投上证指数X年正收益样本数量;m: 任意一个交易日开始定投上证指数X年全部样本数量。注2:上述结果依据历史数据统计得出,仅供参考,不代表未来指数表现,亦不作为任何收益承诺。

我们把各期限定投正收益样本占比最高的三个日子标注出来。

这下比较清楚了:

对于3年短期定投而言,扣款日设在26号、27、28号,盈利概率好像更高。

但是如果把定投期限拉长,结论就不是了。

所以,从这个数据,我们无法得出定投扣款日设在哪天更好的结论。

月定投不同扣款日的正收益样本占比

数据来源:Wind、小基快跑;数据统计区间:1990年12月19日—2021年5月31日;注1:定投收益率=[(sum(每期定投金额/扣款日收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1;任意一个交易日开始定投上证指数X年的正收益样本占比=n/m,n: 任意一个交易日开始定投上证指数X年正收益样本数量;m: 任意一个交易日开始定投上证指数X年全部样本数量。注2:上述结果依据历史数据统计得出,仅供参考,不代表未来指数表现,亦不作为任何收益承诺。

那我们再来看看收益率,同样的处理,把各期限定投年化回报最高的三个日子标注出来。

这下结论比较明显了,从统计结果看,5年以上的中长期定投,把扣款日设置在26号、27号、28号这三天,年化回报相对更高。

月定投不同扣款日的年化回报

数据来源:Wind、小基快跑;数据统计区间:1990年12月19日—2021年5月31日;注1:定投收益率=[(sum(每期定投金额/扣款日收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1,上证指数定投年化收益率为3.84%。注 2:上述结果依据历史数据统计得出,仅供参考,不代表未来指数表现,亦不作为任何收益承诺。

那么,为什么月末的几个交易日扣款,年化回报会高一点呢?

我们认为,这可能并不只是一个统计现象。

A股一直有着“月末效应”的说法,即股市到了月底会相对疲软,赚钱效应不如月初。

主要是因为每到月底常常会有实体资金面的抽离(比如银行季末存款考核),月末资金面往往相对紧张,导致股市表现不佳。

所以在月底定投扣款,相比月初,买入的平均成本可能会更低一点。

最后我们再来看看,

如果是周定投,星期几扣款更好?

我们将扣款日分别设置在周一、周二、周三、周四、周五,进行比较。

这是不同扣款日的正收益样本占比:

其实也都比较接近,差别在毫厘之间。

周四扣款的正收益样本占比高一点。

周定投不同扣款日的正收益样本占比

数据来源:Wind、小基快跑;数据统计区间:1990年12月19日—2021年5月31日;注1:定投收益率=[(sum(每期定投金额/扣款日收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1;任意一个交易日开始定投上证指数X年的正收益样本占比=n/m,n: 任意一个交易日开始定投上证指数X年正收益样本数量;m: 任意一个交易日开始定投上证指数X年全部样本数量。注2:上述结果依据历史数据统计得出,仅供参考,不代表未来指数表现,亦不作为任何收益承诺。

而如果从年化回报的角度,周一和周四扣款各有优势:周一扣款在10年期、15年期定投的年化回报更高,而周四定投在3年期、5年期、8年期、20年期的年化回报更高。

周定投不同扣款日的年化回报

数据来源:Wind、小基快跑;数据统计区间:1990年12月19日—2021年5月31日;注1:定投收益率=[(sum(每期定投金额/扣款日收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1,上证指数定投年化收益率为3.84%。注 2:上述结果依据历史数据统计得出,仅供参考,不代表未来指数表现,亦不作为任何收益承诺。

综合来看,对于周定投来说,周四扣款或许是个不错的选择。

实际上,周四定投扣款也是有“依据”的。

“黑色星期四”是一个在A股股民中广为流传的概念,A股在周四这一天跌多涨少。

我们曾经做过数据统计,过往上证指数确实存在这样的现象。

上证指数涨跌幅统计

数据统计日期:2000/1/4-2019/5/24 数据来源:wind。仅根据历史数据统计,不代表未来指数表现

数据展示完毕,最后再来总结一下

① 定投频率并无明显的优劣之分,不管是月定投、双周定投、周定投还是日定投,差别不大。根据自己的资金安排来选择就好。

② 如果是月定投,把扣款日设置在26号、27号或28号,年化回报可能更高。

③ 而如果是周定投,周四扣款或许是个更好的选择。

不过,我们还是想强调一下:

随着定投时间拉长、定投次数增加,每一次扣款对整体成本的影响越来越小。

决定定投收益的是定投标的的长期表现,买得更便宜确实会让定投收益高一点点,但统计数据告诉我们——真得就高了一点点。

所以,很多人定投扣完款后,发现第二天又跌了,就觉得自己买贵了,真心没有必要。

细流汇成江海,但决定不了江海的流向。

定投成功的关键在于低点亏损时坚持,和高点不贪心适时止盈,无需追求每期都买得更便宜。

定投是一场马拉松,跑得快也好,跑得慢也罢,唯有坚持才能让你到达终点。

,