这是我们第196次相遇在老张的后院

(插播一条广告,老张的后院抖音号(laozhanghouyuan)已开通,有兴趣可关注,并留下你们想听的话题)

随着保险行业的完善,以及从业人员专业度的提高,消费者本身也有了越来越多的投保意识,但是很多人目前对于保险最大的问题在于保险合同和条款的认知上存在较大的问题。

作为咨询服务类的保险销售,很多问题需要消费者主动提出,才能如实解答,而不能指望业务人员一次性把所有的问题都给你讲述明白。

所以,消费者自己看懂条款,非常重要。今天我们就来理顺一下,最容易出现问题的条款细节。

一

一字之差,差了40万

有这样一个客户:

出租车司机,一个月挣5000来块,因为他是跑出租的,容易遇到各种意外事故,所以经常给自己买意外险。

当时他就买到了一个50元保一年,保额100万的意外险。

据他的描述,他感觉性价比很高:

半年后,撞到绿化带,导致左腿被截肢。

起先他以为意外险可以赔付这一切,但是结果下来让他大跌眼镜,这个保额一百万的意外险只报销了一万二的医疗费,至于截肢导致的残疾,一分没赔。

去保险公司闹,被人家指着保险单说:看清楚了,是意外身故和全残赔100万,你截肢只是残疾,肯定不能赔!

从法律的角度来说,全残是全残,伤残是伤残,截肢只算7级伤残,不算全残。

保险合同上真正的全残是:

要想拿到100万,除非两只脚都被砍了,结果现在只有左脚截肢,算七级伤残,按道理可以赔保额的40%,100万赔40万,

因为他买的意外险只赔全残,不赔伤残,所以这40万也拿不到了。

有时候简简单单一个字,全残和伤残,可以少赔几十万,所以在很多人眼里,保险公司是骗子:

回到事件本身:

你说怪保险公司吗?肯定怪,怪保险公司不够耐心,没有一点点的对条款进行解释,

但只怪保险公司吗?

恐怕也不是,保险条款上白字黑字写得很清楚的东西,并没有骗人。

但是我们消费者,其实并不清楚这一两个字的产品造成的真实差异。

二

常见的条款需注意内容

之前提到的这种意外险,市面上比较多的:

意外险一般保三个责任:意外身故、意外伤残、意外医疗。

所谓意外身故,就是因为意外挂了,保险公司会一次性赔笔钱,当然,很多保险也赔全残,比如脑部受到严重创伤,智力低下到生活不能自理,或者成植物人了,跟死了差不多,也可以赔。

所谓意外伤残,就是因为意外残疾了,比如断手断脚了,保险公司会根据《人身保险伤残评定标准》评判一个伤残等级,然后按照等级赔保额的一定比例,比如十级伤残赔10%保额,50万赔5万。所谓意外医疗,就是因为意外事故受伤了,到医院治疗花费的费用如手术费、药费、住院费等,保险公司也会报销。

咱再来看这两款保险:A产品是“意外全残或身故保险金“,B产品是”意外身故保险责任“、“意外伤残保险责任”、“意外医疗保险金”。

上下一比,A产品没有伤残,没有医疗, 伤残前面已经说了,分十级,每级按照一定比例赔付保额,一级赔100%,十级赔10%。

左脚截肢的,只能算七级伤残。断了条腿,挺严重了吧?两款产品怎么赔?

A产品不赔,因为他只赔全残和身故,而B产品可以按七级伤残赔,100万能赔40万,这中间发生的医药费,B产品也可以扣掉100元免赔额以后按80%报销。全残和伤残,一字之差,就差了几十万!

事实上,除了断腿截肢这种意外,

我们更常遇到的是猫抓狗咬、烧伤烫伤这种意外,A产品连这些都不保,算哪门子意外险?很遗憾的是,类似A产品这样的在现实中卖得贼火,大家买意外险一定要仔细看清楚。

还是两款意外险,市面上都特别火,基本保险责任都没啥大问题,但一看投保须知里的免责部分,也暗藏猫腻。

A产品说高空出事不赔,而高空定义为两米及以上;B产品说高空坠落身故或全残只赔10万,而高空就变成了10米及以上。2米和10米,就差一个数字,它们的差别有多大?

我们假设,我从两层楼(6米)上摔下来,这中间的医药费,可能造成的残疾赔款,B产品可以赔,而A产品就不会赔。两米和十米,一字之差,就可能造成几十万的差距!

很多保险产品,不仅是条款本身,在投保须知、健康告知等地方也会设置障碍,这里就是在投保须知缩小赔付范围的狗血操作,让人不得不防。

这是两款寿险,责任很简单,死亡或全残就能赔笔钱,100万赔100万,买200万赔200万。但是在这里大家要注意,有些条款是不赔全残的!

像是上面产品A产品,只包括死亡,并不赔全残。那么意味着什么呢?比如我很不幸,出了车祸,永久性高位截瘫,四肢关节技能完全丧失。B条款能赔,但是A条款就不会赔。像是A产品这种,堪称市场上的一股泥石流。

要知道

之所以寿险会赔全残,是因为全残从严重性来看,基本丧失了劳动能力。

大家来看看这些描述:“双目失明”“四肢关节没用了”“嚼不了,吞不下”都非常非常严重。所以,作为寿险,把全残加入赔付项,是非常合理的,也是非常体恤和人性化的。因而市面上绝大多数寿险产品都有身故和全残。

更搞笑的是,上面不赔全残的A产品卖得比B产品还要贵。同样是100万保额,30岁男,20年缴费,保至60岁,A产品3130元,B产品是1460。

这是两款重疾险,都说能保障“癌症二次赔”,

癌症也就是合同里面的恶性肿瘤,被成为疾病之王的癌症,国内存活率只不过30%-40%。治疗癌症通常要三十四万,如果用最先进的质子重离子疗法,费用可以突破七八十万,很多人没有钱,只能放弃治疗,这就是导致我们国内癌症存活率低的原因之一。

癌症不仅难治,治疗贵,而且容易复发,转移,因此很多重疾险都有癌症二次赔这个选项,但它们癌症二次赔要求的时间不同:

A产品首次患癌后隔3年又得癌症可以赔,B产品首次患癌后满5年又得癌症可以赔。

一个3年,一个5年,有什么区别?

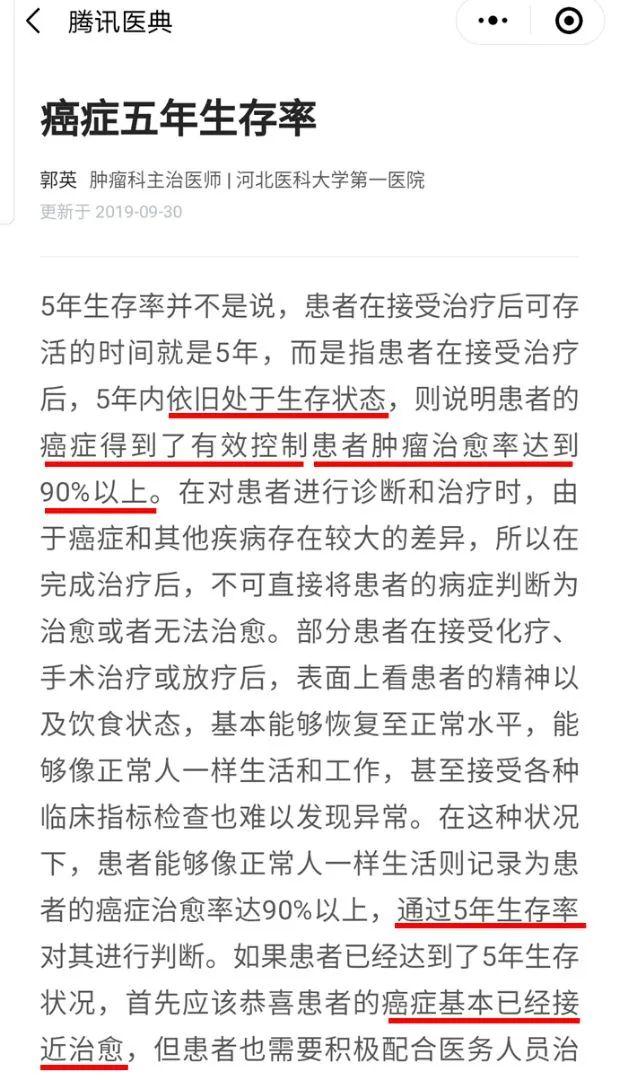

医学上有个专业名词叫“五年生存率”,医师对这个词语的解释是:如果癌症患者在接受有效治疗之后,5年内还活着,说明这个患者的癌症得到有效控制,甚至达到了“癌症基本已经接近治愈”的程度。

我们都知道癌症容易复发,很难治愈,有了癌症二次赔,可以在第一次患癌治了几年没治好的情况下,还能再赔一次接着治,不会因为没钱而放弃治疗。

但假如我第一次患癌后,治了3年,钱花光了,山穷水尽之时,A产品又赔60万,B产品一分不赔,那这个癌症二次赔又有什么用?要是我能撑过5年,早就好了,还需要第二次赔付吗?

3年和5年,仅仅一个字的区别,放在现实中,真的有可能把人活活拖死。

还是刚才那两个重疾险:

你仔细看去,B产品不仅要求癌症二次赔间隔时间要满五年,还要求发病顺序按照它的规定来。

我们看上面两个条款,我来给大家举个具体例子:

我不幸得了恶性肿瘤,5年后不幸又得了恶性肿瘤,那么没问题,这两个条款都能赔。但如果我第一次得的是其他的重疾(比如急性心肌梗死),5年后得了恶性肿瘤。那么不好意思,A产品能赔,而B产品就不会赔。

大家看出来差别没?问题就出在产品A多了第二段话,产品A不管你第一次得的是不是肿瘤,第二次得病是肿瘤都可以赔保额的120%,但产品B需要你第一次得肿瘤,第二次还得肿瘤才会赔,如果第一次重疾不是肿瘤,无论你得多少次肿瘤都不赔!

那么问题来了,同样的责任,谁能控制自己生病的顺序?

上面这个产品B,如果第一次得的重疾不是癌症,你就不可能用到这个“癌症二次赔”保障。这不明显是坑吗?可是遗憾的是,产品B在市面上卖的非常好,不知道大家猜出来没有。

这是两款百万医疗险,可以报销特殊门诊的医药费,比如去门诊做肾透析、做癌症放疗化疗等。

癌症也有很多治疗方式,不仅可以做放疗、化疗,还可以吃靶向药,或者用免疫疗法、内分泌疗法等。但不是所有医疗险都会报销这些。

比如A产品只报销放疗和化疗,但B产品上面提到的疗法都报销。

看过《我不是药神》的都知道,里面那种一盒几万块,一个月吃几盒,一年吃掉一套房的抗癌药,就是靶向药,这么贵的药,A产品居然不报销,如果要报销的话,医生叫你吃靶向药,你要跟他说:“不行,我的保险不报靶向药,你还是给我剃光头做放疗”

买保险是为了自己能在治病的时候可以有更多的选择,而不是用保险来限制自己的选择。

前面那两款百万医疗险,只是在一项责任上少赔几种癌症治疗方法,这两款产品,那就是连最基本的责任都没有了。

百万医疗险的责任就四个:住院医疗、特殊门诊、门诊手术以及住院前后门急诊。住院医疗:像床位费、膳食费、诊疗费、检查检验费、治疗费、药品费、手术费这些都会报销。特殊门诊:绝大部分百万医疗险只报销三块,门诊肾透析、门诊恶性肿瘤和器官移植后的门诊抗排异治疗。门诊手术:常见的手术都包括,没啥好说的。住院前后门急诊:住院前7天和后30天的门急诊,比如住院前有急诊治疗或者出院后需要复查的费用,都可以报销

但有的百万医疗就会给你偷偷的缺几个,比如产品A,只有住院医疗和特殊门诊,一般门诊和住院前后门急诊就没有。而B产品这四个基本责任都是齐全的。

我去医院切个阑尾,做手术的钱A产品不报销,B产品就可以报销要是有什么病医生叫出院后复查,A产品还不报销,B产品就报销。

对于百万医疗险来说,最重要的就是续保条件。我们现在见到的百万医疗险,通常都是一年期的,面临的最大的问题是,今年我能买到这百万医疗险,明年我身体出现变化了或者产品下架了,那么我还能不能买?

目前市场上最好的产品,能够做到保证续保X年,比如产品A,就有保证续保权。但是,“保证续保”这四个字,就像是“金字招牌”,什么产品都往上面靠。

比如B产品,条款上写得是是“连续投保”,这个会被解读为也能保证续保。

这两者有什么区别?比如我今年得了癌症,明年连续投保,A产品能续,B产品也能续。没有区别,但是,我今年得了癌症,明年A、B产品都下架了,

A产品保证续保6年,6年内都还能续保。B产品下架了,没办法连续投保了。

还有一类,叫做可续保,它也经常和保证续保混作一谈。比如C产品,条款上写得是“可以申请续保”。朋友们,大家可要想清楚,“可以”跟“保证”,这完全是两个概念。产品下架了,这完完全全是不可抗力,产品没了,就没法续保了即便它写“可续保到10000岁”,也没什么用。

三

如何规避这些问题

完全学会看保险条款不可能,但是作为消费者,我们可以学着看一些最基础的部分,

我们最需要看的就是投保须知、健康告知、保险合同。

投保须知如果是在某些互联网平台上购买的保险,我们一般会看到有投保须知,

买保险不能乱买,为了防止一些人买到不合适的产品,投保须知里都会对这款产品适用哪些人群,哪些风险是除外的,不保的明确列出。但有的保险,如果要给你设坑,就会在投保须知这里设置很多不合理的免责条款,或者某些标准规定得过严。所以,购买一款保险,了解它的投保须知是第一步。

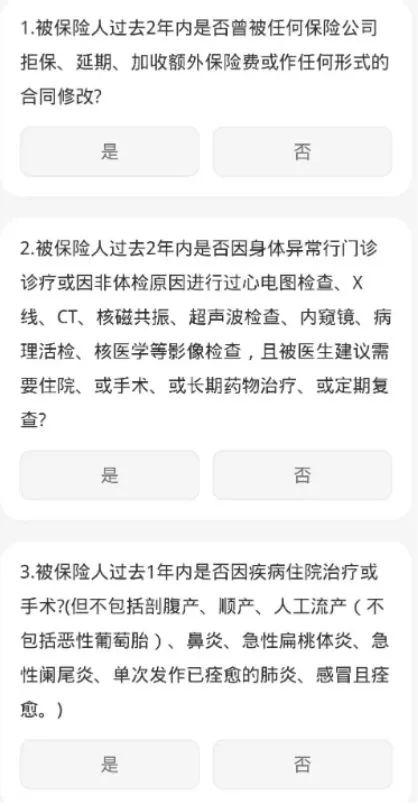

健康告知保险不仅不能乱买,而且不是所有人都可以买,特别是健康险这种,对个人身体健康状况都有一定的要求。保险公司通常会在投保前问询投保人的身体状况,过去是否患过某种疾病,或者是否理赔过。这一步是为了筛选出那些高风险的患病人群,如果已经生病的人也来买保险,最终要么保险公司赔穿,大家的保单都赔不起,要么大家的保费都上涨,买保险就失去了意义。

健康告知一定要重视起来,对于每一个病,如果感觉自己有或者很相似,千万不能硬买。

保险合同我们支付完保费,一定时间之后就会收到保险合同,这是最复杂的条款也是坑最多的地方。拿到一份保险合同,我们主要看里面提供的保障责任和免责条款就行。

保障责任长这样:

里面详细说明了等待期内出险怎么赔,等待期后大病怎么赔、中症怎么赔、轻症怎么赔。注意看清楚这里是赔保额还是赔保费,寿险是只有身故没有全残还是都有,医疗险责任有没有缺失,或者像前面列举的癌症二次赔到底能不能赔。

免责条款长这样:

里面列明了哪些情况不赔,一般而言,免责条款主要是免责那些故意自杀、被投保人故意伤害来骗保的情形,又或者是被保人因为违法犯罪、战争核爆等问题导致的出险。本质上问题不大,主要是怕有些保险条款免责太过分,把不该免责的也写了进去。

保险是个非常专业的领域,就算我们知道了怎么看保险条款,也难免会因为专业名词太多而感觉晦涩难懂。这个时候我们可以上一些专业的医学网站了解专业的医学知识,如果是看不出来哪一款责任好与不好,也可以到网上看很多专业人士写的保险测评,再不济,你来问我。

四

保险真不是靠拒赔赚钱的

估计看完文章大家都会这么说,保险就两个不赔:这个不赔,那个不赔。

保险就是靠拒赔赚钱的吗?

当然不是!

保险公司的利润来源于三个差:

死差:预计出险率和实际出险率的差值。比如原本预计100个人10人出险,实际上只出险5人,那为了赔10个人而收取的保费就会有剩余,保险公司就会盈利,拒赔可以使实际出险的人数小于10人,从而实现盈利。费差:保险公司运营每一个产品,运作全国的门店,都有成本,如果成本节约了,那保险公司也可以实现相对盈利。利差:对于有些理财型的保险产品,保险公司会给到我们一个收益,但同时保险公司收取我们的保费后也会投资出去拿到一个收益,就像银行存钱和贷款一样,只要保险公司做到“贷款收益”比给我们的“存钱收益”要高,就可以赚钱。

现实中,保险公司设计一个产品,通常已经预计了这款产品覆盖人群的出险率,比如国内寿险都是按照保监会发布的《中国人身保险业经验生命表》上记录的死亡概率来设计产品的,产品设计之初假设的出险概率就和实际出险的概率差不多,所以“死差”基本不能产生利润。

那万一保险公司拒赔呢?保险公司没那么喜欢拒赔。

两个原因:从数据上看,保险公司拒赔率并不高。

可以看到,无论是大公司还是小公司,理赔率最低也都在97%以上,普遍在98%,99%,保险公司并不是靠拒赔获利。

从动机上看,保险公司也不愿意总是拒赔。保险行业是一个高度竞争的行业,消费者购买保险的频次也很低,谈不上什么品牌。如果某家保险公司给消费者的印象全是拒赔、拒赔、拒赔,那消费者很容易就转向别家公司了。相反,我见过太多保险公司不该赔却赔了的情况了,不为别的,就为名声。

那保险条款为什么会有这么多区别?主要还是在于设计保险产品的精算团队,他们认为某些责任容易造成长尾风险(未来会多赔很多)或道德风险(存在骗保可能),站在保险公司的立场上,就删改了这些条款。但这样的修改客观上也导致消费者正常的保障需求得不到满足,颇有种“一刀切”的意味,这是无可奈何的事情。

只是我们要知道的是:咱们买的保险,本质上是跟保险公司签订的一份合同,

合同写了就赔,合同没写的就不赔,保险公司挣钱不靠拒赔。我们真正需要学会的,是通过研读条款,避开那些保障残缺的保险,买到真正价廉质优适合我们的保险。

我能做的只是在每一次推荐的时候,把条款看得更仔细一点,尽力提醒大家,帮助大家。

,