8月17日,腾讯控股( 00700.HK,以下简称“腾讯” )公布了2022年第二季度财务数据,这季度的财报中,腾讯的“坏消息”有点多。

本季度,腾讯实现营收1340亿元( 人民币,以下未标注则同 ),比去年同期1382亿元同比下降3%;净利润186亿元,比去年同期425.87亿元同比下降56%。

这是腾讯罕见地出现营收和利润双下滑的情况。

业绩拆分来看,本季度腾讯增值服务业务实现717亿元收入,较去年同期的710亿元有0.42%的同比下跌;本土游戏实现318亿元收入,同比微跌1%;国际游戏业务同样有1%的跌幅至107亿元。

金融科技及企业服务板块本季度营收为422亿元,去年同期为419亿元,有0.72%的同比微增。

网络广告业务本季度营收为186亿元,较去年同期的228亿元,同比跌幅达到18%,这已经是腾讯的广告业务连续三个季度呈现超过10%的同比下跌。

或基于此,财报会议上,腾讯强调了增加视频号的广告业务对于腾讯整体业务的战略重要性。

腾讯表示,在7月中旬,视频号已经开始推出视频号的信息流广告,并且会在8月底实现广告的实时竞价模式。腾讯强调道,朋友圈广告用了5个季度的时间实现了10亿元的业务收入,而基于更强的短视频广告需求,腾讯认为视频号广告业务的营收增速会更为喜人。

除此之外,本次财报会议上,腾讯再次对减持美团( 03690.HK )之事进行辟谣。目前,腾讯持有17%的美团股份。按照8月15日的美团市值计算,这些股份价值243亿美元( 约合1650亿元人民币 )。

就在腾讯公布财报的前一日,8月16日,来自路透社的消息称,腾讯计划出售美团的全部或大部分股权,而且如果市场条件有利,将在今年内开始出售。

尽管在传闻当日,腾讯方就已经进行了否认。但在财报会议上,腾讯再次回应道,“这个消息并不准确,我们的投资组合一直是动态调整,我们始终坚持给股东返还价值。”

减持京东股份或是给股东返还价值的表现之一。腾讯在财报会议中表示,“一部分返还给股东,一部分进行了回购。”与此同时,腾讯强调了在投资中的谨慎性,以及在减持京东后,仍会保持良好的关系。

在2021年年度财报电话会议中,腾讯曾表示在未来回归“科技创新、用户价值、社会责任”的本质。不少声音认为,这似乎在暗示腾讯想要从金融科技中寻求增长的打算。然而,金融科技业务在本季度的增速已经放缓至1%左右,或难扛增长的“大旗”。而在本季度作为战略提出的视频号广告距离盈利还需要时间去验证。

除了在第二季度“成绩单”表现不佳的同时,腾讯2022上半年的总营收也有同比下降的情况。2022上半年,腾讯实现收入2695亿元,较2021年同期同比下降1%;净利润方面,上半年腾讯净利润537亿元,较去年同期同比下滑20%。

条条道路遇险阻腾讯,在下半年,靠什么“回血”?

游戏版号不是“良药”

2022年4月11日,中国游戏版号重启,让游戏界重燃希望,也让部分投资者认为这是对以游戏业务为大本营的腾讯重大利好消息。

然而,获审批的游戏公布后,投资者的心却是“拔凉”的。究其原因,则是在第一批获得审批的游戏名单中,多以中小厂游戏为主,并没有腾讯。

很快,二级市场也对此名单作出了反应。4月11日当天,腾讯集团港股股价从开盘的364港元/股微跌3.7%报收351港元/股。尽管4月14日微涨5.9%报收于372港元/股,但随后便“一落千丈”,最低跌至4月27日的332港元/股,较4月11日获批名单公布当天跌幅达到8.79%。

而据多家媒体消息和燃次元在国家新闻出版署的查询,从4月份截止发稿前,国家新闻署已经公布了4批游戏获审名单,但是都没有腾讯运营的游戏出现。对此,燃次元向腾讯相关人员核实,对方表示,不予置评。

对此,海外投资总监科林对此表示,政策端可能倾向于大厂“让利”给中小游戏企业,因此在获审名单中会以中小游戏企业为主,“但我个人会认为这种‘让利’之说其实是伪命题,因为游戏需要烧钱做运营和维护,而中小企业的现金流是不够的,很难升级用户体验,久而久之反而会加速他们的出局,或难逃被并购的命运。”

易观分析文化消费行业资深分析师廖旭华则对游戏政策有另一种解读,“事实上,在获审名单中也有像三七互娱、完美世界等游戏大厂运营商的身影,现阶段就对政策端的倾斜做出结论还为时尚早。”

游戏版号仍处“寒冬”,腾讯国内游戏业务收入或也因此表现不佳。本季财报中,腾讯披露由于疫情与政策的影响,以及大型游戏发布数量的下降,本土游戏收入同比下降1%至318亿元。

“将来,腾讯的游戏策略或会转移至收购为主。”科林认为,版号派发具有太多不确定性,更多由国家把控节奏和批次,因此腾讯“曲线救国”的方式应更加倾向于收并购为主,“需要注意的是,尽管国家在游戏方面并没有明令禁止收并购,但这更加考验腾讯收并购的投资眼光,一旦被收购的企业没有获得国家游戏版号批准,就会叠加时间成本和研发成本。”

廖旭华则认为,全球化会成为腾讯游戏在未来的重要战略,“我认为,战略上,腾讯还是会坚持‘自研 精品发行’相结合的策略,研发包括自研和IP定制( 比如COD ),精品发行则会以收购工作室为主,一部分合作伙伴做补充,最终形成‘少数拳头产品 大量精品产品’的矩阵。”

其实,从腾讯今年上半年的投资布局中,也不难看出腾讯今年对游戏行业投资的慎重和对海外游戏投资的重视。

IT桔子数据显示,截至8月17日,腾讯在本年度参与游戏投资事件6起。相较之下,2021年腾讯参与游戏行业的投资事件达到63起。而从腾讯参与投资的游戏项目中,也不难看出今年腾讯对于海外游戏工作室和公司的投资占比更高。2021年,腾讯参与海外游戏投资7件,占游戏行业的11%,而今年腾讯在6起游戏投资中4起是海外公司,占比已达67%。

“我倾向于认为国内已经缺乏更好的可投资标的,因为经过自2019年以来大型游戏公司对优秀研发团队的抢夺,能投的基本都被投了,而在国内市场大背景下,很难再诞生优秀的中小研发团队。”廖旭华表示,也就是说,投资转向海外为主,不如说此前是海外国内并重,现在是国内无标的可投。

尽管如此,腾讯游戏海外业务的增速似乎并不喜人。本季度,腾讯国际市场游戏收入同比下降 1%至人民币 107 亿元。

事实上,从2021年第三季度,腾讯正式将本土游戏和国际游戏拆分列入财报后的四个季度,腾讯国际游戏业务的同比增幅就在不断放缓。2021年第三季度至本季度,腾讯国际游戏业务收入分别为113亿元、132亿元、106亿元和107亿元 ,同比增幅分别为20%、34%、4%和-1%。

数据来源/腾讯财报 燃次元制图

即使游戏业务表现不佳,却仍在腾讯整体营收占据较为重要的位置。网络游戏收入从2020第一季度至今一直在腾讯整体营收中占比30%左右,其中从2021年第三季度开始,本土游戏业务扎比总营收24%左右,而国际游戏业务则占比8-9%。

因此,多数燃次元接触的分析师表示,腾讯仍会将游戏视为重要的业务板块。廖旭华就表示,从集团的角度来看,以腾讯游戏业务的体量,即使有所缩水短时间内也并不会捉襟见肘,“我认为游戏始终会是腾讯重要布局的业务板块之一。”

广告如何”起死回生“

与下滑的游戏业务相似,腾讯广告业务的收入已经跌落回了2020年的水平。

本季度,腾讯广告业务收入为186亿元,较去年同期同比降幅超过18%。而这已经是腾讯广告业务连续三个季度同比负增长。

不仅如此,广告业务在整体营收的占比也略有下降,2020年第一季度广告业务占比总营收的16%,到了本季度,广告业务仅占比总营收的14%,可见广告业务营收缩水的同时在腾讯业务中的地位也在持续滑落。

数据来源/腾讯财报 燃次元制图

从广告业务的拆分情况来看,本季度社交及其他广告同比下降17%至161亿元 ,而媒体广告同比下降25%至25亿元。

广告业务的收缩与政策趋严的环境固然有关系,但更多的,是其展示广告的竞争力逐渐减弱,以及旗下媒体用户的增长疲软所致。

从展示广告的竞争力来看,根据QuestMobile《2021中国移动互联网年度大报告》显示,相较于KOL( 达人 )广告形式在2020年和2021年同比增长分别为78.1%和128%不同,传统展示广告则在2020年和2021年呈现出了9.2%和7.6%的负增长。

图片来源/QuestMobile 燃次元截图

尤其是在教育、游戏、金融等腾讯主要服务的广告主受到限制的情况下,消费行业也成为了互联网广告投放的主力军。

然而,现实却是,消费行业更倾向KOL广告。“能够有一定粉丝规模的博主都有明确的定位,因此他们的人群画像更好界定,且用户粘度更高。在整体营销预算有限的情况下,KOL这样明确的属性就更加受广告主的欢迎。”杭州达人广告运营负责人小宇表示。

传统消费行业更青睐于KOL广告,互联网行业则更青睐于转化为主的CPC( 按点击收费 )广告。根据QuestMobile《2022中国移动互联网半年大报告》,2022上半年互联网行业87.9%的广告费用都用于投放CPC广告。

但偏偏腾讯广告是以CPM( 以千人展示收费 )为主。“在投放中,几乎所有广告位都支持CPM投放,但却只有部分广告位支持CPC。”北京互联网广告投放经理小赵告诉燃次元。

图片来源/QuestMobile 燃次元截图

不论是对消费行业还是互联网行业的广告主,腾讯的广告形式似乎都有些“不讨好”。与此同时,腾讯广告算法的进步也尤为缓慢。

小赵就告诉燃次元,广告算法的核心竞争力是精准度,“广告投放的人群和广告的适配度是精准度的直观量化标准。”

然而,从业多年的小赵对腾讯广告算法的精准度的更新却没有直观的感受,反而是近年来涌现的垂直领域广告平台让小赵觉得更为精准。“我知道一家专注做海外市场广告的公司,他们专门挖掘出海数据,非常垂直于外贸业务,对广告主来说虽然流量成本更高,但精准度也会提升很多。”

另一方面,腾讯媒体的用户增长天花板也逐渐显现。

根据财报披露的微信和腾讯视频的用户数据,微信方面,在微信及WeChat合并月活用户突破12亿人之后,用户规模的天花板就几乎在同一时间显现。2020年第二季度,微信及WeChat合并月活用户达到12.06亿人,较上一年同比增幅为6.5%。而2021年第二季度,微信及WeChat合并月活用户为12.51亿人,增速已经放缓至3.8%,到了本季度,微信及WeChat合并月活用户为12.99亿人,同比增幅保持3.8%。

腾讯视频方面,2020年第二季度,腾讯视频付费会员为1.14亿人,较上一年同比增幅为18%,2021年第二季度,腾讯视频付费会员仅同比增长9%至1.25亿人,到了本季度,腾讯视频的付费会员为1.22亿人,较去年同期有2.4%的同比降幅。

为解决广告业务的缩水问题,财报会议上,腾讯表示,未来会开启在视频号中推出信息流广告等新的广告表现渠道来增加广告业务的收入端口,并且表示对于新的广告形式收入抱有积极态度。

对此,科林表分析道,要想视频号的广告实现变现,从培养视频号主播、吸引用户到最后的广告表现需要至少1-3个季度的投入,而在流量之争中腾讯视频号能否“拯救”广告收入,尚未可知。

金融与科技,难帮“队友回血”

游戏与广告的持续低迷,让金融科技及企业服务板块( 以下简称为“金融科技” )承担起了增长的“重任”。然而,本季度金融科技仅较去年同期微增约1%至419亿元,腾讯想用金融与科技让集团“回血”似乎颇为艰难。

追溯到2020年开始,腾讯的金融科技业务同比增幅先增后减,由2021年最高的47%的同比增幅放缓至本季度的1%。

数据来源/腾讯财报 燃次元制图

若将金融科技板块拆分成金融与企业服务两个细分业务,则不难看懂金融科技业务增速放缓的原因。

虽然腾讯尚未分解披露金融与科技两部分的业务具体收入,但从上半年的布局行动来看,腾讯在金融领域已有进一步的动作。

6月7日,老虎财经指出,财付通小贷发生工商变更,注册资本增加50亿元,由先前的50亿元增至100亿元。这是自2020年3月以来,财付通小贷的第四次增资。增资后,财付通小贷现已成为国内第二家注册资本达到百亿元的网络小贷公司,仅次于蚂蚁集团旗下蚂蚁小微小贷的120亿元。

对于腾讯此次增资的目的,易观分析金融行业高级分析师胡精华表示,短期来看,此次增资是为了满足《网络小额贷款业务管理暂行办法( 征求意见稿 )》对注册资本的相关规定,中长期来看是出于放大杠杆效应,谋求规模扩张的战略举措。

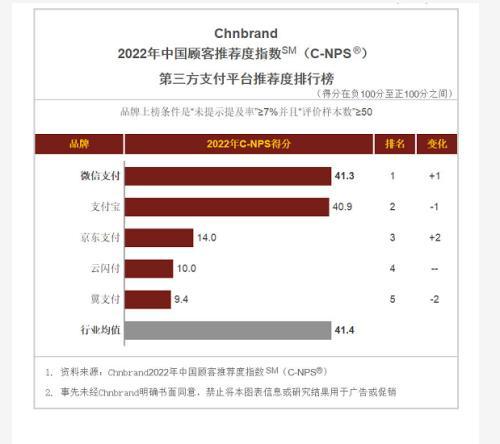

但在金融领域,目前腾讯“能打”的业务似乎只有移动支付领域。根据中企品研2022年第三方支付平台推荐度排行榜,微信支付以41.3的推荐评分略微超过支付宝,称为最受欢迎的第三方支付软件。

图片来源/中企品研 燃次元截图

艾媒咨询曾就用户在支付工具选择上进行过数据调研,结果显示,在低于50元的支付场景时超过70%的用户会选择微信支付,而在大额支付时则60%以上会选择支付宝。在线上支付时60%的用户会选择支付宝支付,而线下则有65%的用户会选择微信支付。

然而,支付之外,腾讯在金融其他领域的竞争力仍显弱势。比如,消费小额贷上,腾讯财付通推出了“分付”和“微乐分”,分别对标“花呗”和“借呗”,但这两款产品至今都尚未大规模运行。

燃次元观察到,现阶段,大部分用户的分付和微乐分还没有展示申请入口。对此,腾讯官方客服和微乐分的公众号显示的回复大意皆是,“产品尚处于小规模测试阶段,开放渠道人工尚未开始干预。”

燃次元就分付和微乐分是否在短期内有大规模开放的计划向腾讯进行了咨询,对方回复“尚未有下一步计划。”

而与动作频频的金融领域相比,腾讯云业务似乎显得“静悄悄”。

2022年第一季度财报中,腾讯表示,“我们重新聚焦于企业服务的健康增长,主动缩减亏损业务,并将资源集中于视频云及网络安全等领域的PaaS解决方案。”本季度,腾讯在财报会议上也表示,对于很可能不会盈利的项目此前我们也会尽力争取,不过调整后我们希望能够提高云业务的收入边际,减少亏损的项目,进一步追求“高质量”的增长。

对于腾讯云业务从追求高增长到追求健康增长,背后是否显示其业务板块的增长疲软?资深云从业者于途表示,腾讯云在增长上确实较难突破,“不过我认为他们更多是从云业务行业覆盖的‘广度’转向追求与合作伙伴的合作‘深度’。”

于途进一步表示,就产品而言,腾讯云在使用场景上仍有不足,“腾讯云更擅长视频、游戏、直播等使用场景,如果想进一步扩大到政企、传统行业等应用方面,其产品力仍有不足。”

与此同时,于途直言,云又是一项非常“烧钱”且收益不能立竿见影的业务,“腾讯整个集团近年的净利润表现已经有很大压力,我认为压缩云业务上的营销费用,不去追求行业全面覆盖而是在已经占领的游戏、娱乐赛道上转而追求云业务的盈利是明智的策略。”

不过,于途也表示,云业务想要盈利并非易事,“阿里云从2009年成立到2020年第四季度首次盈利,中间经历了多年的大量数据的收集与检验,而且阿里还有双11这种大量数据汇总的场景来加速他们云业务数据的收集。腾讯云不论从产品力还是数据收集而言,想要盈利和持续盈利都面临巨大挑战。”

从已经增长疲软的金融科技,到本季度又抛出的视频号广告的新故事,腾讯离再次的盈利增长,还有多远?

本文源自燃次元

,