雷峰网4月12消息,又一巨无霸IPO来了。印尼最大的互联网科技公司--GoTo集团,正式在印度尼西亚雅加达证券交易所上市。

GoTo在首次公开募股中筹集了11亿美元,这是印尼证交所史上规模最大的IPO之一,也是今年迄今为止全球规模最大的IPO之一。其共计发行467亿股A轮股票,发行价格定为每股338印尼盾,市值约为280亿美元。

上市首日开盘后,GoTo股价一度上涨23%,收盘时上涨13%,股价涨至382印尼盾,公司市值约315亿美元,是印度尼西亚第三大上市公司。

据悉,GoTo计划将募集资金的30%用于GoTo的整体业务,另有30%投入到Tokopedia,还有25%提供给数字支付服务GoPay。

值得注意的是,早在IPO之前,GoTo身后就已经站着诸多资本大佬。

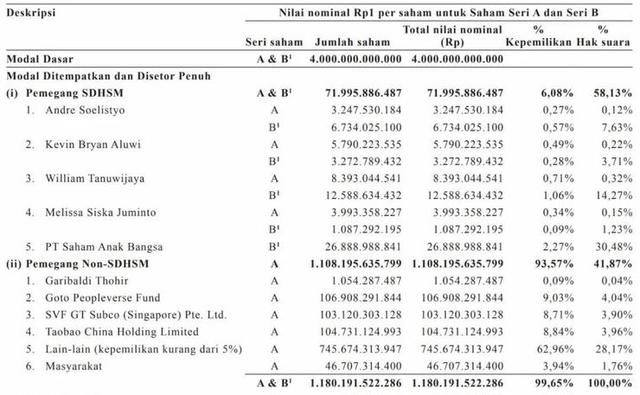

其中软银和阿里是GoTo两大重要股东,分别持股8.71%和8.84%。另外还包括腾讯、京东、Google、红杉资本印度、新加坡国有控股公司淡马锡、马来西亚主权财富基金Permodalan Nasional Berhad及Avanda Investment Management、Fidelity International、Primavera Capital 和Ward Ferry等。

随着GoTo上市,去年遭遇资本市场重创的阿里、软银都将获得巨大的回报,其所持股份的总价值接近50亿美元(约合318.29亿元人民币)。

此外,按GoTo股份定价计算,李嘉诚的儿子、电讯盈科主席李泽楷持有的股份价值9亿美元。李泽楷净资产将增至约50亿美元(约390亿港元)。

而GoTo首席执行官Andre Soelistyo将持有价值2.35亿美元的股份,共同创办这两家初创公司的 Kevin Aluwi 和 William Tanuwijaya 的股份价值将分别为2.13亿美元和4.94亿美元。Soelistyo于2015年加入GoJek,是早期的首批机构支持者之一。

GoTo的前身:印尼最大电商平台Tokopedia和支付巨头Gojek合并

去年5月,GoTo集团由印尼当地最大的电商平台Tokopedia和支付巨头、打车软件公司Gojek合并组成,估值高达180亿美元,一举成为印尼最大的独角兽公司。

合并后,GoTo集团旗下有三个独立子公司 :Gojek、Tokopedia和GoTo Financial,业务覆盖打车、支付、线上购物和配送,相当于Uber、PayPal、亚马逊、DoorDash的合体。

据资料显示,GoJek的前五大股东分别为新加坡政府投资公司GIC、谷歌、KKR、腾讯和红杉印度,一共占股28.81%左右。而Tokopedia前五大股东分别为软银亚洲、阿里巴巴、盈科拓展集团、红杉印度和创始人William Tanuwijaya,一共占股86.91%。

两家合并后,软银和阿里成为其合并公司GoTo的最大股东,是最大受益者。据GoTo提交给监管部门的文件显示,合并后Gojek股东现持有GoTo 58%的股份,而Tokopedia股东持有剩余42%的股份。

官宣合并的5个月后,GoTo公布了其合并后的第一笔、也是IPO前的最后一笔融资,融资金额达到13亿美元。

投资方包括了谷歌、腾讯等科技巨头,以及淡马锡、阿布扎比投资局、春华资本等来自全球的豪华投资者们的支持。

Tokopedia成立于2009 年,创始人Tanuwijaya是工厂工人的儿子。Tokopedia是印尼当地最受欢迎的网购平台之一。2013年获得软银亚洲的投资后,2014年便获得了红杉资本的加持,此后阿里、淡马锡、谷歌也相继投资了它。

Gojek成立稍晚于GoJek一年,创始人是哈佛商学院毕业生、前麦肯锡咨询公司Nadiem Makarim。2016年,Gojek便成为了印度尼西亚的第一只独角兽,订单量跃升至每天30万份。到2019年,该公司的市值就达到了100亿美元。

2020年,Gojek和Tokopedia共计处理了18亿笔交易,总交易额(GTV)超过220亿美元,两家公司的月活跃用户超过1亿。截至2021年9月,GoTo平台交易总额达到288亿美元。

但即便如此,GoTo仍处于亏损状态。公开资料显示,GoTo在2018-2020年中连续三年亏损。

根据此次IPO招股书,GoTo 2021年前9个月净亏损约8.06亿美元,亏损较上年同期扩大了7%;同期收入约为2.37亿美元、同比增长45%。

GoTo 首席执行官 Andre Soelistyo表示,印度尼西亚是世界上最大的增长市场之一,GoTo 有一条清晰的盈利之路,但他拒绝给出预测。

Sea、Grab、GoTo呈三足鼎立格局

近年来,东南亚与印度成为了移动互联网领域的投资热土。

如同曾经BTA在中国互联网界的地位,在东南亚互联网圈Sea、Grab和GoTo也是绕不开的名字。这三个企业不仅在东南亚大名鼎鼎,也在全球市场也开始发挥出影响力。

目前,GoTo与东南亚最大叫车和送餐公司Grab 、新加坡互联网巨头Sea,在东南亚科技领域形成三足鼎立的竞争格局。

2009年,天津的70后创始人李小东接手聚美优品掌门人陈欧的公司(一家电子竞技对战平台)并将其改名为Garena。经过十多年打拼,李小冬借助Shopee、Garena、SeaMoney三大业务,构建起了一座囊括电商、游戏、金融在内的商业帝国——Sea冬海集团。

Sea号称东南亚小腾讯,总部在新加坡,2017年在美国上市。

另一家实力雄厚的Grab是一家在马来西亚创立、总部位于新加坡的公司,业务以出行和外卖为主,与Gojek的业务重合度较大。

2021年12月,早年以“东南亚版滴滴”著称的Grab通过SPAC方式登上纳斯达克,一举创下当时最大规模的SPAC合并交易,首日市值达345亿美元,约合人民币超2000亿元。

Grab创始人是一位80后年轻华裔——陈炳耀。祖籍福建安溪县,陈炳耀出生马来西亚名门。创业9年间,Grab以马来西亚为原点,成功击退了出行巨头Uber和滴滴的入侵,相继进入菲律宾、越南、印尼、泰国、新加坡等地区。

有意思的是,这三家公司都和中国互联网巨头关系匪浅。

Sea和GoTo都接受过腾讯的投资,2017年腾讯对GoJek(合并后名为GoTo)投资1亿美元至1.5亿美元,占据其5.02%的股份。而Sea公司和腾讯的渊源则更深,最大投资机构也是腾讯。

另外,Grab也和中国资本有很大的关系,软银、祥峰投资、GGV纪源资本、高瓴、鼎晖投资、光速创投、平安创投、阿里、滴滴、丰田等都是其重要的金主。

Sea、Grab和GoTo最主要的数字经济平台业务都已经多元化,在电子商务、电子支付以及需求服务(包括出行、外卖、游戏等)这三个业务领域同时发力。

Tokopedia本来是印尼最大的电商,但是Sea旗下的电商Shopee 进入到印尼市场后发展迅速,凭借雄厚的资金与更多样的商品,目前占据的市场份额已经超过了Tokopedia。

尽管电商在扩张期非常烧钱,Sea有着上市企业的优势,可以凭借估值在资本市场融资,同时Sea的游戏部门也是一个现金牛,可以给Shopee 的发展提供资金。

此外,出行和外卖领域本来是Grab和Gojek的天下,但Sea在去年初推出了外卖服务Shopee Food,与Grab和Gojek直接交锋。

不过,当前全球投资者对盈利能力的担忧打击了科技股,GoTo 的竞争对手受到的打击也尤其严重。

在纽交所上市的Sea,去年估值达到2000亿美元,创下东南亚上市公司的最高市值记录。但这一数字已缩水到620亿美元内,其股价在五个月内下跌了75%。

而Grab在与一家空白支票公司合并 400 亿美元后,自去年在美国上市以来已下跌70%,其市值已缩水三分之二,上市时估值约为400亿美元,目前只有130亿美元左右。

目前,仍在亏损的科技公司都在持续面临抛压,对巨头GoTo来说,此时IPO似乎不是明智的选择。

,