(温馨提示:文末有下载方式)

1、蔚来——造车新势力先行者

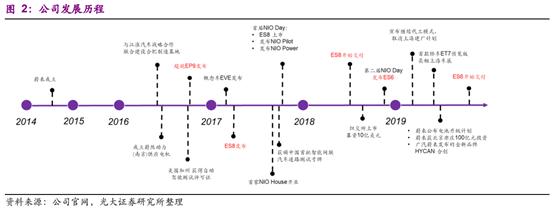

蔚来成立于2014年,为国内高端纯电动汽车制造商。公司于2018年9月12日在纽交所上市(NIO.N),为继特斯拉之后在美国上市的第二家纯电动汽车制造商。公司实际控制人为李斌(持股占比14.4%,投票权占比48.0%)。

自主造车新势力领先者,定位高端纯电汽车

公司通过超跑EP9车型树立高端纯电动汽车的品牌定位,采用个性化定制/按订单生产的业务模式。

蔚来首款量产车型ES8(7座纯电SUV)于2017年12月发布并于2018年6月开始交付;截至2019年5月,ES8累计交付17,550辆。第二款量产车型ES6(5座纯电SUV)于2018年12月发布并于2019年6月开始交付;截至2019年5月,ES6累计可退订单约1.2万辆。管理层指引,第三款量产车型将运用NP1的ES8/ES6技术平台,或于2020E交付(ET系列上市时间延后,将运用NP2技术平台搭载Level4级别的自动驾驶功能)。

此外,广汽蔚来(成立于2018年4月,广汽/蔚来/合创公司持股比例分别约45%/45%/10%)通过各方在技术/供应链等方面协同,首款车型将于2H19E上市(价位或下探至约人民币20万元,与蔚来形成差异化定位)。

业务模式创新

a)江淮代工造车,与整车厂合作

与传统车企的制造模式不同,蔚来于2016年5月与江淮汽车(600418.SH)达成协议;其中,江淮负责生产线的搭建与整车代工,蔚来负责原材料/零部件供应、以及质量管控等。按照协议,蔚来需向江淮支付约8,500元/辆的代工费、以及承担生产线发生的亏损。目前,江淮代工工厂的产能约10-12万辆/年,或根据需求有望在2021E扩产至15-17万辆/年。

此外,公司也分别于2018年4月和2018年7月与广汽集团、长安汽车建立合作,在技术研发/销售网络/客户服务/供应链等环节展开合作。

我们判断,1)短期来看,与传统车企合作/代工等模式有望压缩前期较高的费用支出与资金需求,加快新车型毛利率爬坡/缓解融资压力。2)长期来看,代工模式或弱化蔚来积累汽车量产核心工艺(冲压/焊装/涂装/总装四大工艺),其长期业务模式发展仍待观望。

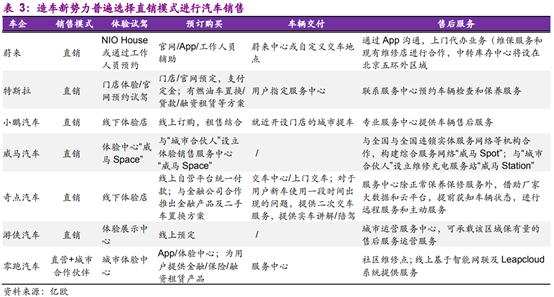

b)“线上 线下”汽车直销模式,提升客户参与度/忠诚度

公司具有创新型的汽车销售模式;1)线下NIOHouse,可用于车型的展览/试驾、以及为车主与意向客户提供交流服务活动;2)NIOApp,可下达购车订单、提供车主服务、以及进行用户(不限于车主)间的社交及经验分享。

我们判断,1)线下体验店设置 线上销售/服务/社区有助于增强用户参与度/忠诚度、增强品牌认同感,同时以较低成本挖掘潜在客户。2)截止目前公司有近15家NIOHouse(预计每家装潢费用约人民币1,000万元,每家租金约人民币500-800万/年)。3)我们预计2019ENIOHouse有望扩充至20家(预计每年将新增约人民币4,000万元的折旧摊销与租金费用),但后续或通过合作等方式渗透至3-5线城市进行费用优化。

c)围绕用户需求建设充电体系/服务体系

对于后续服务而言,蔚来提供四种充电解决方案分别为1)家用充电桩(管理层指引其安装率约70%-80%)、2)换电站换电、3)移动充电车、以及4)公共充电。在售后服务体系方面,也针对不同需求提供上门维修/交车服务等。

我们判断,充电便利性是消费者衡量是否购买新能源汽车的标准之一。1)与其他车企相比,蔚来更注重售后尤其充电等方面的不同客户需求。2)截止目前公司有超过130个换电站与500辆充电车;我们预计2019E有望新建2-3个换电站(2021E达到150个换电站),充电车或保持现有规模。3)我们预计2019E-2021E换电站的扩充(包括备用电池在内的新建换电站约人民币250-300万元/座)或需要约人民币5,000万元的资金投入。

我们判断,蔚来的亮点包括1)公司定位高端纯电动SUV市场,细分领域具有较高成长空间(2018-2021E销量Cagr约25%-28%vs.新能源汽车市场整体约23%);2)量产车型ES8/ES6采用越级配置,具有一定的先发优势;3)技术研发持续储备(平台化/智能化升级),有望带动新车型配置与体验升级,增强其产品竞争力。

2.1、高端纯电SUV市场前景可期

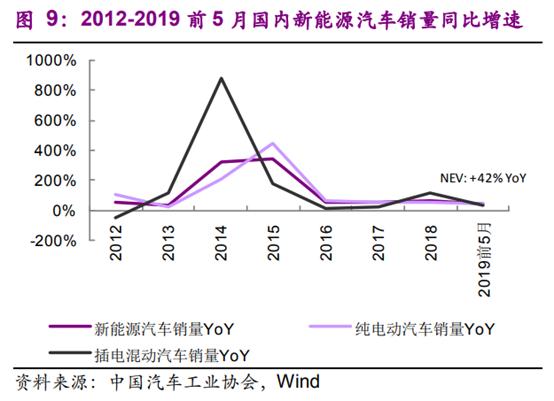

受前期抢装、以及补贴退坡过渡期等综合影响,2019前5月国内新能源汽车销量同比增长42%至46.4万辆;其中,纯电动汽车销量同比增长44%至36.1万辆(占比约78%),插电混动汽车销量同比增长32%至10.3万辆。

乘用车方面,2019前4月新能源轿车的总销量占比约56.5%(纯电动轿车约45.7%),新能源SUV的总销量占比约35.2%(纯电动SUV约23.7%)。

从车型市场结构来看,目前国内新能源乘用车主要集中于自主A级及以下纯电动车型(销量占比约65%-70%)。然而,类比相对较为成熟的国内传统燃油乘用车市场,1)受益于对高底盘/强通过性、以及空间舒服感的需求提振,SUV市占率持续提升(2019年前5月SUV销量同比下降16%,但其市占率相较2018年仍小幅提升0.2个百分点至42.4%);2)消费结构分化的趋势延续(2019年前4月豪车品牌销量同比下降约4%vs.乘用车整体销量同比下降14.7%,其市占率相较2018年提升1.3个百分点至约13%)。

我们判断,技术升级/政策驱动的国内新能源汽车销量增长前景可期(预计2018-2020E销量年化增速约23%);其中,在车型结构偏好、以及消费分化趋势的带动下,预计定位高端市场的高性能纯电动SUV或有较强增长空间(预计2018-2021E销量年化增速约25%-28%)。公司已量产的ES8/ES6市场定位明确,预计有望从中受益。

2.2、ES8/ES6先发优势明确

蔚来ES8/ES6定位均价30-40万以上的高端纯电动乘用车市场,直接对标竞品包括特斯拉ModelX、以及捷豹/沃尔沃等豪华品牌车型。从市场竞争力比较来看,1)ES8/ES6在尺寸/配置/动力性能/自动驾驶等配置方面毫不逊色甚至优于部分对标竞品车型。2)高端纯电动乘用车市场仍以豪华品牌为主导;鉴于目前豪华品牌的新能源车型相对有限、以及进口关税等费用影响,预计目前ES8/ES6仍具有一定的性价比(存在35%-55%的价格折价)。

我们判断,1)政策引导/销量快速增长或导致市场分化,预计未来国内新能源汽车市场有望在1-2线城市以外资/合资/高端自主品牌的高性能纯电动/插电混动车型为主、在3-5线城市则以自主品牌的纯电动车型为主。

2)鉴于蔚来明确的高端纯电SUV市场定位、以及越级配置等产品规划,预计目前ES8/ES6仍有一定的先发优势;但外资国产化(新能源车型导入)、以及行业市场参与者增多/竞争加剧,或导致其先发优势存在弱化风险。

2.3、技术研发持续储备

蔚来已布局纯电动乘用车的核心零部件自主研发与生产。公司位于南京的先进技术制造中心(AMTEC)于2016年8月投入使用,可进行新车型开发/试制、以及电机/电驱动零部件的生产(规划电机产能约300,000台/年)、并进行电机/电驱总成/电机储能等技术储备。此外,公司位于昆山/苏州的子公司/合资公司具备部分三电零部件的生产与供应能力。

在车型零配件方面,ES8采用全铝车身技术,大幅减轻车身重量(轻量化改善续航里程);动力总成零部件/制动系统核心零部件采用博世iBooster制动系统、动力总成悬置/大陆空气悬架系统等;转向系统来自蒂森克虏伯。ES6在ES8的基础上做了进一步的配置升级,包括前永磁同步电机 后异步感应电机的双电机组合、以及进一步加长续航里程等。

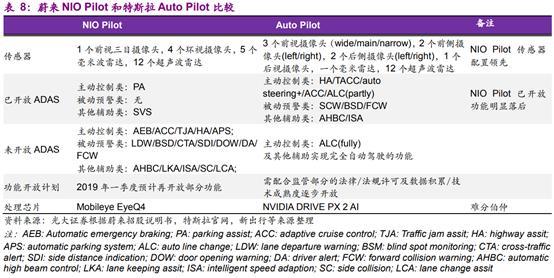

在智能化领域方面,ES8/ES6搭载了自主开发的辅助驾驶系统NIOPilot(运用MobileyeEyeQ4视觉芯片,搭载23枚传感器-8摄像头/5毫米波雷达/12超声波雷达,可通过FOTA远程升级);目前支持实现L2级别辅助驾驶功能,支持21项ADAS功能。此外,ES6还搭载了LION高性能智能网关,具有数据交换与FOTA远程升级能力。

在车载体验方面,ES8/ES6均搭载车载AI系统NOMI。NOMI为基于NVIDIADrivenTM计算平台开发,运用AI技术,支持Android/QNX/Linux等多操作系统,可持续学习用户习惯/兴趣/环境,为特定场景提供个性化服务。

我们认为,1)目前NIOpilot已开放的功能依然逊色于特斯拉的AutoPilot;但随着功能开放/数据积累(公司自主积累 车主驾驶数据)、以及NIOPilot的硬件配置完善/OTA升级,预计未来有望比肩AutoPilot。

2)公司在技术研发等方面进行持续规划与投入(ET系列将运用NP2.0平台与L4自动驾驶功能)有望带动配置与体验升级/增强其产品竞争力,但研发费用与设备投入也将对应较高的费用支出与资金需求。

我们判断公司的长期发展格局仍待观望,其核心的潜在风险分别为:

1)行业波动/补贴退坡或导致公司主力车型销量/毛利率爬坡承压。2)特斯拉国产化(国产Model3价格下探至人民币32.8万元)、叠加传统车企(尤其豪华品牌)新能源车型的加速导入等,或弱化公司已有的先发优势与产品竞争力。3)经营活动现金流承压(盈亏平衡时间点具有不确定性)、以及研发设备等资本开支的持续投入,仍将导致2022E前后有再融资压力。

3.1、补贴政策波动,销量/毛利率爬坡承压

2019E国内新能源汽车国补退坡约40%-60%(地补取消)。我们预计,技术升级/政策驱动的2B端消费需求或逐步释放、叠加政策引导/车型配置升级等有望部分对冲由于退坡导致的2C端消费需求下滑风险,长期看好国内新能源汽车销量增长前景(预计2018-2021E销量Cagr约23%)。

我们判断,鉴于蔚来明确的市场定位(针对1-2线城市高端消费群体,主打高性能/智能化纯电SUV),预计其受补贴波动导致的承压影响或相对弱于市场整体。但由于1)公司指引补贴政策变化将不改变主力车型ES8/ES6的指导价,我们预计消费端的购车成本将上升约10%-20%,2Q19E公司销量/毛利率承压影响依然存在。2)市场预期2021E国内新能源汽车补贴或将全部退出,由政策波动导致的承压影响或在2020E-2021E重现。

3.2、行业竞争加剧,或弱化现有先发优势

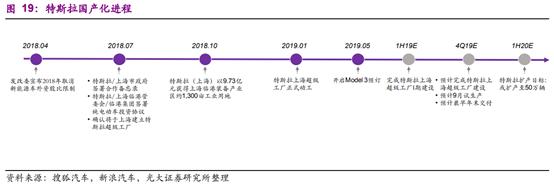

特斯拉国产化

作为最先受益于中国取消新能源汽车整车制造外资股比限制的车企,特斯拉的超级工厂已于2019年1月7日在上海正式动工,首款量产车型Model3有望最快在2019E年末上市交付(初期规划产能约3,000辆/周)。此外,ModelY的基础款车型也在规划之列。

我们判断虽然ES8/ES6的对标车型为ModelX,但考虑到特斯拉较强的品牌影响力、国产车型的价格回落(Model3价格下探至人民币32.8万元,补贴后的价格约人民币30.3万元,较ES6低约10%/较ES8低约30%)、叠加特斯拉拥有全球技术领先的电芯供应商、以及其优质电池PACK/BMS技术与AutoPilot等配置功能,预计特斯拉国产车型的陆续上市量产(预计ModelY价格或下探至约人民币37.8万元,较ES8低约15%)将对蔚来车型销量造成一定的分流影响,公司先发优势或将减弱。

传统车企(尤其豪华品牌车企)加大新能源汽车的导入力度

受双积分等政策引导、以及国内新能源汽车对外资车企开放程度的逐渐加大,我们预计越来越多的传统车企(尤其豪华品牌车企)或通过包括合资等在内的方式加大新能源汽车在国内的导入力度。

考虑到这些车企在国内较强的品牌力、规模量产的爬坡能力、以及产品质量的管控能力,预计行业参与者增多/竞争加剧或将分流蔚来潜在客户。

其他造车新势力的影响相对有限

目前国内造车新势力数量众多,在车型规划/业务模式等方面又存在共同性。考虑到蔚来在高端纯电动细分市场的先发优势(车型规划/交付等明显占优),预计其受到其他造车新势力的影响或相对有限(拜腾等品牌车型上市延后)。

3.3、融资需求

短期盈亏平衡时间点仍具不确定性

我们判断,公司短期销量/业绩压力来自于行业补贴政策波动、特斯拉国产化、以及其他传统车企(尤其豪华品牌车企)新能源车型加速导入的风险。

a)营业成本分拆

从成本端分拆来看,营业成本包括零部件/原材料采购成本、江淮代工费/弥补江淮生产线亏损的费用、以及其他制造成本。1Q19零部件/原材料采购成本占营业成本的比例约95%(我们预计外购的成本占比约50%以上)。

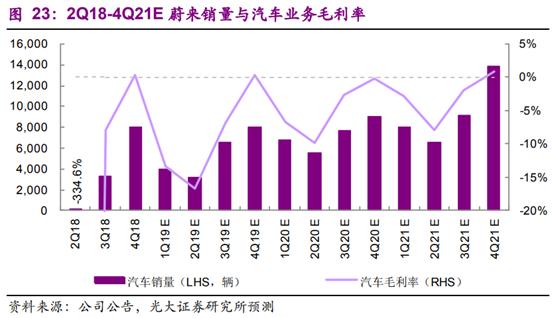

我们判断,1)鉴于目前蔚来交付量规模仍相对有限,但其所搭载的部分零配件来自于全球知名的一级供应商(除电机/电控/电池PACK/部分电驱零部件自主生产外,蔚来其他汽车零配件/原材料均需外购,图16/表5);预计与其他车企相比,公司在整车领域的积累、以及上游议价/成本控制等能力方面仍相对偏弱。2)江淮的收取费用包括代工费人民币8,500/辆、以及生产线亏损导致的弥补费用(蔚来每年销量低于3.0-3.5万辆或将产生亏损费用)。我们预计这两方面因素或将在行业波动/市场竞争加剧的情况下,进一步拖累公司的短期毛利率表现(图23)。

b)研发费用与SG&A费用

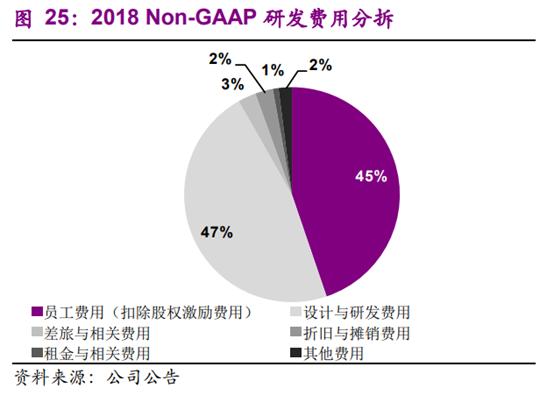

从研发费用分拆来看,2018年公司研发费用主要集中于设计研发/员工薪酬(占比分别约47%/45%)。从SG&A费用分拆来看,2018年公司SG&A费用主要集中于员工薪酬/市场营销(占比分别约36%/24%)。

管理层指引,2019年初至今公司人员数量下降约4%(裁员约3%);1Q19Non-GAAP研发费用与SG&A费用的收入占比较2018年分别下降14.4个百分点与20.9个百分点至64.1%与75.7%。

我们判断,1)截至2018年公司共有人员9,834名(平均员工薪酬约人民币35万元,员工薪酬的总收入占比约69.4%);其中,研发人员3,511名(平均薪酬约人民币50万元)。2)公司Non-GAAP研发费用与市场营销的费用比例(2018年市场营销费用约人民币11.6亿元,收入占比分别约23%)明显高于部分自主与合资品牌传统车企;预计人员整合/效率提升有望改善费用率,但新产品/新技术的持续孵化、以及新车型的市场投入等或仍将导致研发费用与SG&A费用金额在短期内维持较高水平。

2022E前后依然存在再融资风险

研发费用/设备的持续投入、以及NIOHouse与换电站的进一步搭建等,将导致公司资金投入维持高位(管理层指引2019E约6亿美元,2019E-2021E约17亿美元)。

我们判断,1)鉴于上海建厂取消,预计2019E实际的资金投入规模或低于之前指引的6亿美元。2)截止1Q19公司现金/短期投资合计约人民币75.4亿元。考虑到银行贷款授信(当前仍有近人民币50亿元可用额度)、可转债等融资(2019年初发行2024年到期的6.5亿美元可转换票据)、以及第三方少数股东注资(2019年5月蔚来成立全新实体“蔚来中国”并导入技术资产,亦庄国投以人民币100亿元成为蔚来中国的少数股东),我们预计当前合计资金规模接近人民币270亿元。

我们测算,1)预计2019ENIOHouse将扩充至20家(2H19E仍需约人民币5,000万元的资金投入);但后续或通过合作等方式渗透至3-5线城市,有利于压缩资本开支与费用需求。2)预计2019E换电站将新建2-3个,2021E将达到150个(2019E-2021E新建换电站或需约人民币5,000万元的资金投入);充电车或保持现有500辆的规模。3)研发设备的投入(研发费用化比例约90%)或将是资本开支的重要组成部分之一。4)预计2019E-2021E公司经营亏损与资金投入合计约人民币230-250亿元、叠加公司持续的费用端优化,预计当前资金规模可以满足2022E之前的资金需求。

但鉴于行业波动/市场竞争加剧等影响,公司盈亏平衡时间点具有不确定性(经营活动现金流流出风险)、叠加研发持续投入/设备端费用支出等导致的资本开支需求,预计公司或在2022E前后依然存在再融资风险。

……

温馨提示:如需原文档,可在PC端登陆未来智库www.vzkoo.com搜索下载本报告。

(报告来源:光大证券;分析师:倪昱婧、邵将)

,