本文解析了租金的计算构成,值得做招商的人士看一看;此外,计算租金还需要了解该业态盈利模式和财务数据,如利润率、经营成本占比、投资回报预期、可承受租金比例。只有清晰了解购物中心租金计算构成、业态盈利模式和财务数据,才会让品牌方感到你是在认真的和他谈,而不是拿来同类城市的数据来做类比,否则会被品牌方了解到你的不专业、不认真,甚至开始怀疑你将来招租、运营的能力。

毛租金收入、其他经营收入

零售物业的盈利模式中,毛租金收入、租金净收益和资产溢价能力是盈利模式的核心,其中,毛租金收入是重要的现金流指标,是租金净收益和资产溢价能力的基础。通常情况下,它与商业项目的销售收入特别是销售毛利呈现正相关的关系。

其他经营收入与毛租金收入的关系相对复杂。

多种经营项目如果符合同类零售聚集效应和非同类零售聚集效应的,其收入的增长是支持毛租金收入的;反之,是不支持甚至是破坏的。

广告项目中,宣传类广告是支持毛租金收入的,而经营类广告对毛租金收入的支持是相对较小的。

停车费无疑增加了顾客的购物成本,它的收入与租金收入是此消彼长的。

由于其他经营收入总量与租金收入相比是沧海一粟,所以只能作为租金收入的一种补充,而不能成为一种替代。

租金标准水平

在租赁面积既定的情况下,租金标准水平与毛租金收入水平呈现完全线性正相关关系。

确定合理的租金标准,是零售地产投资决策和经营决策的重点和难点。

租金标准,通常有两个概念组成,一个是由有效购买力决定的基础租金,一个是由区位、商场产品、业态组合、租约特征和运营能力这些特征变量决定的租金边际价格。这些特征变量直接或间接地决定了租金的定价能力。

1、基础租金。

对基础租金标准的测定,人们一般采用三种方法:即成本计价法、投资回报计价法和市场计价法。

成本计价法:即由土地资金投入、房屋折旧、大修理、资金利息、财产税及流转税分摊和合理利润进行计算测定基础租金的方法。这种方法能够反映社会必要劳动,但无法反映市场供求关系。

投资回报计价法:这是在成本计价法基础上,将全部要素集中为资金成本,以融资成本即银行利率作为标尺来确定基础租金的方法。这种方法通常在投资决策的概念评估时使用,但无法作为更为深入的经营决策的依据。

市场计价法:即从同类市场平均价格作为确定基础租金的依据。这种方法反映市场供求关系,它考虑到商户对租金的接受程度,竞争对手对优质商户资源的争夺竞争等市场因素,用这种方法制订的基础租金是可以作为有效的租金执行价格的。采用市场定价法,并不是简单地采集竞争市场的平均价格,而是要对市场进行科学分析,使制订的基础租金有所预期。决定基础租金的核心因素,就是既定商圈的社会购买力。

这里选取一个沿海二级城市B购物中心作为案例。该项目商业总建筑面积10万平方米,计租面积63,280平方米,周边3公里没有同类竞争项目,通过商情调查,其购物中心可以实现的零售销售预期为:

表1:B购物中心市场分析表

表2:B购物中心客流支撑分析表

- 商圈人口以覆盖的街道提供人口数据及地区人口密度统计;

- 按照平均2.5人一个家庭计算家庭个数(或消费单位);

- 有效消费人数按照捕获家庭个数×1.5计算;

- 消费人次按有效消费人数平均每次目的性消费会引起0.5次的随机消费计算;

- 根据客流量支撑推算得出:日均12754人次消费,人均次消费180.9元,月营业额6459.5万元。

以10%为该项目租金/营业额比,项目预期月租金收入为645.95万元,每月每平方米计租面积预期租金收入为102.08元,每天每平方米计租面积预期租金收入为3.40元。3.40元/日/M2就是该项目通过市场计价法测定的基础租金。

租金/营业额比是基础租金市场计价法采用的一个重要变量。

该变量依照当期同类市场平均值为基础,根据项目的招商预期、项目技术条件评价等具体情况修订而成。近年来随着零售地产供应量的不断增加,商户对租金砍价能力的强化,行业租金/营业额比从2009年的12%左右的水平走低,10%是目前市场条件下比较高的水平。

2、租金边际价格。

基础租金通常反映项目无差别化产品和市场特征的租金水平。但是,每个项目仍然因许多个性化的因素,影响了租金实际价格的变化,因此就必须对这些个性化因素的特征变量及其变化进行分析,并导出租金的边际价格。

所谓个性化因素,就是项目区位特征、商场特征、业态组合、租约特征和运营能力。

关于这个问题,在下面的章节就区位特征、商场特征、业态组合和经营能力分专题进行探讨。

成 本

在既定的租金收入的基础上,成本与项目的盈利水平即净租金收益是负相关的。

在探讨零售物业盈利能力问题的时候,应该认识到,零售物业特别是购物中心本身是中长期的投资项目,其核心盈利模式主要依靠租金持续增长并最终实现物业价值的增值。这就需要改变“以小搏大”追求短期现金流的住宅地产发展观念。

上海港汇广场建筑面积13万平方米,1999年开业。开业最初几年也经历了艰苦的养商阶段。直到2009年完成对B1卖场的调整以后,整个建筑、租户组合、运营组织才臻于完善,当年毛租金收入达到10亿元,扣除经营管理成本1.2亿元和资本性支出0.8亿元,净收益达到非常高的水平,资产公允评估价值超过100亿元。

1、区位特征对租金边际价格的影响。

2009年浙江大学房地产研究中心就购物中心租金形成机制对上海、杭州、深圳等地6个大型购物中心进行了调查和实证研究,提出了购物中心商铺租金微观决定因素的研究报告。国内一些大型商业地产公司根据这个报告,开始研究制订租金决策模型。这里,引用这个研究报告区位特征对租金边际价格的影响程度。

表3:区位特征对商铺价格影响的价格弹性/半弹性

有效购买力是指核心商圈人口与人口购买力的乘积(以社区购物中心为例,以项目为圆心,交通半径3km之内为核心商圈)。核心商圈每增加10%购买力,标准商铺的租金边际价格增长4.99%。

中心可见度是指从主干道看租户标志的百分比可见性。把中心可见度划分为21个刻度(每5%一个刻度),从主干道看租户标志可见度每增加一个刻度,商铺的租金边际价格增加0.129%。

停车位是指每千平方米经营面积拥有的停车位个数,每增加一个停车位,商铺的租金边际价格增加0.117%。

在所有决定商铺租金边际价格的特征变量中,区位特征的作用是显著的。

2、商场特征对租金边际价格的影响。

商铺面积、距一楼层数、商铺可见度、商铺可达度是十分重要商场特征,对租金边际价格具有十分重要的影响。这里引用浙江大学房地产研究中心研究报告有关商场特征对租金边际价格的影响程度。

表4:商场特征对商铺边际价格的价格弹性/半弹性

商铺面积是指商铺单元内建筑面积。每增加1%的商铺面积,商铺的单位租金边际价格将下降1.84%。

距一楼层数是指商铺所处楼层距离一楼的层数。每增加距离一楼的层数,商铺的租金边际价格将下降17.7%。

商铺可见度是指商铺位置的可见度。把商铺可见度划分为101个刻度(每1%一个刻度),从公共区域看商铺的可见度每增加一个刻度,商铺的租金边际价格增加1.92%。

在购物中心建筑设计过程中,要着力于打造内部空间的通透性是极其必要的。一个通行的方法就是设置共享空间,也就是足够宽敞的中庭和采光廊,除了更有效地组织内部客流,而且使得各层商铺店面可以得到充分展示。

并且,在购物中心尽量少地设置柱网,尤其在中庭和采光廊要充分实现无柱网设计。中庭和采光廊实现无柱网设计,可以平均提升5个刻度即5%的商铺可见度,也就是说可增加9.6%的租金边际价格。

对于采光廊设计,还有一个问题就是注意其宽度和高度的比例,按人眼正常视场角自然上仰30o下俯45o计算,采光廊的高度不大于宽度的1.5-2倍,如采光廊的净宽是12米,那么其高度不能大于18-24米。这样,商铺的可见度就可以充分体现。

商铺可达性是指顾客随机到达任意商铺的概率。把商铺可达性划分为101个刻度(每1%一个刻度),从公共区域看商铺的可达性每增加一个刻度,商铺的租金边际价格增加1.76%。

要实现较高的商铺可达性,关键在于动线的合理布置。原则在于:

- 控制动线长度。顾客对于一个平面超过1000米总长度的动线是没有耐心走完的;

- 减少交通的节点,尤其是奇节点。一个平面,平面动线中的奇节点不要超过3个。根据运筹学理论,奇节点之间只能重复行走。

- 动线要实现闭环,不可出现断头。

- 平面动线应实现单动线,不可出现多动线。

- 竖向动线尽量实现花洒式。上行坚决而且快速,例如使用天梯或垂直电梯;下行放射而且缓慢,例如使用短距离自动扶梯。香港BOX购物中心里,垂直电梯是关闭下行方向的。

3、租户组合对租金边际价格的影响。

根据浙江大学房地产研究中心研究报告对长三角和珠三角上海、杭州、深圳6个大型购物中心所选取的样本调查分析的结果,主力店的规模均值为9256.50㎡,租金均价63.17元/月/ ㎡;次主力店的规模均值为779.81㎡,租金均价为109.02元/月/㎡;普通商铺的规模均值为96.70㎡,租金均价为164.93元/月/ ㎡。

✦主力店

主力店能够对购物中心产生积极的外部效应,这是业界一个基本的观点。事实上,主力店往往通过自己的产品和品牌,吸引各种目的性消费,从而产生很强的外部客流的集聚效应。因此,商铺位置对于主力店本身不是最重要的,但对租金价格具有很强的砍价能力。

所以,业主在同主力店谈判博弈过程中,与其进行租金价格的博弈,不如进行其商铺位置的博弈。在选择主力店商铺位置中,应注意:

- 主力店的位置应尽量布置于购物中心的深处或高楼层处,而不是顾客易于到达的出入口附近;

- 主力店周围应尽量被普通商铺尽量包裹,其位置及开口的选择要达到足以给普通商铺贡献充分客流的目的;

- 在动线设计和环境设计中,强化主力店对普通商铺客流供应的方向性引导。

✦次主力店也具有很强的客流积聚效应

按目前我国内地购物中心次主力店各业态的平均分布比例,特色餐饮(包括麦当劳、肯德基、必胜客、棒约翰等)为71.1%,休闲娱乐健身为11.8%,其他为17,1%。

不象主力店,次主力店的位置和布局对其租金标准水平将产生重要影响。这些影响在于:

- 距一楼层数和靠近主出入口对租金影响显著;

- 同类零售聚集效应在次主力店中反应敏感,也就是说同类业态的次主力店在布局上的聚集,能增加比较性消费机会的增加,使各商家带来更多的销售额。这种聚集效应可以产生该类商铺5-10%的租金边际效益。

✦普通商铺

在普通商铺中,零售业态的商铺是购物中心租金的主要贡献者。在这里,借助浙江大学房地产研究中心研究报告的数据,对零售类型、商铺位置对租金标准的影响状况作一个展示。

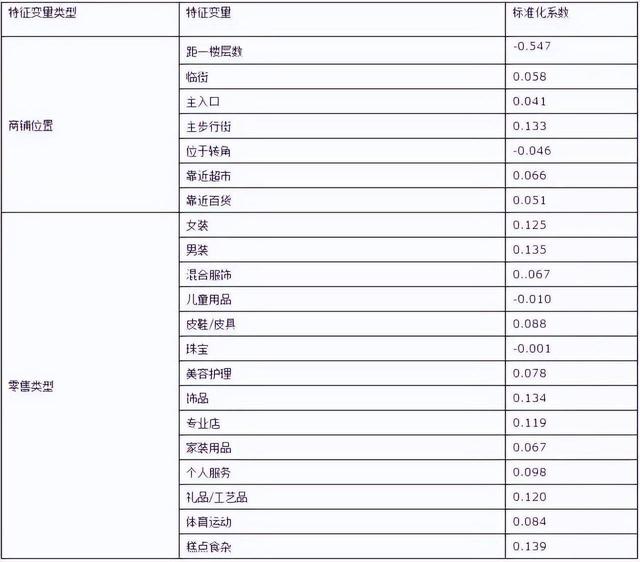

表5:零售类型和商铺位置就租金的回归系数分析

从上述数据,形成以下结论:

- 对于普通商铺来说,商铺的位置比零售类型对租金的影响更大。

- 对于商铺的位置来说,楼层位置的影响是最大的,其次影响的是是否在主步行街。此外,靠近主力店、临街与靠近出入口,对租金的影响相差不大。

- 在零售类型中,女装、男装、饰品、专业店、礼品工艺品、个人服务、皮鞋皮具可以支付较高的租金溢价。

当然,浙江大学房地产研究中心这份报告有一个重要缺陷,是忽视了商品货单价水平作为一个重要的决定性因素对租金的影响。实际上,在购物中心中,货单价较高的零售类型往往具有支付较高租金溢价的能力,而相反,只有货单价较低的零售类型才能给购物中心贡献客流。至于诸如家居这种既不贡献现金流也不贡献客流的零售类型,则只能起到为购物中心丰富业态业种的补充作用。

案例分析:沿海二级城市B购物中心

1、业态构成。

国际百货主力店、时尚集合店、商务餐饮、时尚风味餐饮、美食广场、时尚服饰店、多厅影院、KTV、电玩、个人护理店(药妆)、儿童、家居杂货店、珠宝首饰店、数码科技体验馆、精品超市、银行、摄影创作室等。

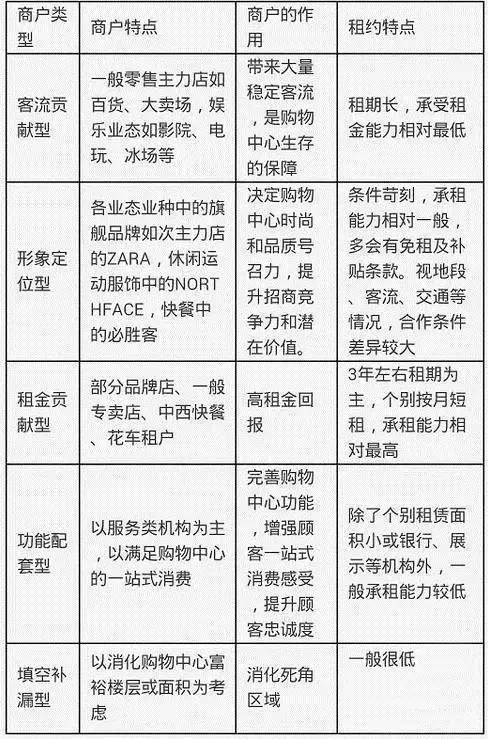

2、商户价值分析。

表6:商户价值分析表表6:商户价值分析表

3、租金系数。

根据商铺的易达性、可见性、楼层、面积、面宽纵深比、与客流型主力店距离等商铺属性,结合商户业态和目标品牌强势程度等商户属性,我们给每个商铺制定了租金系数。租金系数的制定原则为:

- 以平均租金标准的商铺为基础标准,定其系数为“1”;

- 位置:与主动线、主出入口、主要交通枢纽、中庭、客流型主力店的距离越近,租金系数越高;

- 楼层:楼层垂直上升而客流递减,租金系数随楼层上升递减;

- 面积:面积越小,租金系数越高;

- 面宽:面宽纵深比越大,租金系数越高;

- 业态:相邻位置的不同业态商户,根据业态市场租金参考进行租金系数调整;

- 商户势力:越强的品牌拥有越强势的价格谈判实力,制定商铺租金系数参考了预计目标品牌可能会接受的租金价格。

4、租金预测。

表7:租金预测表

- 租金价格按照商铺的租金系数结合目标商户的承受高限预测;

- 各业态平均营业坪效参考╳╳成熟商业项目平均水平;

- 平均提成率根据目标品牌可能接受的提成率计算,不执行提成租金的参照商户正常状态的租金/营业额比率计算。

该案例中,就是结合商场特征、租户组合、租约特征所对租金边际价格产生的影响,制订品牌规划,对各楼层的各个位置及商铺测定了租金系数,在基础租金的基础上,完成了整个租金模型的制订。

✦运营能力是对租金形成的持续保障

- 实现单位面积租金坪效和营业坪效是项目盈利能力建设的着眼点。

- 在确保满铺营业的情况下,最大程度地实现单位面积的租金坪效是实现租金收入的根本保证。

- 而要实现较高的单位面积租金坪效,必须以实现最大程度的单位面积营业坪效为商业项目运营的核心目标。

- 为了最大程度地实现单位面积租金坪效和营业坪效,在客单价既定的条件下,商品和服务走量的实现是项目赢利能力的根本保证。

为此,必须着力于以下关键工作:

- 狠抓客流,包括积极放大客流量,合理导向客流流向,控制客流流速,实现较好客流的均衡度。

- 积极采取措施,增加顾客的提袋率。

- 在提升运营能力方面,为实现较高的营业坪效,产品优化、服务升级和有效的市场推广是三个重要法宝。

- 市场推广的目标是放大客流流量和增加顾客的提袋率。广告、促销、大型活动以及会员服务都是为完成这两个任务的服务体系。

- 产品优化和服务升级的目标,就是在合理导向客流流向、控制客流流速、实现较好的客流均衡度这三个方面发挥积极的作用。

来源: 地产与商业

万森商管:精准商业、办公选址,独家代理招商服务!如有咨询,可在后台留言!

,