2022年以来,在美联储货币政策加速收紧的预期引导下,美债收益率大幅攀升,且短端上行幅度更大,曲线形态明显平坦化,部分关键期限利率出现倒挂。截至4月8日收盘,(10Y-3Y)、(10Y-5Y)、(10Y-7Y)期限利差分别为-1BP、-4BPs、-7BPs。此外,备受市场关注的(10Y-2Y)期限利差也曾在4月1日出现倒挂,倒挂幅度达到-5BPs,引发市场对美国经济衰退的担忧。

美债收益率曲线倒挂引发衰退担忧

美债2年与10年期收益率倒挂通常被视为经济衰退的前瞻信号。从历史经验来看,自1980年以来,美国历史上共出现过7次收益率曲线倒挂。根据美国国家经济研究局(NBER)的界定,除1998年外,其余的6次倒挂均成功预示了美国的经济衰退,首次倒挂与经济衰退的间隔时长通常为1-2年。2019年的情况较为特殊,新冠疫情爆发提前引发了经济衰退,导致倒挂到衰退的时间间隔缩短至6个月。

尽管应用最为广泛,但(10Y-2Y)期限利差并非观测美国经济衰退的唯一指标。近期,美联储主席鲍威尔在全国商业经济协会(NABE)演讲时提到,美联储在研究收益率曲线倒挂和经济衰退风险时更为关注短期收益率曲线,美联储也曾在多篇工作论文中研究过不同期限利差对经济衰退预测的有效性,最为常见的是以下两种期限利差。

一是(10Y-3M)期限利差。除了(10Y-2Y)期限利差外,(10Y-3M)期限利差也受到市场主体与美联储的广泛关注,并被纽约联储经济衰退模型所采用。旧金山联储曾提出,在各种收益率曲线中,(10Y-3M)期限利差对即将到来的衰退拥有最强的预测能力。3个月期美债收益率与联邦基金有效利率高度相关,反映市场预期的3个月内的政策利率水平。在过去的几轮衰退中,(10Y-3M)均伴随(10Y-2Y)出现倒挂。

二是近端远期利差。美联储经济学家(Engstrom andSharpe)在2018年和2019年的研究表明,近端远期利差(Near-term forward spread,即18个月后的3个月期远期美债收益率与3个月期即期美债收益率之差)能更好地预测经济衰退,原因是它较好地表征了短期内市场的政策预期路径,类似于联邦基金利率期货市场隐含的政策利率预期。相比之下,10年期美债收益率包含了更多的噪音,如通胀风险溢价、流动性溢价、美联储资产购买行为等,使得(10Y-2Y)期限利差难以纯粹地反映市场对未来短期利率的预期路径。

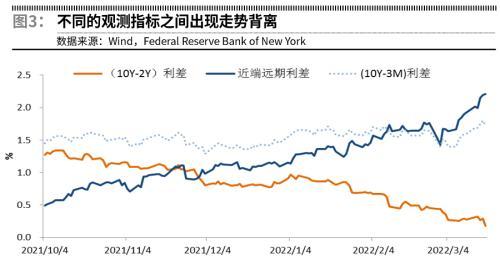

截至4月8日,(10Y-3M)期限利差较去年末拓宽了52BPs至202BPs,同样的近端远期利差也在持续走阔。根据纽约联储的最新数据,截至3月18日,近端远期利差已较2021年末拓宽了111BPs至220BPs。(10Y-3M)期限利差与近端远期的利差持续拓宽,与(10Y-2Y)期限利差的持续收窄形成明显背离。

本轮美债收益率曲线倒挂的不同之处

过去几轮曲线倒挂中,不同期限利差之间出现分歧的现象非常少见,暗示本轮倒挂可能存在一些特殊之处。

(一)本轮曲线倒挂发生在加息周期前期

过去几轮曲线倒挂均发生在加息周期的后段,倒挂发生后,美联储往往停止加息,甚至进入降息周期。在加息后期,若市场预计未来可能出现经济衰退,则隐含了降息预期的2年期收益率将低于3个月期收益率。因此,若(10Y-2Y)利差出现倒挂,(2Y-3M)期限利差与近端远期利差也将同步收窄甚至出现倒挂,不会发生期限利差指标之间的背离。

而本轮曲线倒挂发生在美联储3月首次加息后,表明美联储的政策行动已落后于经济周期,不得不加速紧缩步伐来遏制通胀飙升。美联储3月议息会议公布的点阵图显示,美联储官员预计年内将加息7次,基准利率的预测中值在2022年年底达到1.9%左右,2023年底升至约2.8%。由于未来两年内的加息预期路径十分陡峭,导致2年期美债收益率大幅攀升,而3个月期收益率由于期限过短,最多只能计入1-2次加息,因此当前(2Y-3M)期限利差大幅走阔,同理也引发了近端远期利差拓宽,导致不同期限利差指标的背离。

(二)当前美债实际收益率曲线仍然陡峭

根据历史经验,在经济衰退发生前,实际利率通常伴随名义利率发生倒挂。由于2年期TIPS收益率数据最早可追溯至2004年10月,可以观察到2005年以后的两次经济衰退发生前,实际利率均伴随名义利率发生了倒挂。

而以美国通胀指数国债(TIPS)作为实际利率的代表,目前美债实际收益率曲线仍然保持陡峭,截至4月8日,(10Y-2Y)的实际利差较2021年末拓宽了26BPs至163BPs。原因在于当前市场的短期通胀预期显著高于长期。以盈亏平衡通胀率衡量市场通胀预期,截至4月8日,市场对未来1年的通胀预期高达5.74%,2年为4.32%,而10年仅为2.88%。市场预计疫情及俄乌冲突对供应链的扰动仅为短期因素,未来随着供给端约束解除、财政刺激趋弱及货币政策收紧,通胀压力有望在长期回到正常水平。因此,当前以(10Y-2Y)的名义利差转负作为衡量经济衰退的前瞻性指标,一定程度上有所失真。

(三)曲线倒挂并不必然导致经济衰退

本轮美债收益率曲线倒挂面临着与过去几轮截然不同的宏观环境与政策反应机制,削弱了单一期限利差指标预测美国经济前景的有效性。

2020年新冠疫情爆发,美国政府出台了超宽松的货币政策与大规模的财政刺激,以托底美国经济。同时美联储将货币政策执行框架调整为“平均通胀目标制(Average Inflation Targets,AIT)”,允许通胀水平在一段时间内超过2%的目标,以弥补前期通胀低于2%的影响。这一政策调整的理论背景在于上世纪80年代后菲利普斯曲线趋于平坦化,表现出就业市场强劲但通胀持续低迷的长期趋势,因此,美联储认为就业市场过热未必会造成通胀失控。然而,菲利普斯曲线“长期休眠”的重要原因恰恰是过去美联储货币政策以稳定通胀为优先目标,较好地锚定了市场通胀预期,背离这一目标可能导致菲利普斯曲线重新变陡。

在疫情导致全球供应链修复迟缓、货币财政双宽松刺激下的需求反弹、美联储新货币政策框架引发通胀预期抬升等多重因素影响下,菲利普斯曲线已被重新唤醒,美国通胀压力飙升,且面临通胀预期脱锚的风险。当前美国失业率已降至3.5%,达到充分就业,而美国2月CPI同比增速7.9%,创40年以来最大同比涨幅。衡量市场通胀预期的5年和10年期盈亏平衡通胀率,曾于2022年3月最高升至3.57%和2.92%,表明市场通胀预期已不再稳定锚定于2%的政策目标,美国经济面临一定的中长期通胀风险。

显然,美联储的新货币政策框架未能良好适应后疫情时期的宏观环境,导致美联储显然低估了通胀压力,加之就业市场强劲复苏,美国经济已处于过热状态。高通胀环境下,本轮美债收益率曲线倒挂更多反映的是美联储的政策紧缩滞后于经济周期,而非市场交易对经济衰退的定价。

实际上,美联储可以通过资产负债表工具直接对收益率曲线形态进行调控。在必要的情况下,为扭转金融市场的经济衰退预期,美联储可通过加快缩表速度或调整持有资产的期限结构,如加快出售长期限资产或减缓出售短期限资产,推升长端利率的期限溢价,引导(10Y-2Y)期限利差拓宽,使曲线形态重新陡峭化。

因此,应辩证理性地看待美债收益率曲线倒挂与经济衰退之间的关系,曲线倒挂并不必然导致经济衰退,而在曲线形态维持陡峭的情况下,美国经济也有可能逐步由过热阶段步入放缓阶段。中长期来看,由于美联储对供给瓶颈束手无策,只能通过抑制总需求来平抑通胀,而在疫情形势尚未明朗、俄乌冲突重塑全球能源格局的大背景下,全球通胀压力难以快速缓解,美联储或将付出更多经济代价以控制通胀,经济增速放缓甚至衰退的可能性仍然存在,但有待后续的经济数据进一步验证。

综上,在期限利差指标有效性降低的情形下,观测经济基本面指标的变化更为关键,信用环境收紧、失业率抬升、企业资本开支下滑等经济指标变化作为衰退的前瞻信号可能更具实际意义。

本文源自证券市场周刊

,