12月4日,蓝月亮集团在港正式启动招股,公司拟全球发售约7.47亿股股份,发售价每股10.20港元-13.16港元,入场费约6646港元,最多募资98.3亿港元,募资额有望超过农夫山泉的81.5亿港元。

从今年8月份开始,蓝月亮多次传出上市消息,但每次都只是传言,本周蓝月亮终于通过了港交所上市聆讯,开始招股,计划集资10亿美元,预期于12月16日于联交所主板挂牌上市。

我们知道,水的商品都很暴利,白酒(茅台)、饮料(农夫山泉)莫不如此。蓝月亮不是用来喝的,既没有前两者的护城河,也没有高昂的毛利,农夫山泉上市时市盈率才40倍, 蓝月亮上来就62倍,远高于宝洁和联合利华30倍左右的市盈率。

那么这个蓝月亮,值得买吗?

“中国洗衣液一哥”暴赚高瓴收获20倍

蓝月亮号称“中国洗衣液一哥”一年净赚10亿,ROE超过茅台、农夫山泉。知名私募高瓴资本更是重仓十年,如今蓝月亮上市,将大赚20倍。

据弗若斯特沙利文报告,2017年、2018年及2019年,蓝月亮的洗衣液、洗手液及浓缩洗衣液产品在其各自市场的市场份额均排名第一。

2008年,在知名私募机构高瓴资本的说服下,蓝月亮转型洗衣液,2010年,高瓴投资4500万美元,持有蓝月亮10%股份,如今蓝月亮上市,持股市值将达到78-98亿元。

不过在上市前,高瓴就已经收回投资成本。

和农夫山泉一样,上市前,蓝月亮也进行了突击分红。

上市前分红23亿港元,创始人夫妇分得20.5亿港元,张磊及高瓴资本获得2.3亿港元。

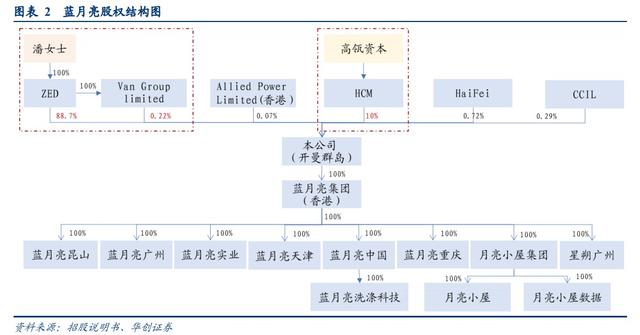

蓝月亮也是股权集中的公司,创始人夫妇为实际控制人,最大股东潘女士担任公司董事会主席,为CEO罗秋平的妻子,夫妇合计持有蓝月亮 88.92%的股份。

高瓴资本为公司第二大股东,是最大的外部投资者和机构持人,分别于2010年和2011年两次认购蓝月亮股份,持有公司10%的股份。

日化品这条赛道,国内厂商能跑出来并不容易。

作为国内洗衣液开创者,全渠道布局实现洗衣液龙头。蓝月亮在国内市场于2008年率先推出洗衣液,也带动了洗衣液渗透率由2008年的不到3%提升至2019年的44%。

2017-2019年,公司总营收由56.36亿港元增长至70.61亿港元,复合增速11.93%,归母净利润由0.86亿港元增长至10.8亿港元,复合增速254.37%。

根据弗若斯特沙利文报告,2019年按零售销售价值计算,五大洗衣液公司占整个中国市场的份额合计81.4%,2019年,蓝月亮占整体市场份额24.4%,虽然位居第一,但第二名占比为23.5%,差距并不大,近几年,蓝月亮的市场地位不断受到挑战。

“第一”并不轻松

整体上,生活消费品行业是一个产品卷入度相对比较低的行业。产品同质化、门槛低、主要靠走量赚取利润,强大的品牌是其重要的竞争优势,因为品牌意味着消费者的第一选择。

蓝月亮洗衣液,也不是一“液”成名的。蓝月亮诞生于1992年,直到2008年,高瓴才建议蓝月亮做洗手液。

蓝月亮有两次重大飞跃,第一次是非典时期,第二次是北京奥运会。

非典时期,由于担心肥皂洗手会造成交叉感染,蓝月亮在当时推出洗手液,成了非典时期的爆款,蓝月亮成为日化品行业中的小巨头。

2008年,高瓴的张磊找到创办蓝月亮的罗秋平,认为在美国,洗衣液已经走进千家万户,国内还是洗衣粉和肥皂的天下,此时,由于宝洁和联合利华这样的国际厂商对中国市场消费升级判断错误,关键时刻,张磊看到中产阶级消费升级潮流,投资了蓝月亮并主导了公司转向洗衣液。

此时正值北京奥运会举办,为了打开市场,蓝月亮邀请跳水女王郭晶晶代言,花重金在央视投放广告,此时,蓝月亮从一家卖洗手液赚钱的公司,变成了一家亏钱的公司,这是市场开拓者必然要承担教育消费者的成本。

效果也显而易见,蓝月亮很快成为洗衣液的代名词。

强大的品牌是生活消费品行业的重要竞争优势。品牌意味着消费者的第一选择,品牌意味着消费者的购买溢价,经营和维护强大的品牌是一家生活消费品企业取得竞争优势的重要保障。

由于当时市场空白,蓝月亮迅速成为赚钱机器。公司营业收入从2007年的4亿元涨到2013年43亿元。

蓝月亮洗衣液的销售额在2014年开始大幅增长,而且比宝洁和联合利华两家国际厂商竞品的销售额的总和还要高。从市场占有率来看,蓝月亮从2009年开始,就稳坐“洗衣液一哥”的宝座。巅峰时,其市场份额一度直逼50%。

对于蓝月亮取得的成功,张磊在书中以及多个场合,将蓝月亮称赞为新兴市场中本土品牌战胜跨国公司品牌的经典案例。

然而,十年过去了,蓝月亮的成长却在放缓。

洗衣液作为日化产品,本质上和别的产品没有多大区别,并非不可模仿,不具备宽广的护城河。随着竞争者的涌入,同质化的产品必然要陷入价格战,产品利润率就会一再走低。

蓝月亮的毛利率高达64%,看上去似乎还不错,但其实净利润并不乐观。

根据华创证券分析师的测算,蓝月亮洗衣液平均售价为每公斤12.3港元,其中原材料3.6港元;但是销售级分销开支高达4.05港元,这里面主要是员工福利(1.85港元)和广告费(1.22港元);另外,还要从平均售价中拿出1.3港元来支付行政开支,而这里面有0.8港元是行政员工的福利。

在蓝月亮推出洗衣液后,宝洁、联合利华、立白等友商纷纷开发出竞品,本身售价不高,消费者对日用品价格敏感,加上竞争加剧,蓝月亮产品很难提升价格,没有新品推出,要想维持利润增长,只有节流了。

广告费不能少,只有从销售渠道和员工入手了。

销售渠道上,传统的日化用品多采用线下商超为主要渠道,但是入场费、条码费等费用让厂商头疼,蓝月亮对此不满,于是在高瓴的牵线下,联手京东,布局线上。2015年,蓝月亮发起了一场声势浩大的退场运动,被欧尚、家乐福、大润发等卖场在全国集体下架之后,蓝月亮走上了发展线上和自建渠道的“O2O 直销”发展模式。

撤出商超,也无异于将自己建立起来的市场拱手让人。立白等其他国产品牌趁机追赶,在2017年,立白以26%的比例反超蓝月亮市场份额,之后,直销发展不顺的蓝月亮,又悄然回归家乐福。

截至2019年末,线上渠道产生的收益为33亿港元,市场份额33.6%,是位列第二名公司市场份额的两倍以上。

尽管线上渠道增长,但是依然掩盖不住整体的市场占有率下滑,近几年,蓝月亮市占率从40%下滑到24%左右。

另一方面,蓝月亮还陷入了“克扣员工工资、变相裁员”的风波,网上有很多员工传达的负面信息。

收入端增速放缓,通过控制营销费用支出,缩减员工人数,效果还是很明显的。

2017-2019年,蓝月亮分别实现营收56.32亿港元、67.68亿港元、70.5亿港元,复合年增长率为11.9%;对应的净利润为0.86亿港元、5.54亿港元、10.79亿港元,复合年增长率为254%。

蓝月亮净利率由2017年的1.53%提升至2019 年的15.29%。其2019年的净资产收益率(ROE)从2018年的29.82%上升至2019年的37.71%,远超行业均值。

只是,这种并非来自新产品的增长,还能保持多久?

从上市前突击分红,上市之日一再推迟,尽管高瓴大肆宣传,已经卖了十几年的洗衣液缺乏后劲,蓝月亮一路走来并不轻松,希望通过资本的力量,能够在历史进程中,做出正确选择。

,