观点小结:PTA

PTA:短期预计维持震荡,PX PTA低估值,基本面累库预期,绝对价格跟随原油。

供需面来看,供应端装置变动不大,年底前PTA装置检修不多,需求端限电放松开工边际回升,PTA存累库预期。

平衡表来看,本周环比调高聚酯需求,PTA仍面临累库压力(聚酯90%可能供需平衡),基本面缺乏驱动。

估值上,PX加工费压缩至140左右,PTA加工费500附近,原油坚挺下PX PTA估值处于偏低。

短期来看,加工费压缩空间不大,反弹缺乏驱动,绝对价格波动关注原油。累库预期下,逢高做空加工费。

风险提示:原油波动加大,PTA装置计划外检修增加,需求恢复不及预期。

观点小结:MEG

乙二醇:低估值与弱预期的矛盾,短期预计维持震荡。

国内供应,国内油制和煤制11月之前重启困难,新装置投产预期集中12月。进口量,预估不变10-12月进口评估70-75万吨,边际回升。

需求端,限电放松,聚酯负荷边际回升评估边际回升,11月86%,12月88%左右(环比 1%)。

平衡表来看,11月前累库压力不大,12月后累库回升较快(新装置贡献产量)。

短期来看,乙二醇仍面临低库存与弱预期的矛盾,整体估值不高,累库预期下大幅下跌空间不大,但反弹缺乏驱动,短期预计维持震荡。中长期,乙二醇仍在投产周期之中,关注逢高做空或反套的机会。

风险提示:原油、煤炭波动加大,进口回升预期

限电或放松,织造订单转淡

终端出口表现良好

2021年1-10月我国出口纺织纱线、织物及制品1176.826亿美元,同比下降9.1%,1-10月我国出口服装及衣着附件1388.501亿美元,同比增长25.2%。

其中10月我国纺织品出口125亿美元,同比增长7.2%;服装及衣着附件出口164.4万吨,同比增长24.69%;纺织品服装合计出口289.4亿美元,同比增长16.48%。

终端纺织服装出口呈现季节性下降,但同比出口量维持往年高位。其中服装出口仍维持较高速增长,限电政策下10月订单表现较好,海运费有所松动发货增加。

终端订单转弱

截止5日,加弹开机率在79%左右,织机开机率在82%左右,印染开机率在87%,织造原料备货至11月中下旬。

江苏、浙江地区限电放松,加弹、织机和印染开工基本恢复至正常水平。随着原料大幅下跌,终端订单走弱,内贸订单放缓,原料采购积极性下降。

聚酯边际走弱

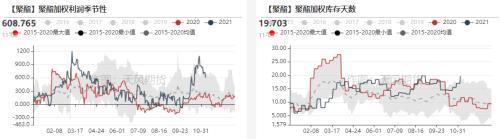

截止5日,聚酯周开工率84.5%附近,加权库存19天,加权利润608元附近。

环比来看,聚酯基本面边际转差,开工回升,库存抬升,利润压缩。限电放松,聚酯开工小幅回升;原料下跌,聚酯产销回落,聚酯库存小幅回升;聚酯开启定期促销模式,利润小幅压缩。

聚酯开工率评估

浙江省能源局发布《暂停有序用电措施的通知》,限电有望进一步放松。

聚酯开工率评估方面,目前聚酯回升至85%左右,11月按照开工率86%,12月88%评估,环比上升1%。

(目前聚酯开工率回升幅度仍需进一步跟踪,根据最新用电的措施,我们认为聚酯开工有望环比抬升。)

聚酯库存继续回升

产销下降,聚酯库存继续回升。

POY、DTY、FDY和短纤库存分别为19.6、15.3、27.3和7.9天。

库存回升,目前除DTY库存中性外,其他产品库存压力增大。

聚酯利润开始压缩

随着聚酯库存抬升,聚酯开始降价促销,利润压缩。

PTA年底前有累库压力

PTA年底前检修量不高

装置动态,装置变动不大,恒力、能投开始检修,12月仅亚东、百宏和英力士计划检修。

PTA社会库存累库明显

仓单数量方面,基差小幅走强,仓单继续增加中,截止8日PTA仓单11.7万张。

社会库存方面,截止11月5日总社会库存约246万吨,环比上周同期上涨15万吨。11-12月PTA装置检修不多,预计PTA逐渐累库。

PTA平衡表

本周平衡表,供给端变动不大,目前11-12月检修预计不多,边际上12月检修量高于11月;需求端,由于用电政策放松,聚酯开工率评估环比上周评估提高1个百分点,11月86%,12月88%。

平衡表来看,11-12月供需均有回升,但需求端开工率恢复至90%以上可能才能维持供需平衡,目前来看年底前PTA大概率维持累库状态。

PX低利润下检修增多

装置动态,本周装置变动不大,中化泉州周内负荷有所下降,福佳预计下半周重启一条线,另一条延后至明年重启;海外韩国、印度、日本装置降负。

供需平衡上,11-12月PX供需双增,预计维持小幅累库状态。据闻浙石化1-2周内存PX负荷提升可能,浙石化提负后PX加工费预计维持低位。

估值上,维持低估值

产业链价差方面,石脑油加工差160美元/吨附近,PX加工差140美元/吨左右,PTA加工差500-550元附近,PTA边际成本在400-500附近,当前PTA加工费中性偏低。

供需格局上,随着浙石化投产预期,PX加工差预计较难恢复,PTA四季度面临累库格局,目前PTA加工费压缩至低位,整体估值不高。

目前PTA加工费低位,供需面驱动不强,绝对价格风险在原油端。

乙二醇低估值与弱预期

国内开工维持低位

国内开工维持低位,油制工艺方面,部分装置EG切换EO(影响2-3万吨/月),煤制工艺低负荷,12月存在开工可能。

截止6日,国内总体开工率61.13%,煤制开工率39.3%左右。低利润下,11月开工回升有限。

装置检修量维持偏高

装置动态,本周装置变化不大,斯尔邦重启。

从目前检修计划来看,前期停车煤制装置重启困难,预计开工率回升较慢。

主流工艺现金流均维持亏损

乙二醇国内主流工艺利润维持亏损状态。

近期乙二醇进口利润抬升,预计12月进口量存在小幅抬升可能。

备注:煤制工艺的成本单耗按照4个褐煤 2个动力煤 1700(固定成本)----完全成本

新装置投产计划集中公布

新装置动态方面,浙石化、昊源和山西美锦有预期11月底投产,关注浙石化进展,煤化工投产进度。

港口库存小幅增加

从到港量来看,10月乙二醇到港量回升,上周预计到港20.2,实际到港17.5万吨,上周下游发货尚可。

实际到港较多,华东主港地区MEG港口库存约63.8万吨,环比增加4.8万吨。

11.1-11.7,预计到货总量在14万吨附近,到港量中性,下周预计库存持稳

乙二醇进口存回升预期

海外装置动态,边际无变化。乐天70万吨本周末重启,沙特sharq4号预计11月底检修,目前海外装置检修不多。

从海外装置检修来看,10月之后海外检修已下降,预计11-12月进口量有所回升。进口预估10月70万吨,11月71万吨,12月75万吨(进口评估环比不变)。

乙二醇平衡表

供给端,国内油制和煤制11月之前重启困难,新装置投产预期集中12月后存产量释放可能。进口端,本周评估不变,海外检修下降,进口边际存回升预期。

需求端,限电放松需求预计回升,11月负荷86%左右,12月88%左右(环比上升1%,聚酯恢复至90%以上仍相对困难)。

平衡表来看,11-12月存累库预期,但累库压力不大,主要增量来自于新装置投产。

价差结构

PTA基差持稳,月差走弱

乙二醇基差偏弱,月差持稳

远期曲线

本文源自天风期货研究所

,