港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

从2293间到2407间,来自香港的大众化服装品牌店佐丹奴(00709-HK)在近三年间以非常缓慢的门店增长速度在前行。实际上,单今年三季度,佐丹奴门店便同比减少了4.1%,但整体的同店销售额却同比下滑5.2%——铺租、客流之间,线下零售的扩张似乎已经不能为业绩的寒冬送炭。

佐丹奴的困境只是众多老牌休闲服装品牌江河日下的一个缩影。诸如美特斯邦威、班尼路、真维斯、以纯、ESPRIT等曾备受追捧的国内外休闲服装品牌,在快时尚大牌的席卷和电商的“渠道革命”下两面受夹。过去在人流最旺的商业街和购物中心拥有两三层铺面的直营店,如今都陆续演变成吆喝声喧天的打折店,追不上市场潮流的演化的它们,只能在疯狂开店之后又火速开启挤泡沫模式。

但市场的潮流,怎样才算是跟得上?Zara、H&M一类快尚风向标在中国频繁被吐槽质量,但消费者却未停止趋之若鹜;从本土到海外,这些大牌仍在以惊人的速度开店,公开资料显示,2017年年底Zara母公司Inditex和H&M旗下开设的门店数分别为7475家和4739家,而同期真维斯关闭直营店194家,班尼路关闭388家,分别占店铺总数的77%和10%。

和这些国际大牌相比,以佐丹奴为代表的这类“快餐店式”的休闲服装品牌都有一个共同的弊点——单凭市场来指导生产,而忽略去挖掘潜在的市场需求。2010年电商兴起,2012年内地整个线下服装消费行业遭受库存压力,在这样的行业变迁中,佐丹奴无奈之余,亦有错失。

“自毁前程”

从广州偷偷来到香港的黎智英,是后来从高档定位切换到快餐店经营模式的佐丹奴之创始人。

生于1948年,在经历过大资本家没落、父母劳改后,年仅12岁的黎智英便开始在电影院外摆摊养活弟妹。有一次他在火车站帮人拿行李的时候,一个来自香港的旅客送了他一块巧克力,他便联想那块人间美味所出之处定是人间天堂,于是萌生了偷渡到香港的念头。

同所有白手起家的香港富豪一样,初来乍到的黎智英投靠过亲人,做过童工,之后捱到经理的位置,第一桶金来自股市。1973年,黎智英拿着公司分红7000港币入了市,一年之后赚了25万,这是佐丹奴1981年成立之初的第一笔资金。

这家以意大利式命名的服装店,黎智英希望能将之打造成一个高端的服装品牌。他不惜下重本邀请当时的名人(比如前英国首相撒切尔夫人的公子马克撒切尔)来为佐丹奴造势,经营费用大增令年纪轻轻的佐丹奴陷入第一次营收失衡以致亏损,直到1986年佐丹奴第一次面向市场推出大众化的便装和T恤。

知进退、敢取舍是黎智英做人的把握,这种分寸同样落到佐丹奴第一次转型身上。排除万难来到香港,果敢的他决然放弃佐丹奴的高档定位,开始在客流量旺盛的地区寻找起铺位,将佐丹奴这个牌子打造成香港街知巷闻的大众服装连锁店。

1990年,黎智英将佐丹奴股份全部出售前,其营业额高达16亿元,全港连锁店36间,并开始了在台湾、新加坡、菲律宾、日韩等东南亚地区的海外扩张之旅。转行做传媒的黎智英后来自诩说,佐丹奴当年之所以能够起死回生,是因为它的文化是放胆试、不怕败。这个曾被业内人士称为“自毁前程”的模式转变,实际上为当时香港服装零售品牌的运营开设了一种新模式,并由此打开了局面。

错过末班车

大众化的品种、大众化的价格、快速便捷的服务是所谓快餐店式运营的三个指标;但这种以薄利多销的方式必须基于攻城略地的据点扩张,而且薄利多销前提是要先平衡好经营成本和库存滞留的问题——明显佐丹奴在后来的剧情里都没有做到。

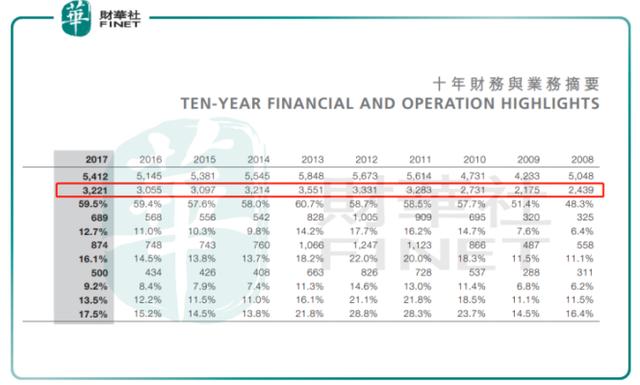

(佐丹奴10年毛利情况)

2016年,占据总收入25%的中国内地业务销售额跌11%,香港及澳门地区跌5%,总额跌4%,佐丹奴业绩颓势继续探底;早在2012年,佐丹奴的销售总额的增速已放缓至1%;2015年开始毛利下跌,直到2017年才见复苏。

除了访港人数尚未止跌、美元转强等因素为本土业务带去压力外,门店所在的内地一线之繁华区,铺租、人工、同行竞争,无一不是它必须抵着每况愈下的财务状况继续打折促销、关闭亏损及形象欠佳店铺的理由。

对关闭直营店,佐丹奴的心情是复杂的。经济放缓、需求疲弱、海外业务所在区域政局不稳,早在2012年,佐丹奴便有心将快餐式的运营转变为品牌经营模式,比如将店铺通过装修升级至主营佐丹奴Giordano品牌的门市,但此时的市场,佐丹奴早就失去了成为风向标的先机。

深耕日本本土市场的Fast Retailing早盯上中国内地这块沃土。2010年开始,Fast Retailing以优衣库为主品牌开始主攻中国市场,店铺数量从当年的仅仅54家猛增至2017年的555家;在可得数据范围内,优衣库海外营收占比从2010年的11%涨至2017年的47%。

与佐丹奴快餐般尽量缩短顾客逗留门店的时长不同,优衣库想到一个绝顶聪明的方法来令自己的品牌深入民心,那就是调整铺面结构,推行大店策略。标准的铺面面积大概在800㎡左右(2018年中报显示佐丹奴位于内地的直营店面积为25㎡左右),但优衣库的大店面积达1600㎡。

接下来就是一道送分题了:1600㎡的以纯和优衣库,你逛哪家?

(优衣库大店)

失去灵敏的嗅觉

2007年至2011年,中国内地的服装零售行业增速保持在20%以上,是进入2000年以来行业发展的红利期。顺应了市场加速扩容的潮流,包括佐丹奴在内的一系列国内休闲服装品牌以不断开设门店的方式占领市场,其中森马的速度最快,从2003年的不到1000家增到了2010年的4007家。

(截至2018年9月佐丹奴门店分布)

早期以扩店的方式做大规模,但以Zara、H&M为代表的国际品牌却以供应链管理能力和渠道效率弯道超速,以直营的模式严格把控渠道和库存,最终反作用到终端消费的反应速度。2017年,Zara和H&M的全球总门店中,加盟店面仅为13%和4%,而佐丹奴和真维斯却分别占据八成和七成。

快时尚的绝对龙头Zara,从打版到成衣上架所需时长共15天,每天推出12000个款式;佐丹奴则将“快”贯彻到底,在品种结构上追求简单化,失去了品牌价值的确立先机,不能以极速上新来取胜,剩下的就只有不上不下的品牌定位和青黄不接的库存积压了。

(佐丹奴的产品罗列)

毫无意外的,当初那个放胆试、不怕败的佐丹奴已经不在了。跟在市场变化后面的佐丹奴,零售渠道、营收利润的压力犹在。为了使存货保持在健康水平,它就不得不减价促销,但同时利润也将受损;为了使利润恢复到健康水平,它就不得不将加盟店的数量一再增加……能否抵挡住10年内从市场消失的命运,这类被边缘化的品牌如履薄冰。

有人认为,如果这些老牌的服装品牌运用O2O联合的新零售运营方式去打开市场,境遇会不会又有所不同?可问题是,包括阿里巴巴、腾讯、苏宁等等巨头都在O2O上摸着石头过河,都想努力搞清楚怎么才做到线上线下协同。这命题背后,牵扯到商家人力资源、供应商、物流管理等多方面综合协作的网络布置,老牌要转型,再也不是去考察几个铺位的人流那么简单了。

作者:黄玉婷

编辑:夏雨辰 贺秋霞

,