(报告出品方/作者:华泰证券,李斌,马晓晨)

核心观点:看好黄金和相关板块投资机会核心结论

我们认为长、中周期影响金价的主要因素分别是流动性 美元指数、实际利率。综合来看, 2022 年 12 月美联储加息幅度放缓,流动性边际改善,叠加美元指数已进入震荡略偏弱阶 段、实际利率高点或已经出现,我们认为制约金价的因素可能均已现拐点,黄金或迎来增 配窗口。此外,美国技术性衰退信号出现,滞胀或衰退情境下金价涨幅居前。黄金股一般 跟随金价上涨,且涨幅好于黄金本身;2023 年金价有望迎来上涨,看好黄金板块的投资机 会。铂族金属价格基本与黄金同涨,且大部分时期涨幅超过金价。2023 年铂族金属价格或 同步金价迎来上涨,回收企业有望受益量价齐升。

与市场不一样的观点

市场上多用实际利率作为黄金价格的锚,我们在此基础上补充了长周期影响因素的判断, 流动性和美元指数。目前加息尚未结束,部分投资者认为实际利率仍有向上的压力,黄金 尚未进入配置区间。参考华泰固收《身处过渡期》(2023.01.03),美联储继续快速紧缩的 担忧消退,欧、日央行出于通胀和汇率等压力开始追赶紧缩,美元指数已进入震荡略偏弱 阶段;预计紧缩速率最快的过程或已结束,美债收益率和实际利率的高点或已经出现。因 此,综合来看,我们认为制约金价的因素可能均已现拐点,黄金或迎来增配窗口。

此外,部分投资者可能认为需要降息黄金价格才能上涨。参考 2018-2019 年的加息与降息 周期,我们认为金价在加息接近尾声时即确认底部并启动上涨,降息并非金价上涨的起点, 但无疑降息期间金价能获得更大的价格弹性。因此即便美联储在 12 月议息会议上表示 2023 年可能都不会降息,我们认为并不改变对 23 年金价有望上涨的判断。当然,如果通胀未来 下行不及预期导致美联储加息超预期,我们认为金价可能短暂承压陷入震荡行情,但不改 变长期上涨趋势。

黄金具有货币、金融、商品三种属性。参考华泰金工《二十年一轮回的黄金投资大周期》 (2019.08.26),黄金价格在不同的周期维度下体现出不同的属性:长周期维度下黄金与大 宗商品相位相近,与美元指数基本反向体现出明显的商品属性和货币属性;中周期维度 下黄金与美国十年期国债收益率的相位呈现稳定的反向关系,体现出了黄金的金融属性。

长周期驱动金价上涨的主要因素是流动性宽松和美元指数走弱

我们认为,从长周期来看,1970 年以来黄金共经历了三次大牛市,背后推升黄金价格的两 个主要因素是流动性宽松和美元指数走弱。 1) 第一轮牛市:1970-1979。此时的背景是美国通胀高企,经济陷入严重的滞胀。当时的 美联储主席伯恩斯迫于政治压力,抗击通胀明显犹豫且滞后,最终导致民众对于美联储 抗击通胀失去信心。此外,1971 年尼克松宣布暂停美元与黄金兑换,叠加此后布雷顿 森林体系彻底崩塌,美元大幅贬值,主权信用货币走弱,黄金迎来大幅上涨。直到 1979 年沃尔克上任,对通胀零容忍,最终以两年两次衰退为代价,成功控制住了通胀;此后 美国利率水平和货币供应量保持稳定,黄金价格在 1980-2000 年之间均表现平平。

2) 第二轮牛市:2001-2012。此次长牛市期间发生了诸多事件,如 2001 年美国互联网泡 沫破灭;2001 年 comex 黄金非商业净持仓转正且持续增加;2004 年全球首支黄金 ETF SPDR Gold Trust 发行,为黄金投资市场注入流动性;2008 年美国金融危机,美联储 开启 QE,全球流动性宽松等。期间美元指数持续走低。我们认为前述诸多因素均可归 结于流动性宽松和美元指数走弱。 3) 第三轮牛市:2018-2020。2018 年 12 月加息结束,美联储由鹰转鸽,流动性边际改善; 2020 年疫情冲击全球,美联储开启 QE4 释放流动性,金价创历史新高。

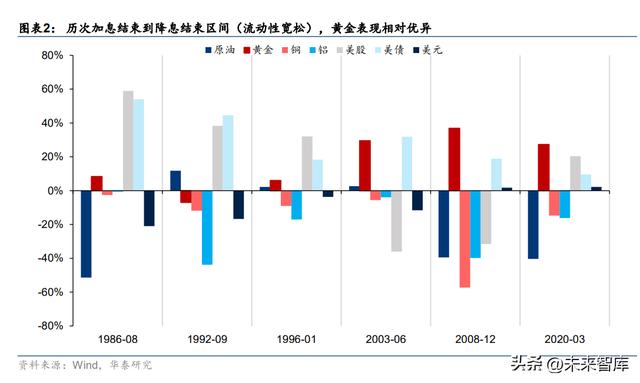

如果以加息/降息周期作为体现流动性边际变化的拐点,我们发现在历次加息结束至降息结 束这个流动性宽松的区间,黄金表现都相对优异。

中周期实际利率和金价呈显著的负相关性

中周期来看,我们认为实际利率和金价呈显著的负相关性。黄金具有金融投资品的属性, 在资产配置中起到举足轻重的作用。黄金本质上是一种非生息资产,投资黄金并不产生任 何可预期的现金流,投资者获取回报的唯一途径就是金价的上涨。所有大类资产,如股票、 债券等都可以作为黄金的替代品,这些资产的回报率相当于持有黄金的机会成本,而这些 回报率均可以用实际利率来衡量。因此从理论上讲,实际利率越低,黄金的相对价值越明 显。金价与实际利率(用美国 10 年期 TIPS 利率代表)实际走势亦印证了二者的负相关性。

据世界银行数据,我们统计 1971 年 1 月-2022 年 7 月期间黄金价格经历了 16 轮上涨,其 中 1982、1989、1993、1999 和 2015 年经历了 5 轮 4-9 个月的短周期上涨;其余上涨周 期均超过 1 年,持续时间为 14-35 个月。具体来看,在 16 轮金价上升周期中,5 次主因是 商品供给侧限制导致通胀上升,9 次因为经济衰退而推升金价上涨,还有 2 次金价上涨因为 重要经济事件催化(布雷顿体系崩塌和黄金 ETF 快速崛起)。此外,我们对于经济下行周期或者通胀上行周期中黄金在大类资产中的收益率进行了比对, 黄金并不一定是每个阶段都表现最好的资产,但是平均收益率水平居前。

金价底部或已确认,黄金或迎来增配窗口北京时间 2022 年 12 月 15 日凌晨,联储 12 月 FOMC 决议加息 50 个基点、基准利率升至 4.25%-4.5%区间,加息幅度放缓。短期看,22Q4 加息放缓兑现,Comex 金价或在$1614/oz 形成支撑。中期来看,1983-2018 年美国六轮加息周期中,美国十年期国债利率都是在加 息后半程达到峰值,随着 23 年美国经济动能进一步放缓,决定实际利率的将是名义利率和 通胀预期下行速度的竞赛,历史经验来看,通胀预期更具黏性,名义利率下行速度可能更 快,带动实际利率下降。考虑到实际利率、美元指数高点可能均已经出现,我们认为黄金 或已迎来增配窗口。

制约金价的因素可能均已现拐点,看好金价表现

前述我们分析影响金价长周期和中周期的主要因素分别是流动性和美元指数以及实际利率。 流动性与美元指数:据华泰固收《身处过渡期》(2023.01.03),12 月美联储加息幅度放缓, 海外流动性收紧节奏放缓,美联储鹰派峰值或已过。11 月以来美元指数持续走弱,不过核 心驱动逐渐从美联储加息担忧缓释→更为鹰派的欧日央行 中国复苏预期。美联储继续快速 紧缩的担忧消退,欧、日央行出于通胀和汇率等压力开始追赶紧缩,美元指数已进入震荡 略偏弱阶段。

实际利率: 针对无风险利率,我们根据加息次数和对应十年期美债峰值时的加息时间,美 国十年期国债利率都是在加息后半程达到峰值;其中 1988 年、1994 年、2004 年和 2015 年 4 轮加息进程中美国十年期国债利率都是在加息进程超过 80%以后形成峰值,1983 年和 1999 年 2 轮加息则是在进程超过 70%和 58%后达峰;且均在最后一次加息前便达峰。 据华泰固收《宏观象限轮转,股债强弱星移》(2022.11.10),随着 23 年美国经济动能进一 步放缓,需求降温→通胀回落,联储停止加息→美债名义利率进入下行通道。决定实际利 率的将是名义利率和通胀预期下行速度的竞赛,历史经验来看,通胀预期更具黏性,名义 利率下行速度可能更快,实际利率对金价有支撑。

据华泰固收《身处过渡期》(2023.01.03),美联储 12 月 FOMC 减小加息幅度至 50BP,表 态略偏鹰派,但实际上由于 11 月通胀继续缓和,我们预计紧缩速率最快的过程或已结束, 美债收益率和实际利率的高点或已经出现。随着美联储逐渐接近本轮加息周期终点,市场对紧缩的定价愈发充分,黄金进一步大幅调 整的空间可能也相对有限。考虑到实际利率、美元指数高点可能均已经出现,我们认为黄 金或迎来增配窗口。

金价在加息接近尾声时即确认底部并启动上涨,降息并非金价上涨的起点。参考 2018-2019 年的加息与降息周期,我们认为金价在加息接近尾声时即确认底部并启动上涨,降息并非 金价上涨的起点,但无疑降息期间金价能获得更大的价格弹性。因此即便美联储在 12 月议 息会议上表示 2023 年可能都不会降息,我们认为并不改变对 2023 年金价有望上涨的判断。 此外,如果通胀未来下行不及预期导致美联储加息超预期,我们认为金价可能短暂承压陷 入震荡行情,但不改变长期上涨趋势。

1970-2020 年美国经济衰退前或期间,金价均上涨。据 Wind 和世界银行数据,1970-2020 年美国共经历了 7 次衰退,每次衰退前夕或者衰退期 间金价都有 1-2 轮上涨行情。其中 1 次金价上涨周期同步于经济衰退周期,4 次金价上涨提 前于衰退形成,3 次金价上涨在衰退一段时间后才开始。每轮衰退期间金价表现的差异取决 于当时所处的背景,但衰退背景下黄金均未缺席。 1) 1970-1980 年的 2 次衰退主要是石油危机所致。1973.11-1974.12 金价上涨周期开启时 同步于衰退周期,结束早于衰退结束,金价上涨约 94%;1976.08-1980.09 金价上涨周 期早于衰退开始,结束晚于衰退结束,金价上涨约 513%; 2) 1981.07-1982.11 经济衰退发生之后,金价于 1982.06-1983.02 在降息周期中上涨约 56%,金价上涨结束远晚于衰退结束;

3) 1990.07-1991.03 经济衰退前金价完成上涨,1989.09-1990.02 降息周期下金价上涨约 15%,经济衰退期间金价呈现震荡格局; 4) 2001.03-2001.11 经济衰退发生之后,金价于 2001.04-2004.01 在降息周期中上涨约 59%,金价上涨结束远晚于衰退结束; 5) 2007.12-2009.06 经济衰退前,金价于 2006.01-2008.03 期间(涵盖 2006 年加息尾声 和 2007 年新一轮降息开启初期)上涨约 76%。但随后随着美国 QE 政策的实施,催生 了 2008.11-2011.09 的新一轮金价上涨,上涨幅度约 133%,金价上涨结束远晚于衰退 结束; 6) 2020.02-2020.04 因 为 新 冠 疫 情 导 致 了 短 暂 的 经 济 衰 退 , 衰 退 前 金 价 于 2018.09-2020.08 期间(涵盖 2018 年加息尾声和 2019 年新一轮降息周期)上涨约 64%, 金价上涨结束晚于衰退结束。

美国技术性衰退信号出现,滞胀或衰退情境下金价涨幅居前

美国出现技术性衰退信号,且本轮进入衰退后恢复难度或更大。美国 2022Q1/Q2/Q3 的 GDP 环比折年率分别为-1.6/-0.6%/ 2.6%,Q1-2 连续两个季度为负,符合技术性衰退的定 义。据华泰固收 2022 年 8 月 3 日《美国技术衰退的市场冲击》,我们认为后续逐步进入实 质性衰退概率较大,但是实际衰退幅度存在较大不确定性,主要因为当前美国居民部门资 产负债表较为健康和页岩油等投资恢复对衰退可能有一定的缓冲。此外,一旦美国进入衰 退,恢复难度可能较大,因为利率、资产负债表等潜在刺激工具少了。在资产负债表规模 没有有效缩减之前,再度实施 QE、大幅扩表的难度较大。

1948 年以来,每次技术 性衰退都对应了实质衰退;但出现时间略有滞后,而 结束时间或略有领先。因此我们认为技术性衰退出现时可能意味衰退临近或已经开始;而 其结束时,可能意味着衰退大概率已进入下半场甚至接近尾声。以 GDP 连续两个季度环比 负增长为标准,1948 年以来美国有十轮技术性衰退和十二轮实质性衰退。对应关系上,每 次技术性衰退均对应了实质衰退,有两次实质性衰退期间并未发生技术性衰退。滞胀和衰退周期中黄金在大类资产中收益率居前。据 21 年 10 月国际金协《Stagflation rears its ugly head》,回顾 71Q1-21Q1 美国经济历程,滞胀和衰退对应情景概率分别为 32.2% 和 12.8%。此外,据 Bloomberg,统计 73 年至 21Q1 美滞胀和衰退周期中大类资产收益率, 黄金收益率水平显著高于商品、股票、美元指数等资产收益率。

23年金价有望上涨,看好黄金板块投资机会

股价表现:黄金股一般跟随金价上涨,头部公司股价涨幅一般好于金价涨幅 因 15 年前市场上黄金标的相对较少,我们对比了 15 年至今金价上涨小周期中金价和黄金股 的表现,发现:1)黄金股一般跟随金价上涨;2)头部黄金公司股价涨幅一般是金价涨幅的 2-3 倍,表现好于黄金本身。每一轮上涨周期中超额收益最明显的个股不同,19 年至今的上涨周期中,有产量增长逻辑的 个股表现更好。

盈利:克金成本直接决定黄金公司单吨盈利水平

克金成本直接决定单吨盈利水平。因国内黄金公司通过上海黄金交易所交易系统销售,因此 售价差异较小,克金成本直接决定不同公司盈利能力的高低。

我们梳理了主要黄金公司的历 史黄金产量并根据营业成本测算克金成本,从克金成本来看: 1)银泰黄金历史克金成本最低;紫金矿业克金成本表现相对平稳; 2)山东黄金和招金矿业 21 年克金成本表现异常主要因当年受山东五彩龙投资有限公司栖霞 市笏山金矿、山东招远曹家洼金矿发 生安全事故的影响,山东省内全部地下非煤矿山根据政府要求开展安全检查。招金矿业未公 布 21 年克金成本水平,但公布了 21H1 克金成本为 242.98 元/克,可以看出受安全检查影响 较大; 3)赤峰黄金因老挝塞班矿氧气站建设,供货方延迟交货造成氧气站的达产推迟两个多月,且 设备质量不合格导致发生爆燃事故,加之高温和洪水等异常天气的侵袭,因此 21 年克金成本 出现明显上涨。

资源量可用以辅助判断矿山的开采周期,但公司资源量是动态的,受增储和外延并购影响。 对比不同公司截至 21 年末资源量(资源量:经矿产资源勘查查明并经概略研究,预期可经 济开采的固体矿产资源,其数量、品位或质量是依据地质信息、地质认识及相关技术要求 而估算的;包含推断资源量、控制资源量和探明资源量)及市值/权益资源量比,传统黄金 企业山东黄金、招金矿业在资源量绝对值和吨资源量对应市值上均有优势,而以赤峰黄金 为代表的新进入者在吨资源量对应市值上亦表现不差。但我们认为公司的资源量是动态的, 并非一成不变;随着生产过程中的勘探增储或者外延并购,各公司的资源量都存在提升的 可能。

估值:典型黄金公司股价筑顶当季年化利润对应PE24-35X

黄金股股价基本与金价走势一致,峰值往往略领先于金价见顶。据山东黄金、中金黄金、 银泰黄金等典型黄金公司历史股价、估值(季度业绩进行年化)及金价之间变化关系,我 们发现 2006-2020 年,黄金价格上涨期间,黄金股股价峰值往往略领先于金价见顶。复盘以山东黄金为代表的黄金公司 PE-Bands 可以发现,在金价上涨的初期,PE 往往因投 资者对后市的乐观预期而抬升,而公司盈利又因价格上涨而逐步提高,即形成 PE 和 EPS 双升的局面,股价涨幅显著;而在价格上涨接近尾声,公司业绩开始兑现,PE 见顶回落。

此外,我们用【当季季度业绩 X 4】作为金价高位时的年化利润,统计发现,2006-2020 年 典型黄金股股价筑顶时,不同公司当季利润年化后对应估值水平有所差异,最近一次 2019 年 11 月-2020 年 8 月完整金价上涨周期中,中金黄金、山东黄金、银泰黄金、赤峰黄金对 应 PE 区间分别为[21-28X]、[37-49X]、[20-28X]、[17-35X],如果取上下限的平均值作为 行业平均水平参考,黄金股股价顶部位置当季季度利润年化后对应估值区间约为 PE 24-35X。考虑到实际利率、美元指数高点可能均已经出现,我们认为黄金或已迎来增配窗口。我们 测算主要黄金公司对应 23 年 PE 估值仍处于相对低位,23 年金价有望迎来上涨,看好黄金 板块的投资机会。

23年金价有望上涨,看好黄金板块投资机会23 年铂族金属价格或同步金价迎来上涨时间窗口 铂族金属(PGMs),包括铂(Pt)、钯(Pd)、铑(Rh)、钌(Ru)、锇(Os)、铱(Ir)六 种金属元素,属于地球上最稀有的金属类别。截至2021年,全球铂族金属储量 仅为 7 万吨,同期金储量 5.4 万吨、银储量 53 万吨,因此铂族金属与金、银合称贵金属。 历史上铂族金属价格基本同步金价上涨。对比 1990 年至今黄金价格走势、铂族金属价格走 势以及铂族金属供需格局,我们发现 1)金价上涨时,同为贵金属的铂族金属价格基本同步 上涨,但可能提前于黄金见顶,且大部分涨幅超过金价涨幅。2)金价处于下行或横盘阶段, 若铂族金属供需整体短缺/改善,则铂族金属价格仍可能上涨。23 年铂族金属价格或同步金 价迎来上涨时间窗口。

中国铂族金属供需错配明显,国内回收企业有望受益

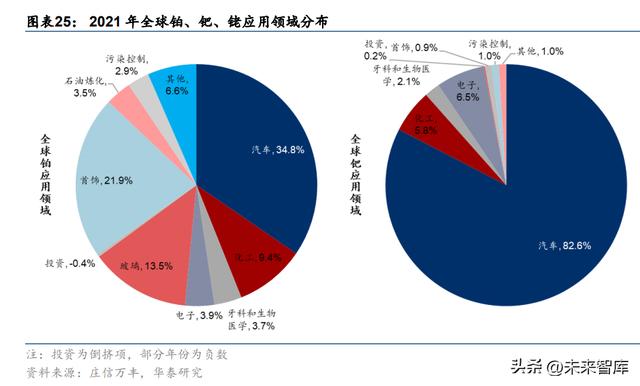

中国铂族金属供需错配明显,对外依存度较高。需求端,中国是铂族金属当前最大消费国, 2021 年铂/钯需求约为 74/84 吨,全球占比分别为 35%和 27%;汽车是铂族金属最大应用 领域,2021 年全球铂/钯/铑在汽车领域的需求占比分别为 34.8%/82.6%/91.7%;化工领域 等也是铂族金属的重要下游领域。供应端,铂族金属储量地域分布不均且集中,2021 年南 非、俄罗斯、北美、津巴布韦合计储量占比 99.9%、铂/钯/铑合计产量占比均超过 95%。中 国铂族金属矿产资源匮乏,2021 年铂/钯矿产量占比仅 1.3%/0.6%,供需错配明显,对外依 存度高。

世界铂族金属回收增速快于矿产增速,供应占比已达 30%。据庄信万丰,1987-2021 年全 球铂、钯、铑回收量复合增速为 8.2%、13.2%、15.2%,明显快于同期矿产量复合增速 2.1%、 2.3%、2.7%。截至 2021 年,世界铂、钯、铑回收量分别达 51.6、104.6、11.5 吨,占供 应比例达 21.1%、33.1%、32.6%;三者合计回收量达 167.7 吨,占供应比例达 30%。 中国铂族金属潜在回收市场较大且有望持续增长。

中国铂族金属需求量较大,据庄信万丰, 2021 年对铂、钯需求世界占比 35%、27%,已居世界第一。据 22.12 华泰金属《铂族金属 价格或迎涨,回收企业受益》,考虑到消费的铂族金属若干年后会成为报废品,若所有报废 量均被回收,则中国铂族金属潜在回收市场较大,加上中国之前铂族金属废料处理能力不 足积累了数年待处理废料,我们预计中国 2025 年潜在可回收铂族金属或超 77 吨/年;中国 主要可回收应用领域(汽车、石化及化工)对铂族需求仍处于增长阶段,2011-2021 年中 国对铂、钯需求量复合增速为 13%、7%,预计未来铂族金属潜在可回收量呈上升趋势。

中国铂族金属实际回收市场具有较大的扩容潜力。国内铂族金属对外依存度高,但国内资 源匮乏,因此回收大概率成为未来主要供给增量;国内铂族金属回收技术相较于其他铂族 主要需求地区欧美日落后,因此实际回收市场处于萌芽阶段,大量报废铂族金属未被回收。 据庄信万丰,2018 年中国废汽车催化剂领域铂、钯回收量仅 0.75、4.04 吨,世界占比 1.71%、 4.78%。近几年国内突破火法回收技术壁垒,考虑到中国潜在可回收铂族金属量较大,预计 未来国内回收或呈现较全球更快的产业增速,供应占比或赶超全球回收 30%的供应占比。 铂族金属回收企业净资产收益率与铂族金属价格的联动性明显,铂族金属价格走高利于贵 金属回收业务利润增厚。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】「链接」

,