(报告出品方/作者:招商证券,游家训,张伟鑫,赵旭)

一、光伏发电原理及路线演变1、电池原理及提效原则

太阳能电池整体结构是基于大面积的 PN 结,在光照条件下,能量大于带隙的光子可以激发半导体材料中的电子由价 带跃迁至导带,形成电子-空穴对(电子吸收光子能量),在 PN 结内建电场的作用下,光生电子-空穴对分离,产生电势,当外电路接通,电子将通过外电路对外做功,实现光能向电能的转化(电子能量下降后回到负极,完成完整的 电路循环)。

组件全生命周期发电量与项目投资运营成本是计算光伏电站项目收益的主要变量,光伏电池环节技术迭代也在持续围 绕“增效” “降本”展开。从发电量角度看,光电转换效率、衰减率、双面率、弱光表现、温度系数等是主要的影响因素。

1)光电转化效率

光电转换效率指到达太阳能电池表面的光能有效转变为电能的比例,即η=Pm/Pin=VOCISCFF/Pin。光伏电池效率损失 的主要来源可以分为 1)光学损失(低能光子损失等)、2)电学损失(接触电压损失等)两类,提效的技术方案多从增加入射光照量(减反射)、减少复合(钝化)、降低电学损失等几个维度入手。

2)衰减率:太阳能电池在应用过程中效率逐渐下降,相同光照条件下发电量随时间增长下滑:

PID(电势诱导衰减,Potential Induced Degradation):光伏组件受外界条件影响,玻璃与 EVA 等封装材料间 在负偏压下存在漏电流,造成电荷积聚在电池表面,恶化电池表面钝化效果,造成载流子复合,影响 VOC、ISC 及 FF。

LID(光致衰减,Light Induced Degradation):狭义光衰指初始光衰(大部分组件首年的 1-2%的衰减受到 BO-LID 影响),由于硅片中存在氧元素留存,掺硼 P 型硅片中,硼氧产生复合体,成为捕获少子的缺陷中心,降低少子 寿命。

LeTID(热辅助衰减,Light and elevated Temperature Induced Degradation):LeTID 普遍存在于多种类型电 池中,其机理有多种解释,如 UNSW 将 LeTID 衰减原因归结于氢诱导劣化(HID)。

2、晶硅电池技术演进回顾

1954 年美国贝尔实验室实现单晶硅电池突破,光电转换效率6%。而早期晶硅电池造价很高,主要应用在航天领域。 上世纪八十年代,减反射、钝化、金属化工艺的突破优化,推动晶硅电池实验室效率进入 20 %的阶段,加速了太阳 能电池的产业化进程,时至今日,晶硅太阳能电池规模化应用的技术方案主要包括早期的 BSF 电池及当前的 PERC 方案。

1)BSF:较早实现规模化应用的 Al-BSF(Aluminum-Back Surface Field)主体结构基于 P 型衬底(基极),在表 面掺杂磷源,形成发射极,并与衬底形成 PN 结。其表面采取 SiNx 减反射,背面采用 Al 背场,实现了电池效率的大 幅提升,但 BSF 电池仍然存在背面复合率高、铝背场对长波利用率低等问题。

2)PERC:1989 年由 UNSW 提出的 PERC(Passivated Emitter and Rear Cell,钝化发射极和背面电池),其主要 的优化点体现在:

1)选择性发射极 SE:正面区别常规晶体硅电池在发射极均匀掺杂的思路,PERC 电池在金属栅线附近进行高浓 度掺杂深扩散,其他区域采取低浓度掺杂浅扩散,实现了接触电阻的有效降低,提升 FF,降低载流子表面复合 速率改善钝化,同时改善电池短波光谱响应等,平衡接触电阻和光子收集间的矛盾。

2)AlOx/SiNx 背面钝化:背面沉积 AlOx/SiNx 叠层钝化膜(P 型衬底),提升背面长波反射能力,饱和晶体硅 边界的悬空键,且高负电荷密度形成高效场钝化。

3)背面金属局部接触:PERC 在钝化层局部开孔兼顾减小复合和电流传导金属化的要求。局部接触造成了 PERC 电流传导由 BSF 的单一纵向增加二维的横向传导,因而背面开孔深度、布局等对电阻、复合等有较大的影响。

3、新电池技术方案多样化

光伏电池技术经历多轮迭代,按产业化成熟度分,可以大致分为 1)PERC 主流成熟期路线、2)TOPCon、HJT 发 展导入期路线、3)IBC、钙钛矿等前沿方案。目前 PERC 电池量产效率接近理论极限 24.5%,且降本进程趋缓,进 一步降本增效要在技术方案上突破。(报告来源:未来智库)

1、TOPCon 电池原理及技术路线

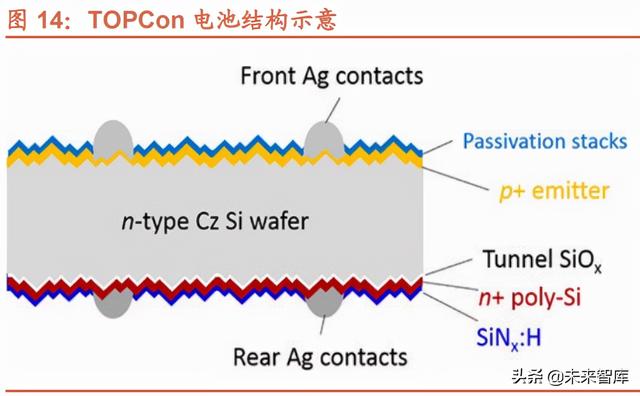

N 型 TOPCon(隧穿氧化层钝化接触,Tunnel Oxide Passivated Contact)电池大体是基于 PERC 电池的基础架构, 主要变化体现在:

其一将衬底由 P 型换为 N 型,N 型半导体少子寿命高,基本无硼氧复合,且对金属污染宽容度更高;

其二在背面结构中,先增加 1-2nm 的隧穿氧化层 SiOx,再沉积一层掺杂多晶硅 n poly Si,形成背面钝化接触结 构。隧穿氧化层提供了良好的化学钝化性能,大幅降低了界面复合,同时允许多数载流子有效地隧穿通过到掺杂 多晶硅层。掺杂的多晶硅层与基体形成 n /n 高低场,阻止少数载流子运动至表面,形成选择性钝化接触。

TOPCon 工艺路线差异主要体现在多晶硅生长及氧化层的制备上,目前主流的技术方案包括 LPCVD、PECVD、PVD 等(习惯以多晶硅层制备方式简称)。

LPCVD 方案,即隧穿氧化层采取热氧,多晶硅层采取 LPCVD 方案(本征 离子注入/磷扩),技术工艺相对成 熟,钝化效果好,但成膜速度较慢,需附加解决绕镀问题;

PECVD 方案,即隧穿氧化层采取 PEALD 方案,氧化层均匀,PECVD 形成多晶硅层,成膜速度快,但造成 H 无法释放,存在 H 含量高,易爆膜的困扰;

PVD 方案,由 PECVD 形成氧化层,PVD 完成多晶硅沉积,成膜速度较快且基本无绕镀影响。

2、实现电池效率和发电量的大幅提升

优势 1:TOPCon 发电效率更高,提效路径明确、空间大。

TOPCon 电池基于 N 型衬底的,少子寿命更长,隧穿氧化层的选择性透过能力大幅减少载流子复合造成的损失,同 时配合 SMBB 等工艺减少正面栅线阻挡,TOPCon 电池效率较 PERC 有 1pct 以上的优势。

同时 TOPCon 电池仍处在产业化的初期,提效幅度、速度均更快。以 CPIA 口径统计,2018 年以来 TOPCon 电池效 率提升 2.5 个百分点,同期 PERC 提效幅度为 1.3 个百分点,PERC 电池在周期中后段接近理论极限,提效进程明显 不及 TOPCon。而目前 TOPCon 量产效率与超过 28%的理论极限仍有很大的优化空间,提效路径也更为明确。

优势 2:高双面率、低衰减等提升全周期发电量

根据晶科能源产品白皮书披露,N 型 TOPCon 电池双面率可以达到 85%,较 PERC 70%左右的双面率明显提高,折 算至综合效率端大致形成 1pct 左右的效率优势。

同时由于 N 型衬底少子寿命更长,受杂质影响小,同时基本上消除了硼氧复合造成的 LID,TOPCon 组件首年衰减优 化至 1%,年衰减幅度较 P 型明显减少,且弱光表现更好,温度系数更优,提升全生命周期发电量。实例测算全周期 发电量优势达到 4-5%。

3、能更好兼容 PERC 产线与工艺

1)与既有 PERC 产线兼容度高

从硅料/硅片环节看,TOPCon 采用 N 型衬底,对硅料纯度要求较 P 型更高,目前硅料企业新产线基本上满足 N 型需 求。N 型硅片拉晶过程要求热场等辅材杂质含量更低,切片厚度与 PERC 大体一致。总体上在上游硅料、硅片重资产 环节不涉及设备更替;

从电池制备环节看,TOPCon 相比 PERC 增加/替换的主要设备为 B 扩散、隧穿氧化层及 poly Si 沉积设备,其余环 节基本与 PERC 产线兼容;

从组件制备环节看,TOPCon 通常配合 SMBB 减少银浆用量,此时要求串焊机做相应调整(若不改变主栅线数目则 无需调整),高温工艺的 TOPCon 在组件端同样适配 PERC 产线。

总体来看,TOPCon 与 PERC 工艺大多部分还比较接近,不仅是有改造升级空间,更重要的是可以充分利用现有的 产业工人与成熟工艺。

2)投资强度逐渐接近 PERC,改建主要考虑预留空间

参考 CPIA 统计数据,2021 年 PERC 产线投资额约 1.94 亿/GW,TOPCon 产线为 2.2 亿/GW,新建产线投资强度已 经和 PERC 接近。调研反馈当前实际的 PERC 产线投资额已经降至 1.5 亿/GW 以下,而 TOPCon 产线投资额也降至 2 亿/GW 上下,叠加产线生命周期造成的折旧年限差异以及供需造成的排产差异,新建 TOPCon 产线平摊至单 W 折 旧额已经接近 PERC。

从改建角度看,PERC 产线需要增加的投资额(包括硼扩、沉积设备等)大致在 0.4-0.6 亿/GW,投资额并不高,制 约 PERC 产线改造的因素主要在技术方案和预留场地空间上(硼扩速度慢于磷扩,增加设备投入)。大部分 2020 年 以后扩产的 PERC 产线预留了 TOPCon 的改造空间,但结合目前统计规划情况,2022 年新增 TOPCon 产能主要为 新建产能。

4、经济性已经开始显现

1)收益端,TOPCon 已经形成溢价:相同版型下,TOPCon 组件较 PERC 提供 5-6%的功率增量,且首年衰减、温 度系数、弱光表现均更优,全生命周期发电量较 PERC 提升约 4-5%(数额受场景影响),意味着在相同 LCOE 基准 下,TOPCon 组件将享受较 PERC 的溢价。

静态来看,参考目前 TOPCon 24-24.5%的量产效率,测算对单面组件 TOPCon 带来的初始投资溢价在 0.1 元/W 左右,双面组件接近 0.15 元/W。

动态考虑 TOPCon 和 PERC 的效率差拉大,当效率差拉开到 2pcts 时,N 型 TOPCon 在单面/双面组件端的溢价 将进一步的向 0.15/0.2 元/W 靠拢。

年初以来,已有国电投、中核汇能开始 N 型项目招标,且国电投项目给出了 0.14 元/W 的 N 型组件溢价。

2)成本仍然具备下降空间:从成本增量看,测算 TOPCon 非硅 硅成本合计增量大致在 0.06-0.1 元/W。

非硅成本:非硅主要来自银浆及折旧:1)目前 182 PERC 正面用量 70-80mg(背银约 1/3),过去 3 年 TOPCon 正背面银浆消耗量实现大幅降低,但目前仍较 PERC 高约 50mg(120-130mg/片),以当前银浆报价粗略测算 单 W 非硅增加大致在 3 分上下。未来线宽下降、加工费用减少,TOPCon 银浆消耗仍有很大的下降空间,叠加 效率提升银浆非硅成本将趋近。2)设备投资带来的折旧增加摊至单 W 大致在 1 分,考虑企业间技术工艺、良率、 投产条件(主要影响能耗价格)差异,目前 TOPCon 电池环节非硅的成本增量大致在 4-8 分/W。

硅成本:N 型硅片目前较 P 型仍高出 6%-10%,以 182 硅片报价测算,大致硅成本增量在 2-3 分/W 上下(目前 N 型硅片尚未大批量供应,存在浮动空间)。(报告来源:未来智库)

1、复盘 PERC 替代,性价比优势后渗透率快速提升

PERC 拉开单晶多晶能效差距。PERC 技术在原有电池片生产增加背面钝化及激光开槽工序,与既有产线兼容,且效 率提升明显。同时 PERC 工艺在单/多晶电池上提效差异(对单晶,PERC 提效达超过 1%,而多晶为 0.6-0.8%), 放大单晶电池溢价。此外金刚线在单晶更优的适配性也推动单晶 PERC 技术的整体优势。

由全周期性价比优势到组件售价可比,单晶替代经历价值发现到加速扩张。

1)2016 年单/多晶实际价差收缩至持平/低于合理价差,全周期视角下单晶增效带来发电量增益摊薄 LCOE,形 成对多晶路线的性价比优势。2017 年单/多晶价差进一步收窄,年底几近同价,单晶“附赠”发电量突破对单晶 高效率的认知。

2)单晶性价比优势获产业认可,龙头产能释放,2017-2019 年单晶渗透率加速提升,2020 年基本完成多晶向单 晶转化,单/多晶价差逐步恢复至合理区间。

2、TOPCon 规模应用已经启动

2021 年 PERC 市占率约 91%,BSF 电池市占率降至 5%,N 型份额仅为 3%。但 N 型电池量产效率、极限效率都更 高,且随着设备端、材料端的成本持续优化,N 型尤其 TOPCon 已经开始由中试向规模化发展。

2022 年 1 月,晶科能源安徽 8GW TOPCon 电池项目投产,为全国首个大规模量产的 TOPCon 生产线。2 月海宁基 地产出首片 TOPCon 电池,预计到年中公司 TOPCon 产能将逐步爬升至 16GW,成为量产规模最大的 N 型电池/组 件企业。

同时,钧达、中来、隆基、天合、晶澳等均规划。其中,钧达股份计划扩产 16GW 高效电池,其中一期 8GW 的 TOPCon 项目已经开始建设,中来股份在现有 3.xGW 的基础上也启动两期共 16GW 的产能扩张。预计 2022 年底 TOPCon 产 能将达到 40GW 以上,2022 年就是 TOPCon 规模放量的元年。

3、先发企业将享受红利

1)对 perc 有经济优势,推广期有红利

从利润角度看:基于当前的工艺、效率水平测算,TOPCon 从上游硅料到组件端,各环节合计的成本增加大致在 0.06-0.1 元/W,实际能够提供的溢价合理区间在 0.1-0.15 元/W(单双面略有差异),而从目前的实际招标情况看, TOPCon 组件价格较同版型 PERC 高出 0.1-0.14 元/W,意味着率先实现 TOPCon 产品批量供应的电池、组件企业能 够享受额外红利,前期技术研发、资本开支随企业产线投产开始兑现收益。

从量的角度看:2022 年底 TOPCon 产能预计超过 40GW,2023 年进一步扩张,而光伏行业整体维持极高的景气度, 尤其 2023 年上游供给瓶颈突破后,增长确定性高,相较需求总量,TOPCon 仍然是稀缺的优质产能,有希望维持较 高的利用率。

此外,对下游组件企业而言,基本上无需做产线的调整即可顺利切换到 N 型,考虑到新增的 TOPCon 电池产能很大 比例在一体化企业内,能够外供的三方优质产能更为有限,这部分产能将处于供不应求的状态。

综上,我们判断在接下来 1-2 年的推广期,优势企业将在盈利、出货量上享受先发红利。

2)工艺难度大,工艺复制比较难,参与者的差异可能比 PERC 大一些

PERC 推广初期,在选择性发射极的制备、钝化膜沉积技术的选择、以及背面局部接触方案上有多样化的选择。而在 经过较长时期的技术工艺探索和实证检验后,目前的 PERC 工艺趋于成熟,企业间的差异不明显,PERC 电池的制 造壁垒逐渐的弱化。

从技术生命周期看,目前 TOPCon 仍处在推广初期,从隧穿氧化层、多晶硅层的制备方式看已经出现了多样化的组 合选项,再到材料选择、浆料适配、钝化层厚度选择上,不同技术路线的企业间存在较大的差异,直观体现在量产效 率、非硅成本控制(包含良率)上的不同。

另一方面,TOPCon 在原有 PERC 产线基础上替换为硼扩,增加隧穿氧化层、多晶硅层制备,制造环节增加,工艺 难度加大。电池厂不是简单的外购设备即可投产,需要后期的调试优化,对电池企业的要求相应更高。

3)还在快速迭代和优化,先发企业的积累和沉淀可能有优势

目前 TOPCon 量产规模较小,现阶段量产效率距理论极限有较大差距,产业还处于比较初期的阶段。随着产能与产 量的快速增长,可以预见近 1-2 年内,TOPCon 降本提效的速度将加快,与 PERC 上量之初比较相似。

此外,TOPCon 在原有 PERC 基础上增加若干工序,发展初期 know-how 掌握在电池企业手中,提前布局 TOPCon 的企业,会具备一定竞争优势。

投资分析电池片的技术进步,仍是光伏各环节众多技术迭代中影响最大的方向,继 P 型 PERC 电池实现普及并逐渐接近其理 论极限后,N 型电池开始受到业内更多的关注,相关研究与产业化探索大幅加速。相对而言,新进入者更倾向 HJT 路线,也获得了一定的进展;同时,众多的原有光伏组件/电池企业在 TOPCon 方向也加大投入,并在近几年获得了 较大进展,而且在当前的小规模阶段就已获得了相对 PERC 的一定经济性。我们预计,TOPCon 将在今明年开始规模应用,在技术变革的先发红利期,优势企业将有较好的收益。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

,