作者 | 十六

流程编辑 | 刘博钰

引子

不知各位看官在看财务报表的时候是否有过和风云君一样的疑惑:利润表第八项,在净利润、每股收益之下,综合收益总额之前有一“其他综合收益”,其构成了上市公司综合收益,但又没形成净利润。

再看资产负债表,资本公积和盈余公积之间还有一其他综合收益,比较一下两者金额还不一样,轧个差还是差点,怎么回事呢?

风云君近来也看了不少上市公司财务报表,结合上市公司实际情况,简单整理了以下对其他综合收益科目的理解。

2014年7月1日,财政部修订了《企业会计准则第30号—财务报表列报》,在利润表中正式增设了“其他综合收益”和“综合收益总额”两个项目。

其中,其他综合收益指的是企业根据其他会计准则规定未在当期损益中确认的各项利得和损失。“未在当期损益中确认”也就是说其本身就不构成当期净利润,那具体有哪些不会在利润表中确认的利得和损失呢?

且听风云君一一道来。

咱们先从最常见的说起。

1、可供出售金融资产公允价值变动损益

可供出售金融资产咱们都知道是什么,比方说公司持有其他上市公司一点点股票,买这点股票的目的就是为了投资,说不准哪天就会卖出,会计确认时就将其确认为可供出售金融资产。

那是股票就会有涨有跌,一般情况下,可供出售金融资产又是按公允价值核算,那是不是涨跌的金额都会构成净利润呢?这样的话各期利润水平不就会随着所投资股票价格而波动了吗?

会计准则肯定是为了避免上市公司这么调节利润,于是规定可供出售金融资产持有期间公允价值变动形成的损益计入其他综合收益,并不形成当期利润。也就是说,期末可供出售金融资产调整至公允价值,形成的差额计入其他综合收益也就是直接计入所有者权益。

以华谊兄弟为例,风云君在《热点解析∣华谊兄弟今日遭遇“质押套现门”,其真实财务成色到底如何?》中曾提到,华谊兄弟近几年一大部分利润均来源于处置掌趣科技股票。掌趣科技上市前,华谊兄弟就是掌趣科技的股东,华谊兄弟对该股权一直按可供出售金融资产核算。

2014年至2017年华谊兄弟其他综合收益发生额分别为-4.13亿元、5.53亿元-13.05亿元和-1.23亿元,波动较为剧烈,就主要是因掌趣科技股价波动导致。

2、自有房产转为按公允价值计量的投资性房地产

投资性房地产分为公允价值计量和成本法计量两种方法。

一般情况下,为了方便核算和避免通过公允价值调节利润的嫌疑,上市公司大多采用成本法核算投资性房地产,跟固定资产核算方法类似,每年计提折旧即可。但也有的上市公司吧就是不怕麻烦,采用公允价值计量投资性房地产,每年评估公允价值,差额计入公允价值变动损益。

但要注意呀,如若是之前是自用的固定资产或存货转换为按公允价值计量的投资性房地产,那转换当时投资性房地产的评估增值是不可以计入投资收益的,只可以计入其他综合收益,但是要是评估一下贬值了,那对不起,这亏损就必须计入当年的损益。

嗯,会计准则就是这么任性!

以珠海中富为例,2017年度其他综合收益税后发生额6,928.55万元就主要是自有房地产转为投资性房地产时产生的变动损益。六千多万,如若可以直接计入利润总额,风云君估计上市公司以后不用经营什么主业了,把房产全部用于投资吧,按现在这房价,比干实业来的快多了。

3、外币报表折算差额

如果合并范围内有按外币计量的财务报表,那编制合并报表时,利润表中的项目按汇率进行折算时产生的差额要计入其他综合收益。

同时,如果公司持有可供出售外币非货币性项目,比如持有境外上市公司的股票,形成的汇兑损益也是要计入其他综合收益的。

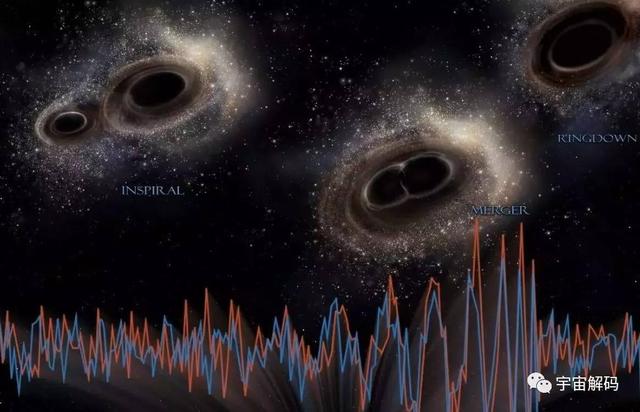

像上图珠海中富中其他综合收益就有一部分是外币报表折算差额。

4、金融资产的重分类形成的利得和损失

就像投资性房地产一样,企业如果原来有持有至到期投资,之后改变持有意图变为可供出售金融资产,以公允价值进行后续计量,原账面价值与可供出售金融资产公允价值之间的差额同样也要计入其他综合收益。

5、权益法下被投资单位其他所有者权益变动形成的利得或损失

简单理解就是被投资企业有不形成净损益的利得或损失确认为了其他综合收益,那按照权益法核算,投资单位也应按比例确认为其他综合收益。

6、其他

其他的还包括套期保值(现金流量套期和境外经营净投资套期)形成的利得和损失,与计入所有者权益项目相关的所得税影响所形成的利得和损失等,相对用到的较少,在此不再一一说明。

二、Why上文说了其他综合收益的主要内容和构成,一个权益类科目,并不会影响当期利润水平,那为什么还要放在利润表列示呢?

还是以可供出售金融资产为例。

虽然持有期间公允价值变动一直没有形成损益,但是可供出售金融资产嘛,名字都告诉咱们了,这些股票早晚都得卖,这个时候就可以形成利得或损失了,按着处置对价减去处置时可供出售金融资产公允价值,差额确认为投资收益,而之前每年已经确认的其他综合收益此时也需要转出确认为投资收益。

像华谊兄弟持有的可供出售金融资产的波动虽然并未构成当期净利润,但公司现有资产价值随之变动,一定程度上也构成了公司潜在的损益,因此利润表中增加其他综合收益体现上述变动,并同时增加综合收益总额科目体现净利润和其他综合收益的合计影响。

三、When敲黑板咯,也就是说其他综合收益以后期间是可以转到利润表的,什么时候呢?处置或者满足其他条件,例如因追加投资使可供出售金融资产变为按权益法核算的长期股权投资。

但需要注意哟,并不是所有的其他综合收益以后会计期间都可以在处置或满足其他条件时确认为损益,还是有少数情况不可以的。因此其他综合收益又分为以后会计期间不能重分类为损益的其他综合收益和以后会计期间在满足规定条件时将重分类为损益的其他综合收益。

据风云君所知,大部分情况下其他综合收益都属于后者,也就是以后可以重分类形成损益,只有两种情况是不能重分类的。一是根据《企业会计准则第9号—职工薪酬》规定,重新计量设定收益计划净负债或净资产导致的变动,一是根据《企业会计准则第2号—长期股权投资》的规定,按照权益法核算的在被投资单位不能重分类进损益的其他综合收益变动中所享有的份额。

会计准则就这样,有的时候就是不说人话有没有。

简单来讲第一种就是企业为员工离职后设定的一种福利计划(除了向独立的基金缴存固定费用,企业不再承担其他义务的福利计划以外的福利计划),通过一系列精算和折现后会形成净资产或者净负债,如果这个变了形成的其他综合收益是不能重分类为损益的。

第二种呢,如果被投资单位自己财报上形成的其他综合收益都不能重分类,那您按权益法核算应享有的这其他综合收益自然也不能重分类。

最后说明一下开头提到的问题,因为利润表中的其他综合收益是区分归属于母公司的其他综合收益和少数股东其他综合收益的且是税后的,而资产负债表中的是时点数据,且只包含归属于母公司的时点数,因此简单轧差是对不上的。

说了这么多,其实主要是想告诉朋友们在看利润表的时候,下边还有一个其他综合收益呢,适当关注一下金额和构成(结合所有者权益中其他综合收益的余额),都是一些潜在的损益,说不定哪天就“转正”,直接入主正位了呢!

END/本文为市值风云APP原创作品 欢迎转发,转载需授权

,