(报告出品方/作者:国泰君安证券,周天乐、张越)

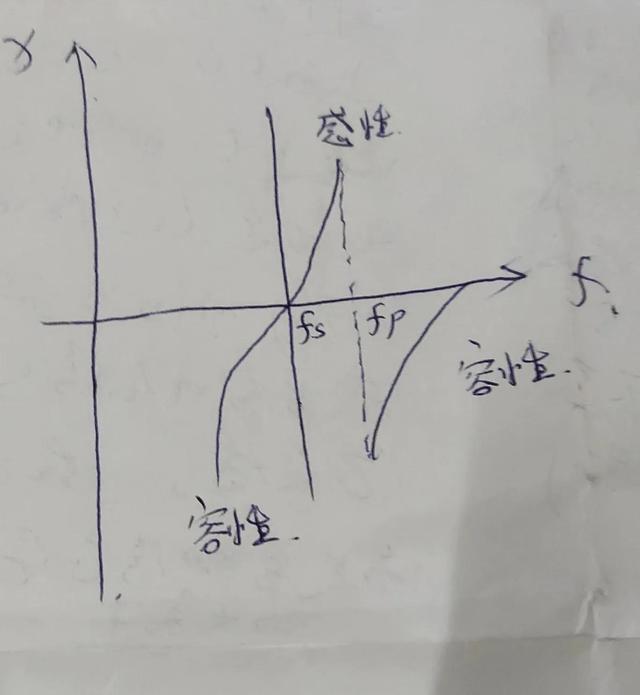

01 石英晶振可用于无线数据传输与计时,被誉为工业之盐晶体通过压电效应产生特定频率信号:石英晶振是利用石英晶体(SiO₂)的压电效应制成的频率控制元器件,可以产生稳定的 脉冲,为微芯片提供基准频率信号。

晶振被誉为工业之盐:石英晶振被广泛运用于频率控制、频率稳定、频率选择和计时系统中,主要有无线数据传输和计时两种 用途,是电路中必不可少的电子元器件。

全球晶振市场中谐振器销售额最高,MHz谐振器出货量最高

从销售额来看,谐振器销售额最高:CS&A数据显示,2019年石英晶体谐振器(Xtal)销售额占比最高达58%,其他各类石 英晶体振荡器占比约为42%。

从出货量来看,MHz谐振器出货量最高:CS&A数据显示, 2019 年出货量中高频(MHz)谐振器出货量占比超半为 52.7%,低频(KHz)谐振器出货量占比为37.3%,其他各类石英晶体振荡器占比约为9.98%。

上游:晶振主要由基座、晶片、封装材料、IC构成

谐振器与振荡器原材料相近:石英晶体谐振器原材料主要为基座、晶片、封装材料(SMD上盖或DIP外壳)等,石英晶体振荡 器的原材料还需在谐振器的基础上增加IC芯片。

谐振器原材料以基座为主:以晶赛科技 SMD3225为例,基座占据了成本的 47.00%,为成本的最大构成,晶片占成本比例为 16.82%,封装材料占成本比例为 3.47%,均相对较小。

振荡器原材料以IC、基座为主:以晶赛科技 SPXO-3225为例,IC与基座合计占据了成本的78.67%。

中游:光刻工艺是生产高基频晶振的关键

机械研磨工艺存在较大局限性:晶片 AT 切型厚度 28μm (趋近 60MHz)已近机械研磨加工工艺极限,难以批量生产高基 频晶振所需的石英晶片(5G 通讯技术通常要求 AT 切型厚度为20~16μm 甚至更薄,频率要求为 80MHz~96MHz)。

光刻工艺是生产高基频晶振的关键:光刻腐蚀工艺可以将晶片的振荡部位的厚度加工到微米级,在保持芯片强度的同时,能 够实现超高频基波振荡,是高基频、小型化石英晶振批量生产的关键技术。

02 5G、新能源带来二次增长, 高基频与车规晶振量价齐升国产高基频晶振通过高通认证,高基频国产替代需求爆发

5G建设推动晶振高频化趋势:从2G到5G晶振频率越来越高, 5G 通讯产品的需求频点将提升至52MHz、76.8MHz、96MHz 。(报告来源:未来智库)

国产晶振厂商获得高通认证:国产晶振厂商技术进步迅速,产品获得高通等众多方案商认证。2021年2月,惠伦晶体与泰晶科技的 1612小尺寸76.8MHz热敏晶体谐振器(TSX),获得高通认证,成为全球获得高通认证的少数几家厂商中的新成员。

高基频晶振需求量将持续攀升:高通5G基带芯片产品丰富,5G方案应用广泛,获得认证的晶振产品将进入众多手机厂商采购清 单,未来随着高通76.8MHz方案的加速推进,高基频晶振的市场需求量将大幅增长。

高基频晶振价格较普通晶振大幅增长,有望迎来量价齐升

高基频价格最高为普通晶振2倍,毛利大幅提升:普通晶振单价约0.5—1元/只,高频晶振单价最高为普通晶振的2倍,单价提升 明显。高基频晶振与普通晶振差异主要在于使用了更为先进的光刻工艺,产品成本差异不大,对于毛利率的提升将十分可观。

高基频晶振有望迎来量价齐升:在国产替代的大趋势下,高端晶振销量将大幅提升,叠加高端晶振拉升产品平均单价,国产晶振 厂商有望迎来销量与价格的“双突破”。

车规晶振对可靠性要求更高,单价更高

车规晶振对可靠性要求高:汽车驾驶环境较为复杂,需通过反复冷却与加热循环、抗振动、抗冲击、抗污染等严格测试,对于晶 振频率、尺寸的要求较低,但对可靠性的要求更高。

车规晶振单价较高:与普通晶振相比,车规晶振的主要差异在于对基座的设计与生产工艺较为复杂,价格相对较高,能为晶振厂 商带来更高的附加值。

新能源汽车对晶振需求量显著提升,车规晶振开启第二增长曲线

每辆电动汽车对晶振的需求量约为100—150只,较传统油动力汽车约60—100只的 需求量大幅提升;同时,智能驾舱大概需要15-25只晶振,正在传统油动力汽车上逐步普及。随着新能源汽车市场的蓬勃发展,车规晶振需求量有望迎来快速扩张,将为国产晶振厂商带来新的 利润增长点。

下游:5G 、新能源等领域增速明显,下游需求持续高涨

根据TXC预测数据,5G通讯设备、网络、汽车电子、手机、消费电子等晶振下游领域将未来CAGR均 大于20%,保持快速增长。

全球5G手机出货量逐步增长:根据IDC数据,全球5G手机出货量从2019年的0.16亿台快速增长至2020年的2.6亿台,2020年全 球手机出货量中5G手机占比达到了19.73%。

我国5G手机渗透率迅速提升:我国5G手机出货量从2019年的0.14亿台快速增长至2021年的2.66亿台,同时5G手机出货量占比 不断提高。2021年,我国5G手机已占智能手机总出货量的77.55%,5G手机占比提升迅速。

高基频晶振市场快速增长:高基频晶振是5G设备的重要元器件,5G应用的快速发展,将极大拓宽高基频晶振的市场空间。

全球新能源汽车渗透率迅速提升:全球新能源汽车产业持续保持高速增长态势,2021年全球新能源汽车销量675万辆,同比 增长108%,全球新能源汽车渗透率达8.3%,较2020年提升4.1个pct。

下游推动需求释放,晶振市场空间广阔

根据CS&A 数据,近两年,全球晶振市场规模持续增长,2020年规模已达34.46亿美元,同比增 长13.32%。 受益于5G、新能源汽车等新兴产业的蓬勃发展,下游市场对晶振产品的需求居高不下, 石英晶振的出货量将不断放大,全球晶振市场潜力不可低估。

03 国产替代浪潮已至,高端晶振需求即将爆发国产厂商以中低端晶振为主,高端晶振国产替代需求强烈

日本厂商在频率、尺寸、精度方面走在行业前列,高端产品占据优势,同时受到原材料 与人力成本上升影响,逐步将毛利率较低的中低端业务转移至中国、东南亚等地区,转而专注于附加值更高的高端晶振产品。 我国晶振行业起步较晚,以中低端晶振产品为主,高端晶振仍然主要依靠 进口。面对国内5G、新能源产业的迅速发展,下游客户对高端晶振需求量快速增长,高端晶振的国产替代需求强劲。

日本主要晶振厂商盈利能力下降,扩产意愿不强

近年来,日本四家主要晶振厂商(Epson、NDK、KCD、KDS)盈利能力下降明显,同时由于 成本压力,以晶振为主要业务的NDK、KDS毛利率较低,NDK毛利率持续在20%以下,KDS毛利率在20%-25%之间。 日本厂商的晶振业务毛利率不及预期,吸引力下降,日本厂商对晶振市场的投资动力不足,扩产意愿 弱。

日本晶振厂商市场份额不断下降,产业转移持续进行

日本水晶工业协会数据显示,日本厂商市场份额由2010年的59.9%下降至2017年的48.8%, 同期中国台湾与大陆厂商市场份额分别提升了6.0pct与6.1pct;2017年以来,日本4家主要厂商市场份额由2018年的40.8%下降 至2020年的35.4%。

国产厂商有望承接日本高端晶振业务:日本厂商考虑将高端晶振业务向外转移,国产厂商有望初期通过代工方式承接日本高端晶 振业务,后期通过自主品牌生产销售提升市占率。

国产晶振厂商资本开支水平保持高位,产能持续扩张

第一次扩产,中低端替代:在2011年左右第一次通过高水平的资本开支扩充产能,初步实现了中低端晶振的国产替代。

第二次扩产,高端替代:面对高端晶振日益增长的替代需求,国产厂商突破了光刻工艺、技术认证、原材料采购三大壁垒,在 2020年第二次加大资本开支,实现以高端晶振为主的产能扩张计划,承接日本高端晶振的产业转移。

产能扩张以高端晶振为主,全力迎接高端晶振国产替代需求爆发

国产晶振厂商大力扩充高端晶振产能:面对国内高端晶振产品的旺盛需求旺盛,惠伦晶体、泰晶科技、晶赛科技等国产晶振厂 商大力扩张产能,其中泰晶科技与惠伦晶体扩产项目均以高频化、小型化的高端晶振产品为主。(报告来源:未来智库)

04 竞争格局将迎重塑, 两大国产头部厂商将充分受益全球晶振市场集中于日本、中国台湾、美国以及中国大陆

日本主导全球晶振市场:2020年,全球前10大晶振厂商合计占据63.86%的市场份额,日本厂商处于主导地位。

竞争格局有望重塑:在高端晶振国产替代的大趋势下,国产厂商逐渐崛起,全球晶振市场格局将迎来改变。

中国台湾企业:晶技(TXC)-全球最大的MHz晶振供应商

中国台湾晶技:成立于 1983 年,总部位于中国台北市,主要从事石英晶体相关谐振器、振荡器等频率组件之研发、设计、 生产与销售,并根据市场应用与需求,开发出各式感测组件。

全球最大MHz供应商:拥有三大制造基地,分别是1991年建立的中国台湾平镇工厂,1999年建立的中国宁波工厂以及 2013年建立的中国重庆工厂,目前已成为全球最大的MHz晶振供应商。

市场份额11.06%:根据 CS&A 统计的数据,2020 年晶振相关业务收入 381百万美元,占全球市场份额的11.06%。

受益于TCXO涨价,惠伦晶体2021年毛利率大幅提升

惠伦晶体以MHz产品为主:惠伦晶体此前在中国台湾晶技体系内以代工生产为主,在MHz领域布局较早,TCXO国内产能最 大,在MHz谐振器与振荡器领域具有明显优势,2019年开始逐步走出中国台湾晶技体系,未来将向高端贴牌代工和自主品牌 同步发展。

受益于TCXO涨价,2021年毛利率大幅提升:2020年惠伦晶体晶振产品平均单价0.45元/只,远高于其他晶振厂商约0.25元/ 只的平均单价,是其他晶振厂商的1.8倍;受益于TCXO涨价, 2021年前三季度,惠伦晶体毛利率高达48.09%,超越了其他晶 振厂商。

泰晶科技营业收入与净利润领跑于国产厂商

泰晶科技营业收入领跑:2021年前三季度,除晶赛科技未公布数据以外,泰晶科技以8.98亿元的营收水平占据行业首位,且自 2016年营收超越惠伦晶体以来,持续领跑于晶振行业。

泰晶科技归母净利润领先:2021年前三季度,泰晶科技与惠伦晶体归母净利润分别为1.71亿元、1.38亿元,均位于行业前列

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

,