(报告出品方/作者:中泰证券,祝嘉琦、孙宇瑶)

1 韩国种植牙崛起之路给我们什么样的启示?种植是缺牙最佳修复方式,全球市场保持快速增长

种植牙是缺牙的最佳修复方式。常用的牙齿缺损修复方式分为固定义齿、 可摘义齿和种植义齿三种,其中种植义齿修复是以植入骨组织内的下部 结构为基础,形成对上部牙修复体的支持和固定。与其他两种修复方式 相比,具有存留率高、保持无牙颌区域骨质、减少基牙龋坏和丧失的优 势,是牙齿缺失修复的首选方式。

口腔数字化成为种植牙行业的重要趋势。种植义齿主要由种植体、基台 和上部结构(牙冠)组成,三者共同承担了固位、支持、颌力传导和恢 复咀嚼功能,能获得与天然牙相似的修复效果。传统的种植牙是一项技 术活,只有经验丰富的牙医才能够实施手术,如何降低种植牙手术实施 者的参与门槛是解决问题的要点。口腔数字化(CAD/CAM 技术、口内 扫描(IOS)技术、CBCT 等数字化手段)的发展不仅为医生提供技术 支持,也为患者提供更全面的诊疗方案和更优化的诊疗过程,成为种植 牙行业的发展趋势。

全球种植牙市场保持快速增长,欧美品牌占据主导。根据 straumann 年报统计,2019 年全球种植牙市场规模约 46 亿美元(包括种植体、基 台、牙冠)。由于种植牙费用较高,且基本自费为主,目前种植牙主要消 费市场在欧美区域。北美和欧洲合计占据全球种植牙上游市场的 73%左 右,中国约占全球不到 1%的份额。分品牌来看,瑞士品牌 Straumann 全球份额第一,占据其中约 26%市场份额,全球种植体市场整体以欧美 品牌为主导,主打中低端市场的韩国品牌(如 osstem、dentium)亦有 一席之地。

韩国种植牙渗透率居首,中国提升空间广阔。根据 Straumann 年报发布 的各国种植牙渗透率对比数据,韩国种植牙渗透率全球最高,每万人中 约有 500 人进行口腔种植。其次是西班牙、意大利、德国等发达国家, 每万人中有超过 100 人进行种植。中国目前种植牙渗透率较低,仅高于 印度。

复盘韩国:需求 供给 支付共同驱动下的行业腾飞

韩国口腔种植市场经历了高速发展的十年。2003-2008 年期间,韩国种植量从 9 万颗长到 80 万颗,复合增速达到 53%;每万人种植牙数量也 从 19 颗左右上升至 163 颗,渗透率快速提升2008年受金融危机的冲击, 种植牙数量减少,直至 2011 年种植量恢复至 112 万颗,渗透率约 215 颗/万人。2014 年开始实施的种植牙医保政策使得渗透率再上一个台阶, 2015 年韩国的种植牙渗透率达到 400 颗/万人,至 2018 年韩国种植牙 渗透率约为 500 颗/万人,并在此后几年渗透率保持平稳态势。

经济腾飞 老龄化加速是韩国种植牙市场崛起的先决要素。自亚洲金融 危机之后,韩国从 2003 年开始实施“第二次科技立国”战略,2003-2011 年韩国人均 GDP 从 14670 美元增长至 25100 美元,年化增速高达 13%, 卫生保健支出占家庭可支配收入比重亦在稳步提升。与此同时,韩国的 老龄化问题逐渐加剧,2015 年 65 岁以上老人占总人口比重达到 11.9%, 日益庞大的老龄人口是种植牙市场重要的需求支撑。

上游厂商提供专业培训,助力种植医生快速成长。早期韩国的种植教育 源于少数国外学习归来的医生,这些医生数量稀少、且更注重理论,培训成本高昂,韩国本土种植体企业注意到这一问题后,开始尝试为牙医 提供专业培训。以成立于 2001 年的 Osstem AIC 为例,其为韩国种植企 业中最具代表性的临床教育项目,帮助受训牙医获得提供种植治疗的必 要技能。2000 年,韩国 15000 名牙医中仅 300 名(占 2%)拥有种植牙执照,到 2012 年这一比例已经超过 80%,全国共有 15000 名牙医可 以进行种植牙手术,供给端得以壮大。

韩国本土品牌崛起大幅提升支付可及性,医保覆盖锦上添花。2000 年 之前,韩国种植牙市场被 Straumann 和 Nobel Biocare 等外资品牌垄断, 随着 2000 年前后 Osstem、Dentium 等本土品牌异军突起,采取低价策 略快速抢占市场,韩国种植牙价格在激烈的价格竞争下,最低价下降到 约 5000 元/颗(降幅超 50%),使得种植牙迅速实现平民化。随着竞争 优势的扩大,2010 年韩国种植体出口量首次超过进口量,并在此后一直 保持不断增长的趋势。至 2020 年,本土品牌已在韩国种植牙市场占据 绝对优势(合计市占率约 80%左右),Osstem、Dentium 两大品牌分别 占据 36%、17%的市场份额。

医保覆盖进一步提高支付可及性。韩国国民健康保险服务 (NHIS) 不仅 对常规的牙齿治疗(如龋齿、拔牙等)提供保险,也为义齿和种植牙等 提供保险服务。自 2014 年 7 月起 NHIS 对种植牙实行医保覆盖,覆盖 人群从 75 岁以上逐渐扩大至 65 岁以上;2014 年起个人支付比例为 50%, 自 2018 年 7 月个人支付比例进一步下调至 30%,医保支持力度的加大 也为韩国种植牙市场的发展提供助力。

2 中国的种植牙市场将会如何演变?现状:种植量连年高增长,潜在需求旺盛

口腔修复意识觉醒,人均缺牙随老龄化加重。根据第四次(2015 年)全 国口腔健康流行病学调查,按常人 30 颗牙计算,20-44 岁年龄层的人平 均缺少 0.4 颗牙,55-64 岁群体人均缺牙 3.73 颗,65-74 岁人均缺牙 7.5 颗。调查同时显示,有缺牙的 65 岁至 74 岁老年人中修复的比例为 63.2%, 较 10 年前上升了近 15%,老年人口腔健康意识有所增强,但仍然有将 近一半的老年人未能及时修复牙齿。

国内种植量持续高增,种植牙约占口腔市场的 1/3。瑞尔齿科招股书显 示,2020 年我国口腔医疗服务市场规模达到 1199 亿,2015-2020 年间 复合增速达 10%;预计 2021-2025 年行业增速有望达到 20%。我国种 植牙数量也经历了高速发展阶段,2011-2020 年间种植牙数量复合增速 高达 46.3%,远高于口腔行业整体增速。2020 年我国种植牙约为 400 万颗(对应渗透率约为每万人 28 颗),根据终端调研取中位数,假设单 颗种植牙终端收费为 1 万元,则种植终端服务规模约为 400 亿,约占口 腔行业的 1/3。

支付能力和牙医供给改善,千亿级市场可期

需求端:老龄化进程加快,口腔种植需求旺盛。随着居民人均可支配收 入增长,健康保健意识增强,我国居民的医疗保健支出占比也在不断攀 升,至 2020 年已达 8.7%。另一方面,研究结果显示,随着年龄的增长, 牙齿缺失率上升速度加快,我国正处于老龄化加速阶段,日益上升的老 龄人口比例为口腔种植市场提供了庞大的人群基础。假设 20-35 岁、 35-55 岁牙齿修复率为 3%,45-54 岁为 2%,55-64 岁、65-74 岁为 1%, 即每万人种植牙数量为 166 颗,达到发达国家平均水平,则我国人口对 应总种植牙植入数量约在 2349 万颗。

供给端:牙医整体供给偏紧,受益于上游厂家推动、有望迎来结构性改 善。中国面临的是牙医的整体性紧缺,每百万人牙医数仅为 131 人,与 日本、美国、韩国等发达国家相距较远;同时,国内有种植资质的医生 占全体牙医比例也仅为 11%,远低于韩国的 80%和美国的 22%。从 2011-2019 年间各国牙医人数增速来看,中国以 10.9%的复合增速遥遥 领先,牙医整体供给不足有望得到缓解。由于我国并没有官方颁发的植 牙资质认证(植牙的医疗机构需要牌照),医生在接受 3-6 个月的种植牙 相关专业培训,获得认证之后即可开展种植手术。上游厂家积极推动牙 医的种植培训,也将快速提升国内种植牙医的供给。

支付能力是现阶段国内种植牙渗透率较低的核心因素。从拜博口腔公布 的收费标准来看,种植牙根据植体品牌的不同,收费从 4000 元至 16000 元不等,与海外发达国家相比,国内价格处于中等偏下水平。对比各国 种植牙价格/GDP 比例,韩国种植牙价格/GDP 比例最低,不到 5%,考 虑到医保覆盖,韩国个人实际支付比例更低;其次意大利、美国、英国、 西班牙,以及新兴市场土耳其、巴西和墨西哥等也较低,相应的这些国 家的种植牙渗透率较高。而中国的种植牙收费与 GDP 比例接近 20%, 处于较高水平,因此我们认为,支付可及性是制约现阶段国内种植牙渗 透率的主要原因。

国内种植体市场份额从欧洲转向韩系品牌,整体价格趋势向下。2013 年韩国种植体品牌 Osstem 和瑞士品牌 Straumann 分别占我国种植牙市 场 34%、30%的市场份额,到 2018 年,Straumann 的市占率下滑至 22%, 两大韩国品牌 Osstem 和 Dentium 合计市占率达到 58%,而韩国品牌种 植体的价格仅为 Straumann 等高端品牌的 50%不到。2022 年起国内多 省即将落地种植体集采,种植牙手术的整体收费有望进一步下降,驱动 渗透率加速提升。

一线城市正崛起,国内下沉市场开发潜力大。以北京、上海、深圳等一 线城市为例,2020 年人均 GDP 均已超 15 万元,单颗种植牙价格/人均 GDP 比例约为 7%,种植牙支付能力已经比肩大部分发达国家。因此对 于一线城市而言,种植牙医的供给是更为关键的影响渗透率的因素。而 对于大部分三线及以下城市居民来说,随着国产及韩系种植体品牌的崛 起,种植牙的支付可及性有望大幅提升。根据第七次人口普查数据,假 设我国 9 亿城镇人口的种植牙渗透率达到发达国家中位数水平(约每万 人 150 颗),则对应年种植牙数量为 1350 万颗。(报告来源:未来智库)

未来:看好种植牙产业链的国产化机遇

种植牙产业链包括上游设备耗材、中游的器械经销商以及下游的口腔医 疗服务机构。1)上游设备耗材:如士卓曼、诺贝尔、登士柏西诺德等 植体类耗材企业;盖氏、正海生物、奥精医疗等修补类耗材企业;以及 卡瓦集团、美亚光电、3shape 等口腔设备类企业。2)中游器械经销商: 如家鸿口腔、松柏牙科、汉瑞祥等;3)下游口腔医疗服务机构:如通策 医疗、拜博口腔、瑞尔等。

种植体是种植手术的核心耗材,占据较大的价值量,价值分配侧重于医 院端。种植体经历企业出厂、经销商、医疗机构这三个环节,费用分配 侧重于医院端。以登士柏西诺德为例,家鸿口腔是登士柏西诺德的国内 一级代理商,其招股书显示,2020 年种植体销售至医疗机构的平均价格 约为 1026 元/个,毛利率约为 31%。而根据草根调研,登士柏西诺德种 植体的终端手术收费约为 11000 元(种植手术 7000 元 修复手术 4000 元,不含牙冠),考虑到种植手术费用涵盖医师费用、市场推广、设备采 购、口腔医院盈利等综合成本,通常情况下,种植体进院价格约占总收 费的 10%~15%。

种植体的技术壁垒体现在材料、表面处理技术、以及精密设计:

材料:种植体要长期埋入人体骨组织内,对生物学性能和理化性能 有着很高的要求,种植体材料应具备良好的生物相容性、耐腐蚀性、 耐磨性、以及优良的力学性能。在临床上使用过的材料主要有金属 及其合金、陶瓷、高分子聚合物等。目前主流的种植体材料为钛及 钛合金,钛及钛合金材料凭借其良好的生物相容性、优良的机械性 能及良好的骨结合效果成为种植牙修复的金标准。

表面处理技术:表面处理技术决定了种植体和骨头的融合,目前常 见的表面处理技术有三种:大颗喷砂粒酸蚀表面处理 SLA、 羟基磷灰石 HA 表面处理、钛浆涂层表面(TPS)。表面处理技术在过去 三十年间创新不多,目前金标准仍然是 1997 年 Straumann 开发出 的 SLA 方法;2010 年 Straumann 推出 SLActive 亲水性种植体, 骨愈合时间进一步降低到 3-4 周。

精密设计:种植体的外形设计直接影响着种植手术方案的制定与体 验,影响着初期稳定性,对诊疗周期也有影响。骨内种植体外形、 长度、直径及表面处理都会影响种植的成功率。种植体设计的目的 为尽量将剪切力转化为压力,且尽量将应力分散到合适的位臵,种 植体大致常见外形分类可分为根形、柱形、双向锥度外形。

国产种植体正在追赶,仍需更多临床实践。国产种植体由于起步晚,近 年来在表面处理工艺和产品加工精密度方面已经逐步成熟,但在临床数据支撑和学术支持上有所欠缺,因此国内种植体市场仍以外资品牌占据 绝对主导地位。此外,在市场定位方面,国产种植体与定位中低端的韩 国品牌有所重合,性价比优势无法凸显。我们认为,国内种植牙发展仍 处在初期,存在大量的二三线空白市场,随着国产种植体临床数据的积 累,有望和更多的医院达成合作,不断拓展品牌知名度,从而实现部分 进口替代。

国内种植体市场规模(出厂价口径)有望达到 136 亿。我们对国内种植 体市场规模进行了测算,核心假设前提如下: 1)根据上文测算,在不考虑人口结构变化的情况下,存量市场的潜在 种植牙需求为 2349 万颗; 2)海外发达国家平均每万人种植牙数量为 100~200 颗,以 2020 年国 内 400 万颗种植牙计算,目前国内每万人种植牙数量为 28 颗; 3)根据测算及草根调研,目前种植体进院价格约占总收费的 10%-15%;

国产口腔修复材料大有可为,市场空间可达 36-60 亿元。口腔修复材料 主要包括骨修复材料(骨粉)和口腔修复膜,用于种植牙时牙槽骨条件不足时的植骨(骨质重建),保证种植体植入后的稳定性,提高种植牙的 成功率。

1)口腔修复膜:目前行业的主要竞争者有盖氏和国产企业正海生物, 其中盖氏的产品销售额占行业 70%左右,正海约占 12%,此外还有 美国库克和福建博特的产品,但规模均不大。根据中华口腔医学会 披露的数据,按出厂价口径,2020 年国内口腔修复膜市场规模约 13.5 亿。

2)骨修复粉:根据奥精医疗招股书披露,盖氏产品一家独大,市占率 约 70%,国产产品市占率约为 15%,其中正海生物占比 4.4%,奥 精医疗占比 7.0%。2018 年口腔科骨植入材料市场规模约 10.5 亿元, 按复合增速 20%计算,2020 年市场规模约 15 亿。

3)市场规模测算:口腔膜使用约占全部种植牙的比例在 30%-40%,口 腔修复膜常常与骨修复材料联合使用,引导骨组织再生,二者使用 比例为 1:1。按 2020 年市场规模倒推,单颗种植牙所使用的修复 材料价格约为 2300 元,假设未来随国产市占率提升,价格下降至 1800 元左右(国产价格约为进口的 50%-80%),则口腔修复膜 骨 粉的终端市场规模约为 90-120 亿元,预计出厂价为终端价的 40%-50%左右,则出厂价规模为 36-60 亿元。

种植牙氧化锆全瓷牙市场规模有望达到152亿元。义齿可分为固定义齿、 活动义齿和种植牙义齿,义齿制作主要材料有金属、金属烤瓷、全瓷。 全瓷冠主要是二氧化锆全瓷牙,氧化锆凭借其高强度、高韧性和良好的 生物相容性广泛适用,尤其是在口腔修复方面,美学效果接近真牙,具 有广阔的应用前景。国内种植牙市场中,欧美品牌占据约 45%-50%的 市场份额,假设这些消费力更强的群体也会倾向于选择较贵、美学效果 较好的全瓷牙牙冠,则全瓷牙渗透率至少有望达到 30%-40%,全瓷牙 平均价格 3000 元/颗,我们保守估算国内种植牙用的氧化锆全瓷牙市场 规模有望达到 152 亿元。

3 重点公司分析正海生物:国内生物再生材料领先者,种植生态链布局丰富

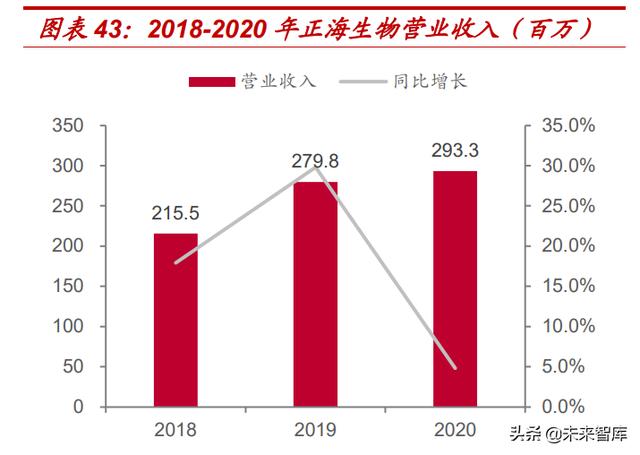

国内生物再生材料领先者,代理江苏创英种植体,完善种植生态链布局。 公司成立于 2003 年,主营业务包括生物膜、口腔修复膜、骨修复材料, 其中生物膜及口腔修复膜占比较高,分别达 47%和 44%。除了 2020 年 受疫情影响外,历年营收增速约在 20%。2021 年 5 月公司进一步完善 口腔种植牙布局,宣布代理江苏创英种植体,江苏创英种植牙的 TL 软 组织水平及 BL 骨水平种植体系统,在国产种植系统中医生认可度较高。 公司代理江苏创英种植体后,在现有口腔修复膜和骨粉材料的基础上进 一步完善种植生态链布局,有望打开公司长期成长空间。

奥精医疗:专注骨修复材料,口腔修复国产化的受益者

专注骨修复材料,有望受益于口腔修复领域的国产化。奥精医疗成立于 2004 年,是一家专注于高端生物医用材料及相关医疗器械产品的研发、 生产及销售的国家级高新技术企业。2017-2020 年公司营业收入 CAGR 约 26%、归母净利润 CAGR 约 56%。公司主营业务包括骨科矿化胶原 人工骨修复产品(骼金、BonGold)、口腔或整形外科矿化胶原人工骨修 复产品(齿贝)、神经外科矿化胶原人工骨修复产品(颅瑞),都是骨修 复材料,但应用于人体不同部位。其中骨粉齿贝应用于口腔植入,市占 率第一的是瑞士盖氏,其 Bio-Oss 骨粉与 Bio-Gide 可降解胶原膜系列产 品占据我国口腔科骨植入材料行业约 70%的市场份额,国产产品市场份 额仅 15%,2019 年奥精医疗的产品占据其中的 16%左右。

先临三维:发力齿科数字化,国产口扫稀缺标的

国内齿科数字化的领导者,技术积累深厚。公司主要从事齿科数字化和 专业 3D 扫描设备及软件的研发、生产和销售,公司齿科数字化产品包 括 3D 口扫、3D 桌扫、齿科 DLP 打印机(含材料)、CAD/CAM 系统等, 产品矩阵丰富。2018-2020 年,公司齿科数字化业务收入从 7734 万增 长至 1.65 亿,CAGR 达 46%,2020 年疫情冲击下,齿科数字化业务仍 实现了 39.17%增长,成为公司第一大业务。口内扫描仪是齿科数字化 的数据入口,能提高种植手术的效率和成功率,公司口内扫描仪的技术 精度已达国际水平,且价格定位更具优势,有望随市场需求爆发迎来进 口替代机遇。

康拓医疗:颅骨修复 PEEK 材料龙头,静待国产种植体商业化

国内颅骨修复 PEEK 材料领先者,种植体获批、商业化在即。康拓医疗 成立于 2005 年,主要产品应用于神经外科颅骨修补固定和心胸外科胸 骨固定等领域,在 PEEK 材料颅骨修补和固定产品市场占据国内第一大 市场份额,是国内为数不多的能够围绕患者需求提供神经外科颅骨修补 固定多样化解决方案的企业。PEEK 材料市场外科产品是公司核心产品, 2017-2020 年 PEEK 材料颅骨修补固定产品的复合增长率达到 69.9%, 近年市占率连续超过 70%。2020 年 3 月,公司取得钛及钛合金人工牙 种植体系统三类注册证,目前尚在商业化过程中。(报告来源:未来智库)

国瓷材料:多元化陶瓷材料龙头,发力口腔修复

多元化陶瓷材料龙头,收购爱尔创发力口腔修复。公司主要从事生产、 销售高纯度、纳米级钛酸钡基础粉及 X7R、X5R、 Y5V、C0G 等系列 MLCC 配方粉在内的电子陶瓷粉体材料,现已形成电子材料、催化材料、 生物医疗材料和其他材料四大业务板块,2020 年生物医疗板块收入占比 23%。2017 年,公司 8.1 亿元收购爱尔创 75%股权,爱尔创生产的氧 化锆在 2009 年在国内率先获批国家食品药品监督局医疗器械注册证, 经过 10 年发展,爱尔创的氧化锆陶瓷在国内市场尤其是民营口腔市场 的占有率逐年提升。2020 年爱尔创实现收入 5.79 亿元、净利润 1.28 亿 元,净利率达 22%。

通策医疗:立足浙江、布局全国的口腔龙头

口腔医疗服务龙头,立足浙江、布局全国。通策医疗以杭州口腔医院为核心和起点,采用区域总院 分院的扩张模式,至 2021 年中,公司已营 业口腔医疗机构 50 余家,总牙椅数到达 2101 张。自 2016 年以来公司 种植业务一直保持较快增长,剔除 2020 年受疫情影响波动较大, 2016-2019 年间公司种植业务复合增速达 29%,高于整体增速。至 2020 年,种植业务占公司收入比重为 16%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

,