《中国科技投资》龙敏

2019年底,新华保险首次提出“二次腾飞”的发展目标,并重启银保趸交业务,带来增长的同时问题也接踵而来。

近日,有投诉者反映在银行贷款时被强制搭售新华保险(601336.SH)的保险产品,却始终未见到保单;另有人士反映称银行以降低房贷利率、提高贷款通过率等方式“诱导”其购买保险。

与此同时,银保监会公布的多张罚单显示,新华保险销售人员存在代签保单、虚挂工号、保险销售从业人员档案中存在虚假学历证书、委托未持有本机构发放的执业证书人员从事保险销售、工作人员通过微信朋友圈进行虚假宣传等违规行为。

涉嫌违规搭售保险产品

如果不是生意破产,甘肃兰州的李某怎么都不会想到自己在新华保险还有一份保单。

2018年,李某因资金周转在当地银行申请一笔贷款,工作人员告诉他如果要贷款必须买一份新华保险。然而,工作人员并未向李某介绍过这份保险,也未给他看过保险条款,更没有让他在保单上签字。“我都不知道这保险是干什么用的,当时找银行贷款,银行说必须要买一份保险,然后就让我签了贷款合同,当时没看到保单,也就没放心上”,李某说。

2021年,李某生意破产,银行贷款逾期,在梳理银行流水账单时,李某才发现有一笔2万元新华保险的费用支出。随后,李某与新华保险甘肃分公司沟通,要求全额退款,但公司客服态度恶劣,“当时打过去跟客服协商退款的事情,对方态度很不好,还说他们不怕投诉,听着很生气”,李某表示,“截至目前我还是没有看到这份保单,而新华保险甘肃分公司回复称(我)签了保单,却不能拿出纸质版保单。给我的回复一直是处理中,目前已投诉了两个多月,新华保险方面还是没有人联系过我。”

银行代理保险属于正常业务,但强制搭售保险则属于监管明令禁止的行为。除了李某,还有不少人士投诉在贷款时,银行以降低房贷利率、提高贷款通过率等方式“诱导”客户购买新华保险产品,并夸大保险收益。

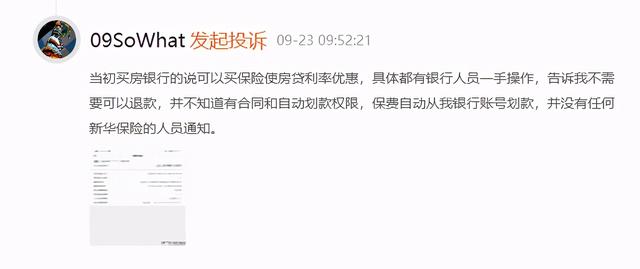

黑猫投诉平台上一位匿名人士表示,在银行贷款买房时,相关工作人员称如果购买保险则可使房贷利率更优惠,之后保险也可以退款,该人士称自己对保险合同内容和自动划款权限并不知情,一段时间后才发现银行账号显示有一笔保费自动划款,但没有来自新华保险的任何通知。

*截图来自黑猫投诉平台

另有类似投诉内容,有投诉者表示于2018年到银行办理20年还款房贷合同,银行工作人员称可通过购买保险来提高房贷申请通过率,并在正式签约房贷合同时,一并通知新华保险业务员在旁边等候。期间,新华保险业务员向其介绍了一款名为“新华乐行无忧A二全保险”的产品,并表示“缴费5年保20年,满5年可以全额退保费,跟存钱在银行是一样的”。最终他答应买下,直到2021年1月29号,了解到该保险并不是满5年就可以全额退保,于是要求结束保单关系。

2020年10月28日,新华保险发布三季度财务报告,截至2020年9月,新华保险保费收入1343.55 亿元,同比增长24.5%;净利润111.05亿元,同比下滑14.6%。其中,银保渠道保费收入366.01亿元,同比增长101.4%,在所有渠道中增长最快。

在保费收入方面,趸交保费涨幅迅猛,其中银保渠道占比约97%。具体来看,新华保险前三季度趸交保费179.8亿元,同比增长74816.7%;在银保渠道中,趸交保费173.55亿元,同比增长433775%;在个险渠道中,趸交保费5.95亿元,同比增长3031.6%。

公开信息显示,2019年底,新华保险新一届领导班子亮相2019年新华保险公司开放日,管理层首次提出了“二次腾飞”的发展目标,并重启银保趸交业务,银保渠道保费收入的增长也成为2020前三季度的最大亮点。

与之形成鲜明对比的是,十年期及以上期交保费出现下滑,同比下降11.8%,保费收入为78.37亿元。

对此,光大银行金融分析师周茂华向记者表示,2019年出台了《商业银行代理保险业务管理办法》、监管强化,使得部分不规范的银行代销渠道受阻,银保渠道保费收入基数低,所以2020年增长幅度大。

周茂华说,银保渠道对保险公司的影响,一方面要看保险公司对这个渠道保费收入的依赖程度;另一方面就是能否建立可持续、共赢的合作发展模式,这样在业务发展同时,也能减少监管处罚或声誉损失等。从近年保费结构看,新华保险保费收入波动一方面受人身险、寿险保费收入波动影响;另一方面从趋势看,保费收入同比增速有所趋缓。

为冲业绩而生乱象

2月9日,银保监会发布的阿克苏监管分局行政处罚决定书显示,新华人寿保险股份有限公司阿克苏中心支公司存在未有效规范保险销售人员销售行为、给予投保人保险合同约定以外的利益等违法违规行为。其中,存在保险销售人员代替投保人在2笔保险的投保资料上签字的情况。

这样的事例不在少数。一位“投保人”告诉记者,他于2019年应朋友要求帮其完成业绩任务,购买了一份新华保险的产品,保险合同直接由朋友代签,第一年保险费用也由朋友代缴。其表示,虽然帮朋友忙,但这种业务模式却存在问题,“按这样的业务模式,以后保险合同都不用本人签字,也不用核实内容就可以购买了,另外我也知道保险有提成,但是业务员需要自己掏钱以他人名义购买,这样的薪酬体系没有问题吗?”

而另一位投保人在黑猫投诉上表示,新华保险一名业务员以冲业绩为由向其推荐保险产品。由于业务员是其亲属,并向其承诺售卖的都是公司优质产品,因此他答应购买。但是投保前业务员隐瞒合同重要事项,顶替签收保险合同,并在入职3个月后就离职了。该投保人因此感觉受到欺瞒,对业务员的保险从业资格也产生怀疑。

对此,北京市京师律师事务所孟博向记者表示,最高人民法院关于适用《中华人民共和国保险法》若干问题的解释(二)第三条规定,投保人或者投保人的代理人订立保险合同时没有亲自签字或者盖章,而由保险人或者保险人的代理人代为签字或者盖章的,对投保人不生效。投保人已经交纳保险费的,视为其对代签字或者盖章行为的追认。保险人或者保险人的代理人代为填写保险单证后经投保人签字或者盖章确认的,代为填写的内容视为投保人的真实意思表示。但有证据证明保险人或者保险人的代理人存在保险法第一百一十六条、第一百三十一条相关规定情形的除外。

为了完成业绩,部分业务员甚至频繁自购保险。黑猫投诉中一位前新华保险业务员称,自己于2015年5月入职新华保险,在区域经理“撺掇”下,购买了17份保险,后想将其中的16份保单退保,这16份保单的费用为5.84万元,但被公司拒绝,只退了7000余元。从2020年7月11日开始,其一直拔打客服电话沟通相关问题,至今仍未解决问题。

银保监会官网显示,从2020年1月至2021年3月12日,新华保险分支公司共收到银保监局及各地分局开出的31张罚单,罚款金额332.7万元。从罚单的具体信息来看,处罚事由包括虚挂工号造成佣金发放表不真实、财务和银保业务数据不真实、保险销售从业人员档案中存在虚假学历证书、委托未持有本机构发放的执业证书人员从事保险销售、擅自变更营业场所、欺骗投保人、提供虚假资料、未按照规定使用经备案的保险条款和保险费率、工作人员通过微信朋友圈进行虚假宣传等各个方面。

针对上述问题,记者致函新华保险,截至发稿未获回复。

,