EDA(电子设计自动化)是芯片之母,是芯片产业皇冠上的明珠:EDA软件工具涵盖了IC设计、布线、验证和仿真等所有方面。EDA是集成电路设计必需、也是最重要的软件工具,EDA产业是IC设计最上游、最高端的产业。

国内EDA产业发展从上世纪八十年代中后期开始,本土EDA企业有华大九天、芯禾科技、广立微电子、博达微科技、概伦电子、蓝海微科技、奥卡思微电等七家。这些企业虽然产品不够齐全、集成度不够高,但在点工具上取得了一定的成绩。其中,华大九天是全球唯一的能够提供全流程FPD设计解决方案的供应商,获得了大部分知名面板厂的市场份额。

本期的智能内参,我们推荐东兴证券公司的研究报告《电子设计软件EDA专题报告》,详解最新海内外EAD行业现状和国内EDA产业的国产替代趋势。如果想收藏本文的报告,可以在智东西头条号私信回复关键词“智东西459”获取。

本期内参来源:东兴证券

原标题:

《电子设计软件EDA专题报告》

作者: 王健辉 叶盛 陈宇哲

一、 EDA全景概述:IC设计全流程何谓EDA?EDA是电子设计自动化(Electronic Design Automation)的简称,是从计算机辅助设计(CAD)、计算机辅助制造(CAM)、计算机辅助测试(CAT)和计算机辅助工程(CAE)概念发展而来。

▲EDA历史沿革

IC产业链:芯片产业链包括设计、制造、封装、测试、销售,芯片核心实力重心在芯片设计,而芯片设计离不开芯片设计软件EDA,EDA可谓是芯片产业链“任督二脉”。

芯片设计流程:芯片设计可分为前端和后端,前端主要负责逻辑实现,后端跟工艺紧密结合。

▲芯片产业链各流程主要企业

▲芯片设计和生产流程图

EDA是广义CAD的一种,是细分的行业软件。利用EDA工具,电子设计师可以从概念、算法、协议等开始设计电子系统,完成电子产品从电路设计、性能分析到设计出IC版图或PCB版图的整个过程。

▲EDA分类

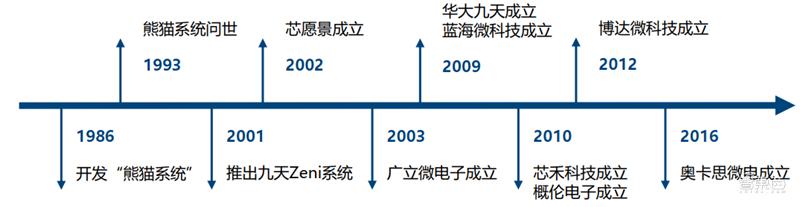

国内EDA产业发展从上世纪八十年代中后期开始,国产首套EDA熊猫系统于1986年开始研发并于1993年问世。之后的国内EDA发展曲折而缓慢,因各种因素影响,国产EDA产业没有取得实质成功,但近十年发展中,华大九天、芯禾科技、广立微、博达微等几个企业从国产EDA阵型中展露生机。

EDA是集成电路产业领域内 “小而精”的环节,产值较小但又极其重要。数据显示,2018年整个EDA的市场规模仅为97.15亿美元,2014-2018年复合增长率在6.89%左右,相对于几千亿美金的集成电路产业来说不值一提,但如果缺少了这个产品,全球所有的芯片设计公司都得停摆。

在2017年,IP核的交易已经超越了EDA工具和服务本身,成为EDA产业交易规模最大的一部分。

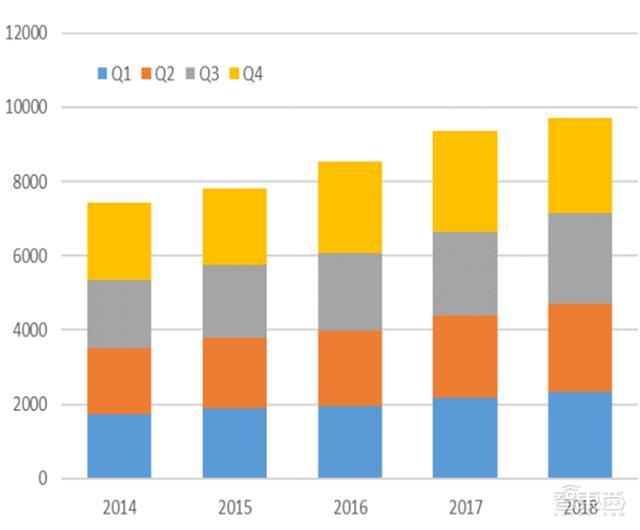

▲2014-2018年全球EDA市场规模(百万美元)

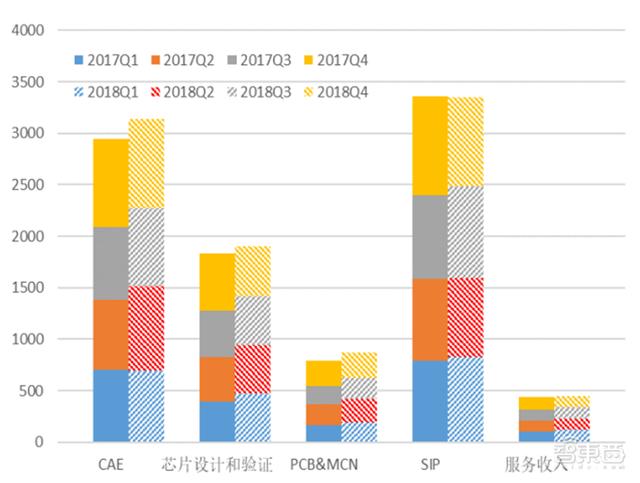

▲ 2017年与2018年全球EDA市场规模(百万美元)

二、 EDA三巨头:Synopsys、Cadence、Mentor GraphicsEDA三巨头:EDA市场份额占据前三位的Synopsys、Cadence和被西门子收购的Mentor Graphics。

三大EDA企业占全球市场的份额超过60%。其中,Synopsys是全球最大的EDA企业,2018年的市场份额已达到32.1%;Cadence仅次于Synopsys,2018年市场占有率为22.0%;Mentor Graphics在被收购之前也能保持超过10%的市场占有率。在2017年中国工业软件企业排行榜中,Synopsys排名35位,Cadence和Mentor Graphics分列第47、48位。

▲2014-2018年EDA三巨头公司收入所占份额

▲EDA三巨头基本情况

Synopsys(新思科技)成立于1986年,由Aart de Geus带领通用电气工程师团队创立,在2008年成为全球排名第一的EDA软件工具领导厂商,为全球电子市场提供技术先进的集成电路设计与验证平台。

Synopsys在EDA行业的市场占有率约30%,它的逻辑综合工具DC和时序分析工具PT在全球EDA市场几乎一统江山。

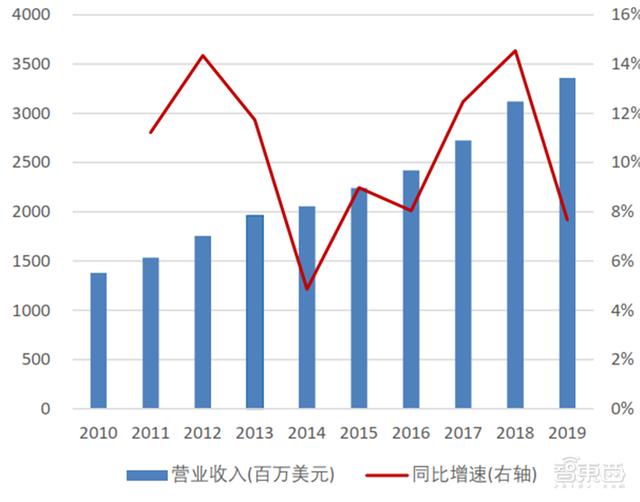

▲2010-2019年Synopsys营业收入及增速情况

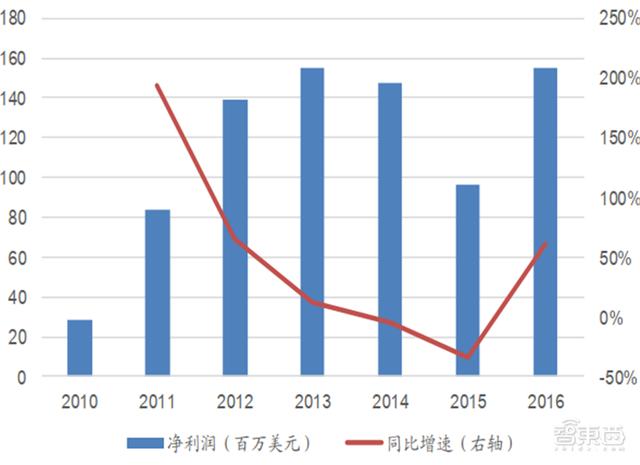

▲2010-2019年Synopsys净利润及增速情况

Cadence(铿腾电子)是EDA行业销售排名第二的公司,在1988年由SDA与ECAD两家公司兼并而成,Cadence通过不断扩展、兼并、收购,到1992年已占据EDA行业龙头地位,但到2008年被Synopsys超越。

Cadence产品涵盖了电子设计的整个流程,包括系统级设计、功能验证、集成电路综合及布局布线、IC物理验证、模拟混合信号及射频集成电路设计、全定制集成电路设计、PCCE设计和硬件仿真建模等。全球知名半导体与电子系统公司均将Cadence软件作为其全球设计的标准。Cadence的Virtuso工具历经27年不衰,成为业内传奇。

▲2010-2019年Cadence营业收入及增速情况

▲2010-2019年Cadence净利润及增速情况

Mentor Graphics(明导国际,2016年被德国西门子收购)1981年成立,90年代遇到经营困境,软件的研发严重落后于进度,大量长期客户流失。直到94年公司组织结构大调整后,才重新崛起。

Mentor Graphics是一家EDA软件和硬件公司,也是电路板解决方案的市场领导者,主要提供电子设计自动化先进系统电脑软件与模拟硬件系统。Mento的工具虽没有前两家全面,没有涵盖整个芯片设计和生产环节,但在有些领域,如PCB(印刷电路板)设计工具等方面有相对独到之处。

▲2010-2016年Mentor营业收入及增速情况

▲2010-2016年Mentor净利润及增速情况

EDA公司提供给IC公司的一般都是全套工具,因此EDA集成度高的公司产品更有优势。三巨头基本都能提供全套的芯片设计EAD解决方案。

Synopsys最全面,它的优势在于数字前端、数字后端和PT signoff。模拟前端的XA,数字前端的VCS,后端的sign-off tool,还有口碑极好的PT、DC和ICC功能都很强大。Synopsys有垄断市场90%的TCAD器件仿真和垄断50%的DFM工艺仿真,这是其在EDA产业竞争中的一把利器。

Cadence的强项在于模拟或混合信号的定制化电路和版图设计,功能很强大,PCB相对也较强,但是Signoff的工具偏弱。

Mentor Graphic在后端布局布线这块比较强,在PCB上也很有优势,它的优势是Calibre signoff和DFT,但Mentor Graphic在集成度上难以与前两家抗衡。

此外,除了卖license以外,EDA企业还可以提供IP授权(硬核和软核),这个对于很多中小规模的设计公司是很有吸引力的。授权的IP通常有memory,Serdes和Power management之类的研发成本或门槛相对较高的硬核。

目前Synopsys企业的IP业务全球排名第二;

Cadence的IP业务销售额也在逐年增加;

Mentor在IP业务上和Synopsys与Cadence几乎没有竞争力。

▲芯片设计部分流程使用的三巨头工具

Synopsys提供的产品与服务主要分为四类:EDA、IP、制造解决方案、专业服务与其他,其中EDA产品占Synopsys总收入中的一半以上。

▲Synopsys产品分类

Synopsys是EDA三大巨头之首。占据统治地位的产品为逻辑综合工具DC(design compiler),时序分析工具PT(prime time)。

Synopsys的EDA和IP客户通常是半导体和电子系统公司。除此之外,Synopsys还为包括电子、金融服务、媒体、汽车、医药、能源和工业等不同行业客户提供软件安全解决方案。

Intel是Synopsys最大客户,2016-2018三年公司总营业额中分别有15.9%、17.9%、15.4%来自Intel。除此之外,公司没有占总收入份额超过10%的客户。

▲2017-2019年Synopsys各类产品或服务营收占比情况

Cadence将主营业务分为五类,分别是验证、数字设计、模拟、PCB、IP,其中前三项的地位更为重要,占主营业务收入的份额在75%左右。

Cadence为EDA业界第二厂商,工具集中在模拟电路,PCB电路,FPGA工具。Cadence也有一套完整的ASIC设计工具,但在与Synosys竞争中处下风。但在全定制设计中Virtuso仍然非常强大,Cadence之所以稳居第二,决定于其强大的模拟电路设计工具。

▲2018年Cadence各细分领域占营业额的比重

▲Cadence主要产品

▲Cadence主要平台

Mentor公司为业界第三,虽然排行第三,但体量比前两家要小不少。

Mentor在EDA厂商中始终占有一席之地的原因是其点工具做得非常好,比如Mentor的PCB设计工具,全面而且信号分析准确。比如ASIC流程中的Calibre在版图LVS,DRC中占有率超出其他两家,比如DFT工具DFTAdvisor在DFT工具中绝对占据优势地位。由于Synopys的销售策略,在DC销售时免费搭DFT compiler,对DFTAdvisor造成一定的市场冲击。

Mentor平台并非像前两家一样大而全,虽然点工具做的很精致,但在Synopsys、Cadence的竞争压力下,发展空间日渐狭小。

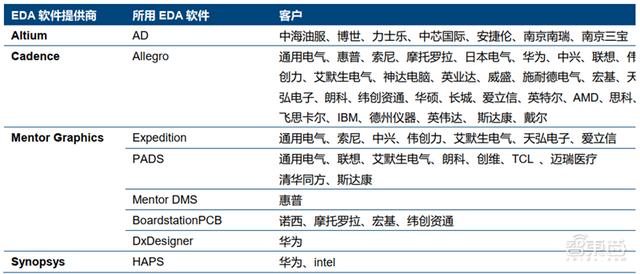

▲四大EDA公司主要客户情况

Cadence 于1992年进入中国市场,是三巨头中在华布局进行最好的;Synopsys仅次于Cadence,于1995年进入中国市场;Mentor中国总部设立于上海金茂大厦,分别在北京和深圳设有销售办公室。

EDA三巨头几乎在所有细分领域都有产品涉及,而EDA行业入门门槛高,成本弹性大,对性能依赖性强,其他的EDA公司若想突围十分困难。

▲国内公司所用EDA软件基本情况

Synopsys和Cadence一直重视新技术的开发,每年投入大比例资金用于研发,研发费用是公司最大的营运开支。尤其是Cadence公司,近两年研发支出占总营收的比例超过40%。

▲2010-2019年Synopsys与Cadence研发投入(百万美元)及占营业额的比重

自1986年成立以来,Synopsys通过发起几十余项并购交易,不断寻找那些已经被市场证明成功的产品及其企业,通过滚动并购操作达到了扩大业务规模、进行技术整合的目的。

2002年,Synopsys以8.3亿美元收购与Cadence结束专利诉讼的Avanti公司,使得Synopsys成为EDA历史上第一家可以提供顶级前后端完整IC设计方案的领先EDA工具供应商,并在2008年超越Cadence成为全球最大的EDA工具厂商。

▲Synopsys部分重要收购情况

Mentor Graphics自成立开始,就关注各细分市场的的佼佼者,一步步收购了多家在某些细分领域技术上数一数二的中小型EDA公司,从而实现了企业稳步发展成长的目的。

2016年11月14日西门子和Mentor Graphics(明导国际)联合发表声明,德国西门子将以每股37.25美元的价格收购美国EDA公司Mentor Graphics,总收购价格为45亿美元,价溢价21%。在收购Mentor后,西门子将增强在电子系统的设计、测试和仿真领域的软硬件实力。

美国在半导体产业发展中发挥着巨大的作用。目前,集成电路在摩尔定律的驱动下,面临物理和经济极限;拐点临近,电子技术的进步将进入下一创新阶段。在这种背景下,美国又一次走在了世界前列,推出了一项为期5年、总值15亿美元的电子复兴计划(ERI),用以支持芯片技术的开发。美国国会也增加了对ERI的投入,每年额外注资1.5亿美元。

DARPA推出ERI项目扶持芯片发展:2018年7月23-25日,DARPA为ERI计划召开了首次年度峰会,在会上,DARPA公布了2017年9月首批启动的6大项目合作研究团队,旨在扶持和培养在材料与集成、电路设计和系统架构三方面的创新性研究。

▲DARPA公布的ERI六大项目

▲ DARPA对Cadence与Synopsys的补助情况

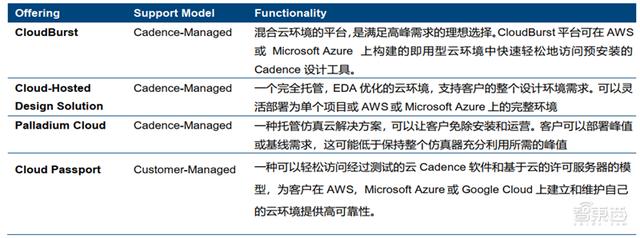

随着IC设计复杂度的提升,新工艺的发展,EDA行业有非常大的发展空间,目前产业两大发展方向:云计算 EDA、人工智能 EDA。目前Cadence领先。

云技术的应用主要有三大优点: 1、 快速部署可提高工程效率并加速项目完成; 2、 快速部署可提高工程效率并加速项目完成; 3、 快速部署可提高工程效率并加速项目完成;

▲ Cadence提供的云服务

人工智能 EDA : 芯片敏捷设计是未来发展的一个主要方向,深度学习等算法能够提高EDA软件的自主程度,提高IC设计效率,缩短芯片研发周期。

据Cadence的报告显示,机器学习在EDA的应用可以分为四个方面:数据快速提取模型;布局中的热点检测;布局和线路;电路仿真模型。Cadence致力于研究将机器学习应用在Virtuoso平台上,并参与了ERI中智能设计芯片项目。新思科技也在利用人工智能加速时序验证。

▲Virtuoso平台智能框架

三、 国内EDA产业国内EDA产业发展历史 : 上世纪八十年代中后期,国内开始投入EDA产业研发。1993年国产首套EDA熊猫系统问世。之后的国内EDA发展曲折而缓慢。

多个EDA厂商萌芽,因各种因素影响,国产EDA产业没有取得实质性成功。在2008年,国内从事EDA研究领域涌现了华大电子、华天中汇、芯愿景、爱克赛利、圣景微、技业思、广立微和讯美等公司。

之后十年发展,华大九天、芯愿景、芯禾科技、广立微、博达微等几个企业从国产EDA阵型中展露生机。

▲我国EDA企业成立时间

国内EDA企业难以提供全流程产品,但在部分细分领域具有优势,个别点工具功能强大。

▲我国EDA企业产品情况

目前国内EDA企业面对的第一个短板就是产品不够全,尤其在数字电路方面。 SOC设计主流程的EDA工具数量中,来自Synopsys与Cadence公司的占有大部分,尤其是时序和功耗检查以及定制设计两步,完全由上述两家垄断,国产EDA在许多工具上仍有缺失。

▲SOC设计主流程的EDA工具数量

传统EDA公司在数据端,收集数据测试上通常没有布局,而本土EDA企业的优势定位在于: 在良率优化端,广立微电子的软件和测试机; 在数据端,博达微的快速参数测试方案; 在仿真输入端,中国公司具有很强的主导性;在仿真端,华大九天和概伦电子实力强劲;在后端,芯禾具有完整的解决方案和竞争力 。

虽然在局部形成了突破,但在像物理验证、综合实力方面离主流差距还是很大,国内EDA厂商还“没有能力全面支撑产业发展”,总体上还是很难离开三大巨头公司的平台。

以华大九天为例,单独评估集成电路产业所需的EDA工具,华大九天已有的产品线占集成电路所需工具的三分之一左右,另外还有三分之二目前是空白。

国内EDA研发崛起策略 :1、 目标定位整套EDA工具,国内各厂多样化合作,在研发上加大投入,积极扩展待开发领域,满足下游设计和制造领域的多样化需求; 2、 在现有从数据到模型再到仿真的一个完整闭环,并在机器学习、算法、数据挖掘上国内技术和国外并无太大差距的基础上,可以利用数据驱动设计绕开传统大公司的限制,这是实现本土EDA崛起又一策略。

▲本土EDA企业的定位与策略

国内EDA产业短板之二:人才短缺、投入不足 。人数上, 我国约有1500人的EDA软件开发工程师,但在本土EDA公司和研究单位工作的工程师只有300人左右,其他大部分都是在三大巨头工作。而放大到全球,对比于Synopsys 7000多的研发人员(当中有5000多从事EDA的研发),这个差距更是明显。 研发投入上 , 国产EDA与三巨头相比也差距明显。据半导体行业观察资料显示,本土EDA企业龙头华大九天,过去十年间所投研发资金也只有几个亿,而Synopsys2018近一年的研发投入约为10.8亿美元,Cadence 2018年的研发投入约为8.7亿美元。

国内EDA产业短板之三:市场培育较难,市场拓展周期较长 。 目前,EDA市场被三巨头垄断,国产EDA生存环境十分狭小,即使能够研发出全套的EDA工具,在短期内也难以与三巨头企业的产品抗衡。 国产EDA缺乏市场,反作用于EDA的研发,造成恶性循环。 目前国际环境存在不确定性,美国对中国高新技术产业的限制仍在继续,这给我国的IC产业带来了巨大挑战,但同时也面临着新的机遇。国产EDA公司化危为机,市场生态迎头赶上,是实现国产化替代、产业自主可控的重要一步。

国内EDA产业短板之四:缺乏与先进工艺的结合 。 EDA是设计和工艺对接的纽带,而国内EDA厂商与先进工艺结合比较弱。

一方面,三大EDA公司有天然优势,在新工艺开发阶段与全球领先的晶圆制造厂进行全方位合作,因此对工艺理解很到位。国内EDA厂商只能在工艺开发完以后拿到部分数据,无法接触到先进工艺的核心部分,难以针对先进工艺设计、改良EDA软件,造成与三巨头的客观差距。

另一方面,国内在PDK方面不足,对国产EDA发展不利。EDA工具与工艺结合的重要支撑是工艺设计套件(PDK),PDK开发非常复杂,需要较大投入,目前国内EDA厂商都比较缺乏PDK基础,这与中国整个半导体生态不够成熟直接相关,需要半导体行业整体的进步。

解决与国产EDA与先进工艺方面结合缺失的问题,既需要国内晶圆厂提高自身的制造技术,又需要EDA企业加强和国际先进晶圆厂的合作。打造本土EDA全方位竞争力,需要产业链各界的共同努力。

四、 IC产业链概览半导体行业包括集成电路、敏感器件、光电子器件、分立元件等,其中集成电路占比超过80%,集成电路又分为IC设计、晶圆制造及加工、封测三个环节,EDA为集成电路的上游支撑行业。

半导体芯片企业按照运作模式的差别,可分为IDM企业、IC设计企业(Fabless)、晶圆制造代工企业(Foundry)、封装测试企业(Package&Testing House)。

▲IC产业链

▲ 2004-2018我国集成电路销售额情况

EDA产业基础 : EDA的发展需要合适的产业链环境,要想磨合工艺套件, EDA软件、IC设计公司和代工厂就必须一起打磨,构成铁三角关系成为关键。

2009年前后,IC设计公司和代工厂限制本土EDA发展 :1、 中国本土的IC设计公司数量少且规模小,根本没有很好的市场环境来孕育EDA业务;2、 IC设计公司对使用国产软件存在疑虑,头部数百家IC设计企业优先考虑国外软件,而更多的IC设计企业利润微薄,几乎不考虑购买EDA软件的问题;3、 缺少代工厂的支持。

截至2019年,中国有全球头部的IC设计公司,中国有全球最多的代工厂,2019年中国大陆光晶圆厂达到86座。同时还有全球最大的半导体消费市场,达到了60%。形成良好的制造和消费格局,给予国产EDA软件足够重视,三家联手,有望破局。

▲EDA软件、IC设计公司和代工厂铁三角关系

1、IDM模式

早期的集成电路以IDM模式为主,也称为垂直集成模式 。 特点 : 集芯片设计、芯片制造、芯片封装和测试等多个产业链环节于一身,目前全球半导体前20大厂商中大部分为IDM厂商,包括三星、TI、英特尔等公司。 优点 : 垂直集成模式相比于垂直分工模式来说,设计、制造等环节能够协同优化,有助于充分发掘技术潜力,尽可能地扩大产能、降低成本,有条件率先实验并推行新的半导体技术。 缺点 : IDM对企业要求更大:公司规模庞大重资产,管理成本、运营费用较高,风险更大;公司需要不断的提升工艺制程技术,研发投入高,中国本土IDM公司相对国外IDM巨头处于起步阶段。

▲部分本土IDM上市公司2019年经营情况(单位:亿元)

2、Fabless模式

随着集成电路制程节点的缩小,制造技术难度成倍增加,能跟随工艺发展的制造厂商越来越少,Fabless模式应运而生。Fabless模式下,IC设计企业只负责芯片的电路设计与销售,将生产、测试、封装等环节外包,主要企业包括联发科、博通等。

优点 : Fabless模式大大降低了IC行业的进入门槛,初始投资规模小,创业难度相对较低,充分体现了专业化分工的优势,因此被大部分集成电路设计企业采用,目前国内IC设计公司大多数都采用了Fabless模式。由于Fabless公司有相对轻资产的发展属性,中国本土Fabless公司相对本土IDM公司已经发展到具有一定技术和市场领先性。

缺点 : Fabless与IDM相比无法实现工艺协同优化,难以完成指标严苛的设计 ; 与Foundry相比需要承担各种市场风险,一旦失误可能市场损失严重。

▲本土Fabless上市公司2019年经营情况(单位:亿元)

▲本土Fabless上市公司2019年经营情况(单位:亿元)

3、Foundry模式

Foundry模式专注代工生产,只负责制造、封装或测试的其中一个环节,不负责芯片设计,可以同时为多家设计公司提供服务。晶圆制造及加工是芯片制造的核心工艺,此处的设备投资非常庞大,能占到全部设备投资的70%以上。封测就是封装 测试,目的是把做好的集成电路放到保护壳中,防止损坏、腐蚀。

优点 : Foundry模式不承担由于市场调研不准、产品设计缺陷等决策风险,能够发挥规模优势。 缺点 : 投资规模较大,维持生产线正常运作费用较高;需要持续投入维持工艺水平,一旦落后追赶难度较大。 现状 : 虽然是重资产类型公司,但是由于芯片产业链不可获取的实现环节,因此,国内近年在此领域也是通过各种形式加大投入建设力度,已经涌现出具有一定竞争力的本土厂商。

智东西认为, EDA是IC硏发的拳头,更是信息产业重要的“工业软件”,我国虽然EDA的研发 起步不晚,但如今国内EDA市场仍然被国外三大厂家所垄断。半导体技术发展至今,工艺越来越复杂、分工越来越细化,EDA软件早已不是一个单纯的软件,而是包含多种“点工具”的软件工具链。如今,三大巨头厂商的EDA软件几乎覆盖了半导体产业需要用到的所有工具,软件也并没有与主流技术脱节,想取而代之十分困难。此外,EDA软件制作门槛极高。因为EDA软件有着极其庞杂的分类,不像我们常用的办公软件,轻易就能实现“复制”,就如同“WPS”与 “Office” 一样。 而从当下来看,发展国内的EDA产业,不能直接和国外三大产商竞争全流程EDA工具进行竞争,只能另辟蹊径。

感谢阅读。点击关注上船,带你浪在科技前沿~

,