(报告出品方/作者:东吴证券,朱国广)

1. 三诺生物:国产血糖监测领域深耕者1.1. 专注血糖监测领域多年,铸就国内龙头地位

三诺生物成立于 2002 年,自公司创立以来,一直致力于利用生物传感技术研发、 生产、销售快速检测慢性疾病产品,主要产品为微量快速血糖监测系统(含血糖测试仪 及配套监测试条)及 POCT 检测系统(含分析仪及配套检测试剂或者配套检测试条)等。 公司深耕血糖监测行业多年,2016 年收购 Trivida 后,公司跻身全球第六大血糖仪企业, 迈入全球血糖仪领先阵营,构建了以血糖为基础,以慢病相关检测为抓手,以及用指尖 血测多项指标的立体的多指标检测产品体系。

公司作为国家生物医学工程高新技术产业化示范项目基地,多次获得国家创新基金 支持,并率先通过了 ISO13485 质量管理体系认证及欧盟 CE 认证。并购美国 PTS 公司 后,通过海内外的协同发展,公司实现了从血糖监测系统提供商向慢性疾病即时检测 (POCT)产品的提供商和服务商的转变,践行着从“中国血糖仪普及专家”到“全球代 谢病检测专家”和“中国糖尿病管理数字专家”战略目标转型。

截至 2021 年年报,公司已形成丰富的产品线,拥有 5 个产品线及 20 余个子品牌, 产品检测指标涵盖血糖、血脂、糖化血红蛋白、尿酸、尿微量白蛋白、糖化血清白蛋白、 炎症、凝血功能、肝功能、肾功能等。根据公司数据,2021 年公司在国内血糖仪市场份 额占 50%以上,拥有超过 2,000 万用户,血糖仪产品覆盖超过 180,000 家药店。在国际 市场上,通过与 Trividia 和 PTS 公司的全球合作,公司同样成功建立了全球销售渠道资 源、供应链资源、品牌资源以及多年累积的丰富国际经营及销售经验,旗下品牌在全球 的影响力不断提升。

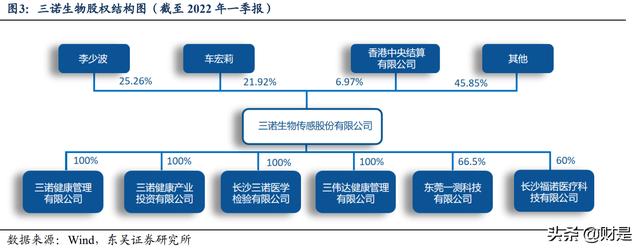

股权结构方面,公司股权结构清晰,持股比例集中。截至 2022 年一季报,公司董 事长、实际控制人李少波先生持有公司 25.26%的股份。车宏莉女士系公司副总经理王 世敏先生配偶车宏菁之胞姐,曾任公司董事、副总经理等职务,持有公司 21.92%的股份。 公司实控人李少波先生与车宏莉女士合计持股达 47.18%。此外,公司实行两期股权激励 计划,第一期员工持股计划占总股本的 0.86%,激励对象包括公司部分监事、高级管理 人员和其他员工。第二期员工持股计划占总股本的 1.04%,激励对象包括对公司中长期 发展具有重要作用和影响的核心经营、管理、研发人员及骨干员工,包括公司部分监事、 高级管理人员和其他员工。利用股权激励计划,有利于增强公司凝聚力,绑定核心骨干 利益。

1.2. 血糖监测主营业务稳步发展,毛利率保持稳定

自 2015 年以来,公司营业收入稳步增长,2021 年公司实现营业收入 23.61 亿元, 同比增长 17.17%,2015-2021 年的年均复合增长率为 24.1%。2021 年公司归母净利润为 1.1 亿元,归母净利润下滑的原因包括:一是为以 CGM 为基础的精准可穿戴系统的发育持续投入大量资源和费用;二是基于谨慎性原则,全额计提了古巴应收账款坏账准备、 充分计提了减值损失;三是参股子公司心诺健康因疫情影响和整合未完成的持续亏损。

收入结构方面,公司成立之初,产品布局主要为由微量血快速血糖测试仪及配套血 糖检测试条构成的血糖监测系统,自 2015 年,公司及子公司相继收购 Trividia, Inc 和 Polymer Technology Systems, Inc.后,逐渐完成向血糖、血脂、糖化血红蛋白、尿酸、尿 微量白蛋白等围绕糖尿病及相关慢病的多指标检测系统的转变。2017 年,公司血糖监测 系统实现收入 10.2 亿元,收入占整体收入比例达 98.3%,2021 年后,血糖监测系统实现 收入 18.4 亿元,占比为 77.8%,血脂监测系统和糖化血红蛋白检测分别实现收入 1.8 亿 元,1.3 亿元,占比分别为 7.8%和 5.6%,多产品线的发展已初见成效,iPOCT 有望成为 公司新的增长点。此外,2017 年公司血糖监测系统实现毛利润 6.92 亿元,占整体毛利 润比例为 99.2%,2021 年血糖监测系统实现毛利润 12.08 亿元,占比下降至 85.29%,其 他业务毛利润占比则上涨至 14.71%。

盈利能力方面,公司核心业务血糖监测系统毛利率保持在 65%以上,2021 年,血糖 监测系统毛利率为 65.7%,高于整体毛利率的 60.0%。同时,公司处于不断拓展海外业务阶段,销售费用率呈现增长趋势,结合计提应收账款坏账准备、减值损失以及子公司、 孙公司业务亏损,公司净利率出现下滑,2022 年一季度净利率有所回升。

公司高度重视对产品研发的投入和自身研发综合实力的提升,近年来保持研发费用 的高投入,截至 2021 年 12 月 31 日,公司拥有研发人员 758 人,占公司总人员的 21.45%, 2021 年研发投入为 1.8 亿元,占营业总收入的 7.73%,为公司自主研发创新提供了人才 储备和资金保证。

2.1. 糖尿病患者基数不断扩大,血糖监测市场稳定增长

由于 II 型糖尿病的激增及人口老龄化、肥胖程度增加等因素的影响。糖尿病在世界 范围内的患病人数不断增加。全球糖尿病患病人数从 2015 年的 4.0 亿人增长至 2021 年 的 5.4 亿人,预测到 2030 年全球糖尿病患病人数达 6.4 亿人,患病 率达 11.3%,到 2045 年全球糖尿病患病人数将达 7.8 亿人,患病率达 12.2%。而我国是世界上糖尿病患者最多的国家,2021 年我国糖尿病患者人数即达 1.41 亿人,患病率为 13.0%,显著高于世界平均水平;到 2045 年我国糖尿病患病人数将达 2.6 亿人,患病率达 14.4%。

我国还是世界上未确诊糖尿病患者最多的国家,2021 年我国糖尿病未确诊人数达 7280 万人,未确诊比例达 51.7%,而美国同期水平仅为 12.5%。此外,从各国糖尿病相 关支出水平上看,我国与欧美发达国家相距甚远,2021 年瑞士在糖尿病健康领域上的人 均支出为 12828 美元,美国为 11779 美元,即使是同为发展中国家的巴西人均支出也达 到 2732 美元,而我国仅为 1173 美元,仍有十足的增长潜力。

庞大的糖尿病患病人群带来了巨大的糖尿病监测医疗器械市场。从全球糖尿病监测 医疗器械市场来看,2020 年全球糖尿病监测医疗器械市场规模为 268 亿美元,2025 年,这一数字将达到 442 亿美元,2020 年至 2025 年的年均复合增长率 为 10.5%。 从中国糖尿病监测医疗器械市场来看,中国糖尿病监测起步时间较晚,但发展迅速,2015 年至 2020 年中国糖尿病监测医疗器械市场规模的年均复合增长率为 22.7%,远高 于全球的 9.0%。预测到 2025 年,中国糖尿病监测医疗器械市场规模为 25 亿美元。

2.2. 大规模自动化生产优势显著,品牌效应助力新一轮发展

传统血糖监测系统的技术壁垒不高,其主要盈利方式为销售与血糖仪配套的试纸, 而通常是一种血糖仪对应一种试纸,使用时通过调码确认是否配套。目前血糖监测系统 的主要瓶颈是如何实现大规模自动化生产。

血糖监测系统的规模化生产对制造工艺、制造设备提出了极高的要求。主要是由于 试条导电性对环境因素极为敏感,这对工艺流程、工装设备、工艺参数都提出了严格的 要求,除制造工艺需要反复论证外,很多制造设备都需要自制或定制,对于缺乏合格工 艺设备以及长期工艺技术经验积累的企业而言,很难大规模生产出稳定合格的产品。 公司于 2015 年收购 Trividia Health,Inc,Trividia 使用的生产线 Nemo 实现了生产 技术及工艺流程的改进、生产线自动化水平的进一步提高。

公司实现自动化大规模生产,试纸年产量超过 20 亿条。并且已经形成了一整套较 完善的质量保证体系,并在生产过程中严格按要求进行管控,从根本上保证产品的质量 和安全性,并制定了完备的工艺标准、产品标准和操作规程以及安全管理体系。通过执 行严格的质量标准,实施严格的质量控制措施,保证了产品的安全性能,将质量问题解 决在生产过程中。公司制定体系改进计划,不断强化质量控制,同时推进自动化建设、信息化建设。 从公司收购 Trividia 实现自动化生产后的毛利来看,收购后血糖监测系统毛利不断 上升,血糖试纸的自动化生产极大的提高了公司的盈利能力。近年来公司血糖监测系统 毛利率维持在 65%以上,毛利率从 2016 年的 65.0%增加至 2020 年的 70.2%,2021 年血 糖监测系统毛利率下降至 65.7%。

公司自 2004 年获《医疗器械准产注册证书》和生产批文以来,已经拥有 18 年丰富 的血糖仪生产经验。公司是血糖监测领域的国产龙头企业,积累了庞大的用户基础,以 线上电商渠道的销售数据为例,2021 年 1 月至 2021 年 12 月公司份额为 32.4%,是该行 业的绝对龙头。

2015 年以来国务院多次发文鼓励医疗机构采购国产器械,国产器械价格优势明显, 且相关性能已完全满足临床需求。公司生产的“三诺”系列血糖仪及试纸,以其“准确、简单、经济”的特点获得广大消费者的认可,作为国内血糖仪领域龙头企业,进口替代 的浪潮必将带来公司的新一轮发展。

2.3. 收购 Trividia 提升全球竞争力,海外市场份额有望进一步增加

Trividia Health,Inc(原名 Nipro Diagnostics,Inc)成立于 1985 年,公司总部位于佛罗 里达州劳德代尔堡,在新罕布什尔州和台湾设有其他制造工厂,在全球范围内开发制造 和销售血糖监测系统和糖尿病辅助产品。2015 年,全球血糖检测行业的企业可以被分成 三个群体:1)排名前四的企业,分别是罗氏、强生、拜耳和雅培;2)第二梯队的制造商, 包括 Arkray、i-Sens、AgaMatrix 和 Nipro;3)国内本土及其他的血糖监测产品生产企业。 2015 年 10 月,三诺生物全资子公司——深圳心诺健康产业投资有限公司收购了 Trividia Health,Inc 100%的股权。并购完成后公司成为全球第二梯队的血糖监测产品提 供商。

Trividia 公司旗下的高端血糖测试仪真睿(True)系列,试纸采用稀有钯金属电极, TRIPLE SENSE TECHNOLOGY自动检测,分析和校正血液样本中的变量,确保准确性。 根据真睿血糖仪准确性检验报告,真睿血糖仪的检测结果超过了 ISO 15197:2013 精度标 准,99%的结果在规定限值内。

从公司海外收入来看,近年来美国及其他地区营业收入之和占总营业收入均超过 20%, 出口业务已成为公司收入的一大重要来源。公司 2017 年海外收入仅 0.8 亿元,2018 年海外 收入较 2017 年大幅扩张后,2018-2021 年公司海外收入年均复合增长率为 4.7%,2021 年海 外收入达 4.9 亿元。

近年来美国实行医保控费政策,导致血糖测试试条的价格呈现下降趋势,但是根据 Arizton 的研究数据,得益于美国糖尿病人群的持续扩大,血糖监测行业仍稳定中保持增长 的态势,美国血糖监测行业收入 2018 年达 31.50 亿美元,预计 2024 年将达 40.10 亿美元。 公司的血糖试条本身定价就较低,医保控费政策对公司海外收入影响不大,近年来雅培、 强生等公司对 BGM 市场投入减少,公司未来有望继续扩大海外市场占有率。

2.4. 加大投入 POCT 领域,打造新增长点

即时现场检测(POCT)是近年来 IVD 行业发展最快的细分行业之一。从应用场景看,传统 IVD 检测项目主要集中在大型医院检验科、第三方医学检验机构中心或实验室等,而 POCT 主要客户在各级医院的急诊、基层卫生院、家庭等,更加小而散。我国 POCT 起步较 晚,但受益于医疗体制的不断革新,“分级诊疗”政策带动基层医疗机构 POCT 市场需求,基 层诊疗为我国医改长期趋势,基层医院在扩充检测设备上空间广阔,同时对于医疗器械价格 相对更为敏感,性价比较高的优质国产 POCT 设备更受到青睐,市场有望加速扩容,迎来行 业新一轮的成长。

根据公司年报数据,2021 年我国 POCT 整体市场规模占 IVD 行业比例为 15%左右,相 比国外发达国家的 25%仍处于较低水平。2016 年全球 POCT 的市场规 模为 202 亿美元,预计 2022 年市场规模将达到 391 亿美元,2016-2021 年间复合增长率为 11.94%;2016 年我国 POCT 市场规模仅为 61.8 亿元,2021 年即达到 176.5 亿元,预计 2022 年达 191.5 亿元,2016-2021 年间复合增长率为 23.35%,远超同期全球 POCT 行业增速。

公司自主研发了 iPOCT 相关产品,部分产品已进入销售阶段。其中,iCARE-2000 便携 式全自动多功能检测设备是一款集透射系统、荧光系统、反射系统为一体的跨平台小型多功 能检测仪,与配套试剂盒联合使用,可用于基层医疗和等级医院临床科室(ICU、急诊科等) 进行常规生化、凝血、同型半胱氨酸、ACR 检测。检验标本类型有全血、血清、血浆、尿液 等,目前已涵盖常规生化和凝血等 37 项指标,可根据科室标本通量进行级联拓展,具有准 确、易用、快速、经济的特点。

公司于 2016 年收购了美国 Polymer Technology Systems, Inc.,PTS 公司是全球领先的创 新型 POCT 诊断设备供应商,收购后公司整合 PTS 产品线、Trividia 产品线和公司自有产品, 共同打造覆盖糖尿病及多种慢性疾病即时检测的产品组合。截至目前公司产品检测指标涵盖 血糖、血脂、糖化血红蛋白、尿酸、尿微量白蛋白、糖化血清白蛋白、炎症、凝血功能、肝 功能、肾功能等。经过近年来的发展,公司在检测指标横向延伸上硕果累累,目前已经可以 检测 70 多项指标。公司未来将聚焦糖尿病及相关慢病的监测及管理,积极拓展 POCT 检测 业务,有望乘借国内 POCT 快速增长东风,打造公司业务新增长点。

3. 聚焦 CGM 领域,蓝海市场前景广阔血糖监测是糖尿病管理的重要内容,血糖监测结果可以反映糖尿病患者糖代谢紊乱的程 度,用于制定合理的降糖方案,评价降糖治疗效果,指导调整治疗方案。临床常用的血糖监测 方法包括毛细血管血糖监测(SMBG 和医疗机构内进行的 POCT)、持续葡萄糖监测(CGM)、糖 化血红蛋白(HbA1c)和糖化白蛋白(GA)等。

3.1. 连续动态血糖监测,三大优势显著

连续动态血糖监测(CGM),是指通过葡萄糖传感器监测皮下组织间液的葡萄糖浓度变化 的技术。每隔 1-5 分钟返回血糖水平数值,可以提供更加全面、持续的血糖信息。

根据在使用过程中是否即时显示监测结果,可分为回顾性 CGM 和实时 CGM。回归是 CGM 由于是“盲测”,患者无法随时看到结果,因此能够更加客观地发现患者血糖波动变化 的规律,得到干预治疗方案真正的实际效果;实时 CGM 则是能够提供即时的血糖监测数据, 并且提供高、低血糖报警、预警功能,达到更好的治疗效果。

相比于传统的毛细血管监测,CGM 具有减少指尖采血次数、无监测盲区、可与胰岛素泵 结合成人工胰腺三大优势。

一、传统的血糖监测系统需要取指尖血监测血糖水平,降低患者的依从度。而 CGM 是 通过将传感器插入皮肤中,24 小时不间断监测血糖水平。大部分 CGM 传感器可使用 7-14 天,无需多次测量,大幅减少患者不适感和疼痛感。

二、人体血糖不同时段波动较大,单一时点血糖值无法准确反映患者的真实血糖水平。 而 CGM 可以提供连续的血糖“线”数据,没有传统血糖监测的监测盲区。

三、作为糖尿病监测仪器,CGM 可与胰岛素泵结合成人工胰腺,实现监测和治疗的自动 化,组成糖尿病治疗的闭环系统。并且能够显著降低低血糖的患病率。

3.2. CGM 市场广阔,国产厂商持续发力

CGM 相对于传统血糖监测拥有较为明显的优势且患者接受度不断提高,全球及中 CGM 市场正处于快速增长阶段。全球连续血糖监测系统市场规模由 2015 年的 17 亿美元增至 2020 年的 57 亿美元,年复合增长率达 28.2%,预计 2030 年增至 365 亿美元,2020-2030 年的年复 合增长率为 20.3%。从全球市场竞争格局来看,2021 年雅培和德康仍主导市场,其中雅培占 据市场超过 50%的份额,德康占据超 30%的份额。

近年来,CGM 领域各家都在持续发力。雅培、德康及美敦力在不断更新产品,进行升级 换代,国内 CGM 厂商技术也在不断进步,国产 CGM 产品陆续上市。目前的 CGM 产品主要 痛点:一是使用费用较高,目前上市的产品,最低年均使用费用仍未 1 万元左右,且该部分 未被纳入医保报销范围内,对患者负担较大;二是传感器使用寿命较短,大部分 CGM 产品的传感器使用周期都在 7-14 天,患者仍需在使用周期结束后进行新一轮的更换,延长传感器 的使用寿命不但能减少患者使用复杂度及痛感,也将降低 CGM 的使用成本。

3.3. 两大优势助力公司在一众 CGM 企业中突围

3.3.1. 研发第三代技术,处于行业领先地位

连续血糖监测所使用的电化学葡萄糖传感器按技术可划分为四代。其中第一代技术的代 表就是德康、美敦力,以氧气作为电子传递剂,检测速度和抗干扰性较差。雅培所采用的是 第二代技术,基于人工电子传递剂,但存在泄露或者毒性风险。公司所采用的是第三代技术, 通过在葡萄糖氧化酶的氧化还原中心与电极表面之间建立电子传输通道,相比第一代及第二 代技术,公司的 CGM 具有低电位、不依赖氧气、干扰物少、更具稳定性和一致性等优点, 并且,传导方式的改变使得工艺变得更为简单,有助于产品质量控制。

3.3.2. 深耕行业多年,经验丰富

多年深耕血糖监测领域,公司拥有超过 1800 万用户,血糖仪产品覆盖超过 18 万家药店, 为未来 CGM 提供了强大的用户基础,公司在市场推广上具备绝对优势;传统血糖仪的大规 模生产经验及自动化生产技术,保障了 CGM 产量的同时,也降低了生产成本,公司正在进 行 CGM 生产线扩建工程,建成后能够实现 500 万套/年产品的产能;可转债募集资金高额投 入,在 CGMS 产品领域取得一系列重大核心技术突破,包括不锈钢硬针开发技术、单针硬针 多电极开发技术、单针铂铱线电极开发技术等,并将第三代葡萄糖传感器技术成功应用在 CGMS 传感器中,技术储备已达到行业领先水平,公司产品力、创新力不断提升。

公司从 2008 年开始布局 CGM,2021 年 CGM 注册检验通过,目前正处于临床试验阶 段,预计 2022 年底在国内上市。同时,公司也在准备 FDA 和 CE 的注册审批,预计 2023 年 上半年获得 FDA 和 CE 的审批认证。

公司在血糖监测领域,从“点”(自我监测空腹、餐后 2 小时等各时点的血糖)、“线”(连 续血糖监测,CGMS)以及“面”(检测糖化血红蛋白,HbA1c)、糖化白蛋白(GA)等不同 的监测方法的产品组合。通过自主研发和外部并购,已经形成了血糖监测“点”和“面”的 产品的研发、生产和销售体系。加快对“线”(连续血糖监测,CGMS)的产品的研发、生产 和销售不仅是提升公司核心竞争力的需求,更是更好的服务糖尿病患者的要求。

随着人们对组织液与血糖之间动力学认识的越来越深刻以及算法技术的不断革新,CGM 传感器的准确性经过近 15 年的发展,已经达到了指血的精度水平。借助于新的校准算法,尤其是增加去噪声及增强算法模块,在未对硬件做任何改进的前提下,德康 G4 的 MRAD 值从 13%降到了 9%。而在 2022 年 4 月举办的第 15 届国际糖尿病先进技术与治疗大会(ATTD) 上,三诺公布了来自 6 位患者的初步临床结果。在为期 15 天的临床试验中,3 个患有 1 型糖 尿病和 3 个患有 2 型糖尿病的患者分别在腹部两侧佩戴两套系统,并与静脉血糖测量进行比 较,结果显示 MARD 值为 7.9%。初步结果表明三诺生物的 CGM 产品测量误差和使用寿命 有望成为行业领先,市场前景值得期待。

我们预计公司 CGM 产品将在 2023 年正式开始商业化。根据灼识咨询,2019 年我国 1 型 糖尿病、II 型糖尿病和妊娠糖尿病患病人数分别为 235 万、1.14 亿和 224 万人,2020 年我国 CGM 在 1 型糖尿病、II 型糖尿病和妊娠糖尿病患者中渗透率分别为 6.9%、1.1%和 0.3%。考 虑到各类型糖尿病患者对于 CGM 的需求程度不同,我们假设 2020 年 1 型糖尿病、II 型糖尿 病和妊娠糖尿病患者平均每年使用的 CGM 数量分别为 2 个、1.5 个和 1 个,随着经济水平提 升以及 CGM 厂家持续推广,我们预计 CGM 渗透率和平均单个患者使用数量将逐渐增长, 2025 年中国 CGM 市场规模有望达到 58 亿元,其中三诺生物市场份额有望达到 10%,收入 达到 5.8 亿元。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

,