(报告出品方/分析师:国泰君安证券 张爱宁)

多品牌协同助发展,股权趋稳显信心1.1. 公司概况:扎根服装行业,多品牌协同发展

深耕服装行业多年,多品牌矩阵日益完善。公司组建于1996年,主营业务为品牌服装的研发、生产和销售,其前身是1981年成立的永嘉县华侨西装厂。

2007年上市至今,公司深耕多品牌战略,目前拥有或代理的品牌包含报喜鸟、哈吉斯、宝鸟、恺米切、乐飞叶等,覆盖多个细分领域,可充分满足中高端人士在不同场景下的着装需求。截止2021年,公司合计拥有1676家线下门店,营销网络遍布全国。

在产能方面,公司目前已在温州永嘉、上海松江及安徽合肥建立三大生产基地,主要生产西装、衬衫等核心产品,其中西装产能130万套/年,衬衫产能70万件/年,其他产品基本采用委外加工方式。

成熟品牌稳健增长,成长品牌持续向上。

1)成熟品牌:作为公司最早开始运营的三大品牌,报喜鸟、哈吉斯及宝鸟目前发展已较为成熟,2021年三大品牌收入合计39亿元,占公司总收入的90%左右,是公司利润的主要来源。其中,哈吉斯和宝鸟近年来增长尤为迅速,2017-2021年的CAGR分别达22.1%/18.8%。

2)成长品牌:2021年其他成长品牌收入合计约4.3亿元,占公司总收入的9.8%。尽管目前单个品牌的收入规模尚小,但大部分品牌已开始盈利,实现从0到1的突破,其中衣俪特及恺米切分别于2020年、2021年开始盈利,预计乐飞叶2022年有望实现盈利。

1.2. 发展历程:重心回归主业,布局智能制造

公司创立至今40余年,逐步由单品牌走向多品牌,期间经历过高速扩张,也曾一度陷入亏损困境,我们将其发展历程大致划分为以下几个阶段:

初创突围期(1981-2000):脱离行业贴牌代工模式,实行品牌战略。

改革开放初期,服装行业以杂牌为主,企业大多采用贴牌加工的业务模式。公司创始人吴志泽1981年创办华侨西装厂,1990年注册报喜鸟品牌,开始实施品牌策略。1996年报喜鸟服饰集团正式成立,公司利用先发优势快速发展,成功在国内品牌服装市场激烈的竞争中站稳脚跟。

稳固发展期(2001-2007):打造品牌知名度,巩固行业地位。

本世纪以来,公司加速成长,不断巩固行业地位。主品牌报喜鸟高质量成长,并于2002年成为中国驰名商标。2006年起,公司加快发展步伐,与海外服装企业展开合作,开始代理国际品牌。2007年,公司成功取得韩国品牌哈吉斯在国内市场的销售权,并登陆A股市场。

上市突破期(2008-2012):深耕多品牌战略,完善渠道布局,推动供应链升级。

1)品牌矩阵:2007年公司取得哈吉斯代理权, 2011年公司进一步加深与哈吉斯母公司LG集团之间的合作,取得哈吉斯品牌独家授权;2008年全资收购宝鸟,进军职业装团购领域;2011年公司将高端私人定制品牌所罗和意大利轻奢男装品牌东博利尼引入中国。

2)渠道:公司加快开店步伐,推出“巨人计划”,优化门店结构,加强信息化渠道建设。

3)生产:公司推出全自动化物流中心,开始布局工业4.0。得益于上述战略的落实,2008-2012年公司业绩突飞猛进,营业收入由9.38亿元增至22.54亿元,CAGR高达24.5%,归母净利润由1.23亿元大幅增长至4.78亿元,CAGR高达40.4%。

波折调整期(2013-2016):行业陷入困境,互联网金融投资失败,首次出现亏损。

2013年开始,国内服装行业整体疲软,公司主业盈利下滑。面对经营困境,公司开始施行“一主一副、一纵一横”的发展策略:针对服装主业,公司横向拓展至多个细分领域,并纵向深耕私人定制赛道;在主业之外,公司开始布局互联网金融赛道。但新的发展策略并未能扭转公司业绩的颓势:

1)服装主业持续疲软:受行业持续低迷影响,公司主品牌销售情况不景气且门店数量减少,部分子品牌渠道收缩且库存压力增大。

2)投资亏损严重:2015年公司成立报喜鸟创投,但互联网金融业务的主要投资标的小鬼网络、仁仁科技、小凌鱼金服、吉姆兄弟、乐裁网络等几家公司在2015-2016年亏损严重。

恢复创新期(2017-2021):突破瓶颈,疫情下韧性凸显。

2017年起公司进行了大刀阔斧的改革:

1)品牌端:重新划分业务板块,将重心回归至商务服饰,同时继续引进优秀品牌,向休闲、运动领域不断拓展。

2)生产端:2017年创立云翼智能,打造了集云定制、云工厂、云数据三位一体的智能制造体系,致力于为私人定制消费者提供全方位、一站式服务,并在业内率先探索大规模个性化定制模式。

随着成熟品牌的稳健增长及成长品牌的不断突破,公司成功扭转此前业绩的颓势,尤其是哈吉斯为公司度过瓶颈期提供了重要动力。

2020年公司营业收入高达37.88亿元,同比增长15.74%,在疫情之下展现出良好的韧性。

随着疫情影响逐步淡化,2021年公司营业收入达44.51亿元,同比增长17.52%,延续了疫情前的高增长态势。

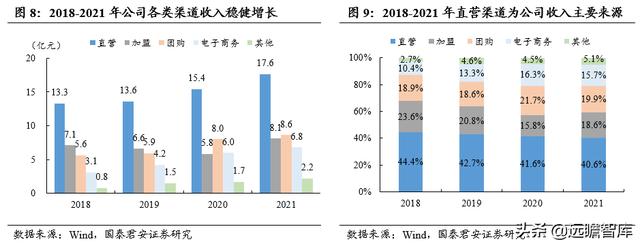

多元渠道齐头并进,直营收入占比高达40%以上。

1)线下:公司的线下门店主要分为直营与加盟两种形式,其中直营门店收入占公司总收入的40%以上,是最主要的收入来源。截止至2021年,公司共有直营店752家,加盟店924家。

2)线上:2018-2021年公司线上业务收入的CAGR高达29.8%,收入占比由10.4%提升至15.7%。

3)团购:团购业务包括宝鸟、衣俪特的业务以及各品牌定制业务等,2018-2021年公司团购业务收入的CAGR约为15.1%,2021年收入占比为19.9%,是公司的第二大收入来源。

1.3. 股东增持彰显信心,管理层稳定资深

2018年至今,公司股权结构发生多次变化,创始人通过增持逐渐集中控制权,充分彰显其对公司未来发展的信心:

确立实际控制人,股权结构趋于稳定。

公司拥有5位联合创始人,因此在2018年以前,公司的股权结构处于较为分散的状态,不存在控股股东与实际控制人。

2018年7月,持有公司9.64%股份的吴婷婷增持236.36万股,增持完成后公司第一大股东吴志泽及其一致行动人吴婷婷、上海金纱合计持有公司股份2.5亿股,达到总股本的20.01%。自此公司创始人之一吴志泽成为控股股东,吴志泽及其一致行动人吴婷婷、上海金纱成为公司的实际控制人。

实控人持续增持,彰显对公司未来发展的信心。

2018年至今,实际控制人逐步提升持股比例。截止至2021年底,实际控制人合计持股比例增至25.79%。2021年公司发布拟定向增资公告,2022年初正式确定由吴志泽认购2.4亿股(共7.3亿元),发行价格为3.02元/股,募集资金计划用于企业数字化转型项目、研发中心扩建项目等。

此次增资后,吴志泽直接持股比例增至25.20%,实际控制人所持股份增至38.09%,公司控制权进一步集中。实际控制人的增持充分彰显了其对公司未来发展的信心。

核心管理层从业时间长,服装行业经验丰富。

吴志泽家族对公司的日常经营拥有较强决策权,核心管理层从业经验丰富,能够及时把握行业动向,且在公司任职时间大多超过10年,熟悉公司业务体系。

其中,公司创始人、董事长兼总经理吴志泽深耕服装行业30余年,具备敏锐的洞察力与深刻的行业理解,负责统筹安排公司整体运营工作;公司副总经理谢海静负责证券事务,另两位副总经理吴跃现和吴幸荣均具备多年的财务经验,能够很好地辅助企业管理。

作为国内起步较早的高端服装企业,公司治理结构明晰,稳定且资深的管理层助力公司在行业竞争中脱颖而出。(报告来源:远瞻智库)

2.1. 产品端:围绕西装持续创新,拓展运动西装新品类

产品注重研发,面料知名高档,设计不落窠臼。作为西装领域领军品牌,报喜鸟坚持泛时尚化正装大师定位,甄选高档面料,与世界各地的顶级供应商合作,如世家宝、多美、诺悠翩雅、维达莱、杰尼亚等。

公司创办自有研发中心,并与东华大学、杜邦等学校与机构展开合作,共同进行西装工艺及面料方面的研究开发。

同时公司从设计角度不断创新,研发出多种样式的版型,推出如轻凉西装(2002年)、全麻衬商务系列(2005年)、简雅V型西装(2006年)、抗皱商旅便西装(2019年)等。

报喜鸟品牌始终坚持高科技、高品质与高性价比,目前旗下产品系列分为商务西装、婚庆西装、定制西装、运动西装及轻正装等,其中商务正装是公司最早推出的系列,而后公司为适应市场变化、迎合消费者需求不断推出新系列产品,体现出报喜鸟紧跟时代风口的产品开发理念。

商务西装:报喜鸟品牌经典产品系列,知名度较高。

商务西装是报喜鸟品牌深耕多年的产品类别,具有较高的知名度与市场认可度。同时,报喜鸟在该领域不断进行产品创新,1999年推出非粘合衬西装,2004年推出轻垂绒面西装,2006年推出自然绒美西装,2012年推出零克重西装,力求在面料、工艺、版型、设计等方面均做到行业领先。

定制西装、婚庆西装:受益于行业发展而快速成长。

凭借着前瞻性的眼光,报喜鸟在业内较早推出定制西装与婚庆西装业务。

1)定制西装业务:2000年,报喜鸟品牌开始提供定制化服务,并通过数据分析研发出适合中国男士体型特点的西装,创新性地将产品版型拆分为标准版、修身版、舒适版三类,以满足不同场合需求。

2019年品牌初步建立了互联网定制服务体系。我国服装定制行业近年来取得较快发展,2020年市场规模突破2000亿元,2012-2021年CAGR达到17.8%。受益于服装定制行业的高速发展,公司的定制西装业务未来仍存在较大的增长空间。

2)婚庆西装业务: 2008年,报喜鸟品牌推出婚庆系列,至今见证了约1000对新人的至爱时刻。据婚礼纪数据,2020年我国平均每对新人结婚消费达到23.1万元,为2016年的3.7倍。受益于婚庆消费的高速增长,公司的婚庆西装业务有望取得快速发展。

运动西装、轻正装:迎合年轻人喜好,发展空间广阔,有望成为主品牌新增长点。

1)运动西装:报喜鸟品牌充分迎合当代年轻人注重舒适、青睐运动休闲风的喜好,于2018年推出运动西装。该类产品比商务西装更舒适,比运动夹克更时尚,具备高舒适度与强设计感,同时多样性较强,易于搭配。

2)轻正装:2019年,报喜鸟品牌进一步拓展品类,推出轻正装系列产品。2020年,报喜鸟品牌与中国设计师先锋品牌PRONOUNCE合作,推出无限喜系列轻正装,走向年轻化升级之路。类比运动休闲产品因应用场景广泛、舒适度高及设计性强等特点掀起购买热潮,我们认为同样具备上述属性的运动西装及轻正装等创新产品也有望取得不错的市场反响,成为品牌新的增长点。

2.2. 营销端:签约新代言人,入选大国品牌

多元营销活动提升影响力,签约新代言人发力年轻化。近年来,报喜鸟品牌围绕提升品牌力、转型年轻化来制定营销策略,致力于提升消费者对于品牌时尚化与年轻化的认知。

1)营销活动:报喜鸟举办一系列丰富多彩的营销活动,如“321老板来了”会员日、VK百男大秀、亲子定制季、报喜鸟婚礼季等,让消费者在参与活动的过程中充分感知品牌形象,深化品牌理解。此外,报喜鸟还参加了天猫双11风尚之夜时尚秀等国内盛典,大展品牌时尚属性,借助顶级活动的流量提升自身影响力。

2)明星代言:报喜鸟进一步加强娱乐营销力度,不仅与袁成杰、井越、阿云嘎等明星合作宣传,而且还于2020年签约了张若昀为新的品牌形象代言人。与前几任代言人任达华、古天乐、任贤齐相比,张若昀作为口碑良好的年轻实力派演员,更加符合年轻消费群体审美。

入选大国品牌,加大梯媒投放,兼顾品牌形象塑造与营销广度。

2021年,报喜鸟品牌与CCTV-1《大国品牌》开启战略合作,入选该栏目充分体现了权威媒体及社会公众对于报喜鸟在国内传统服装领域重要地位的一致肯定,向外界展示了品牌行稳致远、极具内涵的形象,进一步拔高了品牌势能。此外,报喜鸟品牌还与分众传媒、新潮传媒等梯媒达成合作,大范围投放电梯广告,拓宽营销广度,向更广泛的受众开展宣传。

2.3. 渠道端:线下店铺动态优化,布局多元线上渠道

线下:门店动态优化,着力渠道下沉。

1997-2013年报喜鸟品牌线下门店高速扩张。在2006年前品牌采用特许加盟、专卖专营的模式进行跑马圈地,2007年开始报喜鸟大力发展直营店,在直营与加盟的双重驱动下进入新一轮高速拓店期。2013-2016年由于行业疲软,报喜鸟的门店数量有所回落。

近年来,报喜鸟主要以优化渠道质量为主,不断关闭不及预期的门店,开设新门店时也更加注重店铺选址和装潢设计,线下门店数量趋于稳定。2021年,报喜鸟品牌线下门店数量为796家,其中直营店为229家,加盟店为567家。

未来报喜鸟有望继续以动态更新的方式提升渠道质量,并落实渠道下沉,拓展三四线城市市场,店铺数量有望平稳扩张。

线上:涉足多元新兴渠道,品牌自播反馈良好。

报喜鸟主品牌于2012年开始布局电商平台,目前除传统电商渠道外,报喜鸟还积极拓展新兴平台,利用微博、抖音、小红书等渠道开展多元化营销。同时,针对业绩增长较快的细分品类,报喜鸟开设了专门的线上店铺,如2021年3月报喜鸟在抖音新设皮鞋旗舰店,2021年5月报喜鸟京东服装店开设,京东箱包店同步上线。此外,报喜鸟试水直播带货,反馈良好。

2020年3月,报喜鸟邀请演员袁成杰参与天猫大牌日直播活动,品牌位列当天服饰直播排行榜前十名;2021年3月,公司董事长吴志泽现身报喜鸟直播间,与虚拟主播同屏互动。

私域渠道布局不仅可以带动线上销售,而且还为品牌线下门店引流,实现了线上线下的协同发展。未来报喜鸟有望继续完善线上渠道建设,并通过积累私域流量来提高客户粘性与复购率。

2.4. 未来展望:中高端商务西装龙头,盈利韧性领先行业

中高端商务西装龙头品牌,2020年至今业绩表现行业领先。

公司主品牌报喜鸟历史悠久,且定位明确,成立20多年来始终专注于中高端商务西装的设计与产销。品牌坚持以西装作为核心品类,突出正装优势并向上、下年龄层延伸,目标人群是30-50岁、注重事业与生活的中年成功人士。2021年报喜鸟品牌营业收入为16.1亿元,同比增长26.26%,增势强劲,表现优于疫情之前。

对比同行业主要竞争对手海澜之家、JOEONE、YOUNGOR、Hodo、LILANZ等,2020年至今报喜鸟品牌业绩表现遥遥领先。(报告来源:远瞻智库)

3.1. 2007-2010:知名英伦时尚品牌,初入中国表现欠佳

知名英伦休闲品牌,细分领域认可度较高。哈吉斯是韩国著名的服装品牌,由LG时装集团在2000年推出,品牌源于赛艇运动和猎犬文化,产品主打中高端经典英伦休闲风格,设计契合亚洲消费者体型,曾荣获亚洲消费者大赏、韩国一流品牌大赏等奖项,在细分领域享有较高的知名度与认可度。

初次取得哈吉斯授权,市场反响一般。

2007年,公司首次与LG集团达成合作,获得在国内市场销售哈吉斯产品的许可。但此次合作并未立即取得成功,主要由于:

1)版型改良不足:哈吉斯早期在中国市场的产品直接由韩国母公司供应,沿用了韩国热销款,没有针对中国人的身材特点进行改良。

2)供应链不同步:由于供应链大部分在海外,哈吉斯的交货周期存在不同步的问题。

3.2 2011-2017:本土化自主研发,哈吉斯焕发生机

公司获哈吉斯独家代理权,本土化后焕发生机。2011年公司与LG集团签订合同,获得哈吉斯品牌独家代理权,有效期为10年,自2012年起生效。

此后,在公司的带领下,哈吉斯在国内成立本土研发团队,解决了此前产品难以适应国内消费者需求的问题。经过几年的改革与调整,哈吉斯在2015年首次实现盈亏平衡。

渠道方面,哈吉斯的线下门店主要采用直营模式,不断扩大销售网络的覆盖范围,2012-2017年哈吉斯在国内的门店数量由144家增长至303家,单店面积由97.22平方米增长至113.20平方米。

围绕英伦都市风,拓展多元化产品系列。

哈吉斯采用典型的英伦都市休闲风格,与报喜鸟品牌的商务主基调相比更加休闲时尚,其旗下拥有众多主题系列,如PHIZ、CORNWALL、HARIATO、HRC、True Blue等。

各系列在紧扣英伦都市风格的同时又存在差异,可以满足消费者在不同场景下的需求。在获得自主研发权后,公司坚持通过产品创新来增加哈吉斯的消费者粘性。

3.3. 2018-2021:放开加盟限制,业绩高速增长

渠道端:放开加盟模式限制,渠道高速扩张。

2018年,哈吉斯放开对于国内加盟门店数量的限制,当年线下门店同比高增62家,远高于此前每年30家左右的水平,门店数明显增长,覆盖区域显著扩大。

截止至2021年末,哈吉斯共有401家门店,其中直营店为301家,加盟店为100家;单店面积逐年扩张,2021年已达121.5平方米。品牌低效门店不断出清,新拓店铺质量较好,整体运营效率有望不断提升。

产品端:拓展运动领域,高频联名顺应潮流。

1)运动系列:2018-2020年,哈吉斯连续三年与网球大满贯赛事温网合作,推出温网联名产品;2021年,哈吉斯推出高尔夫系列“HAZZYS GOLF”,进一步深入运动领域。

凭借哈吉斯韩国母公司在高尔夫运动领域十几年的产销经验,哈吉斯国内高尔夫运动业务有望以低成本、高效益的模式拓展。

2)联名系列:哈吉斯推出众多与知名设计师合作的联名产品,如2017年推出与法国创意设计师合作的Hazzys x Ramdane限量系列,2018年推出与珠宝设计师合作的Hazzys x Selby系列,2020年推出与纽约知名设计师品牌合作的Hazzys x ZUBISU系列等。

此外,公司还推出众多跨界产品,如2019年与再生纤维素纤维制造商赛得利合作推出Hazzys x EcoCosy系列,2021年推出与英国玩具车模品牌合作的Hazzys x Playforever系列产品等。

营销端:开展多元化营销,提升品牌知名度。

1)重点推广核心产品,代言人形象匹配系列产品风格。

哈吉斯重点推广核心系列产品,强化品牌符号,让消费者对于品牌形象形成记忆。同时,针对不同系列的产品,哈吉斯采用不同的代言人,力争做到产品风格与代言人形象的极致匹配,如女装代言人为谭松韵、运动风格系列HRC的代言人为伍嘉成、经典复古系列HARIATO的代言人为邢菲等。

2)借力时尚活动,拔高品牌势能。

哈吉斯参与大量与品牌调性相符合的时尚活动,借此拔高品牌势能,强化消费者的品牌认知,如2019年伦敦时装周“BACK TO LONDON”主题秀、“MOMENTS WITH DOG”HAZZYS2021春夏上海时装秀、“自在SEE THE SEA”HAZZYS2022春夏系列时装秀等。

3)借助特色体验活动,吸引消费者关注。

哈吉斯坚持多年开展“一日店长”特色活动,2018年至2020年分别邀请了知名艺人汪东城、辰亦儒、谭松韵等在线下门店为客户现场搭配,改善了消费者体验。

业绩高速增长,收入占比显著提升。

得益于多方位的改革与调整,近年来哈吉斯业绩高速增长,2017-2021年收入CAGR高达22.05%,哈吉斯收入占公司总营收的比例由26.6%提升至33.6%,目前规模已接近报喜鸟主品牌,成为公司的第二大增长引擎。

3.4. 未来展望:拓店空间广阔,箱包授权值得期待

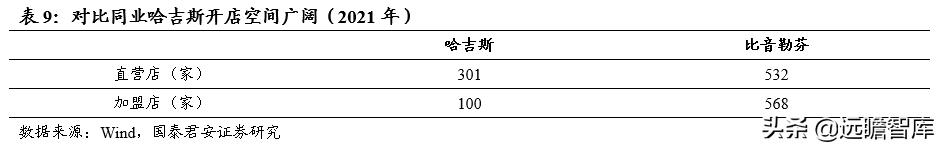

坪效领先同业,拓店空间较为广阔。

1)门店数量:对比同业竞争对手比音勒芬,2021年哈吉斯的直营店与加盟店数量分别少约200/400家,未来开店空间较为广阔,有望向三四线城市下沉。

2)门店面积:近年来哈吉斯单店面积基本稳定在 120平方米左右,较比音勒芬(150平方米以上)仍有较大提升空间。

3)店效/坪效:2020年,哈吉斯的坪效为2.78万元/m²,优于比音勒芬(2.26万元/m²)。由于比音勒芬的单店面积较大,因此其店效稍高于哈吉斯。

展望未来,一方面,随着哈吉斯门店结构的进一步优化,店铺面积、店效有望进一步提升,成为公司业绩增长的重要动力;另一方面,哈吉斯的渠道有望进一步向三四线城市下沉,打开增长天花板。

续签十年独家代理合约,箱包品类授权提供增长新动力。

2021年12月,公司与LF CORP.(原LG集团)续签合同(自2022年1月1日起生效),双方合作进一步深化。

公司不仅再度获得哈吉斯品牌国内业务的独家代理权(有效期为10年),还取得了哈吉斯品牌箱包品类授权(有效期为3年)。

未来若公司销售情况符合合约标准,双方将再次进行续签。我们认为,目前哈吉斯品牌已成为公司业绩增长的关键动力之一,独家代理权的续约及新品类的授权为公司发展奠定良好基础。

未来哈吉斯有望凭借产品创新及渠道优化维持稳健增长,同时鞋包、内衣等非服装品类的布局有望提升消费者连带率。

职业装团购起家,进军高端定制行业。

宝鸟成立于2000年,主要从事职业装团购业务,业务模式为通过招标获取客户订单,再根据订单具体需求进行生产。

2007年,宝鸟进军高端定制细分行业,推出定制品牌CARL,其首席工艺师由世界前五大工艺师内利亚担任。

2008年,报喜鸟公司全资收购宝鸟,确定大单策略,将目标客户定义为具有统一着装需求的高端商务组织,销售网络辐射全国,生产系统智能高效,逐渐实现规模化扩张。

职业装:主要客户为企事业单位,客户资源充沛。

宝鸟品牌自成立以来,累计为6万多家企业、政府部门提供团服定制服务,在细分领域具备稳固的领先地位。

2019-2021年,宝鸟连续三年获评“企业采购十大服装供应商”以及“政府采购十大服装供应商”,市场口碑良好且客户资源充沛。

疫情防控常态化以来,宝鸟将重心回归至职业装定制主业,作为金融、电力、烟草等大型行业进行商务职业装采购的首选对象,客户集中采购优势有望助力品牌稳健成长。

校服:合作衣俪特试水校服团购业务,业绩进一步增长。

衣俪特创立于1969年,是韩国Hyungji集团旗下的高端校服团购品牌,目标群体为中小学生,在韩国校服行业排名第一,市场占有率约25%,拥有百余家专卖店。

2016年,宝鸟与衣俪特签约成立合资企业,将后者业务引入中国,布局国内高端校服团购蓝海市场。由于宝鸟与衣俪特均从事团购相关业务,后者有望充分借助宝鸟在渠道、供应链等方面的资源,快速融入国内市场并释放增长潜力。

未来展望:校服业务带动业绩增长,后疫情时代势头不减。

2017-2019年,得益于企事业单位客户订单的稳健增长及合资校服业务的高速发展,宝鸟收入由4.20亿元增至5.66亿元,CAGR高达16.1%。2020年疫情之下,宝鸟建立了隔离衣、口罩等生产线,以支持疫情防控工作,相关产品需求旺盛且毛利率较高。

受益于防疫用品业务的拓展,宝鸟逆势增长,2020年实现营业收入7.85亿元,同比高增38.61%,表现明显优于同业其他公司。2021年宝鸟营收为8.37亿元,同比增长6.61%,在高基数的情况之下仍实现亮眼增长。目前宝鸟已成为公司除主品牌及哈吉斯之外的第三大收入来源,职业装及校服业务仍有较大发展空间,前景可期。

恺米切:意大利衬衫品牌,渠道有望快速扩张。

恺米切创立于1931年,是意大利FENICIA S.p.A集团旗下专营定制化衬衫业务的品牌,有“衬衫之父”的美誉。

恺米切于2011年开始进军国内市场,2014年公司与其签订经销合同,目前公司拥有FENICIA S.p.A集团关于恺米切品牌截止至2038年的独家授权。

在国内市场,恺米切的目标客户为30-45岁的中产阶层、商务人士,主推价格带为1200-1600元。作为公司重要的成长品牌,恺米切近年来业绩增长迅速,2017-2020年营业收入的CAGR为18.1%(2021年恺米切、乐飞叶及TB的收入合计达到3.8亿元)。

截止至2020年末,恺米切拥有192家店铺(截止至2021年末,恺米切、乐飞叶及TB合计拥有258家店铺)。

2021年,恺米切首次开始盈利,我们预计到2024年恺米切将新开150家门店,成为公司新的业绩增长点。

乐飞叶:法国户外休闲品牌,预计2022年将扭亏为盈。

乐飞叶于1930年在法国阿内龙创立,曾在二战期间为法国军队提供大量军用户外装备,战后乐飞叶开始涉足登山、探险、越野等户外运动领域。

乐飞叶于2010年进入中国市场,2016年公司获得其独家授权。在国内市场,乐飞叶定位为高端户外领域,目标客户为30-50岁户外休闲爱好者,产品线分外套、内搭两类,科技含量较高,且兼具功能性与时尚性。2017-2020年乐飞叶营业收入的CAGR为17.4%。截止至2020年末,乐飞叶拥有67家店铺。

我们预计乐飞叶将于2022年开始盈利,预计到2024年乐飞叶将新开100家门店。

6.1. 盈利预测

核心假设:

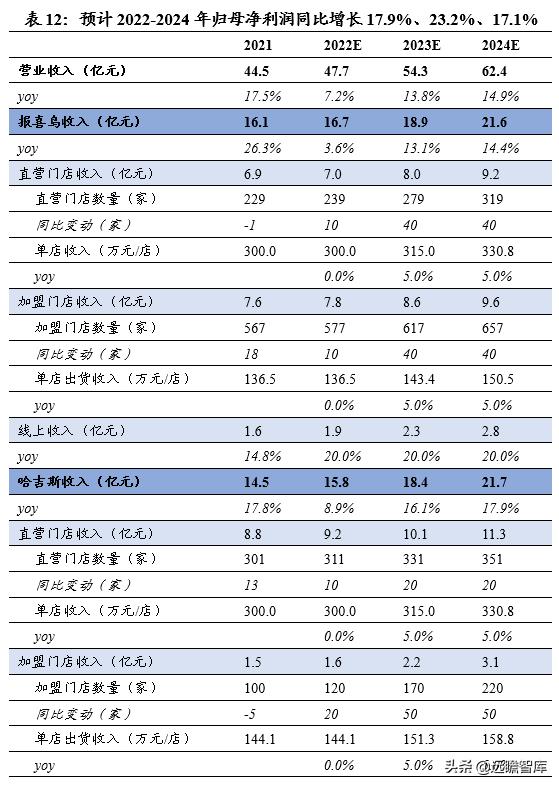

收入

1)报喜鸟:2019-2021年主品牌门店数分别 57/-18/ 17家,预计未来主品牌仍将维持稳健的开店步伐,假设2022-2024年主品牌直营门店数分别 10/ 40/ 40家;2022-2024年主品牌加盟门店数量分别 10/ 40/ 40家。

2019-2021年主品牌店效分别-8.8%/3.7%/23.6%,预计未来随着店铺结构持续优化,店效有望稳步提升,假设2022-2024年主品牌门店店效分别 0.0%/ 5.0%/ 5.0%。

2)哈吉斯:2019-2021年主品牌门店数分别 27/ 1/ 8家,预计未来主哈吉斯将逐步出清低效门店,开设优质新店,假设2022-2024年哈吉斯直营门店数分别 10/ 20/ 20家;2022-2024年哈吉斯加盟门店数量分别 20/ 50/ 50家。

2019-2021年哈吉斯店效分别 7.5%/ 22.1%/ 15.5%,预计未来随着门店面积持续扩大及运营效率不断提升,店效有望高速提升,假设2022-2024年哈吉斯门店店效分别 0.0%/ 5.0%/ 5.0%。

3)宝鸟:2019-2021年宝鸟收入的增速分别为 10.3%/ 38.6%/ 6.6%。职业装团购业务客户优质,增长稳健;校服业务潜力充足,空间较大。假设2022-2024年宝鸟收入的增速稳定在15.0%的高水平。

4)恺米切&乐飞叶&TB:2021年恺米切、乐飞叶及TB品牌的门店总数减少22家,主要由于部分业绩不达标的店铺被关闭。预计门店的优化调整将持续进行,假设2022-2024年三个品牌的合计门店数每年减少15家。2021年恺米切、乐飞叶及TB品牌的平均店效增长16.1%,假设2022-2024年该店效分别 5.0%/ 15.0%/ 15.0%。

5)其他业务:2019-2021年其他业务收入的增速分别为 0.8%/-31.4%/ 9.3%,假设2022-2024年其他业务增速分别为5.0%/15.0%/15.0%。

毛利率

2019-2021年公司的毛利率分别为61.7%/63.4%/63.9%,主要受益于高盈利能力的品牌及渠道的收入占比提升。预计2022-2024年公司的毛利率分别为62.7%/63.8%/64.0%。

费用率

1)销售费用率:2019-2021年公司销售费用率分别为39.2%/39.6%/39.6%,整体有所增长,假设2022-2024年公司销售费用率维持在39.0%。

2)管理费用率:2019-2021年公司管理费用率分别为9.4%/7.0%/7.4%,假设2022-2024年公司管理费用率维持在7.00%。

3)研发费用率:2019-2021年公司研发费用率分别为1.9%/1.6%/1.7%,较为注重研发投入,预计2022-2024年公司研发费用率将维持在1.70%。

盈利预测:根据上述假设,预计2022-2024年公司营业收入分别为47.7/54.3/62.4亿元,分别同比增长7.2%/13.8%/14.9%;归母净利润分别为5.5/6.7/7.9亿元,分别同比增长17.9%/23.2%/17.1%。

6.2.估值

PE估值

根据公司的业务类型,我们选择比音勒芬、乔治白、海澜之家、九牧王、七匹狼作为可比公司,给予公司2022年行业平均14倍PE,合理估值为5.25元人民币。

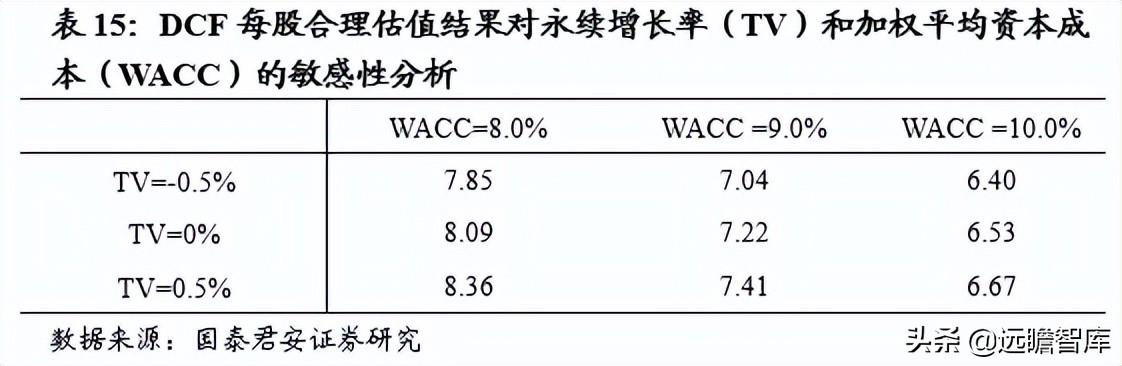

DCF估值

我们假设公司未来发展分为三个阶段:

1)2022-2024年:根据我们的盈利预测,预计2022-2024年公司营业收入分别为47.7/54.3/62.4亿元,分别同比增长7.2%/13.8%/14.9%;

2)2025-2031年:假设公司收入增速为0%;

3)2032年及之后:永续增长阶段,假设增速为0%。

无风险利率取十年期国债收益率2.83%,风险溢价假设为8.00%,β系数为1,假设债务结构维持当前水平,债务成本为6.00%,永续增长率假设为0%,计算公司的股权成本ke为10.83%,WACC为9.33%。

估值结果:FCFF结果显示,公司股权价值101.75亿元,公司每股合理估值为6.97元。

出于谨慎性考虑,综合PE估值与DCF估值两种估值方法,取二者平均值6.11元人民币作为公司目标价。

7 风险提示新冠疫情反复影响终端销售。3月至今国内多地爆发疫情,尽管上海目前已全面解封,北京疫情管控得当,但疫情仍存在未来反复的风险。

存货积压风险。3月至今,多地线下门店的经营受到疫情影响,或造成一定的存货积压,若后续存货出清不畅,将影响公司业绩。

——————————————————

请您关注,了解每日最新的行业分析报告!报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

获取更多精选报告请登录【远瞻智库官网】或点击:远瞻智库-为三亿人打造的有用知识平台|战略报告|管理文档|行业研报|精选报告|远瞻智库

,